Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

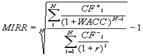

MIRR(модифицированная норма рентабельности)Содержание книги

Поиск на нашем сайте

Как и IRR, MIRR характеризует ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций равна стоимости этих инвестиций. MIRR - скорректированная с учетом нормы реинвестиции внутренняя норма доходности. Реинвестиции - дополнительное вложение капитала в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов или прибыли. Методика расчета: а) Все значения доходов, формируемых инвестициями, приводятся к концу проекта. Для приведения используется ставка, равная средневзвешенной стоимости капитала (WACC); б) Все инвестиции и реинвестиции приводятся к началу проекта. Для приведения используется ставка дисконтирования; в) MIRR определяется как норма дохода, при которой все ожидаемые доходы, приведенные к концу проекта, имеют текущую стоимость, равную стоимости всех требуемых затрат.

где: CF+i – доходы i-го периода; CF-i – затраты (инвестиции) i-го периода; WACC – средневзвешенная стоимость капитала; r – ставка дисконтирования; n – длительность проекта. PI (индекс доходности) Индекс доходности равен отношению настоящей стоимости денежных потоков к первоначальным затратам на проект, сумме инвестиций, направленных на его реализацию (если инвестиции были сделаны раньше, их стоимость приводится к настоящей).

где NCFi – чистый денежный поток для i-го периода; r – ставка дисконтирования. Значение индекса доходности, меньше или равное 1, означает нерентабельность проекта, он отвергается, как не приносящий инвестору дополнительного дохода. К реализации принимаются проекты со значением индекса доходности больше единицы. Индекс доходности является относительным показателем, поскольку показывает уровень доходов на единицу затрат: чем больше значение этого показателя, тем выше отдача каждого вложенного. Поэтому значение индекс доходности используется при выборе одного проекта из ряда альтернативных. ARR (простая норма прибыли) ARR – учетная доходность, основанная на показателе прибыли, а не денежном потоке, и равна: ARR = где СГП – среднегодовая прибыль; СГИ – среднегодовые инвестиции. Вначале определяют среднегодовую амортизацию из предположения, что инвестиции будут амортизироваться по прямолинейному методу. Амортизация будет учитываться при расчете чистой прибыли. Далее определяют среднегодовые инвестиции: СГП = Где ПИ – первоначальная стоимость инвестиций; ОС – остаточная стоимость инвестиций. Данный показатель сравнивается со средней доходностью отрасли, и если он меньше, проект считается неэффективным. При сравнении альтернативных проектов лучшим считается тот, у которого значение ARR выше. PBP (период окупаемости) Время, которое необходимо для возмещения инвестиций и затрат проекта за счет его доходов. При этом временна́я ценность денег не учитывается. Этот показатель определяют последовательным расчётом чистого дохода (PV) для каждого периода проекта. Точка, в которой чистый доход примет положительное значение, будет являться точкой окупаемости. PBP=А+ B/ Д, где А – последний период с отрицательным коммулятивным денежным потоком; B – число, последнее отрицательное значение коммулятивного денежного потока; Д – число, которое изменило знак коммулятивного денежного потока с отрицательного денежного потока на положительный. Срок окупаемости не может быть надежным показателем оценки инвестиционных проектов, т.к. он не учитывает динамики событий после срока окупаемости, не измеряет прибыльности, основной упор делает на ликвидность проектного предложения. Во избежание этого рассчитывается DPBP диконтир период окупаемости, который основан на дисконтированных денежных потоках (NPV). 7) WACC (Средневзвешенная стоимость капитала) - является показателем, характеризующим стоимость капитала так же, как ставка банковского процента характеризует стоимость привлечения кредита. При этом стоимость отдельных долей капитала может определяться различными способами: а) Доходность альтернативного вложения. Например, существует другой вариант вложения — депозит с гарантированной доходностью; б) Вложение собственного капитала с известной доходностью. Например, собственник бизнеса знает, что капитал приносит N% годовых. Вкладывая деньги в новое дело, он хочет иметь доход не менее этих N%; в) Привлечение капитала с требуемой доходность. Иными словами, сторонний инвестор хочет иметь заранее оговоренную доходность на свои вложения; г) Средства привлекаются на платной основе. Например, банковский кредит. WACC = K = D + E, где y – требуемая или ожидаемая доходность от капитала, %; b - требуемая или ожидаемая доходность от заёмных средств, %; ХС - ставка налога на прибыль для компании, %; D – всего заемных средств; Е – всего собственного капитала; К – всего инвестированного капитала. Дисконтирование будущих денежных потоков со ставкой, равной WACC, характеризует обесценивание будущих доходов с точки зрения конкретного инвестора и с учетом его требований к доходности инвестированного капитала

|

||||

|

Последнее изменение этой страницы: 2016-04-20; просмотров: 495; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.46.174 (0.006 с.) |

или

или

х 100%

х 100% ,

, х y +

х y +  x b (1 – XC),

x b (1 – XC),