Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Финансовый анализ предприятияСодержание книги

Поиск на нашем сайте

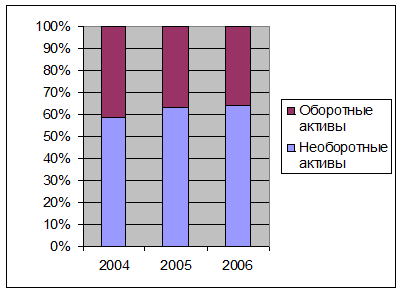

Основным источником информации для анализа финансового состояния предприятия является документы финансовой отчетности ООО «БРС Приморский» за 2007-2009 гг.: «Баланс» предприятия (форма №1) и «Отчет о финансовых результатах» (форма №2), которые размещены в Приложении к данной работе. Экономический анализ финансово-хозяйственной деятельности предприятия начинается с оценки финансового состояния по данным баланса фирмы. При анализе сравнительного аналитического баланса ООО «БРС Приморский» (табл. 2.3.) использованы приемы горизонтального и вертикального анализа. Горизонтальный анализ активов ООО «БРС Приморский» показывает, что их абсолютная сумма за отчетный период увеличилась на 5826,9 тыс. грн. или возросла на 22,47%. Если бы не происходила инфляция, то можно было бы сделать вывод, что предприятие наращивает свой экономический потенциал. В условиях инфляции этого сказать нельзя, поскольку основные средства, остатки незавершенного капитального строительства периодически переоцениваются с учетом роста индекса цен. Данные, полученные в результате вертикального анализа активов баланса ООО «БРС Приморский», показывают, что структура активов предприятия несколько изменилась: за 2007-2009 гг. необоротные активы возросли на 34,16% (на 5175,6 тыс. грн.), а оборотные активы сократились на 6% (649,7 тыс. грн.). В структуре совокупных активов предприятия наибольший вес занимают необоротные активы 64%. Предприятие имеет «тяжелую» структуру активов (если доля необоротных активов составляет более 40%, говорят о «тяжелой» структуре активов, менее 40% - «легкой») (рис. 2.2.). Это чувствительности к изменениям выручки ООО «БРС Приморский». При этом следует отметить, что изменилась органическая структура капитала: в 2007 г. отношение оборотного капитала к основному составляло 0,71 а в 2009 г. - уже 0,56, что в итоге говорит о замедлении оборачиваемости оборотных средств предприятия.

Рис. 2.2. Динамика структуры активов ООО «БРС Приморский» за 2007-2009 гг., %

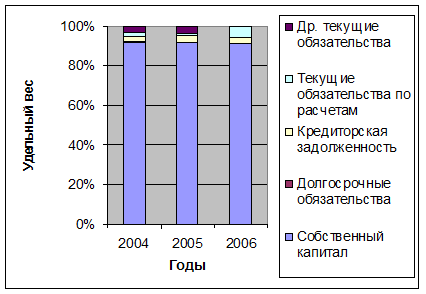

Наличие в составе активов ООО «БРС Приморский» нематериальных активов косвенно характеризует избранную предприятием стратегию как инновационную, так как оно вкладывает средства в патенты, лицензии, другую интеллектуальную собственность. Говоря о структуре пассива баланса, который включает в себя собственные и заемные средства, следует отметить, что в нашем случае основным источником формирования имущества предприятия является собственный капитал. На 2007 г. его доля в структуре пассивов составляла 88,79%. На конец отчетного периода (2009 г.) доля собственного капитала в структуре пассивов незначительно сократилась и составила 84,38%. Такая структура источников формирования имущества является признаком высокой финансовой устойчивости предприятия. Однако, следует отметить, что предприятие в недостаточной мере использует возможность привлечения заемных средств, поскольку, получив заемные средства под меньший процент, чем экономическая рентабельность предприятия, можно расширить производство и повысить доходность собственного капитала предприятия. Структура пассивов ООО «БРС Приморский» за 2007-2009 гг. отраженна на рис. 2.3.

Рис. 2.3. Структура пассивов ООО «БРС Приморский» в 2007-2009 гг.

Таким образом, доля уставного капитала за отчетный период (2007-2009 гг.) возросла на 2,27 процентных пункта. В то же время возросла доля резервного капитала и нераспределенной прибыли в общей структуре собственного капитала (соответственно на 0,56% и 7,83%). Такие изменения свидетельствуют об эффективной работе ООО «БРС Приморский». Кроме того, увеличение доли нераспределенной прибыли в данном случае свидетельствует о расширенном типе воспроизводства в ООО «БРС Приморский». На начало отчетного периода (2007 г.) обязательства предприятия на 99% состояли из текущих, что является негативным фактором, свидетельствующим о нерациональной структуре баланса. В течение отчетного периода (2007-2009 гг.) доля текущих обязательств снизилась на 2,19 процентных пункта, с одновременным увеличением доли долгосрочных обязательств (также на 2,19 п.п.). Такая тенденция способствует снижению риска потери финансовой устойчивости. ООО «БРС Приморский» в недостаточной мере использует возможности привлечения долгосрочных заемных финансовых средств, либо стремится уменьшить сроки погашения кредитов (вернуть их раньше срока). Это свидетельствует о непродуманной финансовой стратегии, поскольку лишает фирму возможности расширять свое производство и получать выгоду за счет разности в кредитном проценте и проценте рентабельности предприятия. Таким образом, увеличение источников формирования имущества предприятия произошло за счет: собственных средств - (26799,8 - 23024,1): 31759,3 = 12%; долгосрочных обязательств - (80,9 - 18,8): 31759,3 = 0,2%; текущих обязательств - (2473,8 - 1931,9): 31759,3 = 1,7%. Такие изменения являются в целом положительными, так как наблюдается рост собственного капитала. Негативным является лишь тот факт, что предприятие недостаточно использует возможности долгосрочного кредитования в коммерческих банках. Рассчитаем следующие показатели, которые сведены в табл. 2.4.

Таблица 2.4. Анализ движения и технического состоянии основных средств ООО «БРС Приморский» за 2007-2009 гг.

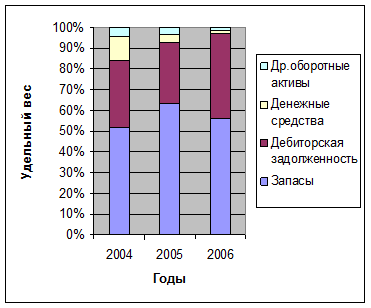

Анализируя имущественное положение ООО «БРС Приморский» за 2007-2009 гг., необходимо оценить состояние используемых основных средств. Большое значение имеет анализ движения и технического состояния основных фондов фирмы, который проводится по данным бухгалтерской отчетности. Таким образом, как видно из табл. 2.4., имущество рассматриваемого предприятия за отчетный период увеличилось на 5826,9 тыс. грн. (темпы роста 122,47%) за счет покупки и ввода в эксплуатацию новых дорогостоящих станков и др. оборудования. Состояние основных средств ООО «БРС Приморский» удовлетворительное, так как коэффициент износа в среднем составляет 45% и имеет тенденцию к снижению. Анализ структуры оборотных активов отражен в табл. 2.5., из чего видно, что стоимость оборотных средств ООО «БРС Приморский» за 2007-2009 гг. увеличилась на 649,7 тыс. грн. (6%). На начало отчетного периода (2007 г.) наибольший вклад в формирование оборотных активов предприятия внесли запасы (51,84%). На конец периода (2009 г.) при увеличении абсолютного значения запасов на 826,4 тыс. грн. (темп роста составил 114,79%), их доля в составе оборотных средств также возросла до 56,13%. Как будет видно из последующего анализа темпов производства и выручки от реализации продукции, данный рост стоимости запасов связан с темпами роста объемов производимой продукции и свидетельствует о нормальном функционировании предприятия. Изменения в структуре оборотных активов ООО «БРС Приморский» связаны также с ростом доли дебиторской задолженности с 32,21% в 2007 г. до 41,12% в 2009 г. Отражено в табл. 2.5. Это связано с тем, что ООО «БРС Приморский» расширяет свою деятельность, поэтому растет число покупателей и, соответственно, дебиторская задолженность. Кроме того, при анализе дебиторской задолженности ООО «БРС Приморский» за 2007-2009 гг., следует отметить, что весь объем задолженности является нормальной (не просроченной) с краткими сроками погашения (до 3-х месяцев)

Таблица 2.5. Анализ структуры оборотных активов ООО «БРС Приморский» за 2007-2009 гг.

Денежные средства и их эквиваленты в ООО «БРС Приморский» за 2007-2009 г. сократились на 1051,5 тыс. грн. (темп роста 13,14%), их доля в составе оборотных средств снизилась с 11,23% до 1,39%. Это связано с ростом цен на материалы и комплектующие при практически неизменных отпускных ценах на сварочное оборудование ООО «БРС Приморский», увеличением доли дебиторской задолженности в структуре активов и др. Структура оборотных средств ООО «БРС Приморский» в 2007-2009 гг. показана на рис. 2.4.

Рис. 2.4. Структура оборотных активов ООО «БРС Приморский» в 2007-2009 гг., %

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности с позиций долгосрочной перспективы. Она связана, прежде всего, с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Для анализа уровня финансовой устойчивости ООО «БРС Приморский» воспользуемся методом, основанным на расчете коэффициентов, рассчитанных по пассиву баланса, а также коэффициентов, отражающих взаимосвязь между источниками формирования средств предприятия и структурой вложений. Результаты расчета коэффициентов капитализации ООО «БРС Приморский» приведены в табл. 2.6.

Таблица 2.6. Расчет коэффициентов капитализации в ООО «БРС Приморский» за 2007-2009 гг.

Как видно из табл. 2.6. ООО «БРС Приморский» имеет достаточно высокий коэффициент финансовой автономии 0,84 (критическое значение 0,5), что говорит о финансовой устойчивости, стабильности фирмы и ее независимости от внешних кредиторов. В нашем случае в 3-х лет этот коэффициент снизился на 2 п.п. и на такую же величину возрос показатель зависимости предприятия от кредиторов. Такая динамика показателей финансовой автономии и финансовой зависимости в данном случае не является негативной, так как первоначальные значения указанных показателей для анализируемого предприятия находились на достаточно высоком уровне. На каждую гривну собственных средств ООО «БРС Приморский» на начало отчетного периода (2007 г.) приходилось 0,13 грн. привлеченных средств, на конец отчетного периода (2009 г.) - 0,19 грн. (критическое значение данного показателя - 1, оптимальное значение - меньше 0,5). Следовательно, предприятие характеризуется достаточно высоким уровнем финансовой устойчивости по данному показателю. В то же время, ООО «БРС Приморский» отличается низким уровнем маневренности собственного капитала (на коне отчетного периода - 0,28). Обусловлено это высокой долей (более 80%) собственных средств в структуре пассивов предприятия. Отрицательным моментом является уменьшение данного коэффициента в динамике за 3 отчетных года. А теперь перейдем к рассмотрению коэффициентов покрытия ООО «БРС Приморский» за 2007-2009 гг. (табл. 2.7.), которые как и коэффициенты покрытия играют важную роль при оценке финансовой устойчивости предприятия.

Таблица 2.7. Расчет коэффициентов покрытия в ООО «БРС Приморский» за 2007-2009 гг.

Анализируя коэффициенты структуры покрытия долгосрочных вложений на ООО «БРС Приморский», следует отметить, что практически все необоротные активы фирмы были профинансированы за счет собственных средств (около 0,12% на начало отчетного периода - 2007 г.). К концу периода (2009 г.) данный коэффициент изменился несущественно - до 0,4%. Опять же это говорит о недостаточно продуманной финансовой стратегии предприятия и лишает фирму возможности повысить свою рентабельность за счет использования долгосрочных заемных средств на развитие и расширение производства. За отчетный период на предприятии наблюдаются достаточно низкие коэффициенты долгосрочного привлечения заемных средств, что связано, как уже говорилось выше, с редкими случаями использования заемного капитала на ООО «БРС Приморский». Соответственно коэффициент финансовой независимости завода приближается к единице. Однако, на конец отчетного периода ситуация несколько изменилась: коэффициент долгосрочного привлечения заемных средств достиг 0,3%, а коэффициент финансовой независимости соответственно снизился до 99,7%. Такая динамика указанных показателей в данном случае является положительной тенденцией, так как свидетельствует о более рациональном подходе к формированию финансовой стратегии фирмы. Далее следует рассчитать итоговые значения, характеризующие уровень финансовой устойчивости ООО «БРС Приморский». Расчет финансовой устойчивости предприятия приведен в табл. 2.8.

Таблица 2.8. Расчет финансовой устойчивости ООО «БРС Приморский» за 2007-2009 гг.

Как видно из табл. 2.8. ООО «БРС Приморский» на протяжении всего отчетного периода (2007-2009 гг.) отличалось абсолютной финансовой устойчивостью, что свидетельствует о высокой степени независимости предприятия от внешних инвесторов и кредиторов. Более того, предприятию необходимо использовать в своей хозяйственной деятельности больше заемных средств долгосрочного финансирования, что повысит рентабельность собственного капитала. Сумма средств, которая может быть привлечена ООО «БРС Приморский» без потери финансовой устойчивости (финансовая устойчивость будет характеризоваться как нормальная) на конец отчетного периода (2009 г.), составит 142,9 тыс. грн. (строка 6 табл. 2.8.). Особое значение в экономическом анализе финансового состояние предприятия в краткосрочной перспективе придается показателям ликвидности и платежеспособности, характеризующим возможность своевременного и полного осуществления расчетов по краткосрочным обязательствам перед контрагентами. Группировка активов и пассивов ООО «БРС Приморский» с целью анализа ликвидности баланса за 2007-2009 гг. приведена в табл. 2.9. Результаты расчетов ликвидности баланса по ООО «БРС Приморский» за 2007-2008 гг. и 2008-2009 гг. показывают, что в данном случае сопоставление итогов групп по активу и пассиву имеют следующий вид: в 2007 г. - (Л1 > П1, Л2 > П2, Л3 > П3, Л4 < П4), то есть баланс считается абсолютно ликвидным; в 2008 г. - (Л1 < П1, Л2 > П2, Л3 > П3, Л4 < П4), баланс не считается абсолютно ликвидным, так как в данном случае наблюдается недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. Так как такой недостаток составляет сравнительно небольшую сумму - 44,5 тыс. грн., то такая ситуация не является угрожающей; в 2009 г. - (Л1 < П1, Л2 > П2, Л3 > П3, Л4 < П4), баланс не считается абсолютно ликвидным, так как в данном случае вновь наблюдается недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. Тенденция нехватки ликвидных активов усугубляется и сумму недостатка средств составляет на конец 2009 г. - 70,25 тыс. грн. На данный момент такое положение не влечет за собой ухудшения финансового состояния ООО «БРС Приморский», однако, если тенденция будет сохраняться, в перспективе это может вызвать недостаток средств для погашения срочной задолженности. Анализ ликвидности, проводимый по предложенной схеме, является приближенным. Более детальным является анализ ликвидности при помощи финансовых коэффициентов, который приведен в табл. 2.10. Кроме того, такой подход на практике используется гораздо чаще. Как видно из табл. 2.10., коэффициенты текущей и срочной ликвидности в ООО «БРС Приморский» находятся выше признанного нормального уровня. При этом за отчетный период (2007-2009 гг.) ликвидность баланса незначительно снизилась. Это, во-первых, в краткосрочной перспективе не должно повлечь ухудшения финансового состояния предприятия, а во-вторых, свидетельствует о более рациональном использовании средств и оптимизации структуры баланса. Коэффициент абсолютной ликвидности на начало отчетного периода (2007 г.) несколько превышает рекомендуемые нормы (оптимальное значение на уровне 0,2-0,35), что свидетельствует о нерациональности использования денежных средств. Однако на конец отчетного периода его значение снизилось и достигло уровня 0,06, что является недостаточным его уровнем. Таким образом, предприятию необходимо следить за данным показателем и стремиться к его стабилизации. Большое значение при осуществлении финансового анализа имеет возможность получения пользователем правдивой, полной и непредубежденной информации о доходах, расходах, прибылях и убытках предприятия за отчетный период. Для этого производится анализ формы №2 «Отчет о финансовых результатах» (табл. 2.11.).

Таблица 2.9. Анализ ликвидности баланса ООО «БРС Приморский» за 2007-2009 гг.

Таблица 2.10. Расчет коэффициентов ликвидности ООО «БРС Приморский» за 2007-2009 гг.

Таблица 2.11. Анализ финансовых результатов ООО «БРС Приморский» за 2007-2009 гг.

Как показывают данные табл. 2.11., чистая прибыль ООО «БРС Приморский» за 2009 г. уменьшилась по сравнению с 2007 г. на 912,8 тыс. грн или на 48,58% и составила 966,2 тыс. грн. Финансовые результаты полностью обусловлены прибылью от обычной деятельности. Этот факт связан с тем, что на протяжении 3-х отчетных лет наблюдается устойчивый рост доли себестоимости в общем объеме выручки предприятия. В целом в 2009 г. по сравнению с 2007 г. доля себестоимости возросла на 5%. Если рассматривать себестоимость постатейно, то следует отметить, что данный рост обусловлен увеличением материальных затрат (растут цены на материалы и комплектующие), расходов на оплату труда и социальные отчисления и др. При этом за последние три года завод существенно не менял цены на свою продукцию, стараясь сохранить свои конкурентные позиции на рынке. Это в конечном итоге, привело к существенному снижению всех показателей прибыли завода (прибыли от операционной деятельности - на 63,68%, прибыль от обычной деятельности до налогообложения - на 53,22%, прибыль от обычной деятельности - на 48,58%). ООО «БРС Приморский» необходимо предпринять конкретные шаги в направлении увеличения получения прибыли от хозяйственной деятельности в таких направлениях: снижение себестоимости продукции и повышение ее рентабельности; повышение цен; поиск новых наиболее выгодных рынков сбыта; повышение качества продукции. Для дальнейшей оценки финансовых результатов ООО «БРС Приморский», необходимо провести анализ рентабельности, характеризующий экономическую эффективность. Данный анализ приведен в табл. 2.12.

Таблица 2.12 Расчет коэффициентов рентабельности ООО «БРС Приморский» за 2007-2009 гг.

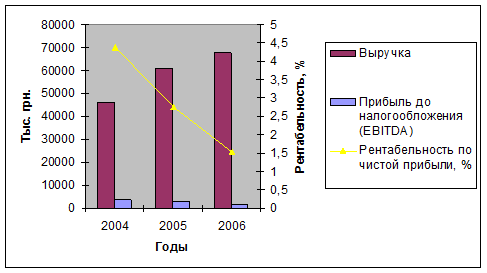

Как видно из расчетов в табл. 2.12. ООО «БРС Приморский», является рентабельным предприятием, оно эффективно использует свои активы и собственный капитал. Показатели рентабельности капитала ООО «БРС Приморский» находятся на достаточно высоком уровне, однако имеют тенденцию к снижению. Одной из причин данной ситуации является недостаточно продуманная финансовая стратегия предприятия, выражающаяся в минимальном привлечении долгосрочных заемных средств с целью расширения производства и повышения рентабельности капитала, рост затрат на производство продукции и отказ от повышения цен на продукции Что касается показателей рентабельности продаж, то судить об их значениях, не имея данных о значениях аналогичных показателей по отрасли, нет смысла. Что касается динамики этих показателей, то следует отметить, что наблюдается снижение как валовой, так и операционной рентабельности продаж. Уменьшение первой говорит о повышении темпов роста себестоимости продукции за 2007-2009 гг. (156,22%) над темпами роста выручки от реализации (146,74%). Уменьшение показателя операционной рентабельности ООО «БРС Приморский» свидетельствует о росте постоянных расходов (административных расходов, расходов на сбыт, прочих операционных расходах). Как и в случае с показателями рентабельности продаж, наблюдается снижение показателя валовой рентабельности производства и чистой рентабельности производства на 7,53 и 3,61 п.п. соответственно. Это свидетельствует о том, что темпы роста валовой и чистой прибыли, соответственно, отстают от темпов роста себестоимости продукции. Что, в свою очередь, может свидетельствовать об увеличении доли налога на прибыль в структуре выручки (увеличении налогового пресса) и систематическом не возврате НДС как предприятию-экспортеру. Динамика выручки и прибыли ООО «БРС Приморский» за 2007-2009 гг., а также тенденции снижения чистой рентабельности продаж отражены на рис. 2.5.

Рис. 2.5. Динамика выручки и прибыли ООО «БРС Приморский» за 2007-2009 гг.

Следующим этапом финансового анализа предприятия является оценка его деловой активности, которая проявляется в динамичности его развития, достижении поставленных целей, эффективном использовании экономического потенциала, расширении рынков сбыта. Для оценки уровня эффективности использования ресурсов предприятия, как правило, используют различные показатели оборачиваемости и длительности оборота. Расчет основных показателей деловой активности ООО «БРС Приморский» за 2007-2009 гг. приведен в табл. 2.13.

Таблица 2.13. Расчет коэффициентов деловой активности ООО «БРС Приморский» за 2007-2009 гг.

Как видно из табл. 2.13. коэффициент оборачиваемости активов в 2007 году составил 1,76 оборотов, в 2008 г. и 2009 г. - 2,08 оборотов, то есть возрос на 18,18%. Это можно отметить, как положительно изменение, так как на 46,67% возросла чистая выручка от реализации продукции, услуг на единицу средств, инвестированных в активы. Коэффициент оборачиваемости дебиторской задолженности в 2007 году выручка превысила дебиторскую задолженность в 88,45 раза, в 2008 году - в 616,65 раза. В 2009 году наблюдается резкое снижение этого показателя более, чем в 2 раза (до 291,7). На снижение данного показателя повлиял рост дебиторской задолженности в 2009 году. Период оборачиваемости дебиторской задолженности (дни) - средний период погашения дебиторской задолженности составил в 2007 г. - 4 дня, в 2008 г. - 0,58 дня, в 2009 г. - 1 день. Период оборота кредиторской задолженности (дни) - средний период погашения кредиторской задолженности составил в 2007 г. - 8 дней, в 2008 г. - 6 дней, в 2009 г. - 6 дней, то есть средний период погашения кредиторской задолженности сократился на 2 дня. Коэффициент оборачиваемости запасов в 2007 году составил 17,57 оборотов, в 2008 г. - 16,26 оборотов, в 2009 г. - 18,75. Рост коэффициента оборачиваемости запасов можно отметить как положительное изменения, что обусловлено сокращением остатков готовой продукции на складах в 2009 году. Период обращения запасов (дни) в 2007 году составил в среднем 21 день, в 2008 г. - 22 дня, в 2009 г. - 19 дней, то есть сократился на 3 дня. Это можно отметить как положительный момент, так как в 2008 году сократились остатки готовой продукции на складе связи с реализацией. Длительность операционного цикла в 2007 году составила 25 дней, в 2008 г. - 23 дня, в 2009 г. - 20 дней, то есть за отчетный период сократилась на 5 дней, что характеризует деятельность завода с положительной стороны. На сокращение длительности операционного цикла повлияло сокращение периода обращения запасов в 2009 году. Длительность оборачиваемости оборотного капитала в 2007 году составила 17 дней, в 2008 г. - 17 дней, в 2009 г. - 15 дней, то есть сократилась на 2 дня. Коэффициент оборачиваемости основных фондов (фондоотдача) в 2007 году составил 2,28, в 2008 году фондоотдача составляет 2,93 в 2009 г. - 3,02, что по сравнению с 2007 годом больше на 32,46%. На положительные изменения повлиял значительный рост чистой выручки в 2008-2009 гг. В результате проведенного анализа финансовой деятельности ООО «БРС Приморский» за 2007-2009 гг. следует отметить, что завод наращивает свой экономический потенциал. Предприятие имеет «тяжелую» структуру активов, однако использует инновационную стратегию развития, вкладывая свои средства в нематериальные активы: патенты, лицензии и др. интеллектуальную собственность. Основным источником формирования имущества и финансирования на ООО «БРС Приморский» является собственный капитал. Однако, следует отметить, что предприятие в недостаточной мере использует возможности привлечения долгосрочных заемных финансовых средств, либо стремится уменьшить сроки погашения кредитов (вернуть их раньше срока). Это свидетельствует о непродуманной финансовой стратегии, поскольку лишает фирму возможности расширять свое производство и получать выгоду за счет разности в кредитном проценте и проценте рентабельности предприятия. Предприятие является рентабельным, одн

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-04-20; просмотров: 95; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.142.198.51 (0.017 с.) |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||