Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Види біржових угод та їх основні характеристики

Більша частина угод, які укладають на фондовій біржі, має непродуктивний характер: за своєю сутністю вони відобража-ють лише переміщення вартості (або титулу вартості) з одних рук в інші. Існує лише одна операція фондової біржі, яку можна розглядати як продуктивну, — це розміщення нових цінних паперів. У тих випадках, коли держава розміщує позику або коли створюється нове акціонерне товариство, відбувається інвестування капіталу, прямо або опосередковано створюються стимули для розширення сфери виробництва. Подібні операції чинять також і посилення процесів концентрації та централізації капіталу. За день на найбільших фондових біржах світу здійснюються операції з десятками мільйонів акцій. Основними видами біржових операцій є безпосередні купівля і продаж акцій, а також укладання термінових угод. Як і будь-який інший ринок, біржа не лише опосередковує обіг капіталів, інвестованих у цінні папери, але й є водночас ареною спекулятивних махінацій. Значна частина біржових операцій орієнтована на одержання спекулятивного прибутку у зв'язку з використанням постійних коливань ринкових цін (курсів) цінних паперів. Біржова спекулятивна гра може здійснюватись як у розрахунку на підвищення курсу акцій (гравців, які притримуються такої стратегії, називають «биками»), так і в надії на спадання курсу (таких гравців називають «ведмедями»). Під час здійснення спекулятивних угод до уваги беруть не лише прибуток, а й ступінь ризику. Усі угоди, які укладають на фондовій біржі, можна поділити на три групи: — угоди з повною гарантією; — нормально-спекулятивні угоди; — понадспекулятивні угоди, ризик з яких урахувати не — До першої групи належать операції з цінними паперами держави; до другої — з акціями й облігаціями промислових фірм, банків тощо; до третьої — з новими емісіями цінних паперів маловивчених компаній, які вперше потрапили в біржовий оборот. Природно, що ризик може мати різні наслідки. Великі корпорації, банки, страхові компанії використовували ринок позичкових капіталів і цінних паперів для різного роду спекулятивних угод, спрямованих на подальше збагачення та концентрацію капіталу всередині окремих монополістичних груп. Важливу роль у цьому відіграли інвестиційні компанії, які розвилися завдяки угодам з цінними паперами. Вони випускають акції й облігації, які купують дрібні інвестори. На виручені кошти інвестиційні компанії купують інші акції на біржі. Граючи на підвищенні і зниженні курсу акцій, вони одержують додатковий прибуток — це основний метод збагачення інвестиційних компаній. Іноді звичайні акції купують за рахунок позикових засобів. Це дає можливість вкладати відносно мало інвестиційних коштів самої компанії. Борг при підвищенні котирувань залишається постійним, а весь прибуток припадає на невеликий первісний внесок.

На біржі здійснюють різні види біржових угод і розпоряджень (рис. 9.1). До касових належать угоди з фондовими цінностями, які підлягають виконанню негайно або протягом 2-3 (іноді до 7) днів після їх укладання. Кількість касових угод, укладених на фондових біржах, як правило, перевищує кількість укладених термінових угод, оскільки касові операції активно використовують не лише ті, хто купує акції й облігації, задовольняючи потреби своїх клієнтів, але й біржові спекулянти. З розвитком біржової фондової торгівлі касові операції за формою фактично перетворилися у термінові угоди. Насамперед існує проста угода, коли один клієнт продає через біржу певну кількість акцій іншому клієнтові. Така угода відбувається через брокера. Подібні угоди не мають спекулятивного характеру і пов'язані з перерозподілом пакетів акцій. Це короткострокова касова операція, що виконують у два дні. Покупець може придбавати акції на основі угоди з частковою оплатою. У цьому разі клієнт сплачує лише частину вартості акцій, решта покривається кредитором, який надає брокер або банк. Друга назва цих угод — угоди з маржею. Варто зауважити, що фондові покупки у кредит є досить небезпечними, адже до них долучаються не лише покупці і продавці, але й брокери і, що особливо суттєво, комерційні банки.

У більшості країн (наприклад, у США і Японії) вироблені надійні захисні механізми стосовно фондових угод з частковою сплатою позиковими коштами. Практично у всіх країнах угоди з маржею є об'єктом жорсткого регулювання з боку урядових органів, бірж і самих брокерів. Приміром, починаючи з 1934 р., Рада Федеральної резервної системи США встановила мінімальну маржу, дозволену законом, яка змінилася від 40% у 1937-1945 роках до 100% у 1946-1947 роках, коли угоди з маржею були припинені.

Отже, сучасний механізм фондових покупок у кредит будується, по-перше, на твердому обмеженні його розмірів, по-друге, на внесенні застави під отримані активи. Угоди з частковою сплатою здійснюються переважно покупцями, налаштованими оптимістично щодо тенденції розвитку біржі та які мають достатньо грошових коштів для здійснення ризикованих операцій. Продаж цінних паперів, узятих у борг — другий різновид касових операцій. Цей вид касових операцій використовують гравці на зниження («ведмеді»). Вони продають узяті в борг акції, якими фактично не володіють. Якщо очікування продавця виправдовуються і курс взятих у борг акцій падає, він купує їх і повертає тому брокерові, який їх йому позичив. Продаж паперів, отриманих напрокат, іменується на біржовому лексиконі «коротким продажем». На відміну від нього покупка акцій у розрахунку на наступне зростання їхнього курсу іменується «довгою угодою». Термінові угоди мають складну структуру і можуть класифікуватися залежно від способу встановлення цін, часу і механізму проведення розрахунків за цінні папери, які придбава-ються, параметрів, передбачених при їхньому укладанні. Існує кілька основних способів встановлення цін на фондові цінності: — ціна фіксується на рівні курсу біржового дня укладання термінової угоди; — ціна на фондові цінності не обумовлюється, а розрахунки здійснюються за курсом, який склався на останній бір — за ціну на фондові інструменти може бути прийнятий її курс будь-якого, але заздалегідь обумовленого біржового дня в період від дня укладання угоди до дня закінчення — умовами угоди передбачається встановлення максимальної ціни, за якої цінні папери можуть бути куплені, і мінімальної ціни, за якої можливий їхній продаж (стелаж). Механізм проведення розрахунків за терміновими угодами, наприклад, має такі часові конфігурації. Виконання угоди прив'язано до дня її укладання і настає через певну кількість днів, встановлених у контракті. Так, угоди при місячному контракті, укладені 1 жовтня, будуть виконуватися 1 листопада; 2 жовтня — 2 листопада і т. д. За невеликих обсягів роботи з виконання термінових угод економічно недоцільно займатися їхнім виконанням щодня. У такому разі більш доступним видається представляється встановлення одного або двох днів для розрахунків за терміновими угодами. Залежно від часу проведення розрахунків термінові угоди поділяють на угоди з оплатою в середині місяця — «пер медіо» (угода завершується 13-го числа зазначеного місяця) і з оплатою наприкінці місяця — «пер ультімо» (угода виконується наприкінці місяця 30-го або 31-го числа). За механізмом укладання термінові угоди поділяють на тверді (прості), ф'ючерсні, умовні (опціоннні) і пролонгаційні. Тверді угоди обов'язкові до виконання у встановлений у договорі термін і за твердою ціною. Вони стандартизовані за формою. Перевагою твердих угод порівняно з опціонами і ф'ючерсами є те, що вони укладаються на різні види та обсяги фондових цінностей, а також у терміни відповідно до реальних потреб контрагентів. Тому тверді термінові угоди прийнятні тоді, коли відомий рух готівки.

Сторони угоди — покупець і продавець — можуть не мати реальних цінностей при її укладанні, тому що на момент здійснення продавець не передає цінні папери, а покупець їх не сплачує; вони укладають договір, в якому фіксують обсяг, курс продажу (курс угоди) і термін, після закінчення якого угода буде виконана. Причому курс угоди може відрізнятися від існуючого курсу, і, скоріше за все, він буде відрізнятися від касового в момент виконання угоди. При цьому гравець на підвищення («бик») розраховує на подорожчання біржового товару і тому виступає в договорі термінової угоди як покупець, фіксуючи в ньому курс угоди нижчий, ніж за його розрахунками буде касовий у момент виконання угоди. Очікування «ведмедя» протилежні.Головна мета укладання цієї угоди для «бика» — покупка за нижчим курсом, ніж касовий, у момент виконання угоди, а для «ведмедя» — продаж за курсом, який перевищує поточний курс. Таким чином, об'єктом угоди виступає різниця курсів, а не цінні папери як об'єкт інвестування. Це зумовило такий тип угоди, як «угоди на різницю». Термінові «угоди на різницю» — це угоди, після закінчення терміну яких один із контрагентів повинен сплатити іншому суму різниці між курсами, встановленими під час укладання угоди, і курсами, які фактично склалися в момент виконання угоди. Такі угоди мають явно спекулятивний, «ігровий» характер. Її контрагенти заздалегідь виходять з того, що вони не будуть виконувати умови угоди: продавець — передавати у встановлений термін продані фондові цінності, а покупець — їх приймати. Продавець, як правило, не має у своєму розпорядженні цих цінностей ані в момент укладання угоди, ані в момент її реалізації. Об'єктом угоди виступає різниця між курсами, яка сплачується стороною, що програла. За твердою терміновою угодою можна, приміром, купити або продати відсоткову ставку, яка буде виплачуватися за депозитом через визначений у контракті термін. Неважко помітити, що ця угода значно підвищує кредитний ризик. Для його зменшення на початку 70-х років були введені нові параметри в термінову угоду, а саме з'явилися фінансові ф'ючерси.

Фінансовий ф'ючерс — це стандартна угода, яка має додаткові переваги порівняно з простою терміновою угодою. Вона укладається за встановленими біржею правилами, і партнером у кожній угоді є біржа в особі Клірингової (Розрахункової) палати. Біржа визначає встановлювані такі правила: — стандартні обсяги цінних паперів; — стандартні дати постачання; — види надійних цінних паперів, які гарантують надійне постачання. Ринок ф'ючерсів має високу ліквідність, оскільки стандартні правила забезпечують вільну торгівлю необмеженої кількості учасників. Тому торгівля фінансовими ф'ючерсами має високі темпи зростання. Наразі основними центрами біржової торгівлі є біржі — LIFFE (London International Financial Futures Exchange); CME (Chicago Mercantile Exchange) і МАТІ (Marcuca Tenue des Instruments Financiers). Розглядаючи питання спрощено, можна констатувати: якщо до ф'ючерсного контракту додати таку умову, як право вибору за визначену винагороду (премію) купити (продати) цінний папір за заздалегідь обумовленою у контракті ціною або відмовитися від угоди, то цей додатковий параметр характеризує опціон. Умовні угоди, або угоди з премією, — це термінові біржові угоди, в яких один з контрагентів за встановлену винагороду (премію) придбаває право на підставі особливої заяви у визначений день зробити той або інший вибір (який має стосунок до умов виконання угоди): виконати угоду або відмовитися від її виконання. Ці угоди базовані на тому, що курс цінних паперів у момент остаточних розрахунків напевно зміниться порівняно з існуючим, і стороні, яка програла, у низці випадків вигідніше заплатити премію й одержати право відмовитися від придбання або продажу цінних палерів. Умовні угоди, або угоди з премією, поділяють на: — прості угоди з премією; — кратні угоди з премією; — стелаж. Вирізняють прості угоди з премією, в яких платник премії має право зажадати виконання угоди без права вибору або зовсім від неї відмовитися (це називається правом «відходу»). Угоди залежно від того, хто є платником премії — покупець або продавець, поділяються на два види: — угоди з умовною покупкою або угоди з попередньою премією (премію платить покупець); — угоди з умовним продажем або угоди зі зворотною премією (премію сплачує продавець). У будь-якому разі стороні, яка програла, вигідніше відмовитися відповідно до встановлених правил, ніж виконати цю угоду. Другий вид — це кратні угоди з премією, за яких платник премії має право вимагати від свого контрагента передання йому цінних паперів у кількості, яка у два, три і більше разів перевищує встановлену під час укладання угоди їхню кількість, за курсом, встановленим під час її укладання. Третій вид угод з премією — стелаж, коли платник премії придбаває право сам визначити своє місце в угоді, тобто при настанні терміну її здійснення оголосити себе або покупцем, або продавцем. Причому він зобов'язаний або купити у свого контрагента-одержувача премії за цінні папери за вищим курсом, або продати їх за нижчим курсом, зафіксованим у момент укладання угоди. Термінові угоди з преміями можуть оформлятися опціоном.

Зовсім інший механізм дії у пролонгаційних угодах. Вони не укладаються безпосередньо на біржі, але обслуговують біржовий оборот цінних паперів. Пролонгаційна угода являє собою позабіржову термінову угоду. Однією стороною угоди виступає біржовий спекулянт, який уклав на біржі угоду на термін з метою одержання курсової різниці. Потреба в пролонгаційній угоді виникає в біржового гравця у тому разі, якщо прогнозована ним зміна курсу не відбулася і виконання термінової угоди не принесе прибутку. Однак біржовий спекулянт розраховує, що його прогноз на зміну курсу виправдається найближчим часом, тому йому потрібно продовжити умови угоди, тобто її пролонгувати. Таким чином, пролонгаційна угода укладається біржовим гравцем з метою одержання прибутку наприкінці її терміну від проведених ним біржових спекуляцій за договором термінової угоди, укладеним раніше. Існують два різновиди пролонгаційної угоди — репорт і депорт. Ці різновиди визначаються місцем біржового гравця в годі: «бики» — репортують; «ведмеді» — депортують. Репорт — пролонгаційна термінова угода з продажу цінного паперу «проміжному» власникові на заздалегідь зазначений у договорі термін за ціною, нижчою від ціни її зворотного викупу біржовиком наприкінці цього терміну. Біржовик, який займає позицію «бика», використовує репорт, коли прогнозоване ним зростання курсу, який би приніс прибуток від проведення біржової операції, не відбулося. Отже, виконання угоди в поточний момент вимагає залучення коштів на оплату цінних паперів, які придбаваються, вкладення капіталу з низьким, нульовим або навіть від'ємним прибутком. Якщо ж біржовик упевнений у правильності свого розрахунку щодо підвищення курсу і готовий збільшити ризик, він укладає пролонгаційну угоду, або репор-тує. У цьому разі біржовик вважає за доцільне протягом будь-якого періоду часу залишитися в положенні «бика» — покупця цінного паперу, не вкладаючи власних інвестиційних ресурсів. Його контрагент з пролонгаційної угоди виконає його договір за терміновою угодою за рахунок своїх фінансових ресурсів, з правом продати ці цінні папери за вищим курсом. Отже, коли термін договору за терміновою угодою минув, біржовик змушений залучити банк або іншого кредитора, який за відсоток погодиться зайняти позицію продавця на певний час. Причому банк, на відміну від біржовика, вже вклав кошти в угоду, розплатившись ними з контрагентом біржовика — «ведмедем», тому його відсоток не може бути нижче середньо-ринкового. Іноді зустрічається судження, за яким пролонгаційна угода є різновидом кредитування під заставу цінних паперів. Однак є різниця: по-перше, у забезпечення кредиту беруть усю сукупність цінних паперів, а розмір кредиту становить у середньому 60-70% їхньої реальної курсової вартості. У пролонгаційній угоді оплачується вся вартість цінних паперів за зафіксованим у договорі біржовим курсом. По-друге, при кредитуванні немає переходу права власності під заставу цінного паперу. У разі угоди здійснюється передача права власності на власні папери (угода купівлі-продажу). Депорт — операція, що зворотна репортові. Цю угоду використовує біржовик, який грає на пониження, — «ведмідь»; коли курс цінного паперу не понизився або понизився незначно, він розраховує на подальше зниження курсу. Таким чином, хоча спеціальний ризик пов'язаний з угодою, ризик «бика» і «ведмедя» несе біржовик, який водночас робить гроші «з повітря», не авансуючи свої реальні активи, а використовуючи лише нематеріальні активи — значення біржової кон'юнктури. Використання позикових засобів (репорт) або позикових цінних паперів (депорт) змушує біржовика поділитися прибутком від успішно проведеної термінової угоди. ПРАКТИЧНЕ ЗАНЯТТЯ № 4 Грошовий і валютний ринки Ситуаційне завдання 1. Американський та український інвестори придбали акції української компанії, які котируються лише в Україні. Визначити дохідність акцій для американського та українського інвесторів, якщо курс акцій на 1.10.2003 р. становив 8 грн, а на 01.10.2004 р. — 10 грн. Відповідно валютний курс становив 5,2 грн за $ 1 та 5,32 грн за $ 1. Розв'язання ситуаційного завдання Зміни в курсах обміну валюти можуть привести до суттєвих відмінностей у дохідності, яку отримує інвестор при внутрішній і міжнародній інвестиційній діяльності.Внутрішню дохідність (domestic return) визначають за формулою:

де Ро — курс акцій у гривнях на початок періоду; Р1 — курс акцій у гривнях на кінець періоду. Дохідність для нерезидента (зовнішня дохідність — foreign return):

де Хо — валютний курс на початок періоду; Х1 — валютний курс на кінець періоду.

Отже, дохідність від інвестицій в українські акції для американського інвестора на 2,88% перевищуватиме дохідність, яку отримає український інвестор. Ситуаційне завдання 2. Курс долара США до гривні дорівнює:

Ставки на ринку депозитів на 3 міс. становлять (% річних): по гривні 13-20, по долару США 8-12. Розглядають такі варіанти інвестування гривневих коштів на 3 міс: 1) розміщення на гривневий депозит; 2) конвертація в долари і розміщення доларів на депозит Якому варіанту віддати перевагу? Розв'язання ситуаційного завдання При першому варіанті гривні завжди можна розмістити по нижній межі відсоткових ставок з дохідністю 13% річних. Дохідність другого варіанта:

Відповідь: при використанні нижньої межі дохідності кращим варіантом вкладення буде другий варіант, оскільки дохідність по ньому на 1,76% перевищує дохідність першого варіанту. Ситуаційне завдання 3. Яким буде курс гривні на кінець року до долара США, якщо на початок року курс долара був 5,23? При цьому очікуваний рівень інфляції в США — 2,2%, а в Україні — 12,3%. Розв'язання ситуаційного завдання Згідно з теорією паритету купівельної спроможності існує таке співвідношення:

де Ro, R1 — курси валюти A при її прямому котируванні до валюти В на початку та в кінці року; fA та fB — рівні інфляції (за рік) у країнах з валютами A і В.

Ситуаційне завдання 4. Визначити прогноз курсу долара, якщо відсоткова ставка по депозитах у євро становить 8%, а у доларах США — 10%. Курс долара США на початку року 1 євро = = $1,21. Розв'язання ситуаційного завдання Згідно з теорією паритету купівельної спроможності існує таке співвідношення:

де Ro, R1 — курси валюти А при її прямому котируванні до валюти В відповідно на початку та в кінці року; fA та fB — рівні інфляції (за рік) у країнах з валютами А і В. Із формули виходить такий приблизний вираз для зміни валютного курсу:

Якщо виходити з припущення, що реальні відсоткові ставки в різних країнах повинні бути приблизно однаковими, то зміна курсу валюти А відносно валюти В повинна визначатися різницею номінальних ставок у цих країнах:

Це означає: якщо ставка відсотка з однієї валюти менша за відсоткову ставку з іншої валюти, то курс першої валюти повинен зростати. Таким чином, якщо

то

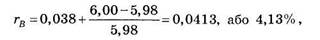

Відповідь: за прогнозом курс долара відносно євро зросте. Ситуаційне завдання 5. Дохідність інвестицій українського інвестора на ринку активів, номінованих в євро, за три місяці склала 3,8%. Курс євро до гривні за цей період змінився з 5,94-5,98 до 6,00-6,05. Розв'язання ситуаційного завдання Дохідність інвестицій у валюті інвестора (грн) склала:

У перерахунку на річну відсоткову ставку дохідність у валюті інвестора за формулою склала:

або

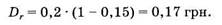

Ситуаційне завдання 6. Американський інвестор придбав на початку року акції української компанії номіналом 1 грн за ринковою ціною 2,5 грн за акцію. Протягом року по акціях був сплачений дивіденд з розрахунку 20% річних, а в кінці року інвестор їх продав за ціною 3,2 грн за акцію. Розрахувати дохідність інвестування у валюті інвестора. Розв'язання ситуаційного завдання Сума нарахованого дивіденду на 1 акцію склала:

Сума одержаного після утримання податку на прибуток за ставкою 15%:

Дохідність інвестицій в акції в гривнях без урахування ре-інвестування дивідендів склала:

При курсі долара до гривні на початку року 5,22 грн, у момент виплати дивідендів — 5,28 і в кінці року — 5,33 грн за 1 дол., затрати і доходи американського інвестора становили: Вартість покупки: 2,5: 5,22 = 0,479; Одержаний дивіденд: 0,17: 5,28 = 0,032; Виручка від продажу: 3,2: 5,33 = 0,600. Дохідність інвестицій у доларах склала:

Таким чином, внаслідок падіння курсу валюти інвестицій (гривні) по відношенню до валюти інвестора (долара США) дохідність у валюті інвестора була нижчою. Ситуаційне завдання 7. Як зміниться курс гривні, якщо ставка по депозитах на початок року становила 14%, а на кінець року — 18% річних. При цьому ставка по доларових депозитах протягом року не змінилась і становила 10%. Курс гривні до долара на початок року 5,23. Розв'язання ситуаційного завдання

Якщо то

Відповідь: згідно з теорією РРР збільшення ставки відсотка в національній валюті за постійної відсоткової ставки іноземної валюти має призвести до спаду курсу національної валюти, що й підтвердили розрахунки. ПИТАННЯ ДЛЯ САМОКОНТРОЛЮ 1. Поясніть сутність біржі з економічної точки зору. 2. В який період часу розпочалася біржова торгівля в Україні? 3. Коли почали діяти фондові біржі в Україні? 4. Досягнення яких цілей має на меті організація фондових бірж? 5. Які типи бірж розрізняють за організаційною структурою? 6. У чому полягає сутність простого і подвійного аукціону як способу організації торгівлі цінними паперами? 7. Чим відрізняється залповий аукціон від безперервного? 8. Сутність операційного механізму біржової торгівлі. 9. На які групи можна розподілити всіх осіб, які працюють у торговельному залі біржі?

10. Які біржові угоди належать до касових? 11. Які способи встановлення цін на фондові цінності Вам відомі? 12. Які часові конфігурації має механізм проведення розрахунків за терміновими угодами? 13. У чому сутність термінових «угод на різницю»? 14. Чим відрізняються умовні угоди від «угод на різницю»? 15. В яких випадках використовують пролонгаційну угоду?

|

|||||||||||||||||||

|

Последнее изменение этой страницы: 2017-01-27; просмотров: 418; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.118.12.222 (0.116 с.) |

По наближених формулах дохідність інвестицій становить:

По наближених формулах дохідність інвестицій становить: