Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Кредитная документация, представляемая банку на начальном и последующих этапах кредитованияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

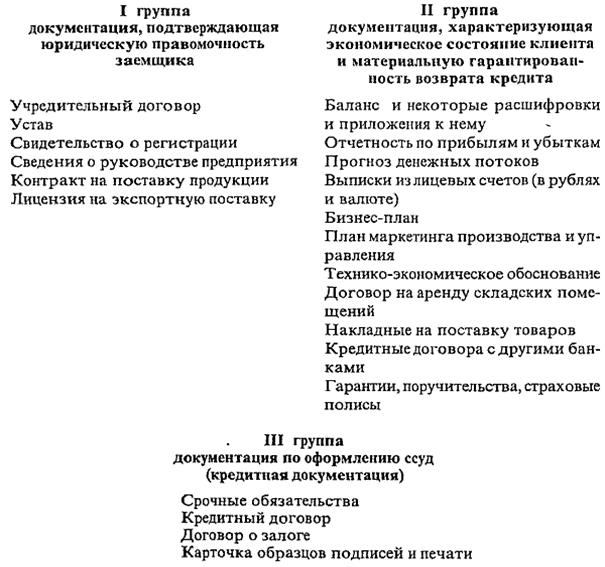

Всякая экономическая, в том числе кредитная, сделка требует определенного документального оформления. Устные переговоры, которые ведет клиент с банком, на начальном, предварительном этапе, так или иначе заканчиваются представлением в кредитное учреждение его письменного ходатайства fобоснования необходимости кредита на определенные цели). "Под рукой" у банка должны быть также материалы, позволяющие ему определить финансовое положение клиента, его кредитоспособность. Банку необходимо поэтому иметь, а клиенту представлять баланс на начало года. Отечественные и зарубежные банки практикуют требования получения баланса за последние 2-3 года, при необходимости запрашивают баланс на ближайшую месячную дату. Вместе с балансом предприятия представляют в банк отчетность по прибылям и убыткам. Обоснование необходимости кредита (его также называют технико-экономическим обоснованием) содержит просьбу клиента на получение кредита на конкретные цели, в необходимом размере, под определенный процент и на конкретный срок. В целом комплект документов, представляемых клиентами в банк, регламентируется Полоэ/сением "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)" ЦБ РФ от 31.08.1998 г, № 54-П. Согласно данному положению вся документация распределяется на три группы. ===259=== СТРУКТУРА

Наряду с письменным обращением в банк за ссудой в отдельных странах существует специальная документальная форма - общее заявление-обязательство заемщика выполнять требования, вытекающие из условий кредитной сделки. Такая специальная форма отсутствует в большинстве развитых стран (ее, к примеру, нет ни в Германии, ни во Франции), она заменена собственно кредитным соглашением, имеющим трафаретную обязательную форму, в том числе декларирующую обязательство клиента соблюдать требования и правила кредитного учреждения. Отказались от практики представления данного обязательства и российские коммерческие банки. ===260=== Наряду с данным заявлением-обязательством используются срочные обязательства. Срочное обязательство представляется по определенной форме, оно фиксирует обязательство заемщика погасить данный кредит, взятый под определенные цели, в фиксированной сумме и в конкретный срок. Этих обязательств может быть несколько: все зависит от того, на какой срок предоставлена ссуда - условный или конкретный. В прежней российской практике банки использовали как срочные обязательства с условным, так и конкретным сроком погашения кредита. Конкретный срок фиксировал дату, при наступлении которой ссуда должна быть клиентом погашена. Условный срок определял дату, когда срок погашения ссуды пересматривался (в этом случае данное срочное обязательство заменялось на другое, новое обязательство). Многие российские банки перестали требовать от клиентов срочные обязательства, имея при этом в виду, что срок погашения ссуды зафиксирован в кредитном договоре, что с юридической точки зрения при правильном его составлении оказывается достаточным основанием для списания средств со счетов заемщика в погашение ссудной задолженности. Кредитный договор является важнейшим документом, определяющим права и обязанности участников кредитной сделки. В нем содержатся экономическая и юридическая ответственность сторон. Строго определенной формы кредитного договора, рекомендуемой коммерческим банкам Центральным банком РФ, не существует. В таких странах, как Германия, Австрия, рекомендованы типовые формы кредитного договора как с юридическими, так и физическими лицами. Во Франции такая типовая форма разработана исключительно для индивидуальных заемщиков, полагая, что банковская практика настолько многообразна, что рекомендовать какую-то единую модель кредитного соглашения не представляется возможным. И тем не менее кредитный договор имеет вполне определенный остов, вокруг которого строится вся схема соглашения. Разумеется, он фиксирует полное наименование участников, их юридические адреса; предмет договора, сумму, срок, порядок погашения, процентную ставку, размер комиссионных, обеспечение и гарантии. В целом достаточно точно определяются условия кредитования. Особое значение придается кредитным оговоркам, дающим право банку в случае задержки платежа, несоблюдения договорных условий реализовать свое право на возвращение кредита и уплаты процента за счет ресурсов и имущества как самого клиента, так и его гарантов. Специальные разделы посвящены обязанностям как клиента, так и банка. Помимо кредитного договора при необходимости может заключаться также договор о залоге. Практически происходит так: если залог присутствует в кредитной сделке, то договор о залоге заключается обязательно, причем зачастую для прочности подписи клиента и банка дополнительно заверяются нотариусом. ===261=== "Положение о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения) " обязывает банки иметь также ряд внутренних документов, в том числе отражающих:

Процедура выдачи кредита Позитивная оценка субъекта и объекта, качества обеспечения кредита, заключение кредитного договора, определившего экономические и юридические параметры, дают основу для выдачи кредита. Кредит выдается с помощью соответствующего письменного распоряжения работника банка. Исходя из принятого в банке уровня компетенции им может быть президент, его заместитель, начальник кредитного управления, начальник кредитного отдела и даже один из кредитных инспекторов банка. Распоряжение о выдаче кредита поступает в отдел, который ведет расчетные и кредитные операции по счетам клиентов, в нем (если речь идет о физических лицах) указываются ф.и.о. клиента, сумма, счет, по которому следует выдать кредит. Распоряжение устанавливает направление кредита. Оно зависит от конкретной ситуации и пожелания клиента. Выдача кредита по направлению может быть трех видов: 1) ссуда зачисляется на расчетный счет клиента; 2) ссуда, минуя расчетный счет, предоставляется на оплату различных платежных документов по товарным и нетоварным операциям; 3) ссуда поступает в погашение других, ранее выданных кредитов. Во всех этих случаях дебетуется ссудный счет и кредитуется либо расчетный счет данного клиента (первый случай), либо счета других предприятий, организаций, бюджетных и прочих учреждений (второй случай), либо другой ссудный счет, задолженность по которому подлежит погашению в установленные сроки (третий случай). По объему выдача кредита также может различаться. Здесь возможны также три варианта:

Экономически первый вариант направления кредита может оказаться для клиента менее предпочтительным по сравнению со вторым, поскольку получение полной суммы валюты кредита и лишь последую- ===262=== щее ее постепенное расходование удорожает кредитную поддержку банка. Напомним, что за каждый день полученного кредита нужно платить ссудный процент; отсчет платы за кредит происходит не с момента разрешения кредита, а с первого дня отражения полученной ссуды на ссудном счете. Длительное оседание денежных средств, полученных с помощью кредита на расчетном счете, приводит к увеличению платы за кредит, поэтому данного явления следует избегать. Отказ клиента от получения кредита при прочих равных условиях может обернуться уже для банка потенциальными убытками. Банк не может допускать по вине клиента простоя своих ресурсов, ведь значительная их часть в свою очередь привлечена на платной основе. В этом случае банк вправе требовать компенсацию этих убытков, упущенной выгоды от размещения кредита другим заемщикам. Получение данной компенсации можно зафиксировать в кредитном договоре в качестве специальной кредитной оговорки. В целом размер кредита, поступающего в распоряжение клиента, зависит от многих обстоятельств. Напомним: размер кредита установлен кредитным соглашением. Сумма, зафиксированная в этом соглашении, является максимальной суммой, на которую в обычном порядке может рассчитывать клиент. Данная сумма по существу является лимитом кредитования. Ее называют и по-другому: кредитная линия, контрольная цифра. В целом лимиты кредитования (кредитные линии), исходя из отечественной и зарубежной банковской практики, можно классифицировать следующим образом. В зависимости от назначения выделяют лимит задолженности и лимит выдачи. Первый лимитирует ссудную задолженность на определенную дату, второй фиксирует не остаток, а объем выдаваемых ссуд (по дебету ссудного счета). По срокам действия выделяются выходные и внутригодовые (внутриквартальные, внутримесячные) лимиты. Выходные лимиты - это такие лимиты, с которыми клиенты имеют право выйти за пределы определенного периода (например, на начало года или квартала). Вторая разновидность лимитов фиксирует право заемщика пользоваться ссудой в пределах соответствующего периода (право пользования ссудой внутри года может быть выше, чем предельная сумма, с которой клиент выходит за пределы планируемого периода). По степени изменения объема кредита, предоставляемого заемщику, выделяются снижающиеся (скользящие) и возрастающие лимиты. Данные лимиты определяются по мере снижения или увеличения потребности в ссуде, позволяют устанавливать конкретные графики погашения (увеличения) долга. По возможности использования кредита различают твердый лимит, дополнительный лимит, лимит с правом его превышения и свободный лимит1. Твердый лимит фиксирует максимальное право на получение ссуды, делает невозможным его превышение без особых распоряжений +++1В связи с ограниченным развитием кредитных операций в современной российской практике данные понятия применяются довольно редко. ===263=== банка. Дополнительное получение ссуды сверх установленного твердого лимита фиксируется дополнительным лимитом. В целом ряде случаев лимит кредитования не является жестким и предоставляет клиенту возможность его превышения. Такие возможности не безграничны (пределом здесь могут служить нормативы, установленные Центральным банком для крупных кредитов, предоставляемых одному заемщику). В каждом отдельном случае то или иное право пользования ссудой регламентируется правилами коммерческого банка и фиксируется в кредитном соглашении. Свободным лимитом считается та сумма кредитов, которую клиент имеет право получить в пределах установленной ему границы. Если, к примеру, лимит определен в сумме 100 млн денежных единиц, а задолженность банку достигла 80 млн, то это означает, что клиент еще не исчерпал своего права на получение ссуды и может дополнительно взять в банке оставшиеся (свободные) денежные средства в сумме 20 млн денежных единиц. Разновидностью лимита кредитования как права клиента на получение ссуды в банке является кредитная линия, которая определяет максимальную суму кредита, используемую заемщиком в течение установленного срока кредитования. В современном понимании кредитная линия может также означать заключение кредитного договора о многоразовом получении ссуды в банке. Определение размера кредита, подлежащего выдаче, исходя из кредитного договора, - это, как говорится, формальная сторона вопроса. Величина кредита, выдаваемая клиенту, зависит, с одной стороны, от просьбы самого клиента. Однако данная просьба клиента предоставить ссуду в определенном размере может не совпадать с реальными возможностями возврата кредита, с реальными подсчетами банка. Размер кредита зависит от экономических обстоятельств, в том числе:

Строго установленного (типового) расчета (по определенной форме) размера кредита, который следует предоставить клиенту, банк не делает. В каждом отдельном случае это определяется стоимостью обеспечения и степенью доверия банка к заемщику.

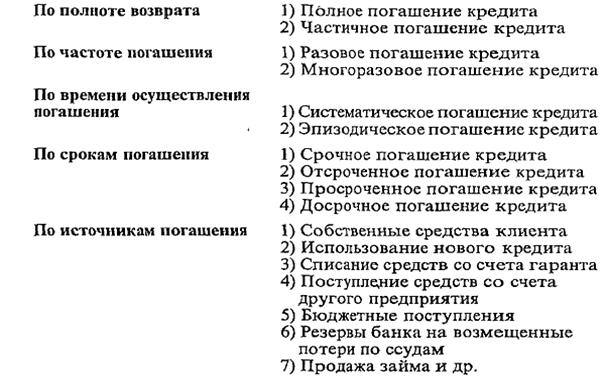

Порядок погашения ссуды Единой модели погашения, так же как и выдачи кредита, не существует. Практика порождает многообразные варианты погашения ссуды, в том числе: 1) эпизодическое погашение на основе кредитного договора (срочных обязательств); ===264=== 2) погашение по мере фактического накопления собственных средств и снижения потребности в кредите с расчетного счета заемщика; 3) систематическое погашение на основе заранее фиксируемых сумм (плановых платежей); 4) зачисление выручки, минуя расчетный счет, в уменьшение ссудной задолженности; 5) отсрочка погашения кредита; 6) перенос просроченной задолженности на особый счет "Просроченные кредиты"; 7) списание просроченной задолженности за счет резервов банка и др. Эпизодическое погашение кредита на основе кредитного договора (срочных обязательств) чаще всего применяется при использовании сальдово-компенсационных счетов, когда возврат заранее приурочен к какой-то определенной дате (или ряду дат). При наступлении срока погашения кредита, обозначенного в кредитном договоре и/или срочном обязательстве, банк списывает соответствующие суммы в погашение ссудной задолженности. Примером погашения кредита по мере фактического накопления собственных средств и снижения потребности в заемных средствах могут быть сельскохозяйственные предприятия, испытывающие потребность в кредите в связи с сезонным характером работ. Как известно, эти предприятия, специализирующиеся, например, на выращивании продукции растениеводства, активно используют кредиты с начала года в зимний и весенний периоды; как правило, на этом этапе не происходит погашение кредита, оно*наступает в процессе сбора урожая и реализации сельскохозяйственной продукции. По мере накопления собственных средств, поступления выручки от продажи данная группа заемщиков получает возможность рассчитаться с банком по ранее полученным ссудам (конкретные сроки возврата кредита в данном случае фиксируются или в срочных обязательствах, полученных от клиента, или в кредитном договоре). Подобное погашение ссуды может наступить и у промышленного предприятия, осуществляющего сезонные затраты. На подготовку к сезону работ отдельные предприятия (например, сахаро-песочные заводы), останавливающиеся на плановый капитальный ремонт, вынуждены обращаться в банк за ссудой. В последующем, в период выхода продукции данные предприятия получают возможность компенсировать эти затраты, включая их в себестоимость реализуемого продукта, и по мере накопления средств, поступления выручки рассчитываться с банком по ранее полученным кредитам. Денежные средства в заранее обусловленные сроки списываются с расчетного счета соответствующего заемщика. Систематическое погашение кредита на основе заранее фиксируемых сумм имеет место при использовании оборотно-платежных ссудных счетов, при достаточно интенсивном платежном обороте (при систематических платежах как по дебету ссудного счета, так и кредиту расчетного счета). В этих случаях для возврата систематически получаемого кредита производится списание средств с расчетного счета в погаше- ===265=== ние образующейся ссудной задолженности также систематически в форме так называемых плановых (заранее определяемых на квартал или месяц) платежей. Списание этих сумм с расчетного счета можно осуществлять (по договоренности с клиентом) ежедневно, один раз в 3-5 рабочих дней. Размер планового платежа будет зависеть от объекта кредитования (кредитуется, к примеру, только формирование запасов сельхозсырья, или одновременно также незавершенное производство и готовая продукция). Чем больше банк кредитует объектов кредитования, тем в большей сумме должно производиться и систематическое погашение кредита в форме плановых платежей. Размер планового платежа необходимо предусмотреть в кредитном договоре. Зачисление выручки, минуя расчетный счет, в уменьшение ссудной задолженности в известной степени является альтернативным по отношению к предшествующему способу возврата кредита1. В первом случае вся выручка от реализации продукции поступает на расчетный счет, и с него, как мы видели, систематически списывались суммы в погашение кредита. Здесь вся выручка от реализации идет в погашение ссудной задолженности. Поскольку при данном методе кредитования (используется кредитование по обороту и оборотно-платежный ссудный счет) банк не все кредитует, и в составе выручки содержатся доходы, принадлежащие клиенту, он по договоренности с заемщиком вынужден возвращать ему часть средств на расчетный счет (такое перечисление по договоренности также может быть ежедневным либо раз в 3-5 дней). Зачисление выручки на ссудный счет имеет место и при использовании контокоррента. В практике кредитования довольно часто можно встретить случаи, когда клиент по разнообразным причинам не может своевременно погасить предоставленную ему ссуду. В этом случае возможна отсрочка возврата кредита. Отсрочка банком может быть произведена на всю сумму кредита, либо на его часть, на 1-3-5 дней и более. В международной практике частой является отсрочка на срок от 15 до 30 дней. В отечественной практике кредитования встречались примеры отсрочки возврата кредита на срок до 6 месяцев и более. Естественно, что в условиях сильной инфляции столь длительные сроки отсрочки неприемлемы без изменения условий кредитного соглашения. Перенос просроченной задолженности на особый счет "Просроченные кредиты" возникает в случае, если время отсрочки исчерпано или она невозможна в силу бесперспективности в ближайшие сроки возвратить ссуду. Перенос просроченного долга на данный счет означает, что с этого момента клиент будет платить банку значительно более высокий ссудный процент. Списание просроченной задолженности за счет резервов банка производится в случае, когда долги клиента оказались безнадежными, когда банк длительное время не получает плату за ранее предоставленные ссуды, да и сам возврат не просматривается вовсе. В этом случае списа- +++1В современной российской банковской практике данный способ погашения кредита не применяется, поскольку предприятия обязаны всю причитающуюся им выручку отражать на своем расчетном счете. ===266=== ние долгов клиента производится за счет средств банка, аккумулируемых в виде его резервов. Естественно, такое списание выражает прямые убытки банка от его кредитной деятельности. Рассмотренные нами варианты погашения ссудной задолженности позволяют классифицировать этот процесс в зависимости от ряда критериев.

Полное и разовое погашение кредита применяется главным образом при незначительных суммах долга, когда списание денег со счета клиента не вызывает никаких затруднений для его платежного оборота. Напротив, частичное и многоразовое погашение используется в случаях, когда высвобождение ресурсов, достаточных чдля погашения кредита, происходит постепенно и требуется время для полных расчетов с банком. Систематическое погашение кредита возникает в условиях интенсивного платежного оборота клиента, когда используется оборотно-платежный ссудный счет. Оно достигается либо посредством перечисления на ссудный счет упомянутых плановых платежей, либо путем зачисления всей выручки в погашение ссудной задолженности (в современной практике этот последний метод используется редко). Эпизодическое погашение свойственно кредитам, предоставленным на определенные целевые нужды с сальдово-компенсационных счетов. Срочное погашение, или погашение, заранее обусловленное определенными сроками, практически можно встретить во всяких кредитах. И это не случайно, ибо ссуда возникает только тогда, когда обуслови- ===267=== ли срок ее возврата (добавим: и ссудный процент). Конечно, срок, на который предоставляется кредит, может быть различным (на несколько дней, до года и свыше года), но в кредитном договоре фиксируется определенный порядок реализации срочности кредитования. Практика порождает и другие варианты погашения, ими могут быть отсроченное, просроченное и досрочное погашение кредита. Клиент, желающий досрочно погасить ссуду, должен заблаговременно предупредить банк о своих намерениях с тем, чтобы кредитное учреждение могло "перебросить" кредит другому заемщику без ущерба для своей прибыли. Как правило, такого рода оговорка - обязанность предупреждения банка за определенное число дней - фиксируется в кредитном договоре. Наиболее распространенным (и конечным) источником погашения кредита являются собственные денежные средства заемщика, однако в целом ряде случаев их оказывается недостаточно. В таких случаях источником возврата ранее выданной ссуды может быть предоставление нового кредита, не пролонгация старой ссуды, а выдача кредита под новый объект, другое обеспечение, другой залог. Допускается составление нового кредитного договора с большим обеспечением. Если заемщик не может погасить ссуду за счет собственных средств или нового кредита, то банк может использовать соответствующие положения кредитного договора, предусматривающего возможность возврата кредита со счета гаранта (гарантийное обязательство от банка-гаранта получает в момент подготовки кредитного соглашения). Задержка возврата кредита может наступить и в силу не зависящих от клиента обстоятельств, в частности, из-за неплатежей покупателей. По решению суда (арбитража) соответствующие денежные средства могут в последующем поступить от просроченных дебиторов - со счетов других предприятий. Наконец, можно предположить, что в случае неплатежеспособности государственных предприятий в качестве поддержки им могут послужить соответствующие ассигнования из бюджета, которые используются для возврата полученных в банке ссуд. Оформление погашения кредита можно производить на основе специальных документов и без них. В качестве документов, дающих основание для погашения долга, могут выступать письменные распоряжения клиента или ранее переданные банку срочные обязательства, распоряжения самого банка, выписываемые на основе кредитного соглашения, приказы арбитража, суда. Распоряжение клиента списать денежные средства с его расчетного счета в погашение ссудной задолженности может быть дано не только в письменной, но и устной форме (в этом случае в распоряжении отделу, ведущему счета клиента, делается отметка - ссылка на полученное распоряжение руководства предприятием). Погашение кредита может осуществляться и на базе безбумажной технологии - по каналам связи. ===268===

|

||||

|

Последнее изменение этой страницы: 2016-12-30; просмотров: 597; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.224.45.82 (0.015 с.) |