Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Бюджетный дефицит, его причины и видыСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Превышение размера государственных расходов (G) над величиной бюджетных поступлений (Т) в текущем году составляет бюджетный дефицит (G - Т). Наличие дефицита бюджета означает, что расходы правительства выше доходов. По международным стандартам бюджетный дефицит не должен превышать 5 % суммы валового внутреннего продукта. Рассмотрим причины бюджетного дефицита. ♦ Низкий уровень доходов в стране. Поскольку налоги устанавливаются пропорционально доходам, то уменьшение налоговых поступлений вследствие понижения доходов при относительно постоянной величине государственных расходов (государственных закупок и социальных выплат) ведет к росту бюджетного дефицита. Следовательно, спады деловой активности вызывают увеличение дефицита госбюджета. ♦ Рост государственных закупок. Хотя увеличение закупок повышает уровень доходов и, соответственно, налогов, однако сумма налоговых поступлений всегда оказывается меньше, чем прирост закупок. ♦ Превышение сбережений над инвестициями. Бюджетный дефицит зависит от разницы между сбережениями (S) и инвестициями (I). Данная зависимость обусловлена ролью государственных расходов и налогов в кругообороте товаров и доходов. Сумма утечки денежных средств из кругооборота равна сумме денежных притоков. Утечка представляет собой чистые налоги (T) и сбережения (S), т.е. Т + S, а приток — это государственные закупки (G) и инвестиции (I), т.е. G+I. Если уровень доходов соответствует величине совокупного спроса (S + Т = G + I), то бюджетный дефицит равен S - I. Бюджетный дефицит бывает двух видов — циклический и структурный. Циклические колебания совокупного дохода приводят в действие встроенные стабилизаторы экономики, в результате автоматически возникают бюджетный дефицит или излишек. Фискальная политика, предполагающая автоматическое изменение величин государственных расходов, налогов и сальдо госбюджета в результате циклических колебаний совокупного дохода, называется недискреционной фискальной политикой. Она подразумевает увеличение чистых налоговых поступлений в госбюджет в периоды роста валового национального продукта (ВНП) и их снижение в условиях спада, что оказывает стабилизирующее воздействие на экономику.

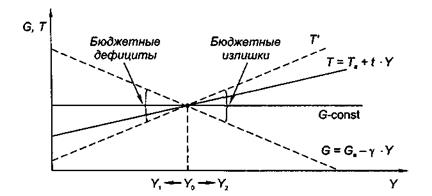

430_________________________________________ Раздел III Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов. Экономический механизм, позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства, называют встроенным (автоматическим) стабилизатором. В качестве таких стабилизаторов в странах с рыночной экономикой обычно выступают: • прогрессивная система налогообложения; • система государственных трансфертов (в том числе пособия по безработице); • система участия в прибылях. Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса. Циклический бюджетный дефицит — это дефицит государственного бюджета, вызванный автоматическим сокращением налоговых поступлений и увеличением государственных трансфертов на фоне спада деловой активности (рис. 12.2).

Рис. 12.2. Циклические бюджетные дефициты и излишки В фазе циклического подъема объем выпуска Y2 > Y0, поэтому налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате бюджетный излишек увеличивается и инфляционный бум сдерживается. В фазе циклического спада объем выпуска Y1 < Y2, поэтому налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что Основы теории макроэкономики 431 ограничивает глубину спада. Рис. 12.2 отражает зависимость величин циклических дефицитов и излишков от степени «крутизны» графиков налоговой и бюджетных функций. Угол наклона налоговой функции Т определяется величиной предельной налоговой ставки t, а угол наклона функции государственные расходов G — величиной у, которая характеризует соотношение изменений суммы получаемого трансферта и величины дохода: чем выше уровень дохода, тем выше вносимый налог и ниже трансферт, получаемый от государства.

Даже если упрощенно представить, что все получаемые государственные расходы G — величина неизменная, не зависящая от динамики текущего дохода, степень встроенной стабильности экономики оказывается тем выше, чем выше уровень налоговых ставок t и чем, соответственно, круче линия Т. Величины циклических бюджетных дефицитов и излишков больше в положении Т, чем в положении Т, поэтому встроенные стабилизаторы сильнее влияют на рост или снижение совокупного спроса. В то же время увеличение степени встроенной стабильности экономики противоречит другой, более долгосрочной цели фискальной политики — укреплению стимулов к расширению предложения факторов производства и росту экономического потенциала. Стимулы к инвестированию, предпринимательскому риску и труду оказываются относительно сильнее при сравнительно более пологой кривой налоговой функции, что может быть достигнуто путем снижения предельных ставок налогообложения. Однако это снижение сопровождается сокращением величин циклических бюджетных дефицитов и излишков, а следовательно, и снижением степени встроенной стабильности экономики. Выбор между кратко- и долгосрочными эффектами фискальной политики — сложная макроэкономическая проблема как для промышленно развитых, так и для переходных экономик. Встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. Данные о циклических бюджетных дефицитах (излишках) не позволяют достоверно оценивать эффективность мер фискальной политики. Наличие циклически несбалансированного бюджета не означает приближение экономики к состоянию полной занятости ресурсов. Последнее может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости. 432 Раздел III Дискреционная фискальная политика — целенаправленное изменение величин государственных расходов, налогов и сальдо госбюджета в результате решений правительства, направленных на изменение уровня занятости, объема производства и темпов инфляции. В результате возникает структурный дефицит госбюджета — разность между расходами и доходами бюджета в условиях полной занятости при существующей системе налогообложения. Следует отметить, что циклический дефицит нередко оценивается как разность между фактической величиной бюджетного дефицита и структурным дефицитом. Сложность определения уровня полной занятости ресурсов, естественного уровня безработицы и потенциального объема выпуска затрудняет расчеты структурных дефицитов госбюджета, хотя именно на основе динамики этих макроэкономических индикаторов оценивается эффективность мер фискальной политики в долгосрочной перспективе. Оценки структурного дефицита используются в основном в промышленно развитых странах, где размеры бюджетных дефицитов определяются в большей степени циклическими колебаниями, а не дискреционными мерами правительства. По характеру различают общий и первичный бюджетный дефицит. Общий дефицит равен фактическому, а первичный — это фактический дефицит за минусом выплат по государственному долгу. Наличие первичного дефицита является фактором увеличения долгового бремени.

Операционный дефицит — это общий дефицит государственного бюджета за вычетом инфляционной части процентных платежей по обслуживанию государственного долга. Обслуживание задолженности (т.е. выплата процентов по ней и постепенное погашение основной суммы долга — его амортизация) является важной статьей государственных расходов. Квазифискальный {квазибюджетный) дефицит, существующий наряду с официальным, — это скрытый дефицит государственного бюджета, обусловленный квазифискальной (квазибюджетной) деятельностью государства. Квазифискальные операции включают, например, следующее: • финансирование государственными предприятиями избыточной занятости в государственном секторе и выплата им заработной платы по ставкам выше рыночных за счет банковских ссуд или путем накопления взаимной задолженности; • накопление в коммерческих банках большого портфеля недействующих ссуд — просроченных долговых обязательств государственных предприятий, льготных кредитов домашним Основы теории макроэкономики _______________________ 433 хозяйствам, фирмам и т.д. Эти кредиты в конце концов выплачиваются за счет льготных кредитов центрального банка; финансирование центральным банком убытков от мероприятий по стабилизации обменного курса валюты, беспроцентных и льготных кредитов правительству; кредиты рефинансирования коммерческим банкам на обслуживание «плохих» долгов, а также рефинансирование центральным банком программ правительства по льготным ставкам и т.д. Финансироваться бюджетный дефицит может за счет а) кредитно-денежной эмиссии (монетизации), б) увеличения налоговых поступлений в госбюджет, в) государственного заимствования. В переходных экономиках монетизация дефицита государственного бюджета обычно используется в тех случаях, когда из-за значительного внешнего долга исключается финансирование из иностранных источников, а возможности внутреннего долгового финансирования практически исчерпаны. Это часто служит главной причиной высоких внутренних процентных ставок. Такой способ финансирования предпочтителен, если официальные валютные резервы центрального банка истощены, в силу чего урегулирование платежного баланса становится первостепенной задачей. При монетизации дефицита нередко появляется сеньораж (доход государства от печатания денег). Например, если сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста ВНП, то это приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог, и часть их доходов перераспределяется в пользу государства через возросшие цены.

В условиях повышения уровня инфляции проявляется эффект Оливера—Танзи — сознательное оттягивание налогоплательщиками сроков внесения налоговых отчислений в госбюджет. Нарастание инфляционного напряжения создает экономические стимулы для откладывания уплаты налогов, т.к. за это время происходит обесценение денег, от которого выигрывает налогоплательщик. В результате дефицит госбюджета и общая неустойчивость финансовой системы могут возрасти. Монетизация дефицита госбюджета не всегда сопровождается непосредственно эмиссией наличности. Другими формами являются расширение кредитов центрального банка государственным предприятиям по льготным ставкам процента, отсрочка платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличи- 434_________________________________________ Раздел III вают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня инфляции. Если отсроченные платежи имеют отношение к предприятиям государственного сектора, то этот дефицит нередко непосредственно финансируется центральным банком или долг накапливается, увеличивая общий дефицит госбюджета. Таким образом, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования дефицита, на практике их различие весьма условно. Проблема увеличения налоговых поступлений в госбюджет выходит за рамки собственно финансирования бюджетного дефицита. В долгосрочной перспективе она решается на базе комплексной налоговой реформы, нацеленной на снижение ставок и расширение базы налогообложения. В краткосрочном периоде снижение налоговых ставок сопровождается а) снижением степени встроенной стабильности экономики, ростом эффекта вытеснения негосударственного сектора на фоне повышения процентных ставок, что является реакцией денежного рынка на повышение спроса на деньги при их неизменном предложении, свойственном периодам экономического оживления; б) возможным увеличением бюджетного дефицита из-за одновременного снижения ставок налогообложения и налоговых поступлений в бюджет (закономерность, описываемая кривой Лаффера).

|

||||||||

|

Последнее изменение этой страницы: 2016-12-27; просмотров: 581; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.115.206 (0.012 с.) |