Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основные модели инвестиций в экономикеСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

В экономической науке различают следующие основные модели инвестиций: Неокейнсианская модель инвестиций. Неокейнсианская модель построена на сравнении объема предполагаемых инвестиций с альтернативными способами использования денег. По этой модели сравниваются доходность проекта, требующего капиталовложений и альтернативные варианты вложения денег.

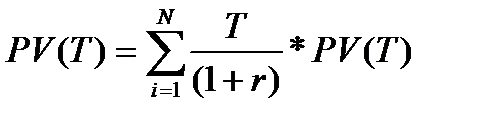

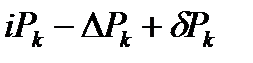

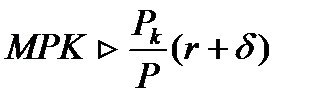

Если проект, требующий капиталовложений в размере I0 , будет приносить ежегодный доход Т в течении N лет, то инвесторы вложат в него деньги только в том случае, когда I0<PV(T). Если ставка процента увеличивается, то PV(T) падает и часть инвестиционных проектов, которые при прежней ставке процента были выгодными, становятся убыточными. Неоклассическая модель инвестиций. В неоклассической модели инвестиций в основные фонды предприятия сравниваются издержки и выгоды фирм, владеющих инвестиционными товарами. Общий объем расходов на инвестиции в основные фонды предприятий представляет сумму чистых инвестиций и инвестиций на возмещение износа капитала. В данной модели рассматривается 2 вида фирм: - фирма, сдающая капитал в аренду; - фирма, арендующая капиталю. Реальный доход от сдачи в аренду единицы капитала равен его реальной цене R/P. Реальная цена совпадает с предельной производительностью капитала MPK. Фирма, сдающая капитал в аренду несет 3 вида издержек: 1) альтернативные издержки, связанные с упущенным процентом i*Pk. 2) издержки изменения цены капитала за время сдачи его в аренду. 3) издержки от износа. Суммарные издержки фирмы от сдачи капитала в аренду оценивается в виде:

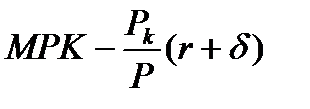

Реальная прибыль на единицу сданного в аренду капитала составляет:

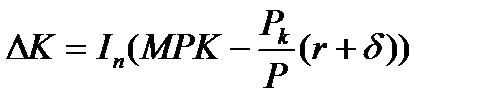

Чистые инвестиции рассматриваются как функция от нормы прибыли:

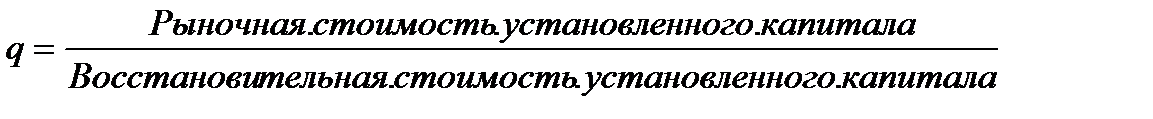

При На величину инвестиций оказывает влияние налоговая политика. При расчете прибыли для взимания налога на прибыль корпораций амортизация рассчитывается исходя из первоначальной стоимости запаса капитала. Поэтому в периоды инфляции величина амортизации занижается, а прибыль – завышается и, следовательно, налог на прибыль становиться излишне обременительным и подрывает стимулы к инвестированию. Иногда государство для стимулирования инвестиций вводит инвестиционный налоговый кредит – сокращение налоговых платежей фирмы пропорционально стоимости приобретенных инвестиционных товаров. Это ведет к снижению издержек на единицу капитала и увеличению инвестиций. Джеймс Тобин предложил следующую интерпретацию принятия фирмами решения об инвестировании. Он ввел показатель, который носит название q Тобина:

Теория q Тобина представляет собой иную формулировку неоклассической теории инвестиций. Если прибыль фирм от владения капиталом положительна, то владение этими фирмами привлекательно, что повышает рыночную стоимость их акций, а следовательно и q Тобина. Эта модель отражает не только текущую, но и ожидаемую прибыльность капитала, так как зачастую рыночная стоимость акций растет, если в результате изменения экономической политики ожидается повышение в будущем прибыльности компании. Таким образом, q Тобина полностью согласуется с неоклассической моделью и является просто более удобным индикатором поведения инвестиций. Это одна из причин пристального внимания экономистов к конъюнктуре рынка ценных бумаг, так как колебания рыночной стоимости акций могут указывать на близость спада или подъема. В неоклассической модели предполагается, что если фирма желает осуществить инвестиции в новый капитал, то средства для этого на финансовом рынке всегда найдутся. Однако фирмы могут столкнуться с ограничениями финансирования, то есть с ограничениями объема средств, которые можно получить на финансовых рынках, что заставляет их инвестировать на основе текущих доходов, а не ожидаемой прибыли. Таким образом, ограничение финансирования снижает объем инвестиций. Варианты выбора ставки дисконтирования От выбора ставки дисконтирования во многом зависит качественная оценка эффективности инвестиционного проекта. Существует большое количество различных методик, позволяющих обосновать использование той или иной величины этой ставки. В самом общем случае можно указать следующие варианты выбора ставки дисконтирования: · Минимальная доходность альтернативного способа использования капитала ( например, ставка доходности надежных рыночных ценных бумаг или ставка депозита в надежном банке). · Стоимость капитала, который может быть использован для осуществления данного инвестиционного проекта (например, ставка по инвестиционным кредитам). · Ожидаемый уровень доходностиинвестированного капитала с учетом всех рисков проекта. · Существующий уровень доходности капитала (например, средневзвешенная стоимость капитала компании). Использование средневзвешенной стоимости капитала в качестве ставки дисконтирования имеет следующие преимущества: * стоимость капитала можно точно рассчитать; * по стоимости капитала можно судить по крайней мере об одном из возможных вариантов альтернативного использования ресурсов - возврате денег акционерам и кредиторам пропорционально их вкладам в капитал предприятия. Однако есть у этого подхода и недостатки, которые заключаются в следующем: * средневзвешенная стоимость капитала рассчитывается на основе процента по заемным средствам и дивиденда, но и процент, и дивиденды включают в себя поправку на риск; в ходе дисконтирования поправка на риск учитывается при расчете сложного процента, поэтому риск как бы нарастает равномерно с течением времени (однако это происходит не всегда); * средневзвешенная стоимость капитала не является постоянной величиной, и в результате осуществления инвестиций она может измениться при следующих условиях: * средневзвешенная стоимость капитала усредняет все риски предприятия, так как для всех инвестиционных проектов используется одна и та же ставка дисконтирования, но различные инвестиционные проекты одного и того же предприятия могут сильно отличаться по степени и характеру риска; Перечисленные выше варианты ставок различаются между собой главным образом степенью риска, являющегося одной из компонент стоимости капитала. В зависимости от типа выбранной ставки дисконтирования должны интерпретироваться и результаты расчетов, связанных с оценкой эффективности инвестиций.

|

||||

|

Последнее изменение этой страницы: 2016-12-12; просмотров: 2949; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.93.242 (0.01 с.) |

(1.1)

(1.1) (1.2)

(1.2) (1.3)

(1.3) (1.4)

(1.4) , чистые инвестиции фирмы увеличиваются, и наоборот.

, чистые инвестиции фирмы увеличиваются, и наоборот. (1.5) В числителе – стоимость капитальных активов фирмы, складывающаяся на рынке ценных бумаг; в знаменателе – стоимость этих благ в случае их приобретения существующим ценам. Тобин полагал, что если q >1, то рыночная стоимость акций компании больше стоимости замещения капитала, поэтому фирме выгодно увеличивать запасы капитала. Если q< 1, то наоборот, фирмы не будут замещать капитал по мере его выбытия.

(1.5) В числителе – стоимость капитальных активов фирмы, складывающаяся на рынке ценных бумаг; в знаменателе – стоимость этих благ в случае их приобретения существующим ценам. Тобин полагал, что если q >1, то рыночная стоимость акций компании больше стоимости замещения капитала, поэтому фирме выгодно увеличивать запасы капитала. Если q< 1, то наоборот, фирмы не будут замещать капитал по мере его выбытия.