Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Нематериальные активы, источники их приобретения и амортизацияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

В современных условиях у предприятий в составе внеоборотных активов длительного пользования появились нематериальные активы. Это связано с реформированием отчетности и учета на предприятиях, с внедрением международных стандартов в этой области. Как уже говорилось, капитальные вложения представляют собой инвестиции в недвижимое имущество и другие материальные объекты. Но вложения в нематериальные активы также носят инвестиционный характер. Приобретение нематериальных активов, включение их стоимости в кругооборот средств предприятия, перенос стоимости на изготовленный продукт через начисление износа во многом идентично основному капиталу. Нематериальными активами могут считаться активы, приобретенные предприятием в любой форме для использования в производстве и реализации продукции, при выполнении различных работ и услуг либо управлении предприятием, но не имеющие материально-вещественной структуры или если эта структура не принимается во внимание по тем или иным причинам. К ним относятся: приобретенные за плату предприятием патенты, лицензии, торговые марки и товарные знаки, другие права по использованию производственной информации, права на пользование землей и природными ресурсами, программные продукты для ЭВМ, права на интеллектуальную собственность {'ноу-хау) и др. Затраты на приобретение нематериальных активов могут учитываться в качестве таких активов в том случае, если они относятся к конкретному объекту, который может быть выделен из состава иного имущества, выражен в определенной форме, подтверждающей его существование и права предприятия на этот объект. Например, приобретенные авторские права обретают статус нематериальных активов, если имеется конкретный объект, т.е. рукопись и договор, подтверждающий факт и условия передачи прав на ее использование. Передача интеллектуальной собственности должна содержать ее описание, отчуждаемое от собственника, позволяющее использование объекта такой собственности без него и независимо от него. Любые права, приобретаемые предприятием, должны быть подтверждены юридически полноценным документом, свидетельствующим о праве собственности на них данного предприятия. Виды нематериальных активов 1. Права на использование земельных участков — это часть стоимости взносов участников в уставный капитал организуемых предприятий. Стоимость этих прав зависит от оценки земли и определяется по соглашению участников. Она должна быть полностью погашена амортизационными отчислениями до истечения срока пользования этим правом. 2. Права на объекты производственной или интеллектуальной собственности — это изобретения, патенты, лицензии, товарные знаки, промышленные образцы, модели, фирменные знаки и проч. Патенты дают их владельцам исключительные права пользования, производства и продажи продуктов или процессов на период, предусмотренный законодательством. Патентные права могут вноситься участниками в качестве своего вклада в уставный капитал или могут приобретаться за плату, которая также включает стоимость юридических и консультационных услуг. Товарные знаки и торговые марки предоставляют право на исключительное использование фирменного наименования юридического лица, а также на специальные обозначения, отличающие товары и услуги предприятия от однородных товаров и услуг других предприятий. Право использования товарного знака принадлежит только его собственнику или тому, кому он передал свои права. В условиях рыночной экономики товарный знак является дорогостоящим активом компании, поскольку она может продать свой товарный знак или передать право пользования им в качестве вклада в уставный капитал. Ноу-хау — представляющие большую ценность накопленные предприятием научные и технические знания, производственный опыт. Это понятие довольно широкое, оно охватывает коммерческую, административную, финансовую, научную и другую информацию. Ноу-хау включается в состав активов предприятия по стоимости приобретения какого-либо документа о праве пользования такими средствами или иной информацией или по стоимости, определяемой по соглашению учредителями предприятия. Цена фирмы возникает при покупке целых предприятий по рыночной цене, которая учитывает доходность предприятия, его престиж на рынке и другие факторы. Превышение покупной стоимости предприятия над балансовой стоимостью его активов и составляет «цену фирмы», которая будет учтена в балансе как один из нематериальных активов. Организационные расходы, возникающие в период создания предприятия, складываются из расходов на услуги консультантов, рекламные мероприятия, регистрационные, а также иные сборы, подготовку документации и др. Права на промышленные образцы составляют исключительную привилегию на использование художественно-конструкторских решений (дизайн), определяющих внешний вид продукции. Авторские права — отношения, которые складываются в связи с использованием произведений науки, литературы и искусства. Программные продукты для ЭВМ с технической и эксплуатационной документацией, а также комплексы программных средств, составляющие системы обработки информации и АСУ. Лицензия на право заниматься определенной деятельностью, другие аналогичные права, приобретаемые на ряд лет (более чем на год). Нематериальные активы числятся в составе активов предприятия в течение срока их полезного использования и в течение этого срока происходит их амортизация. Оценка нематериальных активов Для постановки на учет необходимо провести стоимостную оценку нематериальных активов. Проведение оценки зависит от способа получения этих активов. Затраты на приобретение нематериальных активов складываются из сумм, выплаченных непосред ственно продавцу объекта, а также за информационные и консультационные услуги другим фирмам, вознаграждений, уплаченных посредникам, регистрационных сборов и пошлин, таможенных расходов, невозмещаемых налоговых платежей, связанных с покупкой, иных расходов, понесенных при покупке объектов. Затраты на создание отдельных объектов нематериальных активов включают заработную плату разработчиков с отчислениями и накладные расходы общепроизводственного и общехозяйственного характера. Расходы по доведению объектов нематериальных активов до работоспособного состояния состоят из необходимых материальных и трудовых затрат, а также общепроизводственных накладных расходов. Чаще всего это расходы по оплате труда персонала, занятого доводкой и приспособлением для применения на данном предприятии. Нематериальные активы могут поступать на предприятие безвозмездно, в качестве подарка, в виде вклада в уставный капитал или в обмен на акции, распространяемые по подписке. В тех случаях, когда это возможно, первоначальная стоимость нематериальных активов определяется исходя из рыночных цен на аналогичные объекты. Но нередко объекты материальных активов являются уникальными, созданными в единственном числе. Их трудно, а зачастую невозможно оценивать исходя из аналогий, встречающихся на рынке. Стоимость нематериальных активов, внесенных в качестве вклада в уставный капитал одним из учредителей, определяется по соглашению всех учредителей, зафиксированных в учредительном договоре данного предприятия. Нематериальные активы, полученные в обмен на акции или иные ценные бумаги, выпущенные в порядке эмиссии данным предприятием, оцениваются двумя способами: • на основе рыночных цен на данные объекты нематериальных активов; • на основе рыночной стоимости ценных бумаг, выданных в обмен на активы. При невозможности оценить стоимость нематериальных активов прямым методом проводится оценка на основе заключения экспертной комиссии. Предприятие самостоятельно определяет возможный срок пользования данным видом нематериальных активов, и исходя из этого приказом руководителя предприятия устанавливается норма амортизации. Если невозможно обоснованно определить срок полезного использования отдельными видами нематериальных активов, то норма амортизации устанавливается в расчете на десять лет (но не свыше срока деятельности предприятия). Метод начисления амортизации также определяется предприятием самостоятельно. Состав источников финансирования приобретения нематериальных активов в основном идентичен источникам финансирования капитальных вложений.

49.Сущность финансового планирования Эффективное управление финансами организации возможно лишь при планировании всех финансовых ресурсов, их источников отношений хозяйствующего субъекта. Планирование — это процесс разработки и принятия целевых установок, в количественном и качественном выражении, а также определения путей их наиболее эффективного достижения. Эти цели разрабатываются в виде «дерева целей» и отражают жепаемое будущее, выраженное стоимостными или количественными показателями, ключевыми для данного уровня управления. Планирование финансов на предприятии осуществлялось и в прежние годы. В условиях административно-командной экономики пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, а годовые финансовые планы составлялись на основе контрольных цифр, которые доводились до предприятий вышестоящими организациями. Утверждаемые самим предприятием годовые финансовые планы тем не менее были регламентированы «сверху» по важнейшим показателям: объему реализуемой продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности, платежам в бюджет. Планы получались громоздкие, трудноприменимые для управления. В этих условиях предприятию, его финансовой службе отводилась роль простых исполнителей, а потребность в финансовом планировании на низовом уровне при директивном управлении утрачивалась. Рыночная экономика как более сложная и организованная социально-экономическая система требует качественно иного финансового планирования, так как за все негативные последствия и просчеты планов, ответственность несет само предприятие ухудшением своего финансового состояния. Сложившаяся уже за последнее десятилетие система финансового планирования в организациях имеет целый ряд серьезных недостатков. 1. Процесс планирования по традиции начинается от производства, а не от сбыта продукции. 2. Планирование сегодня — процесс очень трудоемкий. Существующие планово-экономические службы продолжают подготавливать огромное число документов, большинство из которых не пригодны для использования финансовой службой в целях анализа и корректировки действий. 3. Процесс финансового планирования затянут во времени, что не позволяет использовать плановые показатели для принятия оперативных управленческих решений, так как они больше отражают историю. 4. При планировании преобладает затратный механизм ценообразования: оптовая цена предприятия формируется без учета рыночной конъюнктуры. 5. На предприятиях, как правило, отсутствует разделение затрат на переменные и постоянные, не используется понятие маржинальной прибыли, не всегда проводится анализ безубыточности продаж. 6. В процессе финансового планирования не оценивается эффект операционного рычага, не ведется расчет запаса финансовой прочности. 7. Существующая система планирования не позволяет проводить достоверный анализ финансовой устойчивости предприятия к изменяющимся условиям деятельности на рынке. Однако наряду с осознанной необходимостью широкого применения современного финансового планирования в нынешних условиях действуют факторы, ограничивающие его использование на предприятиях. Основные из них: • высокая степень неопределенности на российском рынке, связанная с продолжающимися глобальными изменениями во всех сферах общественной жизни (их непредсказуемость затрудняет планирование); • незначительная доля предприятий, располагающих финансовыми возможностями для осуществления серьезных финансовых разработок; • отсутствие эффективной нормативно-правовой базы отечественного бизнеса. Большие возможности для осуществления эффективного финансового планирования имеют крупные компании. Они обладают достаточными финансовыми средствами для привлечения высококвалифицированных специалистов, обеспечивающих проведение широкомасштабной плановой работы в области финансов. На небольших предприятиях, как правило, для этого нет средств, хотя потребность в финансовом планировании больше, чем у крупных. Мелкие фирмы чаще нуждаются в привлечении заемных средств для обеспечения своей хозяйственной деятельности, в то время как внешняя среда у таких предприятий менее поддается контролю и более агрессивна. И как следствие — будущее небольшого предприятия более неопределенно и непредсказуемо. Значение финансового планирования для хозяйствующего субъекта состоит в том, что оно: • воплощает выработанные стратегические цели в форму конкретных финансовых показателей; • обеспечивает финансовыми ресурсами заложенные в производственном плане экономические пропорции развития; • предоставляет возможности определения жизнеспособности проекта предприятия в условиях конкуренции; • служит инструментом получения финансовой поддержки от внешних инвесторов. Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа неиспользованных возможностей. Практика хозяйствования в условиях рыночной экономики выработала определенные подходы к планированию развития отдельного предприятия в интересах ее владельцев и с учетом реальной обстановки на рынке. Основными задачами финансового планирования на предприятии являются: • обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности; • определение путей эффективного вложения капитала, оценка степени рационального его использования; • выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств; • установление рациональных финансовых отношений с бюджетом, банками и контрагентами; • соблюдение интересов акционеров и других инвесторов; • контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия. Финансовый план призван обеспечить финансовыми ресурсами предпринимательский план хозяйствующего субъекта; он оказывает большое влияние на экономику предприятия. Это обусловлено целым рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат для осуществления деятельности с реальными возможностями и в результате корректировки достигается материально-финансовая сбалансированность. Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы предприятия и увязаны с основными разделами предпринимательского плана: производство продукции и - услуг, научно-техническое развитие, совершенствование производства и управления, повышение эффективности производства, капитального строительства, материально-техническое обеспечение, труд и кадры, прибыль и рентабельность, экономическое стимулирование и т.п. Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объектов финансирования, направления финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов. В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, балансовых расчетов, денежных потоков, многовариантности, экономико-математического моделирования. □ Метод экономического анализа позволяет определить основные закономерности, тенденции в движении натуральных и стоимостных показателей, внутренние резервы предприятия. □ Сущность нормативного метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. Такими нормативами являются ставки налогов и сборов, нормы амортизационных отчислений и др. Существуют и нормативы хозяйствующего субъекта, разрабатываемые непосредственно на предприятии и используемые им для регулирования производственно-хозяйственной деятельности, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала. Современные методы калькулирования затрат, такие, как стан-дарт-кост и маржинал-костинг, основаны на использовании внутрихозяйственных норм. □ Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе. Причем большое влияние должно быть уделено выбору даты: она должна соответствовать периоду нормальной эксплуатации предприятия. □ Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод даст более объемную информацию, чем метод балансовой сметы. □ Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, с тем чтобы выбрать из них оптимальный, при этом критерии выбора могут задаваться различные. Так, например, в одном варианте может быть заложен продолжающийся спад производства, инфляция и слабость национальной валюты, а в другом — рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию. □ Методы экономико-математического моделирования позволяют количественно выразить тесноту взаимосвязи между финансовыми показателями и основными факторами, их определяющими. Процесс финансового планирования включает несколько этапов. На первом этапе анализируются финансовые показатели за предыдущий период. Для этого используют основные финансовые документы предприятий — бухгалтерский баланс, отчеты о прибылях и убытках, отчет о движении денежных средств. Они имеют важное значение для финансового планирования, так как содержат данные для анализа и расчета финансовых показателей деятельности предприятия, а также служат основой для составления прогноза этих документов. Причем сложная аналити-ческая работа на этом этапе несколько облегчается тем, что форма финансовой отчетности и планируемые финансовые таблицы одинаковы по содержанию. ] Баланс предприятия входит в состав документов финансового планирования, а отчетный бухгалтерский баланс является исходной базой на первой стадии планирования. При этом западные компании используют для анализа, как правило, внутренний баланс, включающий наиболее достоверную информацию для внутрифирменного пользования. Внешний баланс, обычно составляющийся для публикации, по целому ряду причин (налогообложение, создание резервного капитала и др.) показывает уменьшенные размеры прибыли. Второй этап предусматривает составление основных прогнозных документов, таких, как прогноз баланса, отчета о прибылях и убытках, движения денежных средств (движение наличности), которые относятся к перспективным финансовым планам и включаются в структуру научно обоснованного бизнес-плана предприятия. На третьем этапе происходит уточнение и конкретизация показателей прогнозных финансовых документов посредством составления текущих финансовых планов. На четвертом этапе осуществляется оперативное финансовое планирование. Завершается процесс финансового планирования практическим внедрением планов и контролем за их выполнением. Финансовое планирование (в зависимости от содержания, назначения и задач) можно классифицировать на перспективное, текущее (годовое)и оперативное.

50.Финансовое планирование, его содержание, назначение, состав, задачи. В условиях перехода к рыночной экономике и работы в ней значительная роль принадлежит финансовому планированию. Финансовое планирование является необходимым элементом управления экономикой. Если финансы, как таковые, охватывают все стороны деятельности предприятия, то финансовое планирование, выражает эти стороны деятельности в соответствующих финансовых показателях, используемых в управлении экономикой. Без финансового планирования не может быть достигнут тот уровень управления экономикой, который обеспечивает предприятию повышение его эффективности, успех на рынке, расширение материальной базы, успешное решение социальных вопросов и вопросов материального стимулирования работников. Финансовое планирование - это процесс определения объемов поступления соответствующих видов финансовых ресурсов (прибыли, амортизации и др.) и их распределения по направлениям использования в планируемом году. Назначение финансового планирования - определение совокупной потребности предприятия в финансовых ресурсах в размерах, обеспечивающих финансирование расширения производства, выполнение финансово-кредитных обязательств перед бюджетом, банками и т.д., решение социальных задач и задач материального стимулирования работников предприятия. Кроме этого, финансовое планирование способствует предотвращению сверхнормативных и сверхплановых расходов товарно-материальных ценностей и финансовых ресурсов как по отдельным видам проводимых мероприятий, так и по предприятию в целом. Объектом финансового планирования являются доходы и накопления, их формирование и распределение, взаимоотношения со звеньями финансово-кредитной системы, фонды денежных средств, их формирование и использование, капитальные вложения и оборотные активы, планирование их объемов и источников финансирования, определение источников финансирования социальной и культурно-бытовой сфер предприятия. Основными задачами финансового планирования являются: · определение источников и объема финансовых ресурсов в соответствии с потребностями предприятия; · выявление резервов увеличения финансовых ресурсов; · рациональное распределение получаемых доходов и накоплений по каналам их использования; · осуществление финансового контроля за формированием и использованием финансовых ресурсов и денежных средств; · обеспечение усиления роли финансового планирования в управлений производством и повышении его эффективности. Основными стадиями (этапами) финансового планирования являются: · анализ поступления и расходования финансовых ресурсов по их видам и в целом за предыдущий отчетный период; · составление проекта финансового плана на планируемый год; · рассмотрение и утверждение финансовых планов; · исполнение финансовых планов. Основными методами финансового планирования являются; метод коэффициентов; нормативный метод; балансовый метод. Метод коэффициентов предусматривает изменение планируемых финансовых показателей на определенную долю (коэффициент), исходя из уровня их выполнения в предшествующем отчетном периоде. Нормативный метод предусматривает расчет финансовых показателей на основе установленных норм. Балансовый метод предусматривает увязку всех расходов с источниками их финансирования. В процессе финансового планирования составляются различные финансовые расчеты, таблицы, в которых определяются результаты от продажи продукции, работ и услуг, производится распределение выявленных результатов, рассчитываются нормативы собственных оборотных активов и щеточники их покрытия, определяются объемы затрат и источников их покрытия по капитальным вложениям и т.д. Заключительным этапом финансового планирования является составление сводной таблицы - финансового плана (баланса доходов и расходов) предприятия. 51.Виды финансового планирования и их характеристика.

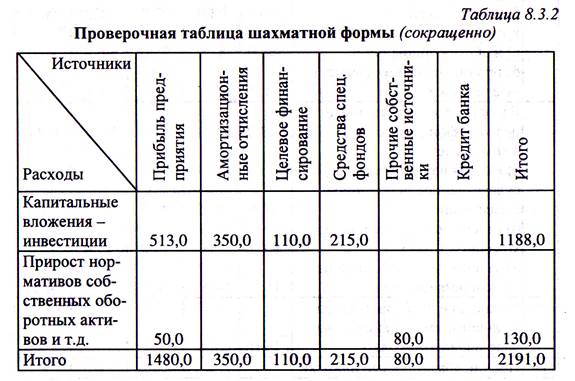

Финансовое планирование осуществляется посредством составления финансовых расчетов и планов разного содержания и назначения в зави- симости от задач и объектов планирования. Исходя из этого финансовые планы можно разделить на перспективные, текущие и оперативные. Примером сочетания перспективного и текущего планирования является бизнес-план, который принято разрабатывать при создании нового предприятия или обосновании производства новых видов продукции. Бизнес-план представляет собой документ, в котором изложены организационные, производственные и рыночные аспекты предполагаемого бизнеса, а также представлены плановые расчеты объемов производства, вкладываемых инвестиций и получаемых финансовых результатов от осуществления планируемого мероприятия. Составление бизнес-плана необходимо для определения объемов и разработки стратегии финансирования, привлечения конкретных инвесторов к участию в создании нового предприятия или финансировании новых производственных программ. При этом в качестве инвесторов могут выступать банки, другие юридические, а также физические лица. Структура бизнес-плана и его объем зависят от сферы деятельности, к которой относится бизнес, от размера данного бизнеса, от суммы инвестиций, необходимых для его организации, от объема и ассортимента будущего продукта. Основная же часть бизнес-плана имеет организационный и производственный характер. Соответствующие его разделы отражают сведения о продукции, планируемой к производству, ее качестве, уровне цен, рынках сбыта, о результатах маркетинговых исследований, о конкурентоспособности продукции и финансовых результатах от ее продажи. Примерный состав и содержание разделов бизнес-плана следующие. 1. Юридический статус предприятия. Дается полное и сокращенное название предприятия, его юридический адрес, форма собственности и правовой статус, а также состав учредителей и размер их долей в уставном капитале. 2. Краткая историческая справка о деятельности предприятия. Дается информация о специализации предприятия, объемах выпускаемой продукции, указывается размер земельных участков и производственных площадей и т.д. 3. Характеристика производимой продукции (услуг) и рынков сбыта. Указывается перечень и показатели производства основных видов продукции (услуг) за прошедший год и прогноз на три года, предусматривается усовершенствование структуры производимой продукции, указываются существующее положение предприятия на рынках сбыта и предложения по его улучшению. 4. Характеристика конкурентной среды. В этом разделе указывается отрасль, информация о предприятиях, которые производят аналогичную продукцию (услуги) и реализуют ее на тех же рынках, что и предприятие (конкурент), дается общая характеристика качественных и количественных показателей производимой продукции и т.д. 5. План маркетинговой деятельности. Даются сведения о существующих на предприятии маркетинговых службах, приводится схема и характеристика существующих каналов сбыта и предложения покупателя по поводу их усовершенствования, средств рекламы, ценообразования, а также указываются сведения о деятельности предприятия, связанной с продвижением производимой продукции на рынке сбыта, о механизме расчетов за приобретенную продукцию. Здесь же приводится характеристика поставщиков сырья и материалов с указанием их качества, количества, ритмичности поступления и цены. 6. План производственной деятельности предприятия. Дается характеристика производственного процесса на предприятии, приводятся схемы производственных потоков, указываются предложения покупателя по поводу усовершенствования производственного процесса на предприятии на основе внедрения прогрессивной техники и технологии. 7. Организационный план. Дается информация о существующей организационной структуре предприятия и предложения покупателя по ее усовершенствованию, данные об обеспечении предприятия рабочей силой, квалификации работников, о существующей системе заработной платы, системе премий, их средние размеры и т.д. 8. Охрана окружающей среды. В этом разделе предоставляется информация о состоянии окружающей среды, существующих проблемах, первоочередности их решения, источниках финансирования проводимых природоохранных мероприятий с указанием сроков выполнения. 9. Финансовый план и программа инвестиций. Указываются объема инвестиционных вложений в предприятие и источники их получения, прогнозные показатели прибыли и убытка, а также баланса предприятия. Здесь же дается баланс, отчет о финансовых результатах и их использовании, отчет о финансово-имущественном положении предприятия за последний отчетный год. Составление бизнес-плана имеет существенное значение для предприятий в тех случаях, когда у них недостает собственных финансовых ресурсов для выполнения того или иного их проекта. В этих случаях данный документ является одним из основных, который необходим предприятию для обращения к другим инвесторам с просьбой привлечения их финансовых ресурсов для финансирования данного проекта или в банк, для получения на данную цель заемных средств. 52.Финансовый план предприятия, его содержание и порядок составления. Осуществляемое на предприятиях планирование производственно-финансовой деятельности предусматривает составление как производственного, так и финансового планов. Финансовый план является составной частью бизнес-плана предприятия. Он представляет собой таблицу, в которой отражаются объемы поступлений и направления использования финансовых ресурсов предприятия в планируемом году. Назначение финансового плана (баланса доходов и расходов) - определение совокупной потребности предприятия в финансовых ресурсах, в размерах, необходимых для финансирования предусмотренных объемов расширения производства, выполнения финансово-кредитных обязательств по уплате налогов и платежей, погашению кредитов, решению социальных и других задач предприятия. Необходимость финансового плана состоит в том, чтобы дать возможность руководству предприятия видеть, какие финансовые ресурсы, в каких объемах и откуда поступают, на какие цели они расходуются, выявить резервы увеличения собственных финансовых ресурсов, осуществлять режим экономии и контроль за целевым использованием средств. Составление финансового плана каждое предприятие осуществляет самостоятельно по установленной форме, включающей пять разделов: · источники формирования и поступления средств; · прирост активов предприятия; · возврат привлеченных средств; · расходы, связанные с внесением обязательных платежей в бюджет и государственные целевые фонды; · покрытие убытков прошлых лет. Содержание этих разделов следующее. В разделе «Источники формирования и поступления средств» предусматриваются: · прибыль от обыкновенной деятельности - итоговая прибыль предприятия; · нераспределенная прибыль прошлых лет; · амортизационные отчисления; · долгосрочные и краткосрочные кредиты банков; · прочие долгосрочные финансовые обязательства; · суммы авансов, полученные от поставок продукции, выполнения работ; · стоимость товаров, работ, услуг, полученных на условиях отсрочки платежа; · суммы получаемых субсидий, ассигнования из бюджета; · средства специальных целевых фондов; · другие источники. В разделе «Прирост активов предприятия» отражаются: объем капитальных инвестиций всего и по их отдельным видам: · капитальное строительство; · приобретение основных средств; · приобретение необоротных и нематериальных активов; · модернизация и реконструкция основных средств; · прирост оборотных активов; · долгосрочные и текущие финансовые инвестиции и др. В разделе «Возврат привлеченных средств» предусматривается погашений долгосрочных и краткосрочных кредитов банков, долгосрочных финансовый и других обязательств, возврат других долгов. В разделе «Расходы, связанные с внесением обязательных платежей в бюджет и государственные целевые фонды» отражаются: · суммы уплаты текущих налогов и обязательных платежей в бюджет всего, с выделением по их видам - налога на прибыль, других налогов, взносов на государственное пенсионное и социальное страхование; · других обязательных платежей. В пятом разделе показываются суммы, направляемые предприятием на покрытие убытков прошлых лет. Составляется финансовый план на год с поквартальной разбивкой его показателей. В основе составления финансового плана лежит балансовый метод, т.е. увязка расходов с источниками их финансирования. Данные для составления финансового плана берутся из соответствующих таблиц (расчетов), входящих в финансовое планирование: расчет прибыли предприятия; расчет нормативов собственных оборотных активов и источников их покрытия; расчет амортизационных отчислений; расчет капитальных вложений (инвестиций) и источников их финансирования; расчет привлечения кредитов банка; расчет сумм налогов и платежей, уплачиваемых в бюджет и централизованные фонды и т.д. В процессе составления финансового плана необходимо помнить, что сумма затрат и отчислений должна соответствовать сумме доходов и по- ступлений средств. Одновременно, учитывая то, что одним видом источников (прибылью) могут покрываться несколько видов затрат, перед составлением финансового плана должна производиться взаимная увязка (сбалансирование) этих затрат с источниками их покрытия. Эта взаимоувязка производится путем составления проверочной таблицы шахматной формы (см. табл. 8.3.2).

Данную таблицу составляют в такой последовательности: сначала записывают итоговые показатели доходов и затрат, потом по каждой статье затрат указывают суммы соответствующих источников их финансирования. Таким образом производится взаимная увязка расходов с источниками их финансирования. Данные этой таблицы используются при составлении финансового плана. Составленный финансовый план (проект) государственного предприятия представляется его руководителем в вышестоящий орган, который, уполномочен управлять соответствующим государственным имуществом до 1 мая года, предшествующего планируемому, для его рассмотрения и утверждения. Вышестоящий орган не позднее чем до 1 июля должен рассмотреть и утвердить представленный финансовый план. Утвержденный финансовый план является основой организации финансовой работы и контроля за поступлением и целевым использованием финансовых ресурсов. Порядок составления и утверждения годовых финансовых планов предприятий других форм собственности устанавливается их собственниками 53.Оперативное финансовое планирование. В решении вопросов повышения эффективности производства огромная роль принадлежит оперативному управлению. С другой стороны, эффективность управления производственными процессами, регулировани

|

||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 606; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.75.217 (0.016 с.) |