Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Темпы роста доходов и расходовСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Сопоставление темпов роста этих составляющих позволяет оценить, какой из них оказал позитивное или негативное влияние на прибыль.

§ ТРД — темп роста доходов; § Д1 — доходы банка в отчетном периоде; § Д0 — доходы банка в прошлом периоде; § ТРР — темп роста расходов; § Р1 — расходы банка в отчетном периоде; § Р0 — расходы банка в прошлом периоде. Коэффициент эластичности роста доходов Рассчитывается коэффициент эластичности роста доходов, определяемый как соотношение темпов прироста доходов к темпам прироста расходов банка. Если данный коэффициент больше единицы, то это свидетельствует об экономном расходовании средств, и, наоборот, если он меньше единицы, то это неэкономное использование средств. Значение коэффициента эластичности для процентных доходов обычно превышает единицу, для непроцентных, как правило, меньше единицы. Уровень покрытия непроцентных расходов непроцентными доходами Важное значение в банковской практике имеет уровень покрытия непроцентных расходов непроцентными доходами:

§ Дн — непроцентные доходы; § Рн — непроцентные расходы. Значение данного показателя в зарубежной банковской практике установлено на уровне 50, т.е. уровень непроцентных доходов должен составлять не менее 50% непроцентных расходов. Коэффициенты структуры прибыли Необходимо выявить степень воздействия различных активных операций банка на формирование его прибыли. Для этого используются коэффициенты структуры прибыли:

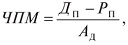

§ К1, К2, К3 — коэффициенты структуры прибыли; § Дчко — чистый доход по кредитным операциям; § Дчцб — чистый доход от операций с ценными бумагами; § Дчпо — чистый доход от прочих операций; § П — прибыль. Путем расчета данных коэффициентов выявляются те операции коммерческого банка, которые приносят ему наибольшую долю прибыли. Показатели доходности и рентабельности Основными показателями эффективности деятельности банка традиционно считаются показатели доходности, прибыльности (рентабельности). Доходность различных банковских операций определяется через показатели: § чистой процентной маржи; § операционной маржи. Чистая процентная маржа Чистая процентная маржа рассчитывается по формуле

§ ЧПМ — чистая процентная маржа; § Дп — процентные доходы за период; § Рп — процентные расходы за период; § Ад — активы, приносящие доход. Операционная маржа Операционная маржа — прибыльность основных операций банка. Она рассчитывается по формуле

§ Дчосн — чистые доходы от основных банковских операций; § Ад — активы, приносящие доход. Чистые доходы от основных банковских операций рассчитываются путем суммирования: § чистых процентных доходов; § чистых доходов от валютных операций; § чистых доходов от операций с ценными бумагами; § чистых доходов от проведения лизинговых операций; § чистых доходов от операций с драгоценными металлами. Прибыльность прочих операций рассчитывается по формуле

§ Дчпо - чистые доходы от прочих операций; § Ад — активы, приносящие доход. Чистые доходы от прочих операций — это реализация (выбытие) имущества, списание дебиторской, кредиторской задолженности, сдача имущества в аренду, другие операции. Доходность комиссионных операций рассчитывается но формуле

§ Дк — доходность комиссионных операций; § Дчк — чистый комиссионный доход; § Ад — активы, приносящие доход. Спрэд прибыли Традиционным показателем прибыльности банка является спрэд прибыли:

§ Дп — процентные доходы; § Рп — процентные расходы; § Ад — доходные активы; § Пв — пассивы банка, по которым выплачиваются проценты. С помощью спрэда оценивается, насколько успешно банк выполняет функцию посредника между вкладчиками и заемщиками и Рентабельность банка Рентабельность (доходность) коммерческого банка принято определять как отношение балансовой прибыли к совокупному доходу:

§ Робщ — рентабельность банка; § П — прибыль; § Д- доходы банка. Общий уровень рентабельности позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля прибыли в доходах). Это основной показатель, определяющий эффективность банковской деятельности. Прибыль на одного работника банка — механизм совокупной оценки рентабельности всего персонала банка:

§ Пч — чистая прибыль банка; § ОЧП - общая численность персонала. Уровень прибыльности коммерческого банка оценивается при помощи финансовых коэффициентов. Система коэффициентов доходности включает следующие основные показатели: § соотношение прибыли и собственного капитала; § соотношение прибыли и активов; § соотношение прибыли и дохода. Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности. В числителе данных финансовых коэффициентов всегда стоит расчетный финансовый результат деятельности банка на отчетную дату. При действующей в России системе учета и отчетности в числителе находится балансовая прибыль, при зарубежных стандартах учета — чистая прибыль.

|

||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 439; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.14.49.59 (0.007 с.) |