Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Расчетные финансово-экономические показателиСодержание книги

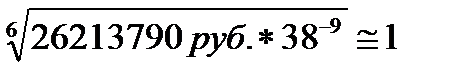

Поиск на нашем сайте К расчетным показателям относятся макроэкономические параметры, закладываемые в основу расчетов экономической эффективности проекта: · Учетная ставка ЦБ составляет 7,75 % (01.06.2010-01.06.2011) · Курс валюты и динамика его изменения: Доллар США = 30, 8612 руб., Евро = 42, 7798 руб. · Уровень инфляции и темпы изменения инфляции равны: 2011г. – 6 % 2012г. –5,8 % 2013г. – 5,5 % [6] Таблица 4.4 – Прогноз уровня и темпов инфляции на период 2011-2013 гг.

На основании полученных прогнозов инфляции турфирма планирует индексировать все важные для ее функционирования показатели ежегодно на коэффициент выше коэффициента инфляции. Таблица 4.5 – Инвестиции

Данная таблица дает наглядное представление о структуре инвестиций и их распределении в различные объекты. Таким образом, видно, что большая часть инвестиций идет на организацию маршрута, что в совокупности составляет 82,3%, оставшаяся часть инвестиций идет на первичное оснащение предприятия и на проведение технических в офисе. Большая часть инвестиций требует незамедлительного внедрения в производство, т.к. необходимо оснащение офиса и проведение в нем технических работ, с тем, чтобы в ближайшие сроки начать в нем прием клиентов. Помимо этого, в первые месяцы отчетного года необходимы инвестиции на организацию маршрутов, т.к. уже в январе намечены первые туры. Таблица 4.6 Разбивка баланса компании при оценке финансового состояния:

Вывод: представленная выше структура баланса является удовлетворительной, т.к. А1, А2, А3 больше соответственных показателей П1, П2 и П3, а А4 меньше П4. Коэффициенты финансовой устойчивости Таблица 4.7 – Расчет коэффициентов финансовой устойчивости

Таблица 4.8 – Нормативные (контрольные) показатели коэффициентов финансовой устойчивости

Коэффициенты отражают высокую степень финансовой устойчивости инвестиционного проекта! Анализ коэффициентов финансовой устойчивости 1. Определение избытка (недостатка) собственного оборотного капитала: СОК – Запасы = избыток (Недостаток) СОК (ΔСОК) 627 536 – 445 300 = 182 236 (руб.) 2. Определение избытка (недостатка) постоянного капитала: Пост. Капитал – Запасы = Избыток (Недостаток) ПК (ΔПК) 914 542 – 445 300 = 469 242 (руб.) 3. Определение избытка (недостатка) в источниках формирования запасов: ∑И – Запасы = Избыток (недостаток) ∑И (Δ∑И) 927 552 – 445 300 = 482 252 (руб.) ü Если DСОК > 0, то устойчивое финансовое состояние; ü Если DПК > 0 – устойчивое финансовое состояние; ü Если DSИ < 0 – кризисное финансовое состояние. На основе проведенного анализа, можно сделать вывод, что туроператор является финансово устойчивым по всем параметрам. Коэффициенты ликвидности (платежеспособности) § Коэффициент общей ликвидности дает представление об общем финансовом состоянии компании, насколько высока вероятность ее банкротства. КП = Оборотные активы/ Краткосрочная задолжность = (А1 + А2 + А3)/ (П1 + П2) = (235 467 + 0 + 392 069)/ (189 032 + 13 010) = 3,1 § Коэффициент ликвидности отражает отношение оборотных активов (за исключением существующих запасов) к краткосрочной задолженности. КЛ = (Оборотные активы – запасы)/ Краткосрочная задолжность = (А1 + А2 + А3 – Запасы)/ (П1 + П2) = (235 467 + 0 + 392 069 – 445 300)/ (189 032 + 13 010) = 0,9 § Коэффициент абсолютной ликвидности показывает отношение активов первой группы ликвидности (денежных средств) к краткосрочной заложенности. КАЛ = (Денежные Средства/ Краткосрочная Задолжность) = А1/ (П1 + П2) = 235 467/ (189 032 + 13 010) = 1,16 Таблица 4.9 – Нормативные (контрольные) показатели коэффициентов ликвидности

На предприятия складывается следующая ситуация: КП = 3,1 – показатель низкой ликвидности, следовательно, предприятие платежеспособно, но находится в зоне риска стать не ликвидным. КЛ = 0,9 – показатель низкой ликвидности, то есть у туроператора могут возникнуть сложности с погашением его текущих обязательств, если появятся какие-либо проблемы с реализацией туристских услуг, предлагаемых туроператором на рынок. КАЛ = 1, 16 – показатель высокой ликвидности, он характеризует высокую скорость реализации услуг. Таким образом, можно сделать вывод, что в целом ситуация на предприятии может сложиться неплохая, главное принять соответствующие оперативные меры по решению проблем, отраженных коэффициентами ликвидности. Амортизационная политика Амортизационное начисление, согласно Налоговому кодексу РФ, осуществляется на основные средства со сроком полезного использования более 12 месяцев и со стоимостью более 10000 руб. Таким образом, амортизация будет начисляться на: - Ноутбуки (2 шт. по 25 000руб); - Диван (1 диван = 10 000 руб.); - Туалет (1 туалет = 10 000 руб.). Амортизационных отчислений за год = 70 000 / 5 лет = 14 000 (руб.) Амортизационных отчислений за мес. = 14 000 / 12 мес. = 1167 (руб.) Годовая норма амортизации = 14 000 / 70 000 * 100% = 20%. Кредитная политика Кредитная политика предприятия представляет собой заключение договора с банком под определенный процент. В производственном плане была определенна сумма заемных средств, она равна 434 000 руб. Целесообразно определить суммы ежемесячных отчислений ООО «Сбербанк капитал». Но для начала надо определить условия кредитования: Таблица 4.10 – Условия кредитования

Предварительная заявка Таблица 4.11 – Предварительная заявка на получение кредита в рамках Программы кредитования малого бизнеса

С тем, чтобы получить государственную поддержку на реализацию бизнес-плана, нужно создать юридическое лицо, т.к. фирма занимается туроператорской деятельностью, и зарегистрировать его в налоговой инспекции по месту нахождения. Организация может получить грант на развитие начинающего бизнеса, деятельность которого менее 1 года с момента регистрации в рамках областной целевой программы «Развитие субъектов малого и среднего предпринимательства на 2009-2013 годы». Для этого турфирме необходимо создать данный бизнес-план и защитить его. После рассмотрения и защиты бизнес-плана организации может быть предоставлена субсидия в размере 90 % от затрат на реализацию бизнес-плана предпринимательского проекта, но не более 300 тыс. рублей, на безвозмездной и безвозвратной основе. Т.к. организации не будет хватать собственных средств на развитие собственного дела и в частности государственной субсидии, она обратиться за кредитом по льготной процентной ставке под поручительство Фонда в один из банков-партнёров Фонда. Для данного вида деятельности, чтобы получить кредит в банке по льготной процентной ставке под поручительство Фонда Вам необходимо реально проработать не менее 6 месяцев и чтобы денежные средства, связанные с ведением бизнеса проходили через открытый расчётный счёт в одном из банков-партнёров Фонда, в котором в дальнейшем планируется получение кредита. Данные банки взяли на себя обязательства кредитовать представителей малого и среднего бизнеса по ставке рефинансирования Центрального банка РФ увеличенной не более чем на 4 процентных пункта. Под поручительства Фонда банки выдают кредит: - в размере от 200 тыс. рублей и до 30 млн. рублей; - на срок от 3 месяцев и до 2-х лет. Фонд предоставляет поручительство при нехватке собственного залогового обеспечения до 70 % от суммы кредита и процентов по нему, остальные 30 % предприниматели должны обеспечить собственным залогом. Максимальная сумма поручительства на одного заёмщика равна 15 млн. рублей. Стоимость поручительства Фонда составляет 0,5 % годовых. Государственные программы поддержки малого бизнеса на примере Сбербанка: В целях расширения доступности кредитных ресурсов Банка и обеспечения благоприятных условий для развития малого и среднего предпринимательства Северо-Западным банком Сбербанка России ОАО заключены соглашения о сотрудничестве с Гарантийным Фондом Республики Карелия (для организаций и индивидуальных предпринимателей, зарегистрированных на территории республики Карелия). Он предоставляет поручительство по обязательствам субъектов малого и среднего предпринимательства перед банком. Именно к Гарантийному Фонду обратится туроператор в целях получения поручительства. Но поручительство предусматривает и вознаграждение: Размер вознаграждения Фонда по кредитным договорам сроком от 1-го года до 2-х лет – 2,0 % от суммы предоставленного поручительства; Таким образом, организации необходимо 920 тыс. рублей в качестве уставного капитала на 2 года. Из них 300 тыс. рублей может быть предоставлено государством как субсидия. Остается 620 тыс. Так как организация не имеет поручителей, она обратится в Гарантийный Фонд Республики Карелия с этой целью. На основании того, что Фонд предоставляет поручительство при нехватке собственного залогового обеспечения до 70 % от суммы кредита и процентов по нему, остальные 30 % турфирма должна обеспечить собственным залогом. Т.е. благодаря помощи Фонда Сбербанк предоставит нам 70% от 620 тыс. (434 тыс. рублей), а оставшиеся 186 тыс. рублей – это собственные оборотные средства турфирмы. Помимо этого, турфирма должна выплатить Гарантийному Фонду 2% от заемных средств = 8680 рублей. Банковская ставка по кредитам 11,75 % годовых, 434 000 * 0,1175 = 50 995 (руб.) Сумма к возврату за 2 года: 434 000 + (50 995 * 2) = 535 990 (руб.) Сумма к возврату за год: 535 990/ 2 = 267 995 (руб.) Сумма к возврату за месяц: 267 995/ 12 = 22 333 (руб.) Таблица 4.12 – Планирование кредитной политики

Коэффициенты кредитоспособности: 1. Коэффициент автономии – по нему судят о степени зависимости компании от заемных средств: КА = Собственный капитал/ Валюта Баланса = 186 000/ 434 000 = 0,43 2. Коэффициент маневренности: КМ = Собственный оборотный капитал/ Собственный капитал = 156 884/ 186 000 = 0,84 Собственные оборотные средства (СОК) включает в себя текущие (оборотные) активы за минусом текущих пассивов (краткосрочной задолженности). 3. Коэффициент обеспеченности текущими активами: КОТА = Собственный оборотный капитал/ Текущие Активы = 156 884/ 245 131 = 0,64 4. Обобщающий коэффициент кредитоспособности:

Таблица 4.13 – Нормативные (контрольные показатели коэффициентов кредитоспособности

Коэффициенты кредитоспособности туроператора показывают довольно высокую его устойчивость. Анализ деловой активности Рисунок 4.1. Анализ деловой активности предприятия

I. Показатели производственной активности 1. Показатели оборачиваемости активов: 1.1. Оборачиваемость всех активов (в среднем за год): Материальные затраты (нормированные оборотные средства за год) – 3 млн. руб. Выручка от реализации (за год) – 7.5 млн. руб. Коэффициент оборачиваемости оборотных средств показывает число оборотов, совершаемых оборотными средствами за определенный период (в данном случае, за год): Коб. = В / ОС = 7 500 000/ 3 000 000 = 2,5 где В – выручка от реализации продукции; ОС – нормированные оборотные средства. 1.2. Продолжительность оборота оборотных активов: Продолжительность оборота = 365 дней/ К об. = 146 дней 1.3. Оборачиваемость запасов: ОЗАП. = Производственные затраты/ Запасы = 3 000 000 / 445 300 = 6,73 Т Озап. = Запасы/ производственные затраты *360 = 445 300/ 3 000 000 * 360 = 53,43 1.4. Показатели оборачиваемости кредиторской и дебиторской задолженности на предприятии: ОКЗ = Производственные затраты/ Кредитная задолжность = 3 000 000/ 273 420 = 10,9 ТКЗ = Кредитная Задолжность/ Затраты * 360 = 273 420 / 3 000 000 * 360 = 32,8 ОДЗ = Выручка/ Дебиторская Задолжность = 7 500 000/ 392 069 = 19,1 ТДЗ = Дебиторская Задолжность/ Выручка *360 = 392 069/ 7 500 000 * 360 = 18,8. На основании того, что на предприятии кредиторская задолжность несколько больше дебиторской, можно судить, что ситуация в фирме является благоприятной. II. Показатели рыночной активности Данные показатели рассчитываются, исходя из акционерной собственности предприятия. Туроператор ООО «Photo-travel» не является акционерным обществом. Таблица 4.14 – Бухгалтерский баланс (в тыс. руб.)

На основании данных, полученных из расчетов, из средних цен на услуги, техническое основание и оборудование на период разработки бизнес-плана, в рублях РФ. В турфирме предлагаются различные виды туристских услуг. 1. Расчет максимальной пропускной способности офиса туроператора (МПС от): МПС от = (ВР *М) / ВО = (480 * 1) / 30 = 16 чел/день ВР – время работы офиса в минутах (за 1 день) М – количество мест ВО – время обслуживания менеджером одного клиента 2. Расчет коэффициента использования пропускной способности офиса: К пс = ПСф / МПС = 9 / 16 = 0,56 ПСф – фактическая пропускная способность Налоговая политика Согласно изменениям, внесённым Федеральным законом от 19 июля 2009 г. № 204-ФЗ в пункт 2.1 статьи 346.12 Налогового кодекса РФ, организации, которые имеют доход за девять месяцев 2009 года не более 45 млн. руб., могут перейти на упрощённую систему налогообложения в 2010 году. Подробно условия перехода предприятия на упрощенную систему налогообложения представлены в организационном плане данного бизнес-плана. Проектируемая туристская компания Photo-travel должна производить следующие выплаты в бюджет: ◦ Единый налог ◦ Транспортный налог ◦ Отчисления в Пенсионный Фонд ◦ Налог на транспорт ◦ Местные налоги ◦ НДФЛ Расчет сумм налоговых выплат Таблица 4.15 – Налоговые выплаты

Местный налог (включая земельный налог, экологические налоги, отчисления по обязательному медицинскому страхованию). Местный налог составляет от 4%. Таблица 4.16 – Местные налоги

Все данные выплаты играют значительную роль для формирования бюджетного эффекта предприятия.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 398; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.137 (0.014 с.) |

=

=