Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Математически неграмотным вход запрещенСодержание книги

Поиск на нашем сайте

В современном обществе легко прожить не считая. Мы привыкли к калькуляторам и цифровым дисплеям на бытовых приборах. Если вы можете подсчитать, сколько гостей пригласили на вечеринку или сколько бутылок пива осталось в упаковке из шести после того, как две были выпиты, значит, вы в хорошей форме. Жить без математики легко, но у финансовых рынков совсем иные требования. Биржевая игра построена на цифрах. Если вы не умеете хорошо считать, то не сможете играть на бирже. Речь идет не об алгебре или высшей математике, а об арифметике — сложении, вычитании, умножении и делении. Помимо этого, вы должны уметь вычислять проценты, обращаться с дробями и выполнять приближенные расчеты. А еще вам необходимо иметь хорошее представление о теории вероятности. Казалось бы, ничего сложного, но меня всегда поражает, как плохо и как медленно считает большинство новичков. Все хорошие трейдеры с математикой на «ты». Эти практичные люди быстро рассчитывают шансы, риски и вероятные результаты. Как быть, если вы — типичный продукт современного образования и вам нужен калькулятор, чтобы вычесть 26,75 из 183,5 или взять 15% от 320? В таком случае вы должны заняться самообразованием и выработать привычку считать в уме. Совсем нетрудно, например, приучить себя подсчитывать сдачу в магазине. Быстро суммируйте стоимость покупок, а затем, передав деньги кассиру, подсчитайте, сколько получите сдачи. Мысленно вычислите налог с продаж. Практикуйтесь изо дня в день, выходите за удобные рамки современного общества потребления, где считать ничего не нужно. Проработайте пару популярных книг по теории вероятностей. Хлопотно? Да. Долго? Разумеется. Учиться быстро считать в уме — занятие не из самых захватывающих, но этот навык поможет вам победить в биржевой игре. Какова ширина канала? Каково соотношение расстояний от точки входа до стоп-приказа и до точки фиксации прибыли? Если вы хотите рисковать не более чем 1% вашего капитала, а стоп-приказ размещен на расстоянии 1,25 пункта от текущей цены, сколько акций вы можете купить? Эти и подобные вопросы касаются самой сути успешной биржевой игры. Умение быстро и точно отвечать на них даст вам реальное преимущество перед толпой математически безграмотных дилетантов. ДЕЛОВОЙ РИСК ИЛИ УБЫТОК? Помните наш пример с мелким торговцем, который ежедневно продавал несколько ящиков овощей и фруктов? Представьте, что оптовик предложил ему ящик каких-то экзотических фруктов. На них можно хорошо заработать, но если местным жителям они не понравятся и товар сгниет, из-за одного ящика торговец не разорится. Это нормальный деловой риск. Теперь представьте себе, что он приобрел не ящик, а целый грузовик экзотических фруктов по супернизкой цене. Если всю партию удастся продать, можно быстро сделать большие деньги, но если столько товара сгниет, это поставит под угрозу весь его бизнес. Если один ящик — приемлемый риск, то грузовик — это убыток! Разница между риском предпринимателя и убытком — в их процентном отношении к размеру счета. Деловой риск ведет к нормальным колебаниям размера капитала, в то время как убыток угрожает вашему успеху и выживанию. Между ними нужно провести черту, которую никогда нельзя переступать. Определение этой черты - одна из ключевых задач управления капиталом. Купив акцию и разместив защитный стоп-приказ, вы ограничиваете денежный риск на каждую акцию. Правила управления капиталом устанавливают лимит риска по сделке в целом. Установив максимально допустимый процент счета, которым можно рисковать на одной сделке, легко подсчитать, каким количеством акций или контрактов можно торговать. Правила управления капиталом необходимы для выживания и успеха, но многим трейдерам не хватает дисциплины, чтобы следовать им. Можно давать себе сколько угодно обещаний, пока читаешь книгу, но стоит оказаться перед экраном, и начинается: «Это особый случай, деньги просто с неба сыплются, не буду пока закрывать позицию...» Рынок искушает трейдеров, побуждая их нарушать правила. А вы будете им следовать? Недавно на конференции финансовых менеджеров меня попросили провести заседание по психологии трейдинга. У одного из докладчиков в управлении был почти миллиард долларов. Свою карьеру он начал в двадцать с небольшим, когда после окончания аспирантуры устроился в консалтинговую фирму, занимавшуюся делами морского флота. Работа была скучной, и от нечего делать он разработал систему биржевой игры, но применить ее не мог, так как для нее требовался капитал не менее 200 000 долларов. «Мне пришлось искать инвесторов, — рас сказывал он. — Я объяснил, что буду делать, и деньги мне дали. После этого уже я должен был придерживаться своей системы — отступать от нее было бы неэтично. Бедность работала на меня». Бедность и верность принципам. Игра на бирже неотделима от риска. Педант, дрожащий над каждым центом, слишком боязлив, чтобы отдать приказ брокеру. Принимая риск как должное, вы все же должны избегать убытков. Как их определить? Убыток — это нарушение процентных нормативов, Правил 2% и 6%. Рынки убивают трейдеров одним из двух способов. Если капитал — ваша жизнь, рынок может напасть на него как акула и одним укусом, одним катастрофическим убытком, вывести вас из игры. Или он может, как стая пираний, нанести множество мелких укусов, по отдельности не смертельных, но в сумме оставляющих ваш счет обглоданным до костей. Две основные цели управления капиталом — защита от акул и от пираний. ПРАВИЛО 2% — ЗАЩИТА ОТ АКУЛ Взглянув на свой биржевой счет, большинство трейдеров обнаруживают, что основной урон их капиталу был нанесен либо одним катастрофическим убытком, либо длинной серией потерь. Если бы они вышли из тех сделок пораньше, то сегодня у них было бы гораздо больше денег. Трейдеры мечтают о прибылях, но когда сделка оборачивается против них, обычно цепенеют, как лось в свете фар. Трейдерам необходимы правила, которые вовремя заставят их уйти с опасной дороги, вместо того чтобы ждать, уповая на смену тренда. Грамотный анализ рынка — не гарантия победы. Умение выбирать перспективные сделки не гарантирует успеха. Даже самое глубокое понимание рынка не поможет, если нет защиты от акул. Мне приходилось видеть, как трейдеры делали по 20, 30 и один раз даже 50 прибыльных сделок подряд — и в результате оставались в убытке. Длинная серия выигрышей порождает иллюзию, что вы нашли ключи от рынка. И тут катастрофический проигрыш одним махом сметает все прибыли и вгрызается в первоначальный капитал. Правильное управление капиталом — это ваш порошок от акул. Хорошая система игры дает вам преимущество в долгосрочной перспективе, но на рынке столько шума, что каждая отдельная сделка не так далека от игры в орлянку. Профессионал знает, что будет в выигрыше по итогам года, но спросите его, получит ли он прибыль в ближайшей сделке, и он честно ответит, что не знает. Он использует стоп-приказы, чтобы проигрышные сделки не нанесли ему урон. Технический анализ помогает определить уровень защитного стоп-приказа по одной акции. Правила управления капиталом показывают, сколько этих акций можно купить, чтобы не ставить под угрозу ваш счет в целом. Самое главное правило — ограничить риск в каждой сделке маленькой долей капитала. 2% капитала на вашем торговом счете — максимум риска в каждой отдельной сделке. Правило 2% относится только к вашему торговому капиталу. В расчет не берутся личные сбережения, вложения в недвижимость, пенсионный счет или мелочь в кармане. Торговый капитал — это средства, которые вы специально выделили для трейдинга, ваше вложение в бизнес. Эта сумма включает наличность, ее эквиваленты и текущую стоимость ценных бумаг во всех открытых позициях. Цель системы биржевой игры — прибыль, а задача Правила 2% — помочь выжить при проигрышных сделках. Допустим, у вас на счете 50 000 долларов. Вы решили приобрести акции XYZ, которые сейчас продаются по 20 долларов за акцию. Ваш ориентир прибыли — 26, а защитный стоп-приказ — 18. Сколько акций XYZ вы можете купить? Два процента от 50000 — это 1000 долларов; именно таков максимально приемлемый для вас риск. Покупая по 20 и размещая стоп-приказ на 18, вы рискуете двумя долларами по каждой акции. Разделив максимальный приемлемый риск на риск по акции, вы получите количество акций, которые имеете право купить: 1000/2=500. Это теоретический максимум. На практике потолок ниже, так как приходится помнить о комиссии и о проскальзывании, которые вместе с убытками должны вписаться в 2%. Таким образом, допустимый максимум акций для этой покупки не 500, а скорее 400. Любопытно, как по-разному люди реагируют на Правило 2%. Новички, у которых денег мало, считают, что этот потолок слишком низок. Недавно на одной конференции меня спросили, можно ли для небольшого счета изменить Правило 2% в большую сторону. Я ответил: когда в аттракционе «тарзан» прыгаешь вниз головой, вряд ли есть смысл удлинять канат. Профессионалы, с другой стороны, обычно говорят, что 2% — слишком много, и они стараются так сильно не рисковать. Один управляющий инвестиционным фондом недавно сказал мне, что его план на ближайшее полугодие - увеличить объем сделок. Он никогда не рисковал более чем 0,5% капитала, а теперь решил приучить себя к риску в 1%! У хороших трейдеров личный лимит риска обычно ниже 2%. Вы уже знаете, на чью сторону лучше встать, когда профессионалы и дилетанты расходятся во мнениях. Помните, что 2% — это абсолютный максимум, старайтесь рисковать на меньшую сумму. Найдя перспективную сделку и решив, где разместить логически обоснованный стоп-приказ, проверьте, будет ли соблюдено Правило 2% в расчете на стандартный лот или единичный контракт. Если риск будет выше, откажитесь от сделки. Первого числа каждого месяца записывайте размер капитала на вашем счете. Если в начале месяца у вас 100 000 долларов, Правило 2% позволяет вам рисковать не более чем двумя тысячами в каждой сделке. Если месяц пройдет хорошо и ваш капитал вырастет до 105000, то двухпроцентный лимит на следующий месяц составит... Сколько? Считайте быстрее! Помните: хороший трейдер умеет считать. Если у вас на счете 105 000 долларов, Правило 2% допускает риск в пределах 2100 долларов, а значит, вы можете несколько увеличить объем сделок. Если же месяц был неудачным и капитал уменьшился до 95 000 долларов, максимальный риск по сделке на следующий месяц составит 1900. Правило 2% дает вам больше средств, когда вы выигрываете, и подтягивает вожжи, когда дела идут неважно; оно увязывает допустимый объем сделок с вашими недавними результатами. Если вы держите несколько торговых счетов — например, один для акций, а другой для фьючерсов, — то Правило 2% применяется к каждому счету отдельно. Фьючерсы — таблица выбора Представьте себе двух трейдеров, господина Зайцева и господина Черепахина, у каждого из которых по 50 000 долларов на счете; их интересуют два фьючерсных рынка — индекс S&P 500 и кукуруза. Энергичный Зайцев замечает, что дневной диапазон цен на рынке S&P 500 составляет примерно 5 пунктов при стоимости каждого пункта 250 долларов. На рынке кукурузы дневной диапазон приблизительно равен 5 центам и каждый цент стоит 50 долларов. Зайцев быстро подсчитывает, что, если отыграть хотя бы половину дневного диапазона, на каждом контракте S&P 500 можно заработать более 500 долларов, тогда как половина дневного диапазона по кукурузе принесет лишь немногим более 100 долларов. Зайцев звонит своему брокеру и покупает два фьючерсных контракта на S&P 500. Черепахин куда более осторожен, и у него расчет другой. Для начала он устанавливает максимально допустимый риск на уровне 2% от суммы своего счета, то есть 1000 долларов. Он видит, что на фьючерсах S&P он может быть выбит из игры за день; при таком скромном капитале это — как хватать большого тигра за короткий хвост. В торговле фьючерсами на кукурузу выжить легче. Этот тигр помельче, и хвост у него подлиннее — можно намотать на руку для верности. Поэтому Черепахин покупает фьючерсный контракт на кукурузу. У кого больше шансов победить — у Зайцева или у Черепахина? Чтобы узнать, какие фьючерсные рынки для вас допустимы, а какие нет, сопоставьте размер своего капитала с уровнем шума на каждом рынке за последнее время. Рассчитайте 2% капитала, измерьте уровень шума с помощью индикатора зоны безопасности, вычислите его 22-дневное ЕМА и переведите эту величину в доллары. Не играйте на рынке, где средний уровень шума выше 1% вашего капитала. Почему 1%, а не 2%? Потому что ваш 2%-ный стоп-приказ должен отстоять от рыночной цены по крайней мере на удвоенную величину шума. Следуя этому правилу, вы будете играть лишь на относительно спокойных рынках, где можно ставить разумные стоп-приказы.

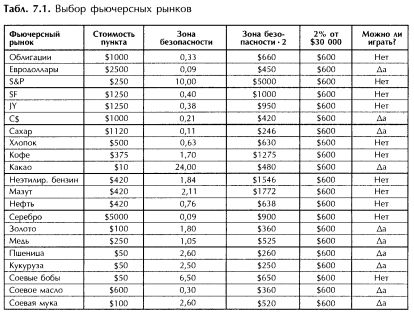

В первом столбце таблицы 7.1 перечислены различные фьючерсные рынки, во втором указана стоимость пункта каждого контракта, в третьем — текущие значения зон безопасности, в четвертом — их удвоенные значения. В пятом столбце показан максимальный риск, то есть 2% от размера счета (в данном случае от 30000). В последнем столбце удвоенное значение зоны безопасности сравнивается с 2%-ной долей счета. Если последняя оказывается больше удвоенного значения зоны безопасности, на этом рынке вам играть можно. Значения в таблице 7.1 взяты по состоянию на день, когда я пишу эти строки. Они требуют ежемесячного обновления, поскольку волатильность рынков меняется, а с ней и величина зон безопасности. Биржи время от времени изменяют условия контрактов и стоимость одного пункта. Используйте эту таблицу как образец и отправную точку. Проанализируйте рынки, подставив данные на сегодняшний день, и определите, какими контрактами вам можно торговать, а какими нельзя. Если вам не по средствам играть на том или ином рынке, то все равно можете его анализировать, принимать решения и записывать запланированные сделки и стоп-приказы, как если бы вели торговлю за реальные деньги. Так вы подготовите себя к моменту, когда ваш капитал повысится до необходимого уровня или же рынок притихнет настолько, что вам можно будет в него войти. ПРАВИЛО 6% — ЗАЩИТА ОТ ПИРАНИЙ Я долго думал, почему корпоративные трейдеры как группа играют гораздо успешнее частных. По статистике, средний частный трейдер — это 50-летний семьянин с высшим образованием, обычно человек свободной профессии или предприниматель. Почему же этот рассудительный, начитанный и владеющий компьютером человек раз за разом проигрывает громкоголосому 25-летнему парню, пришедшему в фирму после минимальной подготовки, который в колледже в основном играл в бейсбол, а книги перестал читать еще на первом курсе? Средняя продолжительность жизни большинства частных трейдеров измеряется месяцами, тогда как корпоративные трейдеры год за годом приносят фирмам прибыль. Может, у них реакция по молодости лучше? Вряд ли, ведь молодые частные трейдеры сгорают так же быстро, как и пожилые. Превосходство корпоративных трейдеров нельзя объяснить и особой подготовкой — в большинстве компаний этому уделяют мало внимания. Иногда корпоративный трейдер, заработав большие деньги для фирмы, решает уйти в свободное плаванье. Он увольняется с работы, покупает или арендует такое же оборудование, применяет ту же систему игры, пользуется старыми контактами — и теряет деньги. Через несколько месяцев большинство таких ковбоев идут искать работу. Почему им удается зарабатывать деньги для фирмы, но не для себя? Уходя из фирмы, трейдер теряет управляющего, который отвечает за дисциплину и контроль над риском. Он устанавливает для каждого трейдера максимально допустимый риск на сделку, подобно тому, как частный трейдер может ограничивать себя Правилом 2%. У фирм огромные капиталы, и в денежном выражении их лимит риска гораздо выше, хотя в процентном отношении он ничтожен. Трейдеров, переступающих лимит, выбрасывают с работы. Частный трейдер может нарушить Правило 2%, и об этом никто не узнает, но менеджер следит за своими трейдерами как ястреб, Частный трейдер может бросать квитанции о сделках в мусор, но менеджер быстро избавляется от импульсивных трейдеров. Он защищает своих подопечных от катастрофических убытков, из-за которых разоряются большинство частников. Кроме того, менеджер устанавливает для каждого трейдера максимально допустимый за месяц убыток. Тот, кто исчерпывает этот лимит, теряет право торговать до конца месяца. У всех нас бывают удачные и неудачные периоды. Порой мы отлично чувствуем рынок, и все, к чему бы мы ни прикоснулись, превращается в золото. Но бывает, что мы выпадаем из ритма, и все, к чему мы притрагиваемся, превращается не в золото, а в совершенно другое вещество. Вы можете считать себя отменным трейдером, но, когда потеря идет за потерей, рынок говорит вам: вы не в форме. Чтобы отыграться, большинство частных трейдеров в периоды проигрышей увеличивают объемы сделок. Они думают, что следующая сделка будет успешной, и увеличивают размеры позиций, выкапывая себе все более глубокую яму. Гораздо разумнее сократить объем сделок, переждать, проверить свою систему. Корпоративный менеджер обрывает цепь потерь, запрещая вести торговлю трейдерам, потерявшим месячный лимит. Представьте, каково быть в зале с коллегами, которые активно играют, в то время как ваш удел — точить карандаши и бегать за бутербродами для всего отдела. Трейдеры делают все, что в их силах, чтобы избежать подобной участи. Один мой друг управлял отделом трейдинга в лондонском банке. Его лучшая сотрудница как-то попала в полосу неудач и к середине месяца почти достигла своего лимита убытков. Он должен был отобрать у нее разрешение на торговлю, но знал, что она очень чувствительна, и не хотел бить ей по самолюбию. В Вашингтоне он нашел курс по торговле облигациями и послал ее туда на повышение квалификации — до конца месяца. Большинство менеджеров далеко не так чутки, но, каким бы ни был стиль руководства, месячный лимит убытков защищает трейдеров от атак пираний — фатального исхода в результате затяжной полосы убытков. Пиранья — тропическая речная рыбка размером чуть больше ладони, но с острейшими зубами. Если в воду забредет собака, осел или человек, пираньи могут наброситься на жертву и завалить ее за несколько минут. Бык может войти в реку, и через несколько минут вниз по течению поплывет его скелет. Правило 2% спасает трейдера от акул, но ему нужна защита и от пираний. Правило 6% оберегает вас от того, чтобы не быть съеденным по кусочку. Если размер вашего счета падает на 6% от уровня последнего дня предыдущего месяца, не заключайте новых сделок до конца текущего месяца. Ежедневно рассчитывайте объем вашего капитала: наличность и ее эквиваленты, а также текущую стоимость ценных бумаг во всех открытых позициях. Прекращайте игру, как только ваш капитал упадет на 6% ниже уровня последнего дня предыдущего месяца. Продолжайте отслеживать рынки, анализируйте ваши любимые акции и индикаторы и, если хотите, торгуйте «на бумаге». Перепроверьте свою торговую систему. Была эта цепочка потерь просто случайностью, или она — симптом недостатков в вашей системе? Трейдеры, уходящие из фирм работать на себя, умеют играть, однако дисциплина у них обычно не внутренняя, а внешняя. Выйдя из-под опеки менеджеров, они теряют деньги. У частного трейдера менеджера нет, поэтому ему необходима внутренняя дисциплина. Правило 2% убережет вас от обвального убытка, а Правило 6% — от серии убытков. Они заставляют вас сделать то, на что большинство людей не способны — оборвать цепь потерь. Начать следовать Правилам 2% и 6% — как завести собственного менеджера по трейдингу. Давайте рассмотрим пример работы с применением этих правил. Для простоты будем считать, что в каждой сделке мы рискуем двумя процентами капитала, хотя на практике надо стараться рисковать меньшей суммой. В конце месяца трейдер видит, что у него на счете 100 000 долларов и нет открытых позиций. Он определяет максимальные уровни риска на предстоящий месяц: 2% (или 2000 долларов) на каждую сделку и 6% (или 6000 долларов) суммарно по счету. Трейдер замечает перспективную акцию «А», определяет, где разместить стоп-приказ, и открывает позицию, рискуя 2000 долларов, или 2% капитала. Через несколько дней трейдер замечает акцию «В» и заключает аналогичную сделку, рискуя еще 2000 долларов. В конце недели он точно так же покупает акцию «С», рискуя еще 2000 долларов. На следующей неделе он замечает акцию «D», которая привлекательнее трех предыдущих. Может ли он ее купить? Нет, потому что его риск уже равен 6% счета. У него три открытых позиции, в каждой из которых он рискует 2%. В случае резкого разворота рынка он может потерять 6%. Правило 6% не позволяет ему брать на себя дополнительный риск. Несколько дней спустя акция «А» взлетает, и трейдер перемещает стоп-приказ выше безубыточного уровня. Акция «D», которую он на днях хотел купить, все еще привлекательна. Можно ли ему купить ее сегодня? Да, потому что на данный момент его риск составляет только 4% капитала-2% по акциям «В» и 2% по акциям «С», риск по акциям «А» нулевой, поскольку стоп-приказ выше безубыточного уровня. Трейдер покупает акции «D», подвергая риску еще 2000 долларов, или 2% капитала. Ближе к концу недели он замечает акцию «Е». Может ли он ее купить? Нет, Правило 6% запрещает это: его счет уже подвержен 6% риска по акциям «В», «С» и «D» (по акциям «А» риска уже нет). От акций «Е» придется отказаться. Спустя несколько дней акции «В» падают до уровня защитного стоп-приказа, и позиция закрывается. Акции «Е» по-прежнему привлекательны. Можно ли их купить? Нет, потому что 2% уже потеряно по акциям «В», а риск по акциям «С» и «D» составляет 4%. Открытие еще одной позиции подняло бы риск на текущий месяц выше 6%. Правило 6% оберегает вас от пираний. Почувствовав их укусы, вылезайте из воды, пока целы. Вам позволено держать более трех открытых позиций одновременно, если уровень риска по каждой ниже 2%. Если вы рискуете лишь 1% капитала по каждой сделке, можете открыть шесть позиций. Правило 6% защищает ваш капитал, исходя из его размера на конец предыдущего месяца, без учета прибылей за текущий месяц. Если вы играли удачно и к концу месяца размер вашего счета вырос, Правило 6% позволит вам увеличить объем сделок в следующем месяце. В случае убытков и уменьшения счета объем операций на следующий месяц сокращается. Правило 6% позволяет трейдеру увеличивать объемы сделок, когда он играет хорошо, и останавливаться, когда он играет плохо. Если рынок движется в вашу пользу и вы можете переместить стоп-приказы до безубыточного уровня, то можете открывать дополнительные позиции. Если ваши акции или фьючерсы пойдут против вас и выбьют защитные стоп-приказы, вы будете вынуждены прекратить торговлю до конца месяца, сохранив основную часть денег для сделок в следующем месяце. Правила 2% и 6% дают трейдеру ориентиры для наращивания выигрышных позиций. Если вы купили акции, они выросли в цене, и вы переместили защитный стоп-приказ выше безубыточного уровня, то имеете право докупить те же акции. Помните только, что риск по новой позиции не может превышать 2%, а суммарный риск — 6% вашего капитала. Каждое добавление считается отдельной сделкой. Большинство трейдеров подвержены перепадам настроений — от энтузиазма на вершине рынка до тоски на дне. Правила 2% и 6% помогут вам играть более разумно и менее эмоционально. ВЫБОР РАЗМЕРА ПОЗИЦИИ Несколько лет назад владелец одной трейдинговой фирмы попросил меня провести психологический тренинг с группой его трейдеров. Те были в шоке, услышав, что к ним едет психиатр, и заявляли, что с головой у них все в порядке. Группу для шестинедельного курса удалось собрать лишь после того, как менеджер поставил худших трейдеров перед выбором: тренинг или увольнение. Это был хороший стимул, и мы начали заниматься психологией игры и контролем над риском. Результаты были таковы, что на следующий курс трейдеры записывались в очередь. У этой компании была собственная система дейтрейдинга, настолько эффективная, что два лучших трейдера ежемесячно зарабатывали более миллиона долларов каждый. Другие трейдеры, работавшие по той же системе, получали гораздо меньше, а многие и вовсе торговали с убытком. На занятии один из сотрудников пожаловался, что проигрывает вот уже 13 дней подряд. Его менеджер был в группе и подтвердил: да, этот трейдер использует ту же систему, что и остальные, но не может заработать ни цента. Я сказал, что снимаю шляпу перед тем, кому хватает духу после 13 дней убытков опять сесть за игру. Затем я спросил, каков размер его сделок, поскольку для каждого трейдера фирма устанавливала свой максимум. Ему было разрешено покупать или продавать не более 700 акций, но он добровольно снизил свой потолок до 500. Я сказал, что он должен ограничиваться 100 акциями, пока не пройдут две недели, в течение которых будет больше прибыльных дней, чем убыточных, и прибыль по итогам каждой недели будет выше потерь. Достигнув этой цели, ему можно будет увеличить квоту до 200 акций. Еще две недели успешной игры, и планку можно будет поднять до 300. Каждые дополнительные 100 акций нужно будет заслужить прибыльностью в течение двух недель подряд. Если неделя закроется с убытком, надо будет вернуться на предыдущий уровень и оставаться на нем, пока по итогам двух недель опять не будет зафиксирована прибыль. Иными словами, ему надо будет начать с малого и увеличивать объем сделок медленно, а сокращать в случае потерь быстро. Он стал спорить, что 100 акций — слишком мало и на них ничего не заработаешь. Я посоветовал ему открыть глаза: ведь он ничего не зарабатывал и на более крупных сделках. Он нехотя согласился с моим планом и на встрече через неделю сообщил, что из пяти торговых дней четыре закончил с прибылью. Он заработал очень мало из-за низкого объема сделок, но, отработав с прибылью еще одну неделю, расширил масштабы игры до 200 акций. На следующей встрече он спросил: «Так вы думаете, причина была психологическая?» Группа покатилась со смеху. В самом деле, почему, покупая 500 акций, человек терпел убытки, а, ограничившись одной или двумя сотнями, пошел в плюс? Я достал из кармана десять долларов и спросил, кто из членов группы готов за эти деньги влезть на длинный и узкий стол для совещаний, за которым мы сидели, и пройтись по нему из конца в конец. Несколько человек подняли руки. Подождите, сказал я, у меня есть еще более интересное предложение. Тысяча долларов наличными тому, кто поднимется со мной на крышу нашего 10-этажного здания и по доске шириной вот с этот стол перейдет на крышу соседнего (тоже 10-этажного) здания, расположенного на другой стороне бульвара. На этот раз добровольцев не нашлось. «Доска будет такой же широкой и прочной, как наш стол, — подначивал я. — Мы выберем безветренный день, и 1000 долларов наличными я заплачу на месте. Технически это нисколько не сложнее, чем пройти по столу в конференц-зале, а награда куда больше!» Но охотников не нашлось. Почему? Если вы потеряете равновесие на столе в конференц-зале, можно соскочить на пол — высота не больше метра. Оступившись на полпути между крышами, вы будете долго лететь до асфальта. Когда уровень риска растет, наша способность к действиям падает. Начинающие трейдеры часто зарабатывают на маленьких сделках. Поднабравшись опыта и уверенности, они увеличивают объем сделок — и проигрывают. Система игры та же, но из-за большего объема они чуть более скованны, чуть медленнее принимают решения. Большинству новичков не терпится начать крупную охоту, и они не задаются вопросом, кому на этой охоте отведена роль дичи. Нельзя торговать объемами, слишком крупными для вашего счета. Малоденежные любители фьючерсов ищут брокеров, которые принимают минимальную маржу. Если она составляет 2000 долларов на контракт золота, ретивый трейдер с 10 000 может купить пять контрактов каждый на 100 унций. При изменении цены золота на доллар его счет будет уменьшаться или увеличиваться на 500 долларов. Стоит золоту качнуться против него, его песенка спета. Если же золото качнется в его пользу, он решит, что открыл секрет быстрого обогащения, опять поставит все на кон и разорится на следующей сделке. Некоторые брокеры подталкивают трейдеров к открытию несоразмерно крупных позиций, чтобы заработать побольше на комиссиях. За пределами США есть брокеры, предлагающие плечо 1:10, то есть за каждый доллар маржи вы можете купить акций на 10 долларов. Некоторые дилинговые центры предлагают плечо 1:100. К баллону акваланга крепится устройство, называемое «осьминог». Оно состоит из нескольких трубок: одна идет к загубнику, другая — к надувному жилету, третья — к прибору, показывающему остаток воздуха в баллоне. Если показания этого прибора падают ниже критической отметки, аквалангисту может не хватить воздуха, чтобы вернуться на поверхность. Вот почему подводное плавание — смертельно опасный спорт для неграмотных и неосторожных. Играть на бирже — как нырять за сокровищами. Там, на дне, под грудами камней лежит золото. Протягивая за ним руку, не забывайте посматривать на манометр. Сколько можно взять без риска для жизни? Дно усеяно костями биржевиков, которые потянулись за «уникальным шансом». Профессионал в первую очередь думает о запасе воздуха. Если он не найдет золото сегодня, то продолжит поиски завтра. Он знает, что самое главное - выжить и сохранить способность нырять. У дилетантов кончается воздух, и они гибнут. Им так хочется золота, что они забывают о риске. Как говорят, бесплатным бывает только сыр в мышеловке. В Африке есть племена, которые ловят обезьян, закладывая приманку в привязанный к дереву кувшин с узким горлышком. Обезьянка просовывает руку в кувшин, хватает еду, но не может ее вытащить, потому что через узкое горлышко проходит только разжатая рука. Когда за ней приходят туземцы, она все еще держит приманку в кулаке. Ее губит собственная жадность — привычка хватать и не отпускать. Вспомните об этой обезьянке, когда соберетесь открыть большую позицию без стоп-приказа. Профессиональному трейдеру необходимо строго соблюдать правила управления капиталом. Все успешные трейдеры выживают и побеждают благодаря самодисциплине. Правило 2% убережет вас от акул, а Правило 6% — от пираний. И тогда, имея мало-мальски приличную систему игры, вы оставите конкурентов далеко позади.

|

||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 212; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.135.195.180 (0.021 с.) |