Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Система тройного экрана сегодняСодержание книги

Поиск на нашем сайте

Несколько раз в год у меня бывают чрезвычайно приятные встречи — на конференции ко мне подходит трейдер и начинает рассказывать, как стал зарабатывать на жизнь игрой на бирже, после того как изучил мою книгу или прошел один из моих биржевых лагерей. Он рассказывает, как делает деньги и отлично живет, но я давно заметил, что по ходу беседы такой человек, как бы извиняясь, всегда говорит, что использует систему тройного экрана не совсем так, как я описал ее в книге или на лекции. Он изменил тот или иной индикатор, добавил еще один экран, заменил одну из функций и т.д. Когда я слышу это, то сразу понимаю, что разговариваю с победителем в биржевой игре. Первым делом я говорю такому собеседнику, что своим успехом он обязан самому себе. Он получил от меня те же знания, что и десятки других слушателей, но победителей отличает дисциплина, позволяющая им взять то, что им дают, и использовать это для достижения цели. Я воспринимаю их извинения как проявление воли к победе. Чтобы чья-то система приносила вам пользу, ее необходимо проверить и настроить. Для победы нужна дисциплина, а она идет от уверенности. Единственная система, в которой можно быть уверенным, это та, которую вы проверили на собственных данных и подогнали к своему стилю биржевой игры. Я разработал систему тройного экрана в середине 1980-х годов и впервые описал ее в 1986 году в журнале Futures. Более свежая версия описана в книге «Как играть и выигрывать на бирже» и представлена в нескольких видеофильмах. Ниже я предлагаю ее краткое описание, заостряя внимание на последних усовершенствованиях. Что такое система биржевой игры? В чем различия между методом, системой и техникой биржевой игры? Метод — это общая концепция трейдинга. Например, можно следовать за трендом: покупать, когда тренд направлен вверх, и продавать после того, как он достигнет пика и развернется. Или можно покупать на недооцененном рынке вблизи исторических уровней поддержки и продавать, когда цены достигнут зоны сопротивления. Система — это набор правил для реализации метода. Например, если ваш метод — следовать за трендом, то система может давать сигнал покупать, когда скользящее среднее на недельном графике начинает расти, и продавать, когда дневное скользящее среднее начинает разворачиваться вниз (входи медленно, выходи быстро). Или же вы можете покупать, когда недельная гистограмма MACD начинает расти, и продавать после ее первого движения вниз. Техника — это порядок входа в сделку и выхода из нее. Например, если система подает бычий сигнал, то техникой входа может быть покупка выше максимума предыдущего дня. Другая техника — покупать, если цены падают до нового минимума в течение дня, но закрываются вблизи максимума дня. Метод тройного экрана анализирует рынок в нескольких временных масштабах с использованием как индикаторов тренда, так и осцилляторов. Стратегическое решение играть на повышение или понижение принимается на долгосрочных графиках по показаниям индикаторов тренда. Тактические решения об открытии и закрытии позиций принимаются на краткосрочных графиках по показаниям осцилляторов. Эта концепция метода осталась без изменений, но система, т.е. конкретный набор индикаторов, претерпела в течение многих лет ряд перемен. То же произошло и с техникой игры. Система тройного экрана пропускает каждую потенциальную сделку через три экрана, или теста. Каждый экран использует разные временные масштабы и индикаторы. Эти три теста отсеивают многие потенциальные сделки, которые поначалу казались привлекательными. Система тройного экрана способствует осторожному и аккуратному подходу к биржевой игре. Конфликты индикаторов Сигналы технических индикаторов более объективны, чем модели на графиках. Помните только, что параметры индикаторов влияют на их сигналы. Будьте осторожны и не пытайтесь настраивать индикаторы до такой степени, чтобы они выдавали вам те сигналы, которые вы хотели бы получить. Все индикаторы можно разделить на три основные группы: Индикаторы тренда помогают определить направление рынка. Скользящие средние, линии MACD, система направленного движения и ряд других индикаторов повышаются при росте цен, понижаются, когда цены падают, и стабилизируются, когда цены входят в торговые коридоры. Осцилляторы помогают обнаруживать развороты трендов, выявляя состояния перекупленности и перепроданности, Конверты, или каналы, индекс силы, стохастический осциллятор, биржевой рентген и ряд других осцилляторов показывают, когда взлеты и падения рыночных цен достигают предела и готовы к развороту. Психологические индикаторы помогают понять настроение рыночной толпы. Бычье соглашение, индикатор вовлеченности трейдеров, индекс новых максимумов - новых минимумов и другие индикаторы отражают общий уровень бычьих или медвежьих настроений на данном рынке. Индикаторы разных групп часто противоречат друг другу. Индикаторы тренда могут расти, подавая сигнал к покупке, в то время как осцилляторы указывают на состояние перекупленности и подают сигнал к продаже. И наоборот, индикаторы тренда могут падать, подавая сигнал к продаже, но при этом осцилляторы могут указывать на перепроданность и сигнализировать о покупке. Легко принять желаемое за действительное и попасть в ловушку, выбрав тот сигнал, который вам больше нравится. Необходимо создать систему, которая учитывала бы показания всех индикаторов и разрешала их конфликты. Конфликты масштабов времени Бывает, что один и тот же индикатор указывает, что на данном рынке в один и тот же день действует и восходящий, и нисходящий тренд. Как это может быть? Скользящее среднее может расти на недельном графике, подавая сигнал к покупке, и падать на дневном графике, подавая сигнал к продаже. Оно может расти на часовом графике, подавая сигнал к открытию длинных позиций, и понижаться на десятиминутном, подавая сигнал к игре на понижение. Какому из этих сигналов лучше следовать? Любители ищут легких решений. Они выбирают один график, чаще всего дневной, и смотрят на показания его индикаторов, игнорируя все остальные масштабы. Такой подход работает до тех пор, пока мощное движение на недельных графиках или вспышка на часовых не ворвется в их масштаб и не развернет тренд. Человек, который сказал: «Меньше знаешь, лучше спишь», точно не был трейдером. Люди, потерявшие деньги на дневных графиках, иногда думают, что смогут поправить дела, переключившись на данные в режиме реального времени. Но если вы не можете выиграть на дневных графиках, то переход на «живые» данные лишь ускорит темп потерь. Живые экраны гипнотизируют неопытных трейдеров. А самые отчаянные из них могут подойти еще ближе к рынку, арендовав место в торговом зале биржи. Только вскоре сотрудник расчетной палаты заметит, что маржа новичка упала ниже лимита, и выведет его из зала. Неудачник уйдет, и больше его там никто не увидит. Проблема неудачников не в скорости информации, а в бессистемности решений. Чтобы разрешить конфликт между разными временными масштабами, нужно не приближаться к рынку, а сделать шаг назад и принять долгосрочное, стратегическое решение: играть на повышение или понижение. Только потом можно шагнуть ближе к рынку и определить подходящие моменты для открытия и закрытия позиций. Это и есть цель системы тройного экрана. Какая перспектива долгосрочная, а какая краткосрочная? Система тройного экрана ориентируется на соотношения между различными масштабами времени. Для начала она предлагает вам выбрать свой излюбленный масштаб времени и назвать его среднесрочным. Если вы любите работать с дневными графиками, то среднесрочным масштабом для вас будет дневной. Если вы играете на внутридневных колебаниях цен и используете 5-минутные графики, среднесрочным масштабом для вас станет 5-минутный и т.д. Система тройного экрана определяет долгосрочную перспективу как среднесрочный масштаб, умноженный на 5 (см. раздел «Время — коэффициент пятерки», стр. 101). Если ваш среднесрочный масштаб — дневной, то долгосрочным для вас будет недельный график. Если же среднесрочный масштаб - пятиминутный, то долгосрочным будет получасовой график. Выберите любимый масштаб времени, назовите его среднесрочным и сразу же перейдите к графику на порядок выше — к долгосрочному. Приняв на нем стратегическое решение, вернитесь к среднесрочному и ищите точки входа или выхода из сделок. Ключевой принцип системы тройного экрана — сначала отдалиться от рынка, взглянуть на него в более широкой перспективе и принять стратегическое решение. Используйте долгосрочный график, чтобы решить, играть на повышение или понижение, а затем возвращайтесь к среднесрочному, чтобы выбрать, где открывать и закрывать позиции в этом направлении. Принципы тройного экрана Система тройного экрана позволяет разрешить конфликты индикаторов в разных масштабах времени. Она требует принятия стратегических решений на долгосрочных графиках с помощью индикаторов тренда. Это ее первый экран. Затем на среднесрочных графиках с помощью осцилляторов принимаются тактические решения об открытии и закрытии позиций — это второй экран. Система предлагает несколько способов покупки или продажи — это функция ее третьего экрана. Для начала выберите свой любимый масштаб времени и назовите его среднесрочным. Умножьте его на пять, чтобы получить долгосрочный масштаб. Используйте индикаторы тренда на долгосрочном графике для принятия стратегического решения: играть на повышение или понижение либо остаться в стороне. Зачастую выжидание — самый лучший подход к рынку. Если на долгосрочном графике вы определили восходящий или нисходящий тренд, вернитесь к среднесрочным графикам и с помощью осцилляторов найдите точки входа и выхода в направлении этого тренда. Определите уровни стоп-приказов и ориентиры прибыли, а затем обратитесь к краткосрочному графику, если у вас такой есть, для более точного определения точки входа. ПЕРВЫЙ ЭКРАН Выберите любимый масштаб времени и назовите его среднесрочным. Умножьте на пять, чтобы получить долгосрочный масштаб. Предположим, вы любите работать с дневными графиками. В этом случае сразу же переходите на уровень выше — к недельным. Не позволяйте себе даже взглянуть на дневные графики до анализа недельных. Если вы ведете внутридневную игру и ваш среднесрочный график десятиминутный, то следует начать с анализа часового, масштаб которого примерно в пять раз больше. Увеличение масштаба в шесть раз вместо пяти не принципиально, потому что технический анализ ближе к искусству, чем к точной науке. Если же вы долгосрочный инвестор, то можете взять за основу недельный график и затем сразу перейти к месячному.

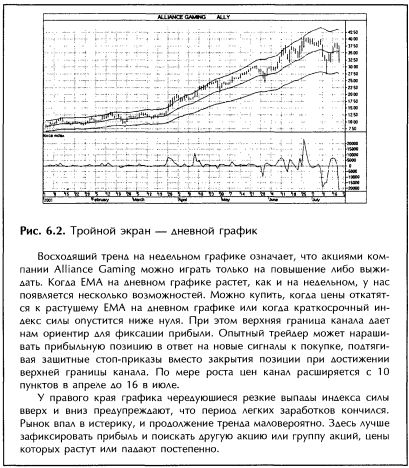

Используйте индикаторы тренда на долгосрочном графике для принятия стратегического решения: играть на повышение или понижение либо выжидать. В первоначальной версии системы тройного экрана для этого использовалась гистограмма MACD на недельном графике. Она была очень чувствительна и давала слишком много сигналов. Теперь на долгосрочных графиках в качестве индикатора тренда я предпочитаю использовать экспоненциальное скользящее среднее (ЕМА). Когда ЕМА растет, оно подтверждает восходящий тренд и подает сигнал играть на повышение или выжидать. Когда ЕМА падает, оно указывает на нисходящий тренд и подает сигнал играть на понижение либо выжидать. Я пользуюсь 26-недельным ЕМА, отражающим поведение рынка за полгода. Вы можете попробовать другие интервалы, чтобы определить, какой лучше подходит для вашего рынка. Я продолжаю отслеживать недельную гистограмму MACD. Если ее показания совпадают с ЕМА, это указывает на очень сильный тренд и позволяет открывать более крупные позиции. Расхождение между гистограммой MACD и ценами на недельном графике является наиболее сильным сигналом в техническом анализе — более важным, чем наклон ЕМА. ВТОРОЙ ЭКРАН Вернитесь к среднесрочному графику и воспользуйтесь осцилляторами, чтобы выявить подходящие моменты для вступления в сделку в направлении долгосрочного тренда. Если на недельном графике тренд растет, то ищите моменты падения осцилляторов на дневном графике — это сигналы к покупке. Покупать на спаде безопаснее, чем на гребне волны. Когда при восходящем недельном тренде осциллятор подает сигнал к продаже, можно фиксировать прибыль по длинным позициям, но открывать короткие позиции нельзя, Если на недельном графике тренд падает, ждите роста дневных осцилляторов — это сигналы к продаже. Открывать короткие позиции безопаснее, когда осцилляторы взлетают, чем когда они падают. Когда дневной осциллятор подает сигнал к покупке, можно фиксировать прибыль по коротким позициям, но открывать длинные позиции нельзя. Выбор осцилляторов зависит от вашего стиля игры. Консервативным трейдерам рекомендуется для второго экрана выбирать относительно медленный осциллятор, например гистограмму MACD или стохастической осциллятор. Если недельный тренд растет, ждите, когда дневная гистограмма MACD опустится ниже нуля, а затем начнет повышаться или когда стохастической осциллятор опустится за нижнюю контрольную линию, а затем начнет повышаться — это сигналы к покупке. На медвежьих рынках при игре на понижение следуйте диаметрально противоположным правилам. Если индикаторы тренда на недельном графике падают, а дневная гистограмма MACD поднимается выше нуля, а затем начинает опускаться или стохастической осциллятор поднимается к верхней контрольной линии, это сигналы к продаже. Консервативный подход хорошо работает на ранних стадиях долгосрочных трендов, когда рынки постепенно набирают скорость. По мере усиления тренда временные откаты цен в противоположном направлении становятся менее глубокими. Для отслеживания быстрого движения нужны более быстрые осцилляторы. Активным трейдерам рекомендуется использовать двухдневное ЕМА индекса силы (либо чуть длиннее, в зависимости от вашего рынка). Если недельный тренд растет, а дневной график индекса силы опускается ниже нуля, это сигнал к покупке. На медвежьих рынках для открытия коротких позиций следуйте противоположному правилу. Если недельный тренд падает, а двухдневное ЕМА индекса силы поднимается выше нуля, это сигнал играть на понижение. В системе тройного экрана можно использовать и многие другие индикаторы. На первом экране можно применить систему направленного движения или даже линии тренда. На втором экране можно использовать индикатор темпа, индекс относительной силы, биржевой рентген и другие. Второй экран помогает определить ориентиры прибыли и уровни стоп-приказов, а также сравнить риск с потенциальной прибылью и решить: играть или нет. Установите защитные стоп-приказы. Стоп-приказ (stop-loss) — как защитная сетка под канатоходцем. Он ограничивает потери при неудачных сделках. Игру надо организовывать так, чтобы ни одна потеря или даже вереница потерь не смогли бы нанести серьезный урон вашему счету. Защитные стоп-приказы необходимы для долгосрочного успеха, но многие трейдеры не пользуются ими. Новички жалуются, что случайные колебания цены часто выбивают эти приказы, выбрасывая их из позиций, которые в конечном счете дали бы прибыль. Во-первых, устанавливать стоп-приказы надо на уровнях, достижение которых маловероятно, — за пределами зоны рыночного шума (см. раздел «Защитные стоп-приказы по методу зоны безопасности», стр. 191). Во-вторых, случающиеся иногда из-за стоп-приказов потери — плата за подстраховку ваших сделок. Каким бы вы ни были хорошим аналитиком, приказы по ограничению потерь необходимы всегда. Стоп-приказ можно передвигать только в направлении сделки. Если рынок идет в вашу пользу, подвиньте стоп-приказ до безубыточного уровня. По мере движения рынка продолжайте перемещать стоп-приказ, чтобы защитить все большую долю нереализованной прибыли. Профессиональный трейдер никогда не допустит, чтобы сделка с нереализованной прибылью завершилась убыточно. Защитный стоп-приказ устанавливать надо так, чтобы в случае проигрыша вы могли потерять не более 2% вашего капитала (см. главу 7 «Формулы управления капиталом»). Если система тройного экрана подает сигнал о возможности выгодной сделки, но вы видите, что величина потерь при разумном стоп-приказе превысит 2% вашего капитала, откажитесь от такой сделки. Установите ориентиры для фиксации прибыли. Ориентиры прибыли устанавливаются гибко, в зависимости от ваших целей и размера капитала. Если у вас значительные средства и долгосрочная перспектива, то можно построить крупную позицию, увеличивая ее по бычьим сигналам на дневных графиках, пока тренд на недельном графике растет. Фиксируйте прибыль, когда ЕМА на недельном графике начинает двигаться горизонтально. При нисходящих трендах следуйте диаметрально противоположным правилам. Другой вариант — фиксировать прибыль всякий раз, когда цены на дневном графике достигают границ канала. Если вы играете на повышение, то продавайте, когда цены достигают верхней границы канала, и покупайте вновь, когда они снижаются до ЕМА на дневном графике. При игре на понижение фиксируйте прибыль, когда цены падают до нижней границы, и занимайте короткие позиции вновь при следующем росте цен до уровня ЕМА. Краткосрочный трейдер может закрывать позиции, пользуясь сигналами двухдневного ЕМА индекса силы. Если во время восходящего тренда вы покупаете при отрицательных значениях двухдневного ЕМА индекса силы, то продавать можно, когда оно станет положительным. Если при нисходящем тренде вы открываете короткие позиции, когда двухдневное ЕМА индекса силы выше нуля, то закрывать их следует, когда этот индикатор падает ниже нуля. Новички часто подходят к рынку как к лотерее: купив билет, садятся перед телевизором и ждут, когда объявят выигрышные номера. Вы поймете, что становитесь профессиональным трейдером, когда на обдумывание стратегии выхода начнете тратить почти столько же времени, сколько на поиск точек входа.

ТРЕТИЙ ЭКРАН Третий экран помогает уточнить моменты для входа в рынок. Данные в режиме реального времени — хорошее подспорье для опытных трейдеров, но они соблазняют новичков на внутридневную игру, которая оказывается для них фатальной. Пользуйтесь внутридневными прорывами и откатами для вступления в сделки без использования данных в режиме реального времени. Если первые два экрана подают сигнал к покупке (недельный индикатор растет, а дневной падает), отдайте приказ купить на уровне максимума предыдущего дня или на тик выше, Тик — это минимально возможное изменение биржевой цены. Мы ждем продолжения восходящего тренда и прорыва цен в этом направлении. Ваш приказ должен быть действителен лишь в течение одного дня. Если цены прорвутся выше максимума предыдущего дня, вы автоматически вступите в игру. Поэтому нет необходимости отслеживать цены в течение дня и нужно лишь дать правильный приказ брокеру. Если два первых экрана подают сигнал играть на понижение (недельный индикатор падает, а дневной растет), дайте приказ открыть короткую позицию по цене минимума предыдущего дня или на один тик ниже. Мы ждем возобновления нисходящего тренда и прорыва цен вниз. Если цены упадут ниже минимума предыдущего дня, то приказ будет выполнен автоматически. Дневной диапазон цен может быть очень широким, поэтому приказ покупать у максимума может обойтись очень дорого. Другой вариант — постараться купить ниже текущего уровня рынка. Если вы захотите купить во время отката цен к уровню ЕМА, рассчитайте, где будет ЕМА на следующий день, и отдайте приказ по этой цене. Можно также использовать индикатор зоны безопасности (см. стр. 191), чтобы узнать, насколько ниже минимума предыдущего дня могут понизиться цены, и поставить приказ на этом уровне. При игре на понижение следуйте диаметрально противоположным правилам. Преимущество покупки при прорывах вверх состоит в том, что вы используете импульсивное движение цен. Недостаток в том, что покупка совершается по высокой цене, а защитный стоп-приказ далеко. Преимущество «ловли на дне» в том, что вы покупаете «на распродаже» и защитный стоп-приказ ближе. Недостаток в том, что есть риск попасть на разворот тренда вниз. Покупать на прорыве вверх безопаснее, но прибыль ниже; покупка «на дне» более рискованна, но потенциал прибыли выше. Проверьте оба метода на своем рынке. Если у вас есть доступ к данным в режиме реального времени, пользуйтесь ими для открытия позиций. Если первые два экрана подают сигнал к покупке (недельный индикатор растет, а дневной падает), открывайте длинные позиции, пользуясь данными в режиме реального времени. Вы можете ловить прорывы вверх из диапазона открытия, сложившегося за первые 15-30 минут торгов, или выбирать момент для входа на основании технического анализа внутридневных графиков. Играя на понижение, можно открывать позиции при прорывах ниже уровня открытия или отслеживая внутридневные колебания цен с помощью методов технического анализа. Сигналы к покупке и продаже на графиках в режиме реального времени схожи с сигналами дневных графиков, только здесь все происходит гораздо быстрее. Если для открытия позиций вы пользовались недельными и дневными графиками, то используйте их же для закрытия позиций. Если «живые» графики помогли вам войти в рынок, не поддавайтесь соблазну искать на них и точку выхода. Помните, что вы открыли позицию на основании недельных и дневных графиков, а это предполагает, что вы будете держать ее несколько дней. Не давайте кратковременным скачкам цен в течение дня сбивать вас с толку, так как вы ориентируетесь на колебания длительностью в несколько дней. ВНУТРИДНЕВНАЯ ИГРА Внутридневная торговля означает открытие и закрытие позиций в течение одного биржевого дня. Смотреть, как деньги текут с экрана прямо на ваш счет, невероятно приятно. Легко поверить, что у нас достанет ума воспользоваться компьютерной технологией и обыграть тех, кто отслеживает курсы акций по газетам. Всякая полуправда опасна тем, что в ней есть доля лжи. Внутридневная игра может быть прибыльной для профессионалов, но для любителей это обычно последняя остановка на пути к разорению. У внутридневной игры есть как достоинства, так и недостатки, но она предъявляет крайне высокие требования к тем, кто участвует в ней. Игра на внутридневных колебаниях цен — один из наитруднейших видов биржевой торговли. Литература о ней на удивление скудна — есть несколько пособий типа «Дейтрейдинг для чайников» и горстка очень дорогих книг о том, как быстро на ней разбогатеть, но нет ни одной достойной монографии. Плохие дейтрейдеры пишут плохие книги, а хорошие настолько ориентированы на экстрим, что сесть писать — не в их характере. Хороший дейтрейдер — сообразительный и расторопный человек с отличными рефлексами. Он действует быстро, уверенно и гибко. Успеха достигают те, кто по натуре ориентирован на скорые результаты, но из таких людей не выходят хорошие писатели. Я надеюсь, что когда-нибудь один из них возьмется за книгу, а пока предлагаю вам несколько комментариев, каждый из которых заслуживает отдельной главы в будущей толстой книге о внутридневной игре. Интерес к внутридневной торговле вспыхнул в США в конце 1990-х годов. Многолетний подъем рынка и легкость доступа в Интернет увлекли даже домохозяек и студентов. Брокеры всегда расхваливали достоинства внутридневной игры, прекрасно зная, что большинство участников обречены на проигрыш. У дейтрейдинга есть свои преимущества: Гораздо чаше появляются возможности сделок. Научившись находить их на дневных графиках, на внутридневных вы сможете обнаруживать такие ситуации гораздо чаше. При внутридневной игре легче ограничивать размеры потерь. У дейтрейдинга есть и недостатки: Вы упускаете долгосрочные тренды. Дейтрейдинг предъявляет ряд жестких требований: Действовать нужно немедленно. Тому, кто начал раздумывать, — конец. Дневные графики дают время подумать, но внутридневные требуют моментальных реакций. Есть три основные группы дейтрейдеров: биржевые, корпоративные и частные. У них разные подходы и методы. Представьте трех людей на пляже: один идет купаться, другой растягивается позагорать, а третий отправляется на пробежку и врезается в дерево. Биржевые и корпоративные трейдеры обычно добиваются лучших результатов, чем частные. Давайте посмотрим, чему мы можем у них научиться. Уроки биржевых дейтрейдеров Трейдеры в биржевом зале стоят плечом к плечу, торгуя друг с другом или, чаще, против частных трейдеров. Они занимаются так называемым «скальпированием», играют на спрэдах и иногда по трендам. Скальпирование основано на том, что на каждую акцию или фьючерс есть две цены. Одна — это цена спроса (bid), по которой биржевики готовы у вас купить. Другая — это цена предложения (ask), по которой биржевики готовы вам продать. Вы можете отдать приказ на покупку по цене ниже рыночной, но, как сказал один мой московский приятель, «вялым бидом рынок не возбудишь». Если вы торопитесь купить, то платите столько, сколько запрашивают продавцы. Если вы торопитесь продать, то можете разместить лимитный приказ выше рыночной цены либо «ударить по бидам» и продать по цене, предложенной покупателями. Например, последняя сделка с золотом была совершена по цене 308,30, и в настоящее время цена спроса составляет 308,20, а цена предложения-308,40. Это значит, что есть покупатели, желающие купить по цене 308,20, в то время как продавцы запрашивают 308,40. Когда в зал поступает приказ купить по рыночной цене, один из профессионалов открывает короткую позицию, продав по 308,40. В результате сторонний покупатель платит цену предложения, а трейдер в зале открывает короткую позицию и теперь должен купить. Когда приказ продать по рыночной цене поступает в зал, этот трейдер покупает по цене 308,20 и в результате получает 20 центов прибыли. Трейдеры в зале не платят комиссий, лишь минимальный взнос в расчетную палату. Это позволяет им играть даже при изменениях цен всего лишь на один тик. Они весь день стоят на ногах, крича, что готовы купить по цене на один тик ниже последней и продать на один тик выше. Их работа — самая высокооплачиваемая форма физического труда. Но это упрощенный пример. Реальность более хаотична, так как трейдеры в зале стремятся увеличить спрэд и заработать не один тик, а два или больше. Они соревнуются друг с другом, крича, подпрыгивая и толкаясь. Хорошо быть высоким и сильным и иметь мощный голос. Вас могут ткнуть карандашом или забрызгать слюной. Рассказывают о трейдере, который скончался от сердечного приступа прямо в зале, но не упал, а остался стоять, так как был стиснут толпой. Трейдер в зале может попасться, если купит на тик ниже рынка, а тот сразу упадет на два тика. Половина трейдеров исчезает из зала в течение первого года. На одной из чикагских бирж на всех новичков вешают круглые красные значки, что делает их похожими на мишени для стрельбы. Однако не стоит особо их жалеть. Многие из них отлично зарабатывают, а некоторые делают состояния, отстегивая себе тик-другой на каждой сделке. До того как над биржами нависла угроза электронной торговли, места на некоторых из них продавались за миллион долларов. Биржевые трейдеры также играют на спрэдах, то есть одновременно покупают и продают на взаимосвязанных рынках, когда между ними возникает диссонанс. Эти игроки обычно осторожнее и богаче скальперов. Наконец, некоторые из наиболее состоятельных трейдеров в зале торгуют по трендам. Они открывают позиции на несколько дней или даже недель, что гораздо ближе к временным рамкам обыкновенных трейдеров. Какие уроки можно извлечь, глядя в биржевой зал? Если вы позиционный трейдер (т.е. открываете позиции на относительно длительные сроки), то старайтесь всегда использовать лимитные приказы. Покупайте и продавайте по точно определенным ценам и не позволяйте трейдерам в зале «скальпировать» вас. Посадите их на диету. Второй урок — не занимайтесь скальпированием. Когда толпа здоровых молодых людей, брызжа слюной, крича и подскакивая, дерется за тики, не стоит соваться в надежде ухватить несколько тиков для себя — можно остаться без пальцев. Если вы занимаетесь внутридневной игрой из офиса или из дома, то забудьте о скальпировании. Ищите возможности для более длительных внутридневных сделок, так как там конкуренция несколько меньше. Найдите себе пространство между скальперами, борющимися за каждый тик, и позиционными трейдерами с их графиками цен закрытия. Старайтесь провести одну или две сделки в день-более длительные, чем сделки скальперов, но менее длительные, чем сделки позиционных трейдеров.

|

||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 226; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.223.170.253 (0.014 с.) |