Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Статистические методы оценки финансовых, страховых и бизнес-рисков.Содержание книги

Поиск на нашем сайте

В общем случае под риском понимают возможность наступления некоторого неблагоприятного события, влекущего за собой возникновение различного рода потерь. Методы определения риска следующие: отношение числа неблагоприятных событий к общему числу событий. Наиболее часто такой подход используется при оценке страховых рисков, т.е. ведется статистическое наблюдение за страховыми событиями и страховыми случаями, а затем на основании этих данных определяются страховые риски. При страховании жизни для оценки рисков используется такой показатель таблицы смертности как средняя продолжительность предстоящей жизни. Страхование удовлетворяет одну из насущных потребностей общества – потребность в обеспечении гарантий против нестабильности экономических условий. Предполагаемое событие, на случай возникновения которого проводится страхование, называется страховым риском. Риски являются исходными данными для расчета показателей эффективности работы страховой компании. При реализации инвестиционных проектов рассматриваются риски двух видов: предпринимательский и финансовый. Под предпринимательским риском понимается риск, связанный с хозяйственной деятельностью организации, и выражается в вероятности возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Финансовый риск обусловлен изменениями рыночной ставки дохода на вложенный капитал. Термин бизнес-риск применим к уже действующим производствам, когда неизвестно, сколько будет продано продукции, т.е. спрос, по какой цене, также неизвестны цены на сырье, материалы и т.д. Предприниматель проявляет готовность идти на риск в условиях неопределенности, поскольку наряду с риском потерь существует возможность дополнительных доходов. Можно выбрать решения, содержащие меньше риска, но при этом меньше будет и получаемая прибыль. Более высокий риск связан с вероятностного извлечения более высокого дохода Инвестиционный процесс может быть представлен как некоторая последовательность этапов, имеющая не единственное конечное событие, т.е. по инвестиционному проекту может быть составлен граф решений. Эти стадии можно представить в виде ребер графа, а исходы – в виде вершин. На ребрах могут указываться оценки вероятности того или иного исхода. Следует помнить, что сумма вероятности должна равняться 1. С помощью графа можно оценить средневзвешенную эффективность проекта, где веса – это вероятности исходов. Интегральный эффект Эинт, средний взвешенный по вероятностям отдельных решений, будет равен:

В этой модели риск определяется как вероятность неблагоприятного исхода. Имитационная модель является наиболее эффективным методом учета вероятностного характера денежных потоков по инвестиционному проекту и в отличие от графа решений дает не среднее значение эффекта, а его распределение. Применение имитационной модели для оценки риска инвестиционного проекта необходимо для ''смелых'' и сложных проектов, характеризующихся возможностью многообразных решений (исходов), слабой детерминированностью характеристик проекта по причине значительной длительности инвестиционного цикла и высокого уровня новизны идей, реализуемых в проекте. Здесь используется метод статистических испытаний. Предположим, что входные параметры заданы в виде распределения. Случайный характер могут носить затраты на разных стадиях: затраты на разработку, реализацию, производство. Отсюда можно оценить закон распределения. Кроме того, при эксплуатации инвестиционного проекта случайными величинами могут быть также цены и спрос, т.е. объемы продаж тоже, что также можно представить их законами распределения. Используя этот метод, можно простроить распределение какой-либо случайной величины, например, прибыли.

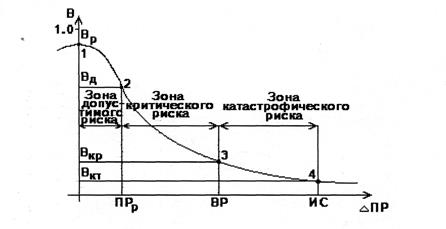

Схема зон риска На кривой распределения можно выделить следующие зоны и критические точки. Область, в которой потери не ожидаются, называется безрисковой зоной, ей соответствуют нулевые потери или отрицательные (превышение прибыли). Точка 1 определяет вероятность нулевых потерь прибыли. Точка 2 соответствует полной потере прибыли. Зона между точками 1 и 2 называется зоной допустимого риска, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери имеют место, но они меньше ожидаемой прибыли. Точка 3 соответствует величине потерь, равной расчетной выручке. Зона между точками 2 и 3 называется зоной критического риска. Это область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли. Точка 4 характеризуется потерями, равными имущественному состоянию предприятия. Зона между точками 3 и 4 называется з оной катастрофического риска, представляющую собой область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества.

|

||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 227; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.149.254.35 (0.005 с.) |

, где i – номер исхода.

, где i – номер исхода.