Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Структура и принципы Генуэзской валютной системы.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Генуэзская валютная система сформировалась после Первой Мировой войны. Финансирование войны и восстановления хозяйства после ее окончания повлекло за собой инфляционный рост денежной массы. Новые кредитные деньги выпускались огромными суммами, в то время как материальные активы уничтожались, а многие ресурсы, которые ранее шли на потребление и инвестиции, были направлены на войну. В результате денежная масса в обращении и цены резко возросли, однако это не сопровождалось соответствующим ростом добычи золота и золотых резервов, которые, напротив, сократились до чрезвычайного низкого уровня относительно размеров возведенной на их основе кредитно-денежной надстройки. Проблемы, связанные с нехваткой золота, обсуждались на международных конференциях в Брюсселе (1920) и Генуе (1922), а также «Золотой делегацией» Лиги наций (1929–1932). Основные принципы Генуэзской валютной системы были аналогичны принципам предшествующей Парижской системы. Золото сохраняло роль окончательных мировых денег, оставались золотые паритеты. Однако были внесены и определенные изменения. С общего согласия, центральным банкам было рекомендовано в дополнение к дефицитному золоту использовать в качестве резервов конвертируемые в золото валюты ведущих стран. После периода валютного хаоса, возникшего в итоге первой мировой войны, был установлен золото-девизный стандарт, основанный на золоте и ведущих валютах, конвертируемых в золото (по предложению англосаксонских экспертов). Платежные средства в иностранной валюте, предназначенные для международных расчетов, стали называть девизами. Новая система, получившая название золотовалютного (золотодевизного) стандарта, существовала и в довоенное время, однако была распространена преимущественно в колониях. После окончания войны она стала действовать и в большинстве независимых государств. Исключением оставались только страны с конвертируемыми в золото национальными валютами – т.н. страны резервных валют, по отношению к которым все другие государства могли накапливать резервные требования в форме банковских депозитов и казначейских векселей, конвертируемых в золото. Таким образом, сформировалось два основных способа размена национальной валюты в золото: · прямой — для валют, выполнявших роль девизов (фунт стерлингов, доллар); · косвенный — для всех остальных валют данной системы. Вторая мировая валютная система была юридически оформлена межгосударственным соглашением, достигнутым на Генуэзской международной экономической конференции в 1922 г. Генуэзская валютная система функционировала на следующих принципах: 1. Ее основой являлись золото и девизы — иностранные валюты. В тот период денежные системы 30 стран базировались на золото-девизном стандарте. Национальные кредитные деньги стали использоваться в качестве международных платежно-резервных средств. Однако в межвоенный период статус резервной валюты не был официально закреплен ни за одной валютой, а фунт стерлингов и доллар США оспаривали лидерство в этой сфере. 2. Сохранены золотые паритеты. Конверсия валют в золото стала осуществляться не только непосредственно (США, Франция, Великобритания), но и косвенно, через иностранные валюты (Германия и еще около 30 стран). 3. Восстановлен режим свободно колеблющихся валютных курсов. 4. Валютное регулирование осуществлялось в форме активной валютной политики, международных конференций, совещаний. В 1922—1928 гг. наступила относительная валютная стабилизация. Но ее непрочность заключалась в следующем: • вместо золотомонетного стандарта были введены урезанные формы золотого монометаллизма в денежной и валютной системах; • процесс стабилизации валют растянулся на ряд лет, что создало условия для валютных войн; Методы валютной стабилизации предопределили ее шаткость. В большинстве стран были проведены девальвации, причем в Германии, Австрии, Польше, Венгрии близкие к нуллификации. Французский франк был девальвирован в 1928 г. на 80%. Только в Великобритании в результате ревальвации в 1925 г. было восстановлено довоенное золотое содержание фунта стерлингов; Стабилизация валют была проведена с помощью иностранных кредитов. США, Великобритания, Франция использовали тяжелое валютно-экономическое положение ряда стран для навязывания им обременительных условий межправительственных займов. Одним из условий займов, предоставленных Германии, Австрии, Польше и другим странам, было назначение странных экспертов, которые контролировали их валютную политику. В соответствии с принципами Генуэзской системы Центральные банки стран-членов должны были поддерживать возможные значительные отклонения валютных курсов своих национальных денежных единиц, используя методы валютного регулирования (прежде всего валютные интервенции). Распространение золотодевизного стандарта закрепило возможную зависимость одних стран от других — доллар США и английский фунт стерлингов стали основой ряда валют. 31. Бреттон-Вудская ВС 1944-1978гг.

32. Яма́йская валю́тная систе́ма — современная международная валютная система, основанная на модели свободной конвертации валют для которой характерно постоянное колебание обменных курсов. Эта система действует в мире и по настоящее время (2012), хотя в свете глобального кризиса 2008—2009 годов начались консультации о принципах новой мировой валютной системы (см. Антикризисный саммит G20, Лондонский саммит G-20). Ямайская система образовалась в 1976—1978 годах как итог реорганизации Бреттон-Вудской валютной системы. Основные особенности и принципы: § официально отменен золотой стандарт и золотые паритеты (отменена привязка валют к золоту как для внутренних, так и для международных операций); § зафиксирована демонетизация золота: центральным банкам разрешается продавать и покупать золото как обычный товар по рыночным ценам; § введена система СДР (специальные права заимствования), которые можно использовать как «мировые деньги» для формирования валютных резервов. Эмиссию СДР осуществляет МВФ. В функции СДР также входит регулирование платежных балансов и соизмерение стоимости национальных валют; § помимо СДР, резервными валютами официально были признаны доллар США, фунт стерлингов, швейцарский франк, японская иена, марка ФРГ, французский франк(последние две трансформировались в евро); § установлен режим свободно плавающих валютных курсов: их котировка формируется на валютном рынке на основе спроса и предложения; § государства могут самостоятельно определять режим формирования валютного курса из нескольких вариантов. Главным практическим значением новой системы стал отказ от фиксированных валютных курсов, в основе которых лежало золотое содержание валют, к плавающим валютным курсам. Рынок золота из основного денежного рынка превратился в разновидность товарного рынка. Механизм действия Ямайской валютной системы можно описать так. Страны — члены МВФ получили определенную долю СДР в соответствии с долями в основном капитале фонда. СДР функционируют только как расчетные единицы, при определенных условиях они могут быть обращены в национальную валюту. С 1 января 1981 года МВФ использовал упрощенную котировку СДР на основе средневзвешенного курса валютной корзины, состоявшей из следующих валют: доллар США — 42 %,немецкая марка — 19 %, французский франк, английский фунт стерлингов, японская иена — по 13 % (в соответствии с удельным весом валют в международной торговле, они периодически пересматриваются). В силу разной устойчивости валют, а также разных интересов на практике действуют 3 основных режима валютных курсов: 1. валюты, которые твердо привязаны к одной или нескольким валютам. Допускается колебание валютного курса ± 1 %. Если национальная валюта привязана к группе валют, то это означает, что выбрана некая «корзина валют» (или используется СДР); 2. валюты, курс которых может колебаться относительно одной/нескольких валют ± 2,25 %. В эту группу ранее попадал ЭКЮ, что позволяло странам ЕС (Евросоюза) сохранять свои валюты по отношению друг к другу в твердом соотношении, а все вместе они «плавали» по отношению к валютам третьих стран; 3. валюты с полностью свободно плавающим курсом 33. Европейская валютная система (англ. European Monetary System, EMS) – форма организации валютных отношений между странами членами Европейского экономического сообщества (ЕЭС), выработанная в соответствии с рядом соглашений и действовавшая с 13 марта 1979 года (дата начала расчётов ЭКЮ)[1]. Европейская валютная система сыграла роль моста между основанной на долларе Бреттон-Вудской системой и валютным союзом. На смену Европейской валютной системе пришёл Европейский валютный союз (англ. European Monetary Union), часто называемый EMS-2[2]. В своём развитии Европейская валютная система прошла несколько этапов. Первым этапом формирования валютной системы ЕЭС было введение режима совместного плавания валютного курса стран-участниц, получившая название "Европейская валютная змея", который просуществовал с апреля 1972 по март 1979 [3]. После распада Бреттон-Вуддской валютной системы большинство западных стран перешло к плавающим курсам своих валют. Страны ЕЭС в целях стимулирования своей экономической и валютной интеграции договорились о сужении пределов колебаний своих валют друг к другу (± 1,125%) и о коллективном плавании своих валют кдоллару и другим валютам (пределы колебаний +2,25%). Осуществление этого режима, получившего название "змея в тоннеле" (официальное название - Европейское соглашение о единых пределах[2]), в 1972 году начали лишь 6 стран ЕЭС (ФРГ, Франция, Италия, Нидерланды, Бельгия, Люксембург) из 9 тогдашних членов этой организации. В 1973 году были отменены пределы колебаний курсов валют стран-участниц к доллару и другим валютам ("змея вышла из тоннеля", т.е. “тоннель” перестал существовать), а пределы взаимных колебаний были раширены и установлены в диапазоне ± 2,25%. В этом обновлённом режиме не участвовали Великобритания,Италия и Ирландия. В связи с неустойчивостью валютного положения в 1974-1976 гг. дважды вынуждена была выходить из него Франция. Режим "европейской валютной змеи" оказался малоэффективным, так как не сопровождался координацией валютной политики стран ЕЭС. Эта первая попытка проведения совместной валютной политики привела к принятию нового соглашения, вступившего в действие в марте 1979 года, которое было выработанного с участием коллективного органа ЕЭС - комиссии Дженкинса. ]Создание и развитие Европейской валютной системы Поиски новых форм валютной интеграции привели к новому соглашению о создании Европейской валютной системы, которая начала действовать с марта 1979 года. Решение о создании Европейской валютной системы было принято в 1978 году на встрече канцлера ФРГ Гельмута Шмидта и президента Франции Валери Жискар д’Эстена[2]. Формирование ЕВС было направлено на достижение валютной стабильности внутри системы в условиях перехода к Ямайской валютной системе и известной независимости от доллара. Основу Европейской валютной системы составили [4]: § Создание механизма валютных курсов (англ. Exchange Rate Mechanism, сокр. ERM). § Создание европейской валютной единицы (англ. European Currency Unit – ECU) – ЭКЮ. Экю представляла собой международную расчётную единицу, определяемую на основе корзины валют стран-членов ЕЭС. § Образование Европейского фонда валютного сотрудничества (англ. European Monetary Cooperation Fund), создаваемого за счёт взносов стран-участниц. Средства фонда предназначались для предоставления временной финансовой поддержки с целью финансирования дефицита платёжного баланса и для осуществления расчётов по валютным интервенциям, которые осуществляли центральные банки для поддержания валютных курсов в установленных пределах. Первоначально в ЕВС участвовали 8 государств: Германия, Франция, Нидерланды, Бельгия, Дания, Ирландия, Люксембург и Италия (последняя в 1992 году вышла из системы и вернулась обратно в 1996 году). Позднее к ЕВС, по мере его расширения, присоединились: Испания (в 1989 году), Великобритания (в 1990 году), Португалия (в 1992 году), Австрия (в 1995 году), Финляндия (в 1996 году), Греция (в 1998 году). Центральным элементом системы являлась европейская валютная единица (ЭКЮ), которая стала базой установления курсовых соотношений между валютами стран - членов ЕЭС, а также использовалась для расчётов между их центральными банками и как счётная единица в специализированных учреждениях и фондах ЕЭС. Стоимость ЭКЮ определялась по методу валютной корзины, включавшей валюты всех 12 стран ЕЭС на тот момент. Механизм валютных курсов (англ. Exchange Rate Mechanism, сокр. ERM) был направлен на поддержание устойчивых, хотя и корректируемых соотношений с учётом опыта "валютной змеи". Для 7 валют (марка ФРГ, французский франк, гульден, бельгийский франк, датская крона, ирландский фунт, люксембургский франк) предел колебаний был установлен ± 2,25% их центрального курса, а для итальянской лиры ±6% ввиду нестабильности валютного положения страны. Позднее режим колебаний ±6% был установлен и для испанской песеты (Испания присоединилась к ЕВС в 1989 г.). Поддержание согласованных курсов осуществлялось с помощью валютной интервенции центральных банков стран-участниц. Европейский фонд валютного сотрудничества был составной частью системы и был предназначен для предоставления центральным банкам стран ЕВС кредитов на покрытие временных дефицитов платёжного баланса и осуществления валютных интервенций для поддержания курсов валют в заданных пределах. В целом механизм формирования валютных курсов действовал, однако, тем не менее, в 1980-1983 гг. курс ряда валют (итальянской лиры, французского франка, ирландского фунта, датской кроны) понижался, а курс сильных валют (марки ФРГ, голландского гульдена) повышался. В 1992 году правительства Великобритании, Испании и Италии не смогли поддерживать курс своих валют на уровне выше минимального совместного колебания и перешли к плавающим курсам. В августе 1993 года допустимый предел взаимных колебаний валют ЕВС был расширен до ± 15%. Весь период существования Европейской валютной системы (EMS-1) до перехода к валютному союзу (англ. European Monetary Union) можно разделить на несколько этапов 34. Валю́та, денежная единица — ключевой элемент денежной системы государства: денежный знак, полноценная монета, счётная денежная единица и другие выполняющие функции денег меры стоимости, средства обращения и платежа, — которые в соответствии с законодательством данного государства (территории) являются[1][2][3]: § базой для определения масштаба цен, то есть той единицей, в которой выражаются цены на товары и услуги; § законным средством платежа, то есть обязательной к приёму для погашения долга на территории данного государства (территории); ограничение на использование денежных знаков в качестве законных платёжных средств могут устанавливаться в зависимости от суммы или от вида платежа. В качестве требований к валюте установлены два основных: подлинности и платёжности. Так, национальной валютой Российской Федерации является российский рубль, состоящий из 100 копеек (последние выступают по отношению к национальной валюте разменными денежными единицами). Под валютой также понимаются: § иностранные деньги; § валютные ценности (например, такие драгоценные металлы, как золото, серебро и некоторые другие); § сумма по балансу (валюта баланса). В узком смысле (как основная денежная единица государства) валюта — более узкое понятие, чем деньги и чем денежная единица. Деньгами на территории конкретного государства при определенных обстоятельствах могут быть не только денежные знаки и полноценные монеты, но и некоторыетовары. Так, например, в период гиперинфляции в России в начале 90-х годов XX века функции денег могли выполнять водка, сахар, сигареты и другие товары повседневного спроса[источник не указан 156 дней], которые валютой при этом не являлись. Основное предназначение денежной единицы — выражать стоимость товаров и услуг. Так, цена может быть выражена в копейках или других вспомогательных денежных единицах. Последние, выполняя функции денежной единицы, не являются валютой[источник не указан 156 дней]. Необходимо также отметить, что слово «валюта» вошло в широкий обиход только во второй половине XX века и обычно применяется только к денежным единицам нового и новейшего времени[источник не указан 156 дней], существующим в форме денежных знаков или записей на счетах (безналичные деньги). Так, древнеримский денарийудовлетворяет определению валюты, но обычно так не называется. Вместо этого используются понятия «монета», «денежная единица». [Классификации валют

Символ любой валюты Существует множество классификаций валют, в частности[источник не указан 156 дней]: По типу денежной системы: § золотая § серебряная § биметаллическая § бумажная По отношению к государству-эмитенту: § национальная § иностранная § коллективная (например, СДР, ранее существовавшая ЭКЮ, сейчас — евро) По статусу эмитента или по территории обращения: § национальная § региональная § частная По наличию других валют, участвующих в обращении: § единственное законное платёжное средство § параллельная § суррогатная По возможности обмена на другую валюту: § свободно конвертируемая, обратимая § частично конвертируемая, обратимая: применяется валютные ограничения по отдельным видам обменных операций § неконвертируемая, необратимая, замкнутая § клиринговая По устойчивости к своему номиналу и к курсам других валют: § сильная / твёрдая (то есть устойчивая) § слабая / мягкая По паритету покупательной способности: § тяжёлая § лёгкая По сроку действия: § постоянная § временная По степени использования: § резервная валюта — иностранная валюта, в которой центральные банки государств накапливают и хранят резервы для международных расчетов по внешнеторговым операциям и иностранным инвестициям § ведущие мировые валюты — семь основных валют, обладающих полной конвертируемостью и наиболее часто используемых в международных расчетах: доллар США, евро, швейцарский франк, фунт стерлингов, японская иена, канадский доллар, австралийский доллар По наличию физической формы: § реальная, наличная: находящиеся в обращении денежные знаки, которые являются законным средством платежа, а также денежные знаки, изъятые или изымаемые из обращения, но подлежащие обмену на денежные знаки — банкноты, монеты, казначейские билеты. § условная, счётная: средства на счетах, выраженные в денежных единицах; например, СДР (хотя не все согласны, что это — валюта), электронные деньги. По своему текущему статусу: § историческая: выведенная из обращения, уже не являющая законным платёжным средством § существующая: участвующая в обращении, являющаяся законным средством платежа По месту своего существования: § реальная, существующая § игровая: применяется в настольных и компьютерных играх § виртуальная: применяется внутри локальных интернет-сообществ § вымышленная: валюты из художественных произведений Последние три могут выпускаться в качестве сувенирных денежных знаков, монетовидных медалей и монетовидных жетонов. 35. Виды валютных курсов Валютный курс – одно из основных понятий Forex. Это цена денежной единицы какой-либо страны, выраженная в денежных единицах другой страны, при совершении сделок купли-продажи. Эта цена может устанавливаться исходя из соотношения спроса и предложения на валюту в условиях свободного рынка, либо быть зафиксированной решением правительства или его главным финансовым органом - обычно это центральный банк. Если спот-курс является ценой для валюты на текущий момент, форвард-курс - реальный показатель стоимости валюты через определенный промежуток времени. Период этот может иметь протяженность один, три, шесть или двенадцать месяцев. Форвардные операции делятся на два типа: сделки аутрайт (outright) - единичная конверсионная операция с датой валютирования, отличной от даты спот; сделки cуоп (swap) - комбинация двух противоположных конверсионных операций с разными датами валютирования. Равновесный валютный курс Теперь, когда нам ясно, почему условие паритета процентных ставок должно выполняться, если международный валютный рынок находится в равновесии, и как сегодняшний валютный курс воздействует на ожидаемую доходность по депозитам в иностранной валюте, мы можем понять, как устанавливаются равновесные валютные курсы. Наш главный вывод состоит в том, что валютные курсы всегда приспосабливаются к тому, чтобы поддерживать паритет процентных ставок. Мы по-прежнему предполагаем, что процентная ставка по доллару

уровень

Равновесный курс доллара к немецкой марке это курс

Изменяясь с E/DM до E/DM, валютный курс уравнивает ожидаемую доходность на оба вида депозитов, повышая темп ожидаемого обесценения доллара в будущем и тем самым делая более привлекательными депозиты в немецких марках. Тот же процесс работает в обратном направлении, если первоначально мы находимся в точке 3 с валютным курсом Етм. В точке 3 доходность на депозиты в марках превышает доходность на долларовые депозиты, так что теперь налицо избыточное предложение последних. Поскольку владельцы долларовых депозитов стремятся избавиться от них, купив более привлекательные депозиты в марках, цена марок, выраженная в долларах, имеет тенденцию расти, т.е. доллар имеет тенденцию обесцениваться по отношению к марке. Когда валютный курс достигает $/ом доходности по валютам уравниваются и рынок оказывается в равновесии. Обесценение доллара с EyDM до E/DM делает депозиты в марках менее привлекательными, чем долларовые депозиты, сокращая темп ожидаемого обесценения доллара в будущем8. Процентные ставки, ожидания и равновесие Увидев, как устанавливаются валютные курсы, посмотрим теперь, каково воздействие на текущие валютные курсы изменений в процентных ставках и в ожиданиях в отношении будущего. При обсуждении этого вопроса мы увидим, что валютный курс (являясь относительной ценой двух активов) реагирует на факторы, изменяющие ожидаемую доходность на эти два актива. Условие Маршалла — Лернера (англ. Marshall — Lerner condition) в международной экономике — неравенство, отвечающее на вопрос о том, при каком соотношении между экспортом и импортом реальная девальвация ведет к улучшению торгового баланса (росту счёта текущих операций). Получило название по именам экономистовАльфреда Маршалла и Аббы Лернера[1]. В соответствии с условием Маршалла — Лернера снижение стоимости национальной валюты (девальвация) приводит к улучшению торгового баланса, если сумма абсолютных эластичностей национального спроса на импорт и иностранного спроса на национальный экспорт больше единицы: Допустим, эластичность спроса по экспорту равна 1. Это происходит тогда, когда спрос на экспортные товары и услуги растёт тем же темпом, что и падает цена, выраженная в иностранной валюте. В этом случае девальвация (снижение стоимости национальной валюты) не влияет на объём экспортной выручки в иностранной валюте. Допустим, что спрос на импорт является эластичным, то есть его объём зависит от цены, выраженной в национальной валюте. В этом случае девальвация (снижение стоимости национальной валюты) снижает объём импорта и, следовательно, чистый экспорт возрастает. Чистый экспорт возрастёт также в том случае, если эластичность импорта составляет единицу, а экспорт также имеет какую-либо эластичность, или если каждая из эластичностей превышает ½ 37. Понятие паритет покупательной способности (ППС; англ. purchasing power parity, PPP) может быть использовано в различных контекстах: § Согласно теории о паритете покупательской способности на одну и ту же сумму денег, пересчитанную по текущему курсу в национальные валюты, в разных странах мира можно приобрести одно и то же количество товаров и услуг при отсутствии транспортных издержек и ограничений по перевозке. § Под паритетом покупательной способности может подразумеваться также фиктивный обменный курс двух или нескольких валют, рассчитанный на основе их покупательной способности безотносительно к определенным наборам товаров и услуг. Теория паритета покупательной способности была сформулирована Густавом Касселем (Gustav Cassel), а также представителями Саламанкской школы: Доминго де Сото,Педро де ла Гаска, Мартином де Аспилькуэта Наварро, Томасом де Меркадо и Доминго де Баньес. В соответствии с данной теорией естественным значением курсоввалют является значение, соответствующее паритету покупательной способности. Если курс валюты А к валюте Б превышает паритетное значение, становится выгодным покупать товары в стране Б и экспортировать их в А. Это увеличивает предложение товаров в стране А, спрос на товары в стране Б, спрос на валюту страны Б и предложение валюты страны А, что ведёт к возвращению курсов к паритетному соотношению. Пример: если цена единицы товара в России 30 рублей, а в США — 2 доллара, то курс рубля к доллару должен составлять 15 рублей за доллар. Если курс составляет 25 рублей за доллар, то покупая товар в России (за 30 рублей), продавая в США (за 2 доллара) и обменивая 2 доллара на 50 рублей по текущему курсу, на каждой такой сделке можно получать доход, составляющий 20 рублей на единицу товара. Соответственно, цены на товар в США будут снижаться, цена на товар в России — расти, а курс доллара к рублю — снижаться. В итоге будет достигнуто равновесие на новом уровне цен и курса (к примеру, товар стоит 1,7 долларов в США, 34 рубля в России, курс доллара — 20 рублей за доллар). Поскольку функционирование модели паритета покупательной способности возможно лишь в условиях свободного движения товаров и денег, на практике валютные курсы могут существенно отклоняться от паритета (чем больше таможенные пошлины, экспортные и импортные ограничения, транспортные расходы, тем большее расхождение между номинальным курсом валют и паритетным значением необходимо для того, чтобы изменение объёмов и структуры экспорта и импорта было экономически оправданным). Дополнительно к этому нужно учитывать, что спрос на ту или иную валюту на бирже зависит от очень многих других факторов.

|

|||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 775; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.27.225 (0.012 с.) |

процентная ставка по немецкой марке

процентная ставка по немецкой марке и ожидаемый будущий обменный курс доллара к марке

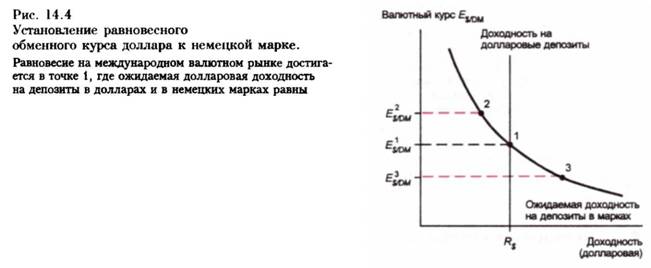

и ожидаемый будущий обменный курс доллара к марке заданы. На рис. 14.4 показано, как при данной предпосылке устанавливается равновесный обменный курс доллара к немецкой марке. Вертикальная прямая показывает заданный

заданы. На рис. 14.4 показано, как при данной предпосылке устанавливается равновесный обменный курс доллара к немецкой марке. Вертикальная прямая показывает заданный

долларовой доходности на долларовые депозиты. Нисходящая кривая показывает зависимость ожидаемой долларовой доходности на депозиты в марках от текущего валютного курса доллара к немецкой марке. Эта кривая получается так же, как и показанная на рис. 14.3.

долларовой доходности на долларовые депозиты. Нисходящая кривая показывает зависимость ожидаемой долларовой доходности на депозиты в марках от текущего валютного курса доллара к немецкой марке. Эта кривая получается так же, как и показанная на рис. 14.3. обозначенный пересечением двух линий в точке 1. При этом валютном курсе доходность на активы в долларах и немецких марках одинакова, так что удовлетворяется условие паритета процентных ставок:

обозначенный пересечением двух линий в точке 1. При этом валютном курсе доходность на активы в долларах и немецких марках одинакова, так что удовлетворяется условие паритета процентных ставок: Посмотрим, почему валютный курс будет стремиться установиться в точке 1 рис. 14.4, если вначале он находится в точке 2 или точке 3. Предположим сначала, что мы находимся в точке 2, где валютный курс равен

Посмотрим, почему валютный курс будет стремиться установиться в точке 1 рис. 14.4, если вначале он находится в точке 2 или точке 3. Предположим сначала, что мы находимся в точке 2, где валютный курс равен . Нисходящая кривая с отрицательным наклоном, показывающая величину ожидаемой долларовой доходности на депозиты в немецких марках, говорит о том, что при курсе

. Нисходящая кривая с отрицательным наклоном, показывающая величину ожидаемой долларовой доходности на депозиты в немецких марках, говорит о том, что при курсе доходность на депозиты в марках ниже доходности на долларовые депозиты R$. В этой ситуации любой обладатель депозитов в марках пожелает продать их, чтобы приобрести более доходные долларовые депозиты: равновесие на рынке валют нарушается, потому что все участники не хотят держать депозиты в марках. Каким образом корректируется валютный курс? Несчастливые владельцы депозитов в марках пытаются продать их в обмен на долларовые депозиты, но поскольку при валютном курсе

доходность на депозиты в марках ниже доходности на долларовые депозиты R$. В этой ситуации любой обладатель депозитов в марках пожелает продать их, чтобы приобрести более доходные долларовые депозиты: равновесие на рынке валют нарушается, потому что все участники не хотят держать депозиты в марках. Каким образом корректируется валютный курс? Несчастливые владельцы депозитов в марках пытаются продать их в обмен на долларовые депозиты, но поскольку при валютном курсе доходность на долларовые депозиты выше, чем на депозиты в немецких марках, ни один владелец долларового депозита не захочет продать его в обмен на депозит в марках по данному курсу. Поскольку владельцы марок пытаются склонить владельцев долларов к сделке, предлагая им более выгодную цену за доллары, соотношение доллара к марке уменьшается до

доходность на долларовые депозиты выше, чем на депозиты в немецких марках, ни один владелец долларового депозита не захочет продать его в обмен на депозит в марках по данному курсу. Поскольку владельцы марок пытаются склонить владельцев долларов к сделке, предлагая им более выгодную цену за доллары, соотношение доллара к марке уменьшается до ; т.е. немецкая марка, выраженная в долларах, становится дешевле. Как только валютный курс достигает

; т.е. немецкая марка, выраженная в долларах, становится дешевле. Как только валютный курс достигает , депозиты в марках и в долларах начинают приносить одинаковый доход, и у владельцев депозитов в марках исчезает стимул к продаже их за доллары. Валютный рынок, следовательно, оказывается в равновесии.

, депозиты в марках и в долларах начинают приносить одинаковый доход, и у владельцев депозитов в марках исчезает стимул к продаже их за доллары. Валютный рынок, следовательно, оказывается в равновесии.

, где

, где  — эластичность спроса по экспорту, а

— эластичность спроса по экспорту, а  — эластичность спроса по импорту.

— эластичность спроса по импорту.