Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Какие основные модели денежных потоков могут быть использованы в процессе оценки бизнеса методом ддп.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

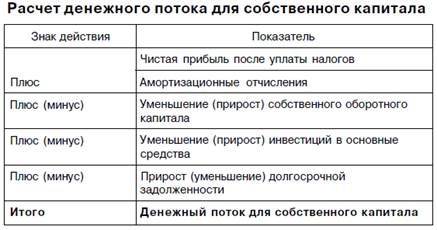

При оценке бизнеса можно применять одну из двух моделей денежного потока: · для собственного капитала · 1. При оценке бизнеса можно применять одну из двух моделей денежного потока: для собственного капитала; для всего инвестированного капитала. В табл. приведен порядок расчета (модель) денежного потока для собственного капитала. Применяя эту модель, рассчитывают рыночную стоимость собственного (акционерного) капитала предприятия.

2. Согласно модели денежного потока всего инвестированного капитала стоимость собственного капитала предприятия определяется как стоимость его операций (его инвестированного капитала) за вычетом стоимости заемного капитала и привилегированных акций.

Данная модель особенно пригодна для оценки многопрофильного бизнеса. Применяя модель денежного потока для всего инвестированного капитала, условно можно не различать собственный и заемный капиталы предприятия и считать совокупный денежный поток. Исходя из этого, расчет начинается не с чистой прибыли, а с прибыли до уплаты процентов и налогов, то есть условно принимается, что проценты также подлежат обложению налогом на прибыль. Такая трактовка зафиксирована в Международных стандартах оценки. Кроме того, поскольку в этой модели условно не различают собственный и заемный капиталы предприятия, изменение долгосрочной задолженности не учитывается при расчете денежного потока. Итогом расчета во второй модели является рыночная стоимость всего инвестированного капитала предприятия. В обеих моделях денежный поток может быть рассчитан как на номинальной основе (в текущих ценах), так и на реальной основе (с учетом фактора инфляции). 11. Раскройте экономическое содержание и методы расчета ставки дисконтирования. Ставка дисконтирования (ставка дисконта) – это ожидаемая или требуемая инвестором ставка дохода, используемая для перевода в текущую стоимость сумм будущих денежных потоков. Она определяется исходя из рисков, связанных с получением ожидаемого будущего денежного потока. В зависимости от применяемого дисконтируемого денежного потока (номинального или реального) применяют соответствующие, ставки дисконта: номинальные или реальные. Для дисконтирования номинального денежного потока используется номинальная ставка дохода, т.е. ставка дохода, учитывающая инфляцию. Для дисконтирования реального денежного потока – реальная ставка, т.е. ставка дохода, не учитывающая будущие инфляционные ожидания (поэтому при «росте инфляции» реальная ставка дохода меньше номинальной). В случае, если оценка производится по номинальному денежному потоку, ставка дисконта рассчитывается по формуле Фишера: RN = RP + i + RP*i, где: RN - номинальная ставка дохода (с учетом инфляции). RP – реальная ставка дохода (без учета инфляции). i – коэффициент инфляции. RN > RP, так как реальная ставка не учитывает инфляционных ожиданий. Если при подготовке финансового плана у разработчиков имеется детальная информация о будущих кап вложениях, кредитах и условиях их получения, то можно определить будущий полный денежный поток для собственного капитала. В этом случае для дисконтирования денежного потока для собственного капитала необходимо использовать безрисковую ставку дохода, принятую равной ставке дохода по долгосрочным государственным ценным бумагам, увеличенную с учетом поправок (премий) на величину рисков инвестиций в данное конкретное предприятие. Полученная таким образом ставка дисконтирования называется ставкой дохода для собственного капитала. Если при подготовке финансового плана предприятия у разработчиков отсутствует детальная информация о будущих капитальных вложениях и необходимых заемных средствах, тогда различие в стоимости заемного и собственного капитала учитывается в структуре ставки дисконтирования денежных потоков. В этом случае ставка дисконтирования рассчитывается по средневзвешенной стоимости собственного и заемного капитала (по методу средневзвешенной стоимости капитала(WACC). К = Ус.с. * Кс.с. + Уз *Кз, где К - общая ставка дохода; Ус.с. - удельный вес собственного капитала в общей совокупности капитала предприятия; Кс.с. - ставка дохода на собственный капитал (стоимость собственного капитала); Уд - удельный вес долга в общей совокупности капитала предприятия;Кз -ставка дохода заемного капитала. 12. Укажите поправки, которые могут вноситься могут вноситься к предварительной стоимости, рассчитанной методом дисконтированных денежных потоков. На последнем этапе в оценочную стоимость предприятия вносятся необходимые поправки (премии или скидки), после которых получается рыночная стоимость оцениваемого предприятия. Среди них выделяются две: поправка на величину стоимости нефункционирующих активов и коррекция величины собственного оборотного капитала. Первая поправка обосновывается тем, что при расчете стоимости учитываются только те активы предприятия, которые задействованы в производстве, получении прибыли, то есть в формировании денежного потока. Однако у любого предприятия в каждый конкретный момент времени могут быть активы, не занятые непосредственно в производстве. Здесь их стоимость не учитывается в денежном потоке, но это не значит, что они не имеют стоимости. Многие такие активы имеют определенную стоимость, которая может быть реализована, например, при продаже. Поэтому необходимо определить рыночную стоимость таких активов и суммировать ее со стоимостью, полученной при дисконтировании денежного потока. Вторая поправка — учет фактической величины собственного оборотного капитала. В модель дисконтированного денежного потока включается требуемая величина собственного оборотного капитала, привязанная к прогнозному уровню реализации (обычно она определяется по отраслевым нормам). Фактическая величина собственного оборотного капитала, которой располагает предприятие, может не совпадать с требуемой. Соответственно требуется коррекция: избыток собственного оборотного капитала должен быть прибавлен, а дефицит — вычтен из величины предварительной стоимости. В результате оценки предприятия методом ДДП получается стоимость контрольного ликвидного пакета акций. Если же оценивается неконтрольный пакет, то нужно сделать скидку.

13. Метод капитализации: экономическое содержание, условия применения, базовая формула, основные этапы. Метод капитализации доходов основан на прямом преобразовании чистого операционного дохода (ЧОД) в стоимость путем деления его на коэффициент капитализации. Коэффициент капитализации – это ставка, применяемая для приведения потока доходов к единой сумме стоимости. Капитализация в оценке означает превращение потока дохода предприятия в параметр его стоимости (С) путем деления или умножения определенного некоторым образом потока дохода (Д) на некие факторы, называемые коэффициентом капитализации (К) или мультипликатором (М). Основные формулы при этом выглядят следующим образом:

Различают следующие методы оценки: капитализация чистого дохода (до налогообложения, выплаты процентов и капитальных затрат); капитализация чистого дохода (после налогообложения, выплаты процентов и капитальных затрат); капитализация фактических дивидендов; капитализация потенциальных дивидендов, использование мультипликаторов цена/прибыль и цена/выручка. Эти методы оценки используются при стабильном потоке доходов. Основные этапы процедуры оценки методом капитализации: 1) определение ожидаемого годового (или среднегодового) дохода, в качестве дохода, генерируемого объектом при его наилучшем наиболее эффективном использовании; 2) расчет ставки капитализации; 3) определение стоимости объекта недвижимости на основе чистого операционного дохода и коэффициента капитализации, путем деления ЧОД на коэффициент капитализации.

14. Методы сравнительного подхода, их экономическое содержание, основные этапы расчета стоимости. Сравнительный подход предполагает использование трех основных методов, выбор которых зависит от целей, объекта и конкретных условий оценки. 1.Метод рынка капитала. 2. Метод сделок. 3. Метод отраслевых коэффициентов. Метод рынка капитала основан на использовании цен, сформированных открытым фондовым рынком. Базой для сравнения служит цена одной акции акционерных обществ открытого типа. Следовательно, данный метод используется для оценки миноритарного пакета акций. Метод сделок ориентирован на цены приобретения предприятия в целом либо его контрольного пакета акций. Это определяет наиболее оптимальную сферу применения данного метода - оценка 100%-го капитала, либо контрольного пакета акций. Метод отраслевых коэффициентов основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами. Отраслевые коэффициенты обычно рассчитываются специальными аналитическими организациями на основе длительных статистических наблюдений за соотношением между ценой собственного капитала предприятия и его важнейшими производственно-финансовыми показателями. На основе анализа накопленной информации и обобщения результатов были разработаны достаточно простые формулы определения стоимости оцениваемого предприятия. Основные этапы для всех методов: I этап. Сбор необходимой информации. II этап. Составление списка аналогичных предприятий. III этап. Финансовый анализ оцениваемого предприятия и предприятий- аналогов. IV этап. Расчет ценовых мультипликаторов. V этап. Выбор величины мультипликатора, которую целесообразно применить к оцениваемой компании. VI этап. Определение итоговой величины стоимости оцениваемого предприятия, методом взвешивания промежуточных результатов. VII этап. Внесение итоговых корректировок в расчетную стоимость оцениваемого предприятия.

15. Укажите итоговые поправки, вводимые к предварительной стоимости в методе компании-аналога для получения итоговой стоимости бизнеса. Метод рынка капитала основан на использовании цен, сформированных открытым фондовым рынком. Базой для сравнения служит цена одной акции акционерных обществ открытого типа. Следовательно, данный метод используется для оценки миноритарного пакета акций. Итоговая величина стоимости, полученная на основе примененных ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичным являются следующие поправки. Портфельная скидка, Премия за контроль,

|

||||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 1885; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.118.33.130 (0.008 с.) |

для всего инвестированного капитала

для всего инвестированного капитала

.

.