Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Метод дисконтированных денежных потоков (ДДП)Содержание книги

Поиск на нашем сайте

Метод дисконтированных денежных потоков (ДДП) Оценка стоимости бизнеса предприятия методом ДДП основано на предположении о том, что потенциальный покупатель не заплатит за данное предприятие сумму, большую, чем текущая стоимость будущих доходов от бизнеса этого предприятия. Собственник, скорее всего, не продаст свой бизнес дешевле текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия, стороны придут к соглашению о цене, равной текущей стоимости будущих доходов предприятия. Этот метод более применим к приносящим доход предприятиям, имеющим определенную историю хозяйственной деятельности, с нестабильными потоками доходов и расходов. Метод ДДП в меньшей степени применим к оценке бизнеса предприятий, терпящих систематические убытки (хотя и отрицательная величина стоимости бизнеса может быть аргументом для принятия того или иного решения). Метод ДДП - весьма сложный и трудоемкий процесс, однако во всем мире он признан как наиболее теоретически обоснованный метод оценки бизнеса действующих предприятий. В странах с развитой рыночной экономикой при оценке крупных и средних предприятий, этот метод применяется в 80 - 90% случаев. Главное достоинство метода заключается в том, что он единственный из известных методов оценки, который основан на перспективах развития рынка в целом и предприятия в частности, а это в наибольшей степени отвечает интересам инвесторов. Метод капитализации прибыли Метод капитализации прибыли является одним из методов доходного подхода. Суть метода заключается в том, что оцененную стоимость бизнеса действующего предприятия считают равной отношению чистой прибыли к выбранной ставке капитализации. Метод капитализации прибыли при оценке бизнеса предприятия обычно используется, когда имеется достаточно данных для определения нормализованного денежного потока, текущий денежный поток примерно равен будущим денежным потокам, ожидаемые темпы роста умеренны или предсказуемы. Данный метод наиболее применим к предприятиям, приносящим стабильную прибыль, величина которой из года в год меняется незначительно (или темпы роста прибыли постоянны).

9. Раскройте экономическое содержание, условия применения и основные этапы метода дисконтированных денежных потоков. Методика дисконтированного денежного потока основана на предположении, что стоимость предприятия определяется будущим денежным потоком, который можно извлечь (получить) из оцениваемого предприятия в течение срока владения. Этот будущий денежный поток приводится (дисконтируется) к эквивалентной текущей (на дату оценки) стоимости с помощью подходящей ставки дисконта (ставки дохода). В этом случае стоимость оцениваемого предприятия - это текущая стоимость будущего денежного потока, ожидаемого от этого предприятия.

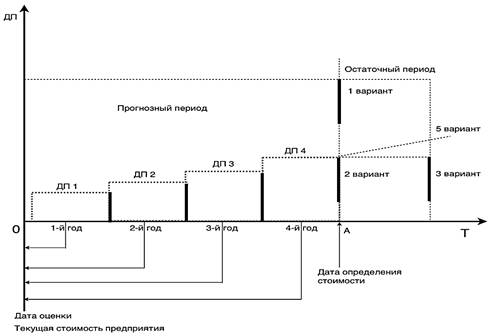

Рис. 6.1 Схема дисконтированного денежного потока Этапы: Этап 1. Определяется величина прогнозного периода. Это может быть период владения оцениваемым предприятием или период времени, за который можно получить реальные прогнозные значения о будущих денежных потоках. Этап 2. Определяется вид и рассчитывается величина ожидаемого денежного потока по каждому году прогнозного периода (определяются ожидаемые поступления и оттоки денежных средств по каждому году прогнозного периода). Этап 3. Определяется остаточная стоимость предприятия. На рис. 6.1 показаны возможные варианты определения остаточной стоимости предприятия Этап 4. Определяются будущие риски и рассчитывается ставка дисконта (ставка дохода). Ставка дисконта определяется исходя из рисков, связанных с получением ожидаемого будущего денежного потока. Ниже мы подробнее рассмотрим особенности расчета ставок дисконта. Этап 5. Определяется чистая текущая стоимость денежного потока и чистая текущая стоимость величины остаточной стоимости предприятия. Чистая текущая стоимость денежного потока определяется путем дисконтирования (на дату оценки) денежного потока за каждый прогнозный год по ставке дисконта, принятой на весь будущий период, либо на каждый год в отдельности, либо принятой в другой комбинации. Этап 6. На данном этапе реализации методики дисконтированного денежного потока чистая текущая стоимость денежного потока и чистая текущая остаточная стоимость складываются и получается оценочная величина стоимости предприятия. Этап 7.На последнем этапе в оценочную стоимость предприятия вносятся необходимые поправки (премии или скидки), после которых получается рыночная стоимость оцениваемого предприятия. Портфельная скидка, Премия за контроль, Скидка на низкую ликвидность, Рыночная стоимость непрофильных, нефункционирующих и избыточных активов, Портфельная скидка, Премия за контроль, Скидка на низкую ликвидность, Рыночная стоимость непрофильных, нефункционирующих и избыточных активов, Краткая характеристика отрасли (потребность: познакомить потребителя отчета с особенностями отрасли, ее положением в настоящее время и в будущем) ¾ характеристика рынков сбыта и факторов, влияющих на спрос, информация о конкуренции в отрасли и положении оцениваемого предприятия относительно основных конкурентов Метод дисконтированных денежных потоков (ДДП) Оценка стоимости бизнеса предприятия методом ДДП основано на предположении о том, что потенциальный покупатель не заплатит за данное предприятие сумму, большую, чем текущая стоимость будущих доходов от бизнеса этого предприятия. Собственник, скорее всего, не продаст свой бизнес дешевле текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия, стороны придут к соглашению о цене, равной текущей стоимости будущих доходов предприятия. Этот метод более применим к приносящим доход предприятиям, имеющим определенную историю хозяйственной деятельности, с нестабильными потоками доходов и расходов. Метод ДДП в меньшей степени применим к оценке бизнеса предприятий, терпящих систематические убытки (хотя и отрицательная величина стоимости бизнеса может быть аргументом для принятия того или иного решения). Метод ДДП - весьма сложный и трудоемкий процесс, однако во всем мире он признан как наиболее теоретически обоснованный метод оценки бизнеса действующих предприятий. В странах с развитой рыночной экономикой при оценке крупных и средних предприятий, этот метод применяется в 80 - 90% случаев. Главное достоинство метода заключается в том, что он единственный из известных методов оценки, который основан на перспективах развития рынка в целом и предприятия в частности, а это в наибольшей степени отвечает интересам инвесторов. Метод капитализации прибыли Метод капитализации прибыли является одним из методов доходного подхода. Суть метода заключается в том, что оцененную стоимость бизнеса действующего предприятия считают равной отношению чистой прибыли к выбранной ставке капитализации. Метод капитализации прибыли при оценке бизнеса предприятия обычно используется, когда имеется достаточно данных для определения нормализованного денежного потока, текущий денежный поток примерно равен будущим денежным потокам, ожидаемые темпы роста умеренны или предсказуемы. Данный метод наиболее применим к предприятиям, приносящим стабильную прибыль, величина которой из года в год меняется незначительно (или темпы роста прибыли постоянны).

9. Раскройте экономическое содержание, условия применения и основные этапы метода дисконтированных денежных потоков. Методика дисконтированного денежного потока основана на предположении, что стоимость предприятия определяется будущим денежным потоком, который можно извлечь (получить) из оцениваемого предприятия в течение срока владения. Этот будущий денежный поток приводится (дисконтируется) к эквивалентной текущей (на дату оценки) стоимости с помощью подходящей ставки дисконта (ставки дохода). В этом случае стоимость оцениваемого предприятия - это текущая стоимость будущего денежного потока, ожидаемого от этого предприятия.

Рис. 6.1 Схема дисконтированного денежного потока Этапы: Этап 1. Определяется величина прогнозного периода. Это может быть период владения оцениваемым предприятием или период времени, за который можно получить реальные прогнозные значения о будущих денежных потоках. Этап 2. Определяется вид и рассчитывается величина ожидаемого денежного потока по каждому году прогнозного периода (определяются ожидаемые поступления и оттоки денежных средств по каждому году прогнозного периода). Этап 3. Определяется остаточная стоимость предприятия. На рис. 6.1 показаны возможные варианты определения остаточной стоимости предприятия Этап 4. Определяются будущие риски и рассчитывается ставка дисконта (ставка дохода). Ставка дисконта определяется исходя из рисков, связанных с получением ожидаемого будущего денежного потока. Ниже мы подробнее рассмотрим особенности расчета ставок дисконта. Этап 5. Определяется чистая текущая стоимость денежного потока и чистая текущая стоимость величины остаточной стоимости предприятия. Чистая текущая стоимость денежного потока определяется путем дисконтирования (на дату оценки) денежного потока за каждый прогнозный год по ставке дисконта, принятой на весь будущий период, либо на каждый год в отдельности, либо принятой в другой комбинации. Этап 6. На данном этапе реализации методики дисконтированного денежного потока чистая текущая стоимость денежного потока и чистая текущая остаточная стоимость складываются и получается оценочная величина стоимости предприятия. Этап 7.На последнем этапе в оценочную стоимость предприятия вносятся необходимые поправки (премии или скидки), после которых получается рыночная стоимость оцениваемого предприятия.

|

||||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 321; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.137.209 (0.006 с.) |