Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Подходы и методы оценки акций.Содержание книги

Поиск на нашем сайте

В зависимости от целей оценки акций применяют те или иные подходы и методы оценки. Основные подходы - это доходный, затратный и сравнительный Подходы и методы оценки стоимости обыкновенных акций

39. Методы оценки стоимости акций (метод ДДП, метод прямой капитализации, модель постоянного роста, двухфазовая модель роста, трехфазовая модель роста). Доходный подход. Метод дисконтированного денежного потока (метод дисконтированного потока дивидендов) Так как период обращения акции не ограничен, то обезличенный инвестор будет на протяжении всего срока владения рассчитывать на получение дивидендов

где Dt - дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность. Метод прямой капитализации Если величина дивиденда не меняется по годам, то используется метод прямой капитализации:

где D - дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность. 3) модель Гордона (модель постоянного бесконечного роста) Если темп прироста дивиденда постоянен, то используется модель Гордона:

где D - текущий дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность; g - темп прироста дивидендов. Многофазовые модели роста Многофазовые модели роста основаны на предположении, что во временном разрезе дивидендных потоков существуют определенные закономерности роста.

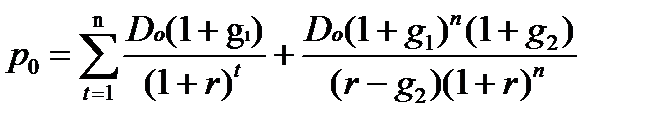

а) двухфазовая модель роста: предполагает, что для компании можно выделить две фазы развития, для которых характерен стабильный рост дивидендов: • в первой фазе характерен быстрый рост (темпы роста компании выше темпов роста экономики в целом); • во второй фазе темпы роста снижаются и приближаются к темпам роста экономики.

где Dо - текущий дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность (ставка дисконтирования); n - продолжительность фазы сверхнормального роста; g1 - темпы сверхнормального роста; g2 - темпы нормального роста;

Факторы, определяющие темпы роста дивидендов: • ROA- рентабельность активов (отношение чистой прибыли к среднегодовой величине активов); • дивидендный выход (отношение суммы прибыли, направляемой на выплату дивидендов, к величине чистой прибыли); • соотношение между заемным и собственным капиталом; • процентов, выплачиваемых по заемному капиталу. Недостатки данной модели: • субъективность оценки и предположения о конкурентных преимуществах, которые могут быть потеряны к концу фазы сверхнормального роста; • не учитывает разную степень риска в различных фазах. б) трехфазовая модель роста: предполагает три фазы дивидендных выплат: • фаза 1 - фаза высокого роста; • фаза 2 - переходная фаза или фаза снижения роста; • фаза 3 - фаза стабильного роста. Фазы соответствуют жизненному циклу продукции и стадиям развития компании. Переход из одной фазы в другую меняет дивидендную политику, поэтому дивиденд на акцию должен рассчитываться обособленно. в) многофазовые модели роста. Оценка стоимости контрольных и неконтрольных пакетов акций. Факторы, влияющие на ликвидность пакета (уменьшающие и увеличивающие размер скидки).

|

|||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 404; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.143.247.108 (0.009 с.) |

,

, ,

, ,

, ,

, - дивиденд в момент времени n+1, т.е. к началу фазы нормального роста.

- дивиденд в момент времени n+1, т.е. к началу фазы нормального роста.