Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Нормативно-правовая база процесса оценки.Содержание книги

Поиск на нашем сайте

Нормативно-правовая база процесса оценки. 1. ФЗ от 29.07.98 №135-ФЗ «Об оценочной деятельности в РФ». 2. Фед. стандарт оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО №1)» (приказ Минэкономразвития от 20.07.2007 № 256). 3. Фед. стандарт оценки «Цель оценки и виды стоимости (ФСО № 2)» (приказ Минэкономразвития от 20.07.2007 № 255). Данный стандарт дает разъяснения по четырем видам стоимости. 4. Фед. стандарт оценки «Требования к отчету об оценке (ФСО №3)» (приказ Минэкономразвития от 20.07.2007 № 254). В отчете об оценке обязательно должна быть дата. 5. ФЗ от 01.12.2007 № 315-ФЗ «О саморегулируемых организациях». 6. Фед. стандарт оценки «Определение кадастровой стоимости (ФСО № 4)» (приказ Минэкономразвития от 22.10.2010 № 508). 7. Фед. стандарт оценки «Виды экспертизы, порядок ее проведения, требования к экспертному заключению и порядку его утверждения (ФСО № 5)» (приказ Минэкономразвития от 04.07.2011 № 328). 8. Фед. стандарт оценки «Требования к уровню знаний эксперта саморегулируемой организации оценщиков (ФСО № 6)» (приказ Минэкономразвития от 07.11.2011 № 628)

Необходимость и цели оценки бизнеса в рыночной экономике. ст. 8 ФЗ № 135: Проведение оценки объектов оценки является обязательным в случае вовлечения в сделку объектов оценки, принадлежащих полностью или частично Российской Федерации, субъектам Российской Федерации либо муниципальным образованиям, в том числе: • при определении стоимости объектов оценки, в целях их приватизации, передачи в доверительное управление либо передачи в аренду; • при использовании объектов оценки в качестве предмета залога; • при продаже или ином отчуждении объектов оценки; • при переуступке долговых обязательств; • при передаче объектов оценки, в качестве вклада в уставные капиталы, фонды юридических лиц, а также при возникновении спора о стоимости объекта оценки, в том числе: • при национализации имущества; • при ипотечном кредитовании физических лиц и юридических лиц в случаях возникновения споров о величине стоимости предмета ипотеки; • при составлении брачных контрактов и разделе имущества разводящихся супругов по требованию одной из сторон или обеих сторон в случае возникновения спора о стоимости этого имущества; при выкупе или ином предусмотренном законодательством Российской Федерации изъятии имущества у собственников для государственных или муниципальных нужд; • при проведении оценки объектов оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налогооблагаемой базы.

Оценку бизнеса проводят в следующих целях: • решения вопроса о частичной или полной купле-продаже бизнеса; • при выходе одного или нескольких участников из акционерных обществ; • повышения эффективности текущего управления предприятием; • аренды; • определения стоимости ценных бумаг предприятия в случае их купли-продажи на финансовом рынке и проведения различного рода операций с ними; • реструктуризации предприятия (ликвидации, слияния, поглощения, выделения, преобразования); • определения кредитоспособности предприятия и стоимости залога при кредитовании; • страхования активов и финансовых рисков; • налогообложения; • обоснования инвестиционных проектов; • антикризисного управления и осуществления процедур банкротства; • оценки стоимости фирменного знака или других средств индивидуализации предприятия и его продукции и услуг; • выкупа акций у акционеров; • обжалования судебного приговора; • обоснования стоимости строительства и др. Требования к договору на проведение оценки (ст.10 ФЗ №135) Договор на проведение оценки заключается в простой письменной форме. Договор на проведение оценки должен содержать: • описание объекта или объектов оценки, позволяющее провести их идентификацию; • вид стоимости имущества (способ оценки); • размер денежного вознаграждения за проведение оценки; • сведения об обязательном страховании гражданской ответственности оценщика; • наименование саморегулируемой организации оценщиков, членом которой является оценщик, и место нахождения этой организации; • указание на стандарты оценочной деятельности, которые будут применяться при проведении оценки; В договоре на проведение оценки, заключенном заказчиком с юридическим лицом, должны быть указаны сведения об оценщике или оценщиках, которые будут проводить оценку, в том числе фамилия, имя, отчество оценщика или оценщиков.

Понятие рыночной стоимости (развернутое определение), отличие от инвестиционной стоимости. Рыночная ст-сть объекта оценки – это наиб. вероятная цена, по которой объект оценки м.б. отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны действуют разумно, располагая всей необходимой информацией, а на величине сделки не отражаются какие-либо чрезвычайные обстоятельства, т.е. когда: - одна из сторон сделки не обязана отчуждать объект оценки, а другая не обязана принимать исполнение; - стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах; - объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов; - цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны не было; - платеж за объект оценки выражен в денежной форме. Рыночная ст-сть объектов оценки (ОО) определяется в следующих случаях: - при изъятии имущества для гос. нужд (даже само решение об изъятии снизит рыночную стоимость объекта); - при определении размещенных акций общества, приобретаемых обществом по решению общего собрания акционеров или по решению совета директоров; - при определении ст-сти объекта залога, в т.ч. при ипотеке; - при определении ст-сти неденежных вкладов в уставный (складочный) капитал; - при определении ст-сти имущества должника в ходе процедур банкротства; - при определении ст-сти безвозмездно полученного имущества. Рыночная стоимость (по МСО) – расчетная величина за которой предполагается переход имущества из рук в руки на дату оценки в результате коммерческой сделки между добровольным покупателем и добровольным продавцом; после адекватного маркетинга, при этом предполагается что каждая их сторон действовала компетентно, расчетливо, без принуждения; указывая что рыночная стоимость может быть отрицательной величиной. Инвестиционная ст-сть – это ст-сть собственности для конкретного инвестора при определенных целях инвестирования. Отличие инвестиционной ст-сти от рыночной ст-сти обусловлено следующими факторами: а) оценка конкретным инвестором величины будущей прибыли; б) представление инвестора о степени риска при инвестировании в данный вид бизнеса; в) особенности инв. целей; г) различия в налоговой ситуации; д) особенности имущественных прав инвестора.

Взаимосвязь между целью оценки и видами стоимости, используемыми для оценки. Целью оценки является определение стоимости объекта оценки, вид который определяется в задании на оценку. 1. С точки зрения объекта: • Инвестиционная стоимость – стоимость объекта оценки для конкретного инвестора при определенных типах инвестирования. • Страховая стоимость – стоимость собственности, определяемая положениями контракта или полиса (рассчитывается по элементам). • Налогооблагаемая стоимость – стоимость, рассчитываемая в соответствии с нормативными документами, относящимися к налогооблагаемой собственности. • Утилизационная стоимость – стоимость утилизированных материальных активов, достигших предельного состояния физического или морального износа. • Таможенная стоимость – стоимость импортных объектов, используемая для начисления таможенных пошлин и платежей. 2. В зависимости от перспектив развития предприятия: • Стоимость действующего предприятия – стоимость формирования предприятия, как единого целого. • Ликвидационная стоимость – вынужденная стоимость ликвидируемого объекта.

Подготовка финансовой документации в процессе оценки. Инфляционная корректировка, нормализация и трансформация бухгалтерской отчетности. В процессе подготовки необходимой информации для оценки бизнеса (предприятия) различают следующие виды корректировок бухгалтерской (финансовой) отчетности: 1) инфляционная корректировка ретроспективной финансовой отчетности; 2) нормализация бухгалтерской отчетности; 3) трансформация бухгалтерской отчетности.

(1)Целями инфляционной корректировки ретроспективной финансовой отчетности являются: • приведение ретроспективной информации за прошедшие периоды к сопоставимому виду; • учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконтирования. Существует три способа инфляционных корректировок: а) простейший способ инфляционной корректировки – переоценка всех статей баланса согласно изменению курса рубля относительно более стабильной валюты, например доллара или евро. Достоинства этого способа – его простота и возможность работы без использования большого объема информации; недостатки – возможность получения неточных результатов, так как курсовые соотношения рубля и других валют не совпадают с их реальной покупательной способностью; б) второй способ инфляционной корректировки – это переоценка статей актива и пассива баланса по колебаниям уровней товарных цен. При этом можно ориентироваться как на товарную массу в целом, так и на каждый конкретный товар или товарную группу; это более точный способ инфляционной корректировки; в) третий способ инфляционной корректировки основан на учете изменения общего уровня цен: различные статьи финансовых отчетов рассчитываются в денежных единицах одинаковой покупательной силы (в рублях базового или отчетного периодов на отчетную дату). Для пересчетов используется индекс динамики ВНП либо индекс потребительских или оптовых цен. Данный метод повышает реалистичность анализа, но не учитывает разную степень изменения стоимости отдельных активов. После инфляционной корректировки проводят нормализацию бухгалтерской отчетности.

(2) Нормализация бухгалтерской (финансовой) отчетности – это проведение корректировок на основе определения доходов и расходов, характерных для нормально действующего бизнеса. Процесс нормализации включает проведение поправок на различные чрезвычайные и единовременные статьи, которые не носят регулярного характера и не являются типичными для данного бизнеса. В данном случае оценщик исходит из того положения, что, если данные статьи были случайными в прошлом, то вряд ли они будут повторяться в будущем. Нормализация бухгалтерской отчетности в процессе оценки проводится всегда, и в отчете об оценке должны быть объяснены расчеты, проводимые в ходе нормализации. Нормализующие корректировки проводятся по следующим направлениям: а) корректировку разовых, нетипичных и неоперационных доходов и расходов, к которым относятся: • доходы или убытки от продажи активов в тех случаях, когда они постоянно не продаются; • поступления по различным видам страхования, кроме обязательных видов страхования, типичных для данного вида бизнеса; • поступления по судебным искам; • последствия забастовок (простои в работе); • доходы и расходы, вызванные аномальным колебанием цен; б) корректировку метода учета операций, например: • методов учета товарно-материальных ценностей в себестоимости; • методов начисления амортизации; • корректировку статей баланса с целью получения рыночной стоимости активов. После нормализации, если это требуется в соответствии с целями оценки, осуществляется трансформация бухгалтерской отчетности.

(3) Трансформация бухгалтерской (финансовой) отчетности – это корректировка отчетов для приведения к единым стандартам бухгалтерского учета. Трансформация бухгалтерской отчетности в отличие от нормализации не является обязательной. Она проводится в случаях, когда объекты оценки представляют интерес для иностранных инвесторов, а принятию решения об инвестировании предшествует детальный анализ финансового состояния предприятия, отчетность которого должна соответствовать международным стандартам (прежде всего в целях сопоставимости информации). Можно выделить следующие основные отличия в представлении бухгалтерской отчетности в рамках российской системы бухгалтерского учета и отчетности и требований международных стандартов: • российский баланс построен по принципу возрастания ликвидности; баланс по GAAP – по убыванию ликвидности; • в российской отчетности себестоимость реализованной продукции может включать часть общехозяйственных расходов (например, расходы на управление); в международных стандартах себестоимость включает только прямые и накладные производственные затраты; • российские нормы начисления амортизации значительно ниже используемых в международной практике; • при продаже продукции ниже ее себестоимости без достаточных оснований российские предприятия платят налог на прибыль с суммы разницы между рыночной ценой и ценой реализации, что не приемлемо для GAAP; • в российской и международной практике по-разному осуществляется дооценка основных средств, числящихся на балансе предприятия. Это только часть различий, поэтому полноценная процедура трансформации бухгалтерской (финансовой) отчетности требует не только затрат времени, но и наличия высококвалифицированных специалистов. Виды стоимости акций. 1. Номинальная стоимость

Сфера использования:Формирование уставного капитала 2.Балансовая стоимость (бухгалтерская, книжная) • если не определена ликвидационная стоимость привилегированных акций:

где ЧА - стоимость чистых активов; Nразм - число размещенных акций; • если ликвидационная стоимость привилегированных акций определена:

ге ЛСпр - ликвидационная стоимость всех привилегированных акций; Nразм.об - число размещенных обыкновенных акций Сфера использования:1) страхование; 2) залог; 3) погашение и аннулирование акций; 4) конвертация; 5) купля-продажа; 6) реорганизация; 7) реструктуризация 3.Учетная стоимость Определяется как фактическая цена сделки Сфера использования: 1) бухгалтерский учет; 2) регистрация (учет) сделок на вторичном рынке ценных бумаг 4. Биржевая стоимость Рассчитывается как: *максимальная; *минимальная; *средняя; *цена открытия; *цена закрытия Сфера использования: Анализ конъюнктуры биржевого рынка 5. Рыночная стоимость Стоимость в текущий момент времени на финансовом рынке Сфера использования: Цена торгов и других форм свободного рыночного обращения 6. Котировочная стоимость

где pо - рыночная стоимость акции; pуч. - учетная стоимость акции по предыдущей сделке Сфера использования: Котировка 7. Курсовая стоимость

где pо - текущая (рыночная) стоимость акции; pном. - номинальная стоимость акции Сфера использования: Определение текущего рыночного курса 8. Инвестиционная стоимость Ожидаемая стоимость к концу инвестиционного периода Сфера использования: 1) инвестиционный конкурс; 2) реструктуризация; 3) бизнес-планирование 9. Ликвидационная стоимость Определяется как часть стоимости реализуемого имущества ликвидируемой компании, приходящаяся на одну акцию Сфера использования: Ликвидация 10. Выкупная стоимость Стоимость приобретения собственных акций (по решению Совета директоров) Сфера использования: Выкуп акций 11. Эмиссионная стоимость (цена размещения) Определяется как рыночная стоимость акции Сфера использования: Размещение акций нового выпуска

Доходный подход. Метод прямой капитализации Если величина дивиденда не меняется по годам, то используется метод прямой капитализации:

где D - дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность. 3) модель Гордона (модель постоянного бесконечного роста) Если темп прироста дивиденда постоянен, то используется модель Гордона:

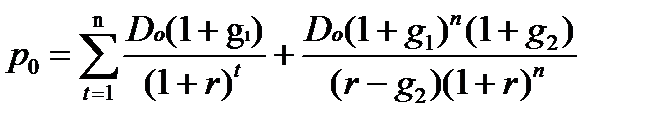

где D - текущий дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность; g - темп прироста дивидендов. Многофазовые модели роста Многофазовые модели роста основаны на предположении, что во временном разрезе дивидендных потоков существуют определенные закономерности роста. а) двухфазовая модель роста: предполагает, что для компании можно выделить две фазы развития, для которых характерен стабильный рост дивидендов: • в первой фазе характерен быстрый рост (темпы роста компании выше темпов роста экономики в целом); • во второй фазе темпы роста снижаются и приближаются к темпам роста экономики.

где Dо - текущий дивиденд, приходящийся на одну обыкновенную акцию; r - требуемая или ожидаемая доходность (ставка дисконтирования); n - продолжительность фазы сверхнормального роста; g1 - темпы сверхнормального роста; g2 - темпы нормального роста;

Факторы, определяющие темпы роста дивидендов: • ROA- рентабельность активов (отношение чистой прибыли к среднегодовой величине активов); • дивидендный выход (отношение суммы прибыли, направляемой на выплату дивидендов, к величине чистой прибыли); • соотношение между заемным и собственным капиталом; • процентов, выплачиваемых по заемному капиталу. Недостатки данной модели: • субъективность оценки и предположения о конкурентных преимуществах, которые могут быть потеряны к концу фазы сверхнормального роста; • не учитывает разную степень риска в различных фазах. б) трехфазовая модель роста: предполагает три фазы дивидендных выплат: • фаза 1 - фаза высокого роста; • фаза 2 - переходная фаза или фаза снижения роста; • фаза 3 - фаза стабильного роста. Фазы соответствуют жизненному циклу продукции и стадиям развития компании. Переход из одной фазы в другую меняет дивидендную политику, поэтому дивиденд на акцию должен рассчитываться обособленно. в) многофазовые модели роста. Основные понятия и классификация недвижимости, особенности недвижимости как объекта оценки. Понятие недвижимости (Н): В мировой практике под Н понимается земельный участок и все, что находится под ним (с проекцией к центру земли), и все что находится над ним (с проекцией в бесконечность), включая постоянные объекты природы, а также права на эти объекты. В общем случае Н – это земельный участок и все объекты, которые с ним прочно связаны, и перемещение которых невозможно без ущерба их назначению. В соотв. с ГК РФ (ст. 130, 132) к Н относятся: а) Отдельные объекты: • земельные участки. • участки недр. • обособленные водные объекты. • все, что прочно связано с землей: - леса; - многолетние насаждения; - здания; - сооружения; - объекты незавершенного строительства. • приравненные к Н и подлежащие гос. регистрации: - воздушные и морские суда; - суда внутреннего плавания; - космические объекты; - иные объекты. б) Сложные объекты: Предприятие как единый имущественный комплекс, включая: - земельные участки; - здания и сооружения; - инвентарь и оборудование; - сырье и продукцию; - требования и долги.

Признаки недвижимости Каждый объект недвижимости (ОН) имеет родовые признаки (или существенные), которые отличают его от движимых вещей, и видовые, которые характеризуют особенности ОН по однородным группам. Родовые признаки Н: • Неподвижность (абс. связь с землей: физическая и юридическая). • Материальность (означает возможность как натурально-вещественной формы функционирования, так и стоимостной). • Непотребляемость (подразумевает неизменность натурально-вещественной формы ОН на протяжении всего срока его функционирования). • Длительность кругооборота – долговечность (многократное использование; а земли - вечное). • Постепенная амортизация – заключается в переносе ст-сти в процессе произ-ва по мере износа и накопления амортизационных отчислений. • Общественное значение – затрагивает интересы многих граждан и других собственников.

Видовые признаки Н: • Местоположение. • Функциональное назначение. • Размер. • Физические хар-ки. • и др.

Осн. фундаментальные св-ва недвижимости, на кот. базируются ее родовые и видовые признаки: • Неподвижность. • Материальность. • Непотребляемость.

Характеристика недвижимости: Каждый ОН существует в единстве 4-х св-в, каждое из которых может выступать в качестве основного (определяющего) в зависимости от конкретной ситуации, целей и этапов анализа: а) Физических характеристик • конструкция и материал строений; • размеры; • местоположение; • климатические условия; • плодородие почв; • улучшение; • и др. б) Экономических характеристик Экономическая концепция Н рассматривает Н как мат. актив, объект инвестирования и источник дохода. Основные эк. характеристики ОН – это ст-сть и цена, которые возникают из его полезности и способности удовлетворять различные потребности и интересы потенциальных пользователей. в) Социальных характеристик Социальная роль недвижимого имущества состоит в удовлетворении физических, психологических, интеллектуальных и других потребностей людей. Можно выделить особую соц. роль земли: • она служит местом обитания и условием жизни людей; • как территория гос-ва или субъекта федерации, обуславливает политическую ф-ию. г) Правовых характеристик На юр. уровне Н – это сов-сть публичных и частных прав на нее, устанавливаемых гос-вом с учетом нац. особенностей и международных норм. Частные права м.б.: • неделимыми или частичными (совместное имущество). • разделенными на основе физ. горизонтального и вертикального разграничения имущества на: - подземные ресурсы; - поверхность земельных участков; - строения на земельных участках; - воздушное пространство.

Виды прав на Н: 1. Владение – это основанный на законе физ. контроль над ОН. 2. Пользование – применение объекта собственности в соотв. с его назначением по усмотрению или желанию собственника. Пп. 1 и 2 м.б. соединены в руках одного субъекта или разделены между др. субъектами. 3. Распоряжение – это высший способ реализации отношений между субъектом и объектом собственности. Каждое право собственности дает его владельцу опр. выгоды, кот. могут выражаться в потоке доходов, престиже, в создании условий для бизнеса. Каждому праву соответствует интерес, который его владелец имеет к конкретному ОН. Наиб. полным явл-ся интерес полного права собственности, владелец которого может создавать меньшие по объему выгод интересы (напр.: право аренды). Права на ОН носят долгосрочный характер. Объектом оценки м.б. как право собственности, так и иные вещные права. Величина оцениваемого объекта собственности зависит от конкретного набора прав.

Ограничения прав собственности на Н: 1. Принудительные (по закону) а) В публичных интересах: • реквизиция; • конфискация; • национализация; • временные ограничения: целевое использование, лицензирование и др. б) Отчуждение на основании: • раздела имущества, находящегося в долевой собственности; • утраты права пользования земельным участком (ЗУ); • выкупа ЗУ для гос. или муницип. нужд; • изъятия ЗУ, используемого с нарушением зак-ва; • прекращения права собственности на жилое помещение, которое содержится в бесхозном состоянии. в) Ограничения прав пользования и распоряжения: • памятниками истории и культуры; • охранными зонами; • с/х землями. г) Постоянные ограничения: • строительные нормы; • зонирование; • экологические нормы и т.д. д) Сервитуты. 2. Добровольные ограничения. а) Сервитуты в частных интересах. б) По договору: • ипотеки; • договор траста (доверительное управление); • договор аренды; • договор лизинга.

Особенности Н как товара: • уникальность; • неподвижность; • ограниченная заменяемость (и, как следствие, ограниченная эластичность спроса); • низкая ликвидность; • высокий уровень риска; • сложные юридические права. Метод ДДП • Используется для оценки ЗУ пр-ий добывающей промышленности (при добыче полезных ископаемых). • Длительность прогнозного периода определяется на основе след. факторов: - объем разведанных месторождений, предназначенных для промышленного освоения; - планируемая производственная мощность (добыча в год). Как правило, n=25 лет и более. • Ден. поток рассчитывается на основе лед. факторов: - объема добычи и реализации ПИ; - цен реализации; - затрат на поиск, разведку, разработку месторождения и реализацию продукции; - налоговых платежей. • Ставка дисконтирования основана на учете: - доходности эксплуатации месторождения; - степени достоверности оценки кол-ва ПИ, доступного для извлечения из недр; - степени риска разработки данного месторожения. Метод ПК Vзу = P / rk, где P – годовой рентный доход (годовая земельная арендная плата); rk – ставка капитализации ЗУ. Под арендой ЗУ понимается предоставление его во временное владение или использование за плату на опр. срок. В наст. время органы МСУ утверждают базовые ставки арендной платы за землю, находящуюся в муницип. собственности. Эти ставки дифференцированы по территориальным зонам. При этом уст-ся 2 вида коэф-тов: • коэф-ты вида деят-сти арендатора; • коэф-ты ценности местоположения ЗУ В этом случае годовой рентный доход будет определяться: P = ac * S * Kд * кр, где P – годовой рентный доход (годовая земельная арендная плата); ac – базовая ставка (именно годовая) ар. платы за 1 м2; S – площадь ЗУ; Kд – коэф-т вида деят-сти арендатора; кр – коэф-т местоположения ЗУ.

Методы определения ставки капитализации: а) rк = rб – для с/х земель в развитых зарубежных странах (инвестиции в кот. считаются наим. рискованными). б) Определяются гос-вом нормативно для отд. категорий земель. Для России: 3% - для с/х земель (срок капитализации = 33 года); 2% - для лесных земель (срок капитализации 50 лет). в) Метод кумулятивного построения rк = rб + rp + rл, где rб – безрисковая ставка дохода; rp – премия за региональный риск; rл –премия за риск ликвидности, связанная с возможными потерями при реализации ОО. г) Метод рыночной выжимки (экстракции) Осн. требования метода экстракции – подобрать сравнимые участки по признакам подобия: • доходов и расходов; • типичности условий финансирования; • кач-ва управления; • наиб. эфф. использования; • местоположения и др.

Метод изъятия. Основывается на технике остатка для земли. Определяет рыночную ст-сть ЗУ как разницу между рыночной ст-стью всего ОН и восстановленной ст-стью улучшений за вычетом износа.

Условия применения: • наличие инф-ции о ценах сделок с аналогами (едиными ОН); • соответствие улучшений ЗУ его ННЭИ; • небольшой эк. возраст (ЭВ) или ХВ улучшений (не более 10 лет).

Этапы оценки: 1) Определение рыночной ст-сти ЗУ с улучшениями на основе изучения рынка и сравнительных продаж. 2) Расчет восстановительной ст-сти (или ст-сти замещения) улучшений. 3) Определение износа улучшений. 4) Определение остаточной ст-сти улучшений на дату оценки. 5) Определение рыночной ст-сти ЗУ. 6) Проведение необх. корректировок: Vo = Vзд – Vизн. +Vзу

Метод сравнения продаж. Этапы оценки: 1) Выявление продаж ЗУ-ов на соотв. рынке и его сегментах. 2) Проверка инф-ции о сделках (с целью отсечения вынужденных продаж). 3) Составление окончательного списка из нескольких наиб. приемлемых вариантов. 4) Корректировка цены каждого варианта по эл-там сравнения (по всем хар-кам, кот. обладают ст-стью для потенциального покупателя).

Осн. эл-ты сравнения для земли: • факторы ст-сти (факторы, изм-ие кот. влияет на рыночную ст-сть ЗУ); • хар-ки сделок, сложившиеся на рынке; • условия финансирования; • условия платежа (ден. ср-ва, ц.б., взаимозачеты); • обстоятельства совершения сделок (публичная оферта, продажа в условиях банкротства и др.); • изм-ие цен на ЗУ за период с даты оценки аналога до даты оценки оцениваемого ЗУ.

Порядок корректировки: корректировка проводится в направлении от сопоставимого участка к оцениваемому, т.е. уточняется, за какую сумму был бы продан сравнимый участок, если бы он обладал теми же хар-ками, что и оцениваемый.

Методы проведения корректировок: а) Метод парного сравнения продаж. б) Метод парного сопоставления дохода двух аналогов (которые отличаются друг от друга только одним эл-том сравнения) и определения корректировки как капитализированной разницы в доходах. в) Метод, основанный на корелляционно-регрессионном анализе. г) Метод определения затрат, связанных с изм-ем хар-ки эл-та сравнения, по кот. аналог отличается от объекта оценки. д) Экспертный метод.

Метод распределения (соотнесения или переноса) Основан на положении о том, что для каждого типа застройки ЗУ в конкретном регионе существует нормальное соотношение между ст-стью земли и ст-стью улучшений. Осн. принципы: • Принцип сбалансированности. • Принцип предельной производительности.

Условия применения данного метода: • соответствие улучшений его ННЭИ; • одинаковый тип застройки аналогов и оцениваемого участка; • небольшой хронологический возраст (ХВ) улучшений (т.к. с увеличением возраста построек отношение ст-сти земли к общей ст-сти объекта увеличивается).

Этапы оценки: 1) Определение доли ст-сти земли в общей ст-сти каждого объекта по аналогам dзу = Vзу / Vo = Vзу / (Vзу + Vзд) 2) Определение доли ст-сти земли в ст-сти оцениваемого объекта как ср. арифм. по аналогам. 3) Определение ст-сти оцениваемого ЗУ Vзу = Vo * dpзу, где Vo – недавняя цена продажи участка с аналогичными улучшениями. Требования к договору на проведение оценки (ст. 10-13 ФЗ № 135). Договор на проведение оценки заключается в простой письменной форме. Договор на проведение оценки должен содержать: *описание объекта или объектов оценки, позволяющее провести их идентификацию; *вид стоимости имущества (способ оценки); *размер денежного вознаграждения за проведение оценки; *сведения об обязательном страховании гражданской ответственности оценщика; *наименование саморегулируемой организации оценщиков, членом которой является оценщик, и место нахождения этой организации; *указание на стандарты оценочной деятельности, которые будут применяться при проведении оценки; В договоре на проведение оценки, заключенном заказчиком с юридическим лицом, должны быть указаны сведения об оценщике или оценщиках, которые будут проводить оценку, в том числе фамилия, имя, отчество оценщика или оценщиков.

Подготовка финансовой документации в процессе оценки. Инфляционная корректировка, нормализация и трансформация бухгалтерской отчетности. Нормативно-правовая база процесса оценки. 1. ФЗ от 29.07.98 №135-ФЗ «Об оценочной деятельности в РФ». 2. Фед. стандарт оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО №1)» (приказ Минэкономразвития от 20.07.2007 № 256). 3. Фед. стандарт оценки «Цель оценки и виды стоимости (ФСО № 2)» (приказ Минэкономразвития от 20.07.2007 № 255). Данный стандарт дает разъяснения по четырем видам стоимости. 4. Фед. стандарт оценки «Требования к отчету об оценке (ФСО №3)» (приказ Минэкономразвития от 20.07.2007 № 254). В отчете об оценке обязательно должна быть дата. 5. ФЗ от 01.12.2007 № 315-ФЗ «О саморегулируемых организациях». 6. Фед. стандарт оценки «Определение кадастровой стоимости (ФСО № 4)» (приказ Минэкономразвития от 22.10.2010 № 508). 7. Фед. стандарт оценки «Виды экспертизы, порядок ее проведения, требования к экспертному заключению и порядку его утверждения (ФСО № 5)» (приказ Минэкономразвития от 04.07.2011 № 328). 8. Фед. стандарт оценки «Требования к уровню знаний эксперта саморегулируемой организации оценщиков (ФСО № 6)» (приказ Минэкономразвития от 07.11.2011 № 628)

|

||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 321; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.59.82.60 (0.018 с.) |

,

, ,

,

,

, ,

, ,

, - дивиденд в момент времени n+1, т.е. к началу фазы нормального роста.

- дивиденд в момент времени n+1, т.е. к началу фазы нормального роста.