Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Синдром повышенной чувствительностиСодержание книги

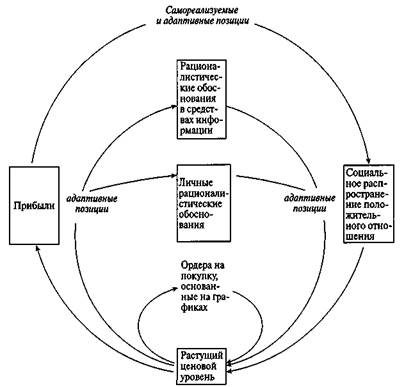

Поиск на нашем сайте Арнольд С. Вуд описал то, что он называл "синдромом повышенной чувствительности". Это склонность людей переоценивать вещи, которые они фактически "потрогали" или лично выбрали. В одном из экспериментов участники были разделены на две группы: • Первой группе дали в руки карточку • Вторая группа сама выбрала карточку Затем их попросили продать свои карточки при обстоятельствах, которые для всех были одинаковы. Получилось так, что вторая группа была менее заинтересована в продаже карточки и четыре раза запрашивала цену по ней, в противоположность тем, кому карточку вручили. Возможно, это и есть та причина, по которой инвесторы слишком долго остаются со своей инвестицией. импульсная стычка На следующий день, 10 мая, Нью-Йоркская биржа открылась в полном спокойствии, и трудно было вообразить себе те суматошные сцены, наблюдавшиеся всего лишь накануне. Рынок вскоре компенсировал возникшие убытки, и для большинства обычных инвесторов все это произошло настолько быстро, что они и не продали, и не купили до тех пор, пока все не встало на свои места. В этом-то все и дело. Если бы генерал фон Клаузевиц был заинтересован в торговле акциями, он, возможно, охарактеризовал эту короткоживущую активность как "импульсную стычку". В этих столкновениях единственными торговцами были биржевые дельцы узкого внутреннего круга. Они уже решили, что намереваются делать (или, как в примере выше, вынуждены делать), и, следовательно, их единственной переменной является расчет времени. Как только либо продавцы, либо покупатели в этой маленькой группе растворятся (короткие продавцы в данном примере), рынок тут же вернется в нормальное состояние. То же самое применимо к классическим конфигурациям скопления цен, не исключая треугольники и четырехугольники. Но пока этот короткий конфликт имел место, никто из других рыночных трейдеров — долгосрочные инвесторы, пенсионные фонды, взаимные фонды и торговцы нестандартными лотами бумаг — даже не пытались вообще что-либо предпринять. Все эти рыночные торговцы решат торговать, только если окажутся под влиянием очень значительного движения цены на протяжении долгого периода времени. Когда такое, в конце концов, происходит, вопрос об импульсной стычке отпадает. Начинается решающая битва. На тему решающих сражений Клаузевиц писал, что "главное — уничтожить дух врага, а не его солдат". Основной тренд - это тоже битва, требующая совместных усилий духа и психологии. При рассмотрении разворота такого тренда нам следует рассматривать движения, способные серьезно воздействовать на рынок в целом. рыночные решающие сражения Бычий рынок обычно начинается с нескольких человек, обнаруживающих сигналы светлого будущего. Они покупают, раскрывая, таким образом, свою точку зрения другим. Когда цены растут, средства массовой информации и широкая общественность начинают проявлять свой интерес. "Должно быть, есть причина для таких ценовых подъемов", — думают они. В игру входят адаптивные позиции, и многие (без малейшего интереса к торговле акциями) начинают барахтаться в рынке. Если у них все получается, они рассказывают об этом своим соседям. Соседи, в свою очередь, решают, что торговля акциями — это то, что им надо (самореализуемая позиция), и поддаются повальному увлечению. Когда цены прорываются через несколько важных графических точек, приводятся в движение новые ордера на покупку. В то же самое время увеличения цен образуют новую волну финансовой ликвидности, генерируя новые ордера на покупку, увеличивая одновременно интерес средств массовой информации и провоцируя публикации задним числом с рационалистическими обоснованиями бычьего рынка. По мере того как цены достигают определенного уровня, компаниям становится легче добраться до капитала посредством фондового рынка, что означает увеличение их действительной стоимости. Публичная оценка акции растет по мере того, как становится распространенным явлением приобретение кем-либо контрольного пакета акций компании. Таким образом, рыночные функции ведут себя подобно взаимосвязанным турбокомпрессорам, в которых каждое увеличение цен стимулирует возникновение или активизацию нового положительного контура обратной связи, который снова подталкивает цену вверх. По мере продолжения бычьего рынка увеличиваются воздействия нового экстремального параметра, возможно, ведущего рынок через процесс бифуркации и провоцирующего рост огромной неустойчивости. В этот момент многие из тех, кто продал в шорт, опираясь на фундаментальные экономические доводы, вынуждены выкупать обратно свои позиции в панике, которая может вызвать "быстрый и резкий рост цены с последующим быстрым падением". В то же самое время все больше и больше торговцев с нестандартными лотами заболевают манией, ведущей к экспоненциальному росту количества спекулянтов. Но затем, на определенной стадии, крупные рыбы почувствуют, что здесь что-то не так, то есть почувствуют, что цены слишком высоки относительно фундаментальных значений, и, возможно, их индикаторы настроения бьют тревогу, может быть, их индикатор ROC достигает предельного уровня. Поэтому они начинают продавать свои основные позиции, и рынок снова выбрасывает взрывную волну. Новые любители расценивают это как интересную возможность покупки: "Куплю сегодня, пока бумаги дешевые". Многие профессионалы используют новые подъемы для выброса акций на рынок, который проделывает еще несколько прыжков вверх и вниз, сильно отличающихся от предшествующего трендового движения. Идет решающее сражение, и процесс, названный Чарльзом Доу "распределением", принимает полный размах. В то время как крупные трейдеры распределяют свои акции на рынке, менее компетентным не удается распознать сигналы предупреждения частично из-за функции позиций самозащиты и познания. Продолжительные восходящие и нисходящие колебания, однако, распространяют неопределенность, и сомнения заставляют все больше и больше любителей снова продавать. (Обратите внимание: редко продажи только одних крупных трейдеров провоцируют разворот. Зачастую он не происходит, пока распределение не закончится, и первые мелкие рыночные торговцы тоже не начнут продавать.) Когда распределение закончилось, покупателей больше не остается, и рынок падает, а все цепи положительной обратной связи бычьего рынка начинают работать в обратном направлении. Поэтому одна из первых отличительных черт разворота первичного тренда — это распределение (distribution) или накопление (accumulation). Но как мы распознаем распределение? На небольших фондовых рынках предыдущих десятилетий продажа сомнительных бумаг часто представляла сложный процесс. Трудность эта описывается в истории о распределении брокера Бейта. Во время периода, предшествующего историческому краху акции южноафриканской золотодобывающей компании в 1895 году, многие брокеры оказались достаточно предусмотрительны, чтобы избавиться от своих акций до их падения. Английский брокер Бейт был одним из них. Бейт начал этот процесс, послав матери, живущей в Гамбурге, запечатанный пакет с акциями золотодобывающей компании. Он написал ей, что эта ценная бумага вскоре поднимется в десять раз и он не позволяет открывать пакет и смотреть, что это за акция. Это должно оставаться тайной, потому что он сам хотел купить несколько акций для себя, "пока цена была низкой". Его тактика сработала. Охваченная любопытством, его мать тут же вскрыла пакет и сразу же после этого (взяв клятву оставить все в секрете) рассказала обо всем своим подружкам. Слово распространяется со сверхъестественной быстротой, поэтому вскоре половина Гамбурга начала скупать акцию. Но они не знали, что продавцом был брокер Бейт из Лондона, использовавший этот метод для распределения своих акций. Современные обширные статистические материалы и подробное освещение в средствах массовой информации позволяют распознавать начальную фазу распределения с разумной определенностью. Основные сигналы те же самые, что и были всегда: сильное увеличение числа взаимных фондов, "пузыри", чрезмерная эйфория, неисправимое убеждение, что рыночный тренд будет продолжаться вечно и присоединение все большего и большего количества любителей крынку. Рисунок 54 показывает некоторые из процессов, происходящих во время долгосрочного бычьего рынка, а Рисунок 55 — некоторые процессы с обратной связью на протяжении среднесрочного промежутка времени. График отражает это явление в виде накопления, нестандартных колебаний и необычайно большого объема. Брокер также может распознать последнюю стадию распределения, благодаря отсутствию лимитных ордеров на продажу выше текущей цены: когда происходит что-либо подобное, крупная рыба напрямую продает свои акции.

Рисунок 54 Контуры обратной связи, стимулирующие растущий фондовый рынок, на протяжении долгого периода времени. График отражает три основных контура связи. Один контур появляется по мере того, как бычий рынок ведет к расширению в брокерском секторе. Все больше дилеров входят в игру, следовательно, маркетинговые мероприятия, направленные на продажу акций, усиливаются. Второй контур касается приобретения контрольного пакета акций. Хорошая обстановка для покупки акций для получения дивидендов и финансирования посредством бросовых облигаций стимулирует слияние компаний и покупку контрольного пакета акций. Третий долгосрочный контур обратной связи — эффект самоутверждения, о которм рассказывалось в первой главе.

Рисунок 55 Контуры обратной связи, стимулирующие растущий фондовый рынок на протяжении среднесрочного периода. Первый из них — социальный контур обратной связи, в котором растущие цены ведут к социальному заражению, — это, конечно же, показательное явление. Второй элемент - широкое распространение после событий, приведших к рационалистическому обоснованию в средствах информации, в котором может недоставать ценовых изменений от одного дня до нескольких месяцев. И, наконец, ордерам на покупку, основанным на графике, обычно недостает ценовых движений от нескольких минут до нескольких дней. тайна объема торгов Есть маленькая тайна в разворотах тренда: когда цена, в конце концов, вырывается из зоны распределения и падает, объем торгов — большой. Средства информации назовут это огромными продажами, но в действительности столько же акций продано, сколько и куплено. У людей были основания покупать до этого, но каково объяснение сейчас? Непосредственная причина чрезвычайно банальна. В такой день рынок движется через очень широкий ценовой диапазон, следовательно, на своем пути впитывает в себя большое количество интереса к покупке. Но реальная проблема в том, почему возникает такой большой интерес к покупке, когда рынок явно начал идти в нисходящем тренде? На это много различных причин. Одна из них в том, что инвесторы очень разные. Некоторые не понимают ценовые движения. Многие предпочитают не наблюдать за ними (часто это лучше, чем наблюдать за ними, ничего не понимая). Другие наблюдают за ценой, но не за "ежедневными колебаниями". И, наконец, многие краткосрочные торговцы никогда не понимали разницы между торговлей на трендах и в диапазонах консолидации: в принципе, они скупают во время всех падений цены и добавляют еще позиций по акции, "чтобы улучшить среднюю цену". Другими словами, мы наблюдаем конфликтующие точки зрения краткосрочных торговцев и охотников за долгосрочными трендами. значение фактора времени В короткий период времени одни покупают на ослаблении или остаются вне рынка, не реагируя на ценовое движение. Другие неправильно его истолковывают. В результате образуется вышеупомянутый большой объем. В длительном периоде времени возникает еще один аспект. Если мы покупаем первоклассную акцию ради денег, откладываемых для получения дохода в пенсионный период, а она начинает "встряхиваться", как, например, акция "Компании Южного Моря", мы вскоре захотим ее продать обратно при следующем подъеме, чтобы просто посмотреть, как пойдет дело. Одни рыночные торговцы реагируют с молниеносной скоростью, тогда как другие только зря тратят свое время (Рисунок 56 показывает процессы, когда многие реагируют с молниеносной скоростью). Как мы поняли из интерпретации скользящих средних и движущей силы рынка, фактор времени чрезвычайно важен. Этот фактор связан с позициями знания и сам по себе может развернуть первичный тренд. Это происходит, когда снижение продолжается несколько месяцев или даже лет, в особенности когда рынок "мертв", и торговля погружается в состояние застоя. Вновь рождающаяся активность обычно разворачивает тренд, даже если не наблюдается подъемов или шоковых движений. Но рынок может развернуться благодаря только самому течению времени, хотя такое случается сравнительно редко.

Рисунок 56 Краткосрочные контуры обратной связи в падающем рынке. Когда рынок падает ниже критического "пускового значения", очень настойчивый набор турбокомпрессоров обратных связей может значительно усилить события. Вначале падающие цены приводят к паранойе (позиция самозащиты) многих инвесторов; из-за этого убытки превзойдут те, что первоначально представлялись возможными. Через некоторое время острый кризис ликвидности приведет к панике и инвестора, и брокера. В течение нескольких минут требования о внесении дополнительной маржи столкнутся со стоп-лосс ордерами на продажу. В то же самое время хеджирование приведет в действие ордера на продажу, генерируемые компьютером, которые обычно на несколько минут или секунд отстают от событий. Эти настойчивые краткосрочные контуры — основная причина, почему медвежьи рынки ценных бумаг склонны двигаться намного быстрее бычьих рынков.

Глава 19

|

||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 282; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.008 с.) |