Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Новые Максимумы/Новые МинимумыСодержание книги

Поиск на нашем сайте

Этот индикатор также отражает рыночную ширину. Само его название говорит за себя. Принцип заключается в том, что мы наблюдаем за тем, сколько акций достигло новых максимумов или минимумов в исчислении, например, за 52 недели. Так как прорыв от старой вершины — очень бычий сигнал (а прорыв от старого минимума очень медвежий), это отражает силу рынка в некоторой степени по-иному, нежели линия роста/спада. На практике опыт подсказывает, что поднимающемуся рынку не нужно иметь увеличивающееся число новых максимумов, но, если новые максимумы начинают снижаться при подъеме рынка, это может стать поводом для беспокойства. Во всех случаях в поднимающемся рынке новых максимумов должно быть больше новых минимумов. Распространенной формулой является следующая: Новые максимумы/Новые минимумы = Количество акций в данный момент с самым высоким уровнем прошлого года до настоящего времени минус Количество акций в данный момент с самым низким уровнем прошлого года и до настоящего времени. Рассеивание Третий индикатор ширины трендового движения фондового рынка называется рассеиванием. Шкала этого индикатора простирается от 0 до 100, и расчет производится следующим образом: Рассеивание = Процент акций, находящихся выше своей 200-дневной скользящей средней. База этого индикатора — неповрежденный восходящий тренд акции — очень часто "ведется" ее 200-дневной скользящей средней. Когда акция падает вниз, например, из-за взятия прибыли, покупатели зачастую возвращаются примерно к 200-дневному среднему значению. И это создает общее правило: бычий тренд на фондовом рынке считается в основном правдоподобным, если большая доля отдельных акций находится над их 200-дневной скользящей средней. Если рассеивание начинает понижаться, а индекс растет или остается неизменным, это говорит о наступающей опасности. Бонды Рынки бондов в основном взаимосвязаны теснее, чем фондовые рынки, и отдельный рынок значительно более однородный. Для анализа связей и повторений мы рассмотрим простую рыночную аналогию между связанными ценными бумагами и рынками. Снова сравниваются графики, чтобы обнаружить последовательность в том, о чем они нам говорят. В международном масштабе рынки бондов связаны даже сильнее, чем рынки акций. При анализе акций отправной точкой является обзор картины, показанной фондовым индексом, тогда как в рынках бондов основу составляют процентные ставки денежного рынка. При небольшой практике можно легко создать картину их трендовых фигур и оказаться впереди большинства трейдеров рынка бондов. Самые важные процентные ставки дают доходы по 1-, 3-, 6-и 12-месячным депозитам, причем 3-месячная ставка дает наилучший сигнал. График представляет собой самую лучшую картину, если на нем изображена 50-дневная скользящая средняя. В дополнение к краткосрочной процентной ставке денежного рынка существует второй индикатор рынка бондов, подобный индикатору опережения/запаздывания в рынке акций. Этот индикатор — кривая доходности, отражающая взаимосвязь между краткосрочной и долгосрочной доходностью. (В Чикаго разница в процентной ставке между 10-летними казначейскими нотами и 20-летними казначейскими облигациями может торговаться в виде фьючерсных контрактов, называемых "Превышение нот над бондами", которое определяют просто как "спрэд" ["Notes Over Bonds" or "NOB spread")]. Когда рынок развивается слишком быстрыми темпами, что особенно ярко проявляется в последних стадиях экономического подъема, почти всегда первой начинает расти краткосрочная доходность (облигации с коротким сроком платежа начинают падать), в то время как долгосрочная доходность следует за общей тенденцией с некоторым отставанием (долгосрочные облигации начинают падать). Основное правило гласит: если краткосрочная доходность падает намного ниже долгосрочной доходности, это бычий сигнал для долгосрочных облигаций; если краткосрочная доходность достигает долгосрочной доходности, это медвежий сигнал. Рисунок 46 показывает различные рынки, которые следует сравнивать для оценки ширины его движения и структуры рынков облигаций. Валюты Международное инвестирование иногда напоминает трехмерные объемные шахматы благодаря немалой роли валют. Покупая акции или бонды, мы платим за них какой-либо валютой. Если мы не тратим свою собственную валюту, то подвергаемся двойному риску, так как валюта, как и ценная бумага, может колебаться. Валюты добавляют еще одно измерение в инвестирование, без которого, правда, некоторые инвесторы могут прекрасно обойтись.

Но остальные торжествуют в этом измерении. Типичные инвесторы валютного рынка воодушевляются, когда рынок колеблется, и принимают участие в торговле с целью заработать прибыль на движениях рынка. Эти инвесторы "обмениваются" деньгами. В форвардных контрактах — одном из главных элементов валютного рынка — они (инвесторы) всегда имеют дело по крайней мере с двумя валютами одновременно: короткая позиция на одну валюту и длинная позиция на другую. Так как инвесторы в традиционном смысле фактически ничего не покупают, форвардный контракт является самофинансируемый и стоит не больше, чем валютная ставка. По истечении времени эта ставка обернется прибылью или убытком, так же, как и доходом от процентов или потерей процентов, в зависимости от того, какая из валют будет иметь более высокий денежный курс. При торговле на валютном рынке сравниваются два различных типа графиков, показывающих развитие валютного курса "спот" по отношению друг друга и развитие в их процентных ставках (рассматривается, как правило, 90-дневная ставка). Если вы прирожденный игрок валютного рынка, то вскоре будете знать, как поступать, и не будете входить в рынок, пока все необходимые графики — долгосрочные и краткосрочные — не будут соответствующим образом изучены и истолкованы.

Один из важнейших инструментов оценки валютных трендов — графики "эффективных обменных курсов" — значение валютного индекса относительно взвешенного набора торгуемых валют. Очень часто сигнал к покупке или продаже основной валюты появляется на графике эффективного обменного курса до появления на обычных графиках, в особенности если центральные банки пытаются разбить потенциальный тренд путем валютной интервенции. Это явление соответствует поведению индикаторов ширины рынка на фондовом рынке. Процентный арбитраж В дополнение к перекрестной торговле на основные валюты, многие проявляют интерес к процентному арбитражу между валютами с высокими и низкими процентными ставками. Иногда в анализах по валютным рынкам люди делают выводы из графиков валютных комбинаций, которые совершенно не относятся к делу, так как отражают комбинации с незначительным оборотом. Пустая трата времени выстраивать график маленькой европейской валюты по отношению к любой другой валюте, кроме евро, так как эта комбинация господствующая. Чтобы узнать силу доллара относительно другой маленькой валюты, сначала следует рассмотреть график маленькой валюты и евро, а только затем график доллара и евро. Не совсем правильно изучать график доллара и какой-либо маленькой валюты. Товары Товарные рынки, как правило, самые волатильные и психологические среди финансовых рынков. Поэтому выживающие трейдеры на рынке фьючерсных контрактов на товарных рынках зачастую считаются самыми умелыми. Движения этих рынков, естественно, отражают ожидания рыночных торговцев определенного взаимоотношения между спросом и предложением на отдельные товары, а также события, воздействующие на товарную группу. При анализе товарных рынков мы рассматриваем не только отдельные товары, но и товарные секторы. Главный индикатор, используемый большинством, это общий товарный индекс — Товарный индекс слот исследовательского бюро по товарам (СКВ Spot Commodity Index), рассчитываемый на ежедневной основе Исследовательским бюро по товарам в США. Это далеко от корректного вычисления товарного индекса, но он один-единственный, у которого организована параллельная торговля фьючерсом на товарный индекс на бирже, фьючерсом на Индекс СКВ, основанном на 21 различном товаре. В дополнение к этому главному индексу, рассчитываются секторные индексы, часто сгруппированные, как показано на Рисунке 47. Дилеры используют этот индекс для простого рыночного наблюдения за трендовыми картинами, который взаимно может быть самоусиливающимся. Это применимо, например, к кукурузе или овсу — эти два кормовых продукта могут друг друга заменять. Но эта связь не всегда столь простая. К примеру, серебро, в основном, побочный продукт от производства меди, свинца и цинка. Поэтому поднимающиеся цены на эти три металла дают падающую цену на серебро, притом что все остальное одинаково. Но независимо от того, за каким товаром вы следуете, важно не только придерживаться долларовых индексов, но, например, принимать в расчет швейцарские франки, обеспечивая тем самым отслеживание за движением валют на графике. Драгоценные металлы Есть четыре драгоценных металла: золото, серебро, платина и палладий (палладий считается менее значимым). Золото, разумеется, самый известный метал и самый важный, несмотря на то, что все золото, добытое за всю историю человечества (всего около 400 000 тонн), может храниться в трех обычных особняках. Пока предложения нового золота на рынке продолжают поступать плавно и коммерческий спрос радикально не изменяется, спекуляция будет господствовать над его ценой. Со времен алхимиков все попытки радикально увеличить доходы на этом рынке терпели полную неудачу.

В отличие от других товаров, драгоценные металлы не применяются исключительно в промышленной сфере. Золото и серебро люди хранят в виде ювелирных изделий или прячут в самых нижних ящичках — в особенности во Франции — и сейфах центральных банков (в 1968 году в банке Англии хранилось так много золота, что там провалился пол). Для золота, в частности, годовое производство — чрезвычайно регламентированная величина относительно существующих акций, придающих уровням производства и потребления ограниченные параметры для ценообразования. Следовательно, когда драгоценные металлы выталкиваются вверх к непомерным ценам, это чаще всего не соответствует промышленным факторам. Мотивом является простая гарантия от инфляции или ожидание краха финансовых систем. Большинство людей, имеющих сбережения, переживали когда-нибудь такой период в своей жизни, когда стоимость их акций и бондов существенно уменьшалась из-за инфляции или неизбежных падений цен. Как только они видят, что цены на товары и процентные ставки начинают расти, то перемещают свои деньги в драгоценные металлы (обычно в золото), чтобы укрыться от надвигающегося шторма. Точно таким же образом они будут искать спасения от волн рыночных крахов. Важная причина такой защитной реакции в том, что, в отличие от акций, облигаций и банковских депозитов, по драгоценным металлам проценты не выплачиваются. Наоборот, торговцы фьючерсами на драгоценные металлы наблюдают, что контракты растут в цене по мере их жизни в будущем, так как вам приходится оплачивать процент в долларах за финансирование металла. Если у вас короткая позиция, вы заработаете процент и таким образом будете вовлечены в процентный арбитраж. Установление цены Каждый день, незадолго до 10.30 утра и 3 часов дня по Гринвичскому среднему времени, пять джентльменов из Mocatta & Goldsmit, Sharps, Pixley & Co., N. M. Rothschild & Sons Ltd, Johnson Matthey и Samuel Montagu встречаются в офисах компании Rothschild в Лондоне, чтобы согласовать утренний и дневной фиксинга цен на золото. Все пятеро ведут телефонные разговоры со своими дилерами, которые, в свою очередь, связаны с тысячами клиентов. Как только "справедливая" цена установлена, она передается по телефонным линиям и информационным системам по всему миру. На следующий день ее можно найти в сотнях финансовых газет. Эта цена, называемая фиксингом (fixing), указывающая цена для так называемого внебиржевого рынка или "рынка наличного товара" физических металлов, который является господствующим рынком. Никто не знает точно, какая доля драгоценных металлов торгуется на внебиржевом рынке, но известно, что этот рынок самый крупный по драгоценным металлам. Установление цен на этом рынке — это попытка достичь "правильной цены" каждый день. Но на практике торговые цены колеблются в значительной степени вокруг этой цены. Так как внебиржевой рынок больше фьючерсного рынка, то устанавливаемые, согласно фиксингу, цены на этом рынке должны являться ориентировочным уровнем для торговли на фьючерсном рынке. Однако на практике все происходит в точности наоборот. Помимо всего прочего, на фьючерсных рынках доступна вся точная информация по всем введенным в оборот контрактам и ценам. Поэтому обычно графики фьючерсов с ежедневными максимумами, минимумами и ценами закрытия считаются самыми важными, тогда как графики, основанные на ценах "спот", используются в качестве дополнительных индикаторов. На фьючерсных рынках наиболее торгуемые контракты по золоту и серебру обращаются на бирже US COMEX, а платина и палладий — на Нью-Йоркской бирже NYMEX. Для улучшения оценки рынка рассматривают и цены "спот", где обычно используются цены по "фиксингу" или цены закрытия Лондонской Биржи металлов (London Metals Exchange). Рисунок 48 показывает график, обычно используемый для сравнения и обнаружения параллельных моделей.

Самые ранние признаки надвигающихся сильных колебаний в драгоценных металлах часто наблюдаются в акциях золотодобывающих компаний, которые являются относительно эффективными дисконтерами движений цен на золото. Чтобы схватить эти сигналы, вам следует наблюдать за индексами золотодобычи, самые важные из которых: • Индекс золотодобычи Файненшиал Тайме (F. Т. Gold Mines) • Австралийский золотой индекс (Australian Gold Index) • Индекс золотых акций фондового рынка Торонто (Toronto • Индекс золотодобычи Стандарт энд Пур (Standard&Poors Gold Первый индекс наиболее наблюдаемый. Он основан на индексированных значениях 24 южноафриканских золотых рудников, рассчитанных в фунтах стерлингов. За индексом наблюдают многие профессиональные спекулянты, и он четко используется при торговле по графикам: графические сигналы чрезвычайно самоупрочняющиеся. После изучения графиков мы направляемся к самому золоту и фьючерсам на золото: последние в ежедневной торговле склонны быть впереди на полкорпуса (самый торгуемый контракт —так называемый золотой фьючерс СМХ3). Золото в основном торгуется за доллары. Поэтому важно выстраивать график по металлу именно в этой валюте. Для полной картины нам следует рассматривать графики на золото в австралийских долларах, фунтах стерлингов, швейцарских франках, евро и особенно иене — пяти самых торгуемых валютах. Касаясь трех других драгоценных металлов, разумнее предположить, что соответствующие акции являются хорошими инструментами прогнозирования, но на практике трудно найти репрезентативный индекс для серебра, платины и палладия (многие серебряные рудники находятся в Перу). Поэтому нам придется иметь дело с фьючерсными контрактами как с краткосрочным инструментом для физического, реального металла. Вдобавок взаимоотношения между металлами в огромной степени рассматриваются в качестве существенных признаков формирования рыночной тенденции. Если возникает отчетливый сигнал к покупке контрактов на золото, за ними, вероятно, последуют и другие.

1 СМХ Gold Futures. основные правила Рыночных взаимоотношений Акции Рыночная аналогия. Ищите взаимное подтверждение между связан 1. Линия роста/спада. Эта линия отражает коэффициент между ко 2. Новые максимумы/новые минимумы. Ищите подтверждения трен 3. Рассеивание. Ищите подтверждения тренда в фондовом индексе собственными 200-дневными средними. Бонды

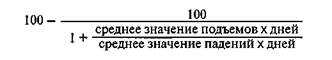

Ищите подтверждения путем изучения национальных и международных графиков и сравнения краткосрочной и долгосрочной доходности. Начинайте с допущения, что краткосрочные процентные ставки обычно бывают впереди долгосрочных процентных ставок. Валюты Сравнивайте все графики самых торгуемых валютных комбинаций и соответствующие эффективные обменные курсы, включая и 90-дневную доходность по ключевым валютам. Товары Отправная точка —товар СКВ в долларах, иене, евро и швейцарском франке и эквивалентный фьючерсный контракт. Сравнивайте графики отдельных товаров с соответствующими товарами в пределах одного сектора. Драгоценные металлы Ищите подтверждения всех отдельных сигналов рассмотрением трех типов рыночной аналогии: • Аналогия между графиками золотых рудников и золота • Аналогия между четырьмя драгоценными металлами • Аналогия между курсом по сделкам за наличные каждого драго Отправная точка — рудники и фьючерсы склонны быть впереди физического, реального металла. Глава 17 Перекупленные И перепроданные рынки Модели экономической и социальной систем должны отражать процесс, посредством которого создаются и рассеиваются условия неуравновешенности, не предполагая, что экономика всегда находится около или в равновесии, если это устойчивое равновесие вообще существует. Е. Москильд, Е. Р. Ларсен и Д. Стерман Прыжки с высоты — это вид спорта, в котором прыгун спрыгивает с высокого моста с помощью эластичного троса или, как его называют, «пружинного устройства», привязанного к ногам. Прямо перед приземлением пружина натягивается и выталкивает вверх прыгуна, у которого сердце уже ушло в пятки. Что касается наших рынков, мы встречаемся с тем же самым явлением. Когда цены двигаются слишком быстро, пружина натягивается, и мы говорим, что рынок «перекуплен» или «перепродан». Это может измеряться простым индикатором и называется моменту-мом или «движущей силой рынка» (Momentum). Движущая сила рынка — статистическое выражение эффекта «позиции знаний» и, таким образом, может быть связана с подходом при использовании скользящей средней. Движущая сила выражает очевидную идею, которая лучше всего объясняется самой банальной формулой метода: моментум = сегодняшняя цена — цена "х" дней назад. Давайте предположим, что «х дней назад» равно 40. Теперь представьте, что в первый месяц цена падает с 200 до 180, а затем в следующем месяце поднимается обратно к 200. В этой ситуации подъем во втором месяце не совсем сигнал к покупке на рынке. Цена просто вернулась туда, откуда только что пришла, и интерес к покупке возник, вероятней всего, благодаря взятию прибыли или «поиску самой дешевой цены». В этом примере моментум равен: 200 — 200 = 0, что, естественно, нейтральный сигнал. Теперь цена в последующие два месяца поднимается до 250. Это и не взятие прибыли, и не поиск дешевой цены, так как цена достигла новых высот. Кто-то, должно быть, проявил серьезный интерес к этой акции. Теперь индикатор говорит: моментум = 250 — 200 = 50. Большее значение моментума, таким образом, говорит о том, что подъем отражает нечто существенное. Проще говоря, когда растет интерес, моментум поднимается вместе с ним. Через два месяца мы уже находимся на 350, а моментум равен 100. Подъем на 40% за два месяца обычно вызывает встречную реакцию, поскольку это (или какое-либо другое) ограничение предупреждает о надвигающейся коррекции. В другом сценарии после двух месяцев мы располагаемся на все тех же неизмененных 250. Моментум теперь вернется обратно к нулю. Это один из интервалов, в которых рынок «затаивает свое дыхание» до начала взятия прибылей, и падения моментума дают сигналы предупреждения. Итак, правила таковы: Растущий моментум = сигнал к покупке Снижающийся моментум = сигнал к продаже Предельное значение моментума = предупреждение о встречной реакции Кроме того, пока движущая сила выше нейтрального значения в восходящем тренде или ниже в нисходящем тренде, при прочих равных условиях тренд является неповрежденным. На большинстве рынков базирование формулы на 40-дневные цены дает самый надежный индикатор. До сих пор никто не может определить, почему 40-дневная цифра самая показательная, так же как никто не может посчитать заранее, сколько в среднем требуется времени, чтобы загипнотизированные перестали посылать открытки гипнотизеру. Единственное, что можно сделать, это изучать рынок и принимать его сигналы. Скорость изменения Моментум — полезный индикатор, но у него есть свои слабые стороны. В июне 1978 года в Commodities опубликована статья Веллеса Вайддера-младшего, указывавшего на очевидные проблемы: 1. Предельная, но отдельная базовая цена (например, цена 40 дней 2. Отдельная шкала для каждой ценной бумаги только из-за раз Он мог бы добавить, что при всей своей банальности оригинальная формула моментума, в общем-то, не нужна, так как отражает то, что так или иначе можно понять из графика. Вместо нее Вайлдер предложил следующую формулу:

Он назвал свои вычисления «индексом относительной силы» (2 Relative Strength Index). Определение неудачное, так как понятие «относительной силы» широко применялось и раньше при отображении силы отдельной акции относительно родственных ей бумаг или фондового индекса. Инвестиционное исследование в Кембридже вместо этого предложило другое название «индикатор скорости изменения» (Rate of Change Indicator) - ROC, используемое теперь многими европейцами. Давайте еще раз посмотрим на формулу. Если мы, к примеру, говорим, что ROC для данного рынка должен быть вычислен при х=10 дней, тогда ROC =100 при 10-дневных прогрессирующих подъемах и равен нулю при 10-дневных спадах. Формула, таким образом, говорит, что в соответствующем рынке почти невозможно для цены двигаться в том же самом направлении на протяжении 10 дней. Другими словами, для этого определенного рынка характерно, что в этом интервале люди сильно торопились бы реализовывать прибыль или покупать при длительном падении. Поэтому здесь имел бы место краткосрочный разворот. Если подъем или падение в рыночной цене чрезвычайно огромное за короткий интервал времени, это само по себе подводит индикатор ближе к 100 или к нулю. Поэтому формула показывает, какой процент ценового движения обычно может осуществить рынок, независимо от того, что движение происходит только в течение очень короткого интервала. Формулу очень просто использовать. Применяются следующие правила: • остерегайтесь, когда ROC достигает предельных границ; • остерегайтесь, когда цена достигает новой вершины или осно Формула Вайлдера доказала свою чрезвычайную полезность на ликвидных финансовых рынках, если основывалась на оптимальных диапазонах. Диапазон, который следует вводить в качестве переменной "х" в формулу, зависит от того, какая ценная бумага анализируется, так как различные рынки имеют отличающиеся торговые культуры. Самые распространенные интервалы таковы: Анализируемая ценная бумага переменная "х" Фондовый индекс 14 или 40 дней Отдельные акции 20 или 40 дней Валюты 14, 20 или 40 дней Облигации 10, 20 или 40 дней фондовые индексы и товары 10, 20 или 40 дней Причиной того, что несколько интервалов могут быть показательными для рынка, является, конечно же, фрактальное явление. Границы, которые следует считать критическими, также зависят от соответствующего рынка. Типичное критическое значение располагается в интервале от 70/30 до 90/10 соответственно. При отчетливом тренде эти «болезненные пороги» могут быть подогнаны асимметрично: к примеру, путем выбора 80/30 на бычьем рынке или 70/20 на медвежьем рынке. Если формула используется для поддержания краткосрочного расчета времени во фьючерсах на бонды, то график может выглядеть так, как показано на Рисунке 49. Формула также отлично работает для проведения исторического анализа рынков акций. Если бы компьютеры существовали в 1929 году и формула ROC использовалась бы при х=14 дням, она была бы идеальным инструментом расчета времени. Рисунок 50 показывает эффект индикатора в момент истины, когда выстроилась конфигурация "голова и плечи", после чего начался медвежий рынок. Когда чудовище рассвирепело в 1987 году, многие уже имели компьютеры, и они могли видеть, что резкое падение прекратилось, когда индикатор ROC достиг 10 (рис. 51), тот же самый уровень, что и в 1929 году (рис. 50). Но, что более удивительно, индикатор функционировал в той же манере, как и тогда, когда лопнул пузырь для компании Южного Моря в 1720 году. Как показано на Рисунке 52, падение прекратилось только на тех точках, в которых индикатор говорит о перепроданности рынка.

Рисунок 49 Фьючерсные контракты на казначейские облигации. Рисунок показывает ежедневные цены фьючерсов на казначейские облигации в сравнении с индикатором ROC (10-дневный). Как показано, торговля на перекупленном или перепроданном рынке обычно происходит на следующий день после возникновения сигнала. Явления, подобные этим, означают, что 10-дневный индикатор ROC полезен в краткосрочном расчете времени этих контрактов. Часто формула работает лучшим образом (в ситуациях без банкротств), если мы выходим из рынка на следующий день после достижения критической границы и отдыхаем, пока индикатор не сдвинется на 10 пунктов от критического значения. В этой точке временное укрепление часто заканчивается, и направление прорыва от этой зоны скопления указывает на направление последующего основного движения рынка. Будучи охваченным паникующим рынком, ROC может использоваться как указание, когда не продавать. Не продавайте, если ROC = 10. Правило гласит: ROC должен подтверждать новые вершины и основания, что, разумеется, связано с тем, что новая вершина может являться отвлекающим маневром, если не сопровождается растущим энтузиазмом на рынке. Просто, если новая вершина не подтверждается высоким значением ROC, это должно восприниматься с осторожностью (см. рис. 53). Это правило не бесспорно, но оно обычно хорошее предупреждение подступающего трендового колебания (хотя не имеет ничего общего с реальными трендовыми разворотами). При долгосрочной торговле общее правило гласит: ROC следует использовать только в качестве вспомогательного инструмента расчета времени для сделок, которые будут проводиться в любом случае. И эти правила таковы:

Рисунок 52 "Компания Южного Моря" в 1719—1720. 14-дневный индикатор ROC показывает, как "Компания Южного Моря" останавливалась в своем падении трижды, когда была "технически перепродана". Из-за не вызывающей возражений господствующей позиции компании на фондовом рынке в то время было бы разумно провести сравнение с фондовым индексом. Чрезвычайные значения ROC в сентябре/октябре 1719 года имели место благодаря тому, что индикатор не функционирует на рынках, где нет никаких движений. • Используйте чрезвычайно высокое значение ROC в подъеме • Используйте чрезвычайно низкое значение ROC во вторичной • Не придавайте значения ROC, если рынок произвел прорыв из Итак, ROC может использоваться при долгосрочных и краткосрочных сделках.

Рисунок 53 Доллар США/японская иена, цена "слот". Когда цена завершает новую вершину, а индикатор КОС (здесь 14-дневный) при этом не достигает более высокого значения, чем предыдущая вершина, подъем часто достигает своего завершения. Вершина на показанном графике была завершающей, и вскоре после этого доллар возобновил свой первичный нисходящий тренд. Психология трендов Возможные взаимоотношения между рыночными симптомами и психологическими явлениями на трендовых рынках Основополагающая Наиболее соответствую- Рыночное модель поведения щее психологическое явление личности явление Лестничные фи- Покупка, когда цена • Позиции знания гуры возвращается к уров- • Позиции самозащиты ню, где вы до этого продали Рынки следуют за Сознательная торга- «Бихевиоризм трендовыми ли- вля на трендовых ли- • Магическое мышление ниями и другими ниях и других техни- • Необъективность оцен- индикаторами ческих индикаторах ки произошедших собы- технического тий Рынки "ведутся" Постепенно меняю- • Позиции знаний Объемы торгов Взятие прибыли в • Теория перспективы растут, пока поднимающихся • Эффект определенности рынки в восхо- рынках, недостаток • Позиции самозащиты дящем тренде; взятия убытков в па- • Теория сожаления они идут вниз, дающих рынках • Отделы мозга когда находятся • Когнитивный диссонанс в нисходящих • Излишняя самоуверен- трендах ность Увеличивающе- Инвесторы рассказы- • Самореализуемые пози- еся число актив- вают о своих успехах в ции ных инвесторов инвестировании сво- • Социальное сравнение Новости истол- Журналисты и ана- • Адаптивные позиции ковываются та- литики следуют за • Когнитивный диссонанс ким образом, трендом • Ошибка ассимиляции что это поддер- • Выборочная обработка живает тренд • Выборочное восприятие • Необъективность под- • Рамочный эффект • Социальное сравнение

Часть VI

|

|||||||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 205; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.86.74 (0.016 с.) |