Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Создание резервов на оплату отпусков и на выплату ежегодного вознаграждения за выслугу летСодержание книги

Поиск на нашем сайте

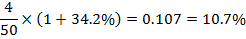

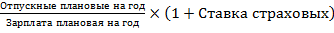

За выслугу обычно платят в бюджетных организациях, у военных, если стаж работы в одном учреждении превышает 10 лет. Не все пользуются данной системой, так как при наличии внебюджетных доходов руководство организации само решает платить или нет. Два указанных резерва – не единственные, которые можно создавать в системе оплаты труда. Только эти два разрешено создавать НК РФ, поэтому не будет отклонению по налогу на прибыль. Проблема создания резерва для создания отпускных связана с неравномерностью распределения расходов по отчетному году, что не приветствуется ФНС. Создание резерва не означает автоматического накопления необходимых денежных средств, то есть может создаться ситуация, когда в БУ-документах резерв есть, а на банковские карты переводить нечего. Резерв создается на стандартном пассивном счете 96 и рассчитывается по формуле: Пример: В июле предусмотрен коллективный отпуск. Следовательно, выручки в июле не будет, а расходы на оплату труда сохранятся примерно в среднем ежемесячном размере. В налоговом учете получится ситуации: Доходы 0 – Расходы Х = Убыток Х. В этом ФНС РФ находит противоречие экономическим законам и требует, чтобы начисление отпускных было «размазано» по календарному году. Тогда убыток за нерабочее время будет минимальным. Записанной выше формулой сложно воспользоваться только вновь созданным организациям, так как нет фактических данных по прошлому периоду и численность персонала может быть нестабильной, следовательно, расчет может стать очень приблизительным, и основной его смысл утратится. После определения процента отпусков ежемесячно пропорционально фактической зарплате создаем резервный фонд.

Пример: На 2011 зарплату на кондитерской фабрике запланировали 50 млн., отпускных – 4 млн. Рассчитать средний процент.

За январь фактически начислена зарплата 4.2 млн. руб.: Д20,25,26К96 4.2 млн. руб. * 0.107 = 449,400 руб. Предположим, что к июлю начислена з/п 23 млн. руб. Это значит, что накопился резервный фонд 2,461,000 руб. Начисляем отпускные по факту: 4,070,000 руб. за счет резервного фонда, а не за счет стандартных счетов затрат, то есть Д96К70 4,070,000 руб. Д96К69 4,070,000*0.342 = 1,391,940 руб. (Основная ошибка – начислить за счет резерва только з/п без страховых взносов). В июле, если з/п не начисляется в принципе, резервный фонд не создается и, его доначисление будет происходить с августа по декабрь, то есть текущее сальдо счета 96 будет дебетовым. Предположим, что фактическая з/п к концу года составила 51 млн. руб. и полная сумма созданного резерва 51*0.107 = 5,457,000 руб. По дебету счета 96 израсходованный фонд 5,461,940 руб. На конец года счет 96 должен стать бессальдовым, то есть обороты по дебету и кредиту проводками надо выровнять. Дельта 96 = 4,940 руб. Израсходован фонд больше, чем создан (Д>К), поэтому его надо доначислить: Д20,25,26К96 4,940 руб. Если бы кредит 96 был больше дебета, то пришлось бы излишне созданный фонд уменьшать, то есть проводка вместо дополнительной стала бы сторнировочной. Например, Д20К96 –10,000 руб. (Переворачивать проводку (Д96К20 10,000) нельзя, так как в логике программы, это означало бы возврат чего либо из производства, а в данном случае возврат нет, а есть только корректировка расчета). Надо не забыть скорректировать финансовый результат за декабрь, если он уже был посчитан. В любой бухгалтерской программе расчет финансового результата окончательный (процедура закрытия периода) лучше делать после того, как решены все вопросы с фондами, себестоимостью и отложенными налогами. Налог на доходы физических лиц Нормативное регулирование осуществляется главой 23 НК РФ, в которой определены состав плательщиков, ставки и сроки уплаты налога. С 1/1/2001 года ставка НДФЛ в РФ с з/п для резидентов составляет 13%, независимо от уровня доходов. До 2001 года ставка была прогрессивная – от 12% до 45% - пропорционально уровню доходов. Собираемость налога в бюджет от плана составляла 10-15% + любое физическое лицо, работающее более чем в одной организации в обязательном порядке сдавало в ФНС РФ декларацию о доходах за год, чтобы ФНС доначислила НДФЛ. Например, з/п в Политехе по ставке НДФЛ 12%, з/п в коммерческой организации №1 – НДФЛ 12%, %, з/п в коммерческой организации №2 – НДФЛ 15%, а в сумме 3 з/п требуют применения в декабре ставки 25%. Другие ставки НДФЛ девствуют: - Для нерезидентов – 30%; - Для получаемых дивидендов – 9%; - Для выигрышей и экономий на процентах – 35%.

Декабрь 5, 2011 Пример расчета НДФЛ по стандартной зарплате НДФЛ = 0.13*(З/п начисленная + Соц. Льготы на предприятии – Льгота постоянного сотрудника – Льгота на иждивенцев). Начисленная з/п определяется в соответствии с отработанным временем или сдельными ставками. Социальные льготы – условное название для материальных выгод, которые получает работник на данном предприятии, например, централизованное неоплачиваемое питание, проездные документы для сотрудников без разъездного характера, различного рода подарки и материальная помощь от суммы 4,000 руб. в год (на материальную помощь обязательно должны быть заявления от каждого сотрудника лично, никаких подтверждающих документов не требуется, однако, имеет значение понятие здравого смысла). Обоснований для подарков от организации в принципе не требуется, например, достаточно приказа директора о покупке всем сотрудникам спортивных карт Fitness House. От содержания трудового договора подобные выплаты обязательно облагаются НДФЛ. Имеет льготу по НДФЛ 400 руб./мес. до достижения зарплатой 40,000 руб. Льгота на иждивенцев (дети до 18 лет, учащиеся дневного отделения ВУЗа до 24 лет) – сумма льготы 1,000 руб./мес. для каждого родителя до достижения зарплатой суммы 280,000 руб. Удвоенную льготу можно получить только при физическом отсутствии второго. Льгота не имеет ограничения по количеству детей. Кроме стандартных льгот, есть еще льготы для участников устранения последствий различных катастроф (для каждой катастрофы своя сумма). Определим сумму НДФЛ за год для руководителя организации с официальным окладом 50,000 руб./мес., имеющего 2х детей. Льготы 400 руб. не будет, так как уже в январе 50,000 больше, чем 40,000. Льготы на детей будут действовать до мая включительно, то есть 5м*2 ребенка*1,000 руб. = 10,000 руб. Налог за год = (12м*50,000-10,000)*0.13 = 76,700 руб. Д70К68/НДФЛ 76,700 руб. В отличии от стандартного НДФЛ, НДФЛ с прочих выгод работника не удобно рассчитывать потому, что по кредиту 70го счета начислений не будет. Сумма НДФЛ, на первый взгляд, будет не пропорциональна доходу. Спортивная карта стоимостью 7,000 руб. в БУ будет отражена Д76/ФХ К51 12 сотрудников * 7,000 = 84,000 руб. Д44К76/FH 84,000 руб. (в коллективном трудовом договоре есть фраза о таком способе охраны труда). Так как карты имеют индивидуальные номера, факт передачи их конкретным людям отражается в специальном реестре под подпись каждого, но бухгалтерской проводки на передачу карты не будет, а дополнительный НДФЛ рассчитается так: Официальная з/п продавца 14,000 руб., но в месяц выдачи карты в расчете (14,000 + 7,000)*0.13 = 2,730 руб. Вместо стандартного НДФЛ 14,000*0.13 = 1,820 руб., то есть на руки сотрудник получит меньшую сумму. Аналогичный расчет будет сделан и при наличии компенсации за питание. Если сотрудник является нерезидентом РФ, то ставка налога для него 30%, основным критерием отбора будет время пребывания на территории РФ в течение более, чем 183 дня за текущие 12 месяцев. Ставка 35% действует в отношении выигрышей, казино и тому подобное, если сумма превышает сумму 4,000 руб./год. Если доход от лотереи не зафиксирован с личными данными, например лотерея «Природа» в Сбербанке, официально обязанность по уплате налога не наступает. На официальных мероприятиях, в том числе на ТВ-конкурсах, скрыть факт получения дохода не получится, так как в этом заинтересована сторона, выплачивающая доход, за исключением тех случаев, когда подарок (выигрыш) представлен не в денежной форме, например пенсионер выигрывает Ладу стоимостью по документам 200,000 руб. За соответствующий отчетный год до 30/4 следующего календарного года он должен сдать декларацию и перевести в бюджет 70,000 руб. Формально, право собственности переходит вместе с документом, фактически, человеку придется продать машину, чтобы рассчитаться с бюджетом. При денежных призах, источник дохода автоматически становится налоговым агентом и обязан удержать сумму до выплаты физическому лицу. В обычных договорах гражданско-правового характера между юр. лицом и физ. лицом, физическое лицо само выбирает, передавать обязанности налоговому агенту или нет, а юридическое лицо обязано принять эти обязанности. По повышенной ставке (35%) облагается экономия по полученным кредитам по сравнению со ставкой ЦБ РФ по следующей формуле: (Полученный кредит * Ставку рефинансирования * 2/3 – Фактически начисленные %% по кредиту)*0.35. Пример На покупку машину сотруднику дали кредит 500,000 руб. беспроцентно на 1 год. Рассчитаем выгоду сотрудника. Ставка ЦБ РФ 9%. 500,000*0.09*2/3 = 30,000 руб. 30,000*0.35 = 10,500 руб. После возврата кредита с очередных затрат сотрудника, кроме стандартного НДФЛ, будет удержано еще 10,500 руб., соблюдая ограничение по выдаче ½ зарплаты. Получение дивидендов физическими лицами облагается по ставке 9% и, источник дохода является налоговым агентом по умолчанию. Пример Начислены дивиденды акционеру-своему работнику – Д84К70 1,000 руб. Расчет НДФЛ у этого сотрудника пойдет из 2х частей: 13% основное + 90 руб. по дивидендам. Дивиденды акционеру-не сотруднику: Д84К75/2, НДФЛ удерживаем прямо с дивидендов – Д75/2К68. Можно получить возврат по уплаченным суммам по приобретению недвижимости (максимально 2,000,000 руб.), по оплате обучения (за себя лично 100,000 руб., за кого-либо 50,000 руб.), оплату медицинских услуг (до 50,000 руб.). НДФЛ к возврату определяется по формуле: Сумма расходов*0.13. По недвижимости рассрочка для компенсации – 3 года с момента первого обращения за компенсацией в ФНС РФ. Льготой по недвижимости будет не только покупка квартиры у юридического лица, но и частного дома у физического лица, а также сумма собственных расходов на строительство, подтвержденная чеком.

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 333; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.117.192.205 (0.009 с.) |

.

.