Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Общие принципы анализа осцилляторовСодержание книги

Поиск на нашем сайте

Почти все графики осцилляторов по форме повторяют форму ценового графика, отличаясь только скоростью и величиной подъемов и спадов. Осцилляторы обычно нормированы и имеют максимальное и минимальное значение: 0 и 100%, -1 и +1, -100% и +100%. Некоторые из них не имеют таких фиксированных пределов. Тогда, чтобы определить возможные экстремальные отклонения, приходится рассматривать «историю» осциллятора. Наиболее важный сигнал — приближение осциллятора к своим экстремальным значениям, что соответствует области перезакупленности (overbought) или перезапроданности (oversold). Когда осциллятор оказывается в таких точках, это говорит о возможном развороте тренда. Достижение экстремальных значений говорит о том, что движение цен было слишком сильным и быстрым и требует коррекции. При этом необходимо помнить, что осциллятор может находиться в экстремальных областях достаточно долгое время, и при этом цены будут двигаться в направлении первоначального тренда. поэтому наиболее безопасной является реакция на сигнал, когда осциллятор выходит из экстремальной области. В нижней экстремальной области возникает сигнал к покупке, а в верхней — к продаже. Весьма важен и сигнал при пересечении осциллятором среднего уровня. Обычно таким уровнем является ноль. Если снизу вверх — это сигнал к покупке; если наоборот — к продаже. Этот сигнал наиболее значим в направлении тренда. Однако не все осцилляторы имеют такой «нулевой» (средний) уровень. Большинство осцилляторов состоит из двух линий, так же как и линии средних значений. Одна из них является более медленной, а другая — более быстрой, т.е. одна построена на более коротком периоде времени, а другая — на более длинном. Пересечение этих линий, как правило, является значимым сигналом в направлении тренда. Самым важным и единственным опережающим сигналом осцилляторов является дивергенция (см. рис. 7—5). Как мы уже отмечали формы графиков осцилляторов и цен совпадают, но имеют равные пропорции. Дивергенция возникает в следующих случаях: • очередной максимум цены выше предыдущего максимума, а очередной максимум осциллятора ниже предыдущего своего максимума: • очередной минимум цены ниже предыдущего минимума, а очередной минимум осциллятора выше своего предыдущего минимума.

Можно выделить три типа дивергенции, которые мы расположим в порядке убывания их значимости. Дивергенция — опережающий сигнал, который говорит об «усталости» тренда и возможном его развороте. Для дивергенции важным является то, чтобы она обнаруживалась вблизи экстремальных областей осциллятора. В дальнейшем мы будем все время говорить о сигналах разворота тренда, но не надо понимать это буквально. На самом деле после возникновения сигнала осциллятора может и не произойти такого разворота. Сигналы осцилляторов свидетельствуют, если быть точным, о прекращении тренда. Поэтому возможны как разворот, так и значительное ослабление тренда или начало периода консолидации, после которого тренд продолжится дальше. Сигналы осцилляторов не говорят и о силе разворота. Действительно, это может быть как кратковременный откат — коррекция, так и глобальная смена тренда. Таким образом, «сигнал к развороту тренда» не означает, что нужно сразу открывать позицию в противоположную сторону, а предупреждает вас о том, что ваши предыдущие позиции, открытые вдоль тренда, пора закрывать. Для открытия позиции в противоположную сторону необходимо убедиться в действительном развороте тренда.

При анализе осцилляторов можно использовать все методы классического технического анализа: проводить линии трендов и искать фигуры их разворота и продолжения. Например, при убывающем тренде осциллятора пробитие осциллятором своей линии сопротивления тоже является сигналом и свидетельствует о возможном развороте или ослаблении ценового тренда. Еще одним примером является формирование на графике осциллятора фигуры Двойного дна или Двойной вершины при дивергенции. Momentum Момент — это один из основных и часто используемых осцилляторов. Этот индикатор измеряет скорость изменения цен. Действительно, на ценовом графике мы можем увидеть только рост или падение цены, а также зрительно оценить скорость ее изменения. Момент позволяет измерить скорость роста более точно как разницу между ценами закрытия. Момент можно рассматривать как меру инерции цен (как и в физике). Momentum = С - Сх, где С — последняя цена закрытия, а Сх — цена закрытия х дней назад.

Таким образом, Момент может принимать как положительные, так и отрицательные значения. Первые свидетельствует о том, что цена закрытия находится выше цены закрытия х дней назад, а следовательно, цены растут. Отрицательные значения говорят о том, что цена закрытия меньше цены закрытия х дней назад, а значит, цены убывают. Чем больше положительное или отрицательное значение Момента по абсолютной величине, тем более быстрое движение цен происходит. График Момента колеблется около нулевой линии. При этом пересечение ее говорит о том, что меняется направление движения, т.е. рынок потерял момент инерции. Цена еще может расти, когда Момент уже подойдет к нулю. После пересечения нулевой линии движение выше нуля означает сигнал к покупке, ниже нуля — к продаже.

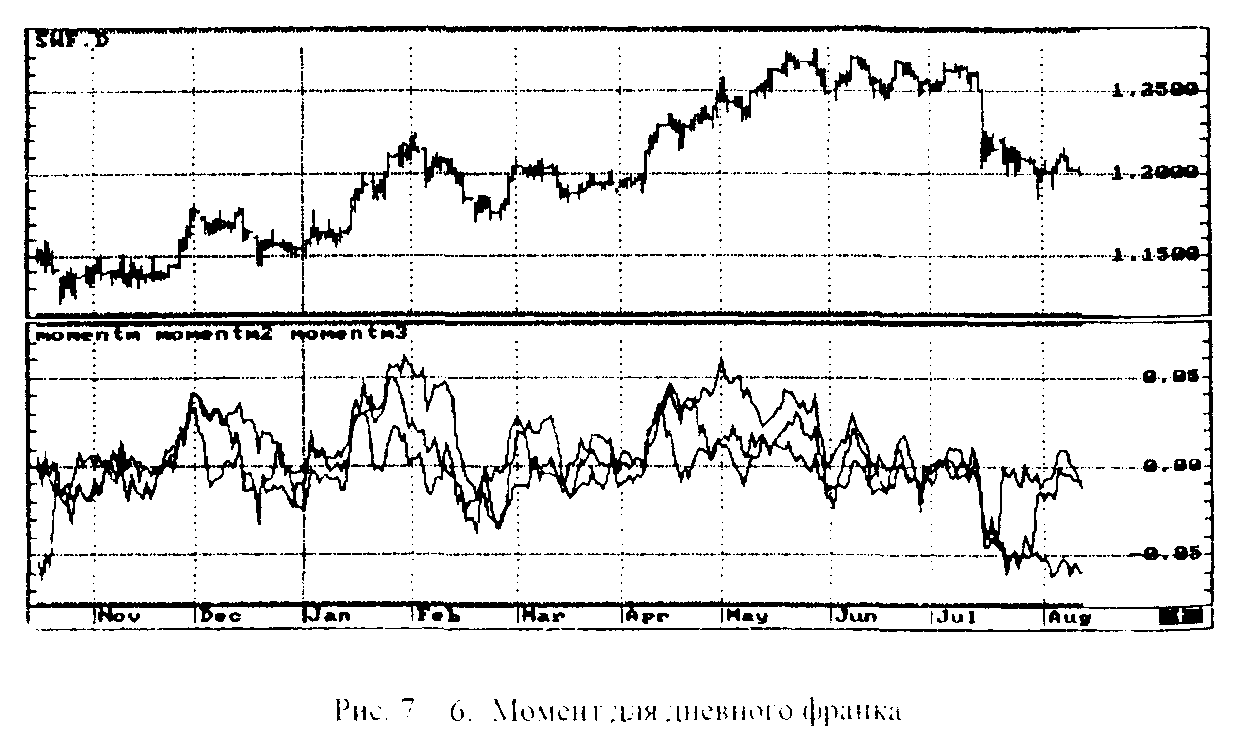

При анализе Момента необходимо учитывать период построения этого индикатора. Если мы берем более короткий промежуток времени, то индикатор будет быстрее следовать за изменением цен и давать много сигналов, среди которых могут оказаться ложные. Если же мы возьмем более длинный временной период, то Момент будет изменяться медленнее и давать меньше сигналов. Поэтому как всегда ключевым вопросом успешности анализа Момента является выбор правильного периода и использование двух разных линий. На графике (см. рис. 7— 6) построены три линии Моментов с разными временными периодами. Видно, что более быстрый индикатор совершает более быстрые колебания, следуя за ценами. Более медленный Момент совершает большие колебания по амплитуде и более четко выделяет основные ценовые движения. Обратите внимание на явно выраженную дивергенцию с медленным Моментом в течении мая. А период консолидации в течение июня — начале июля заставляет этот Момент изменяться более быстро. Основной недостаток Момента состоит в его ненормализованности, и поэтому его нельзя называть «чистым» осциллятором. Из-за этого недостатка мы не можем определить, достиг Момент своего максимума или нет. Можно попробовать нормализовать Момент, разделив его на максимальное историческое значение за достаточно долгий промежуток времени. После этого Момент станет изменяться в пределах от -1 до +1, и необходимо будет периодически пересматривать найденное нормализующее значение. Но даже отсутствие нормализованности не мешает выделять экстремальные области. Когда Момент достигает своего максимума и разворачивается в противоположную сторону, начиная двигаться к нулю, это означает, что ускоренный рост цен закончился и движение вверх начинает терять Момент. Такой анализ Момента позволяет нам заранее почувствовать возможный разворот тренда. Отметим также, что, как и все компьютерные показатели, Момент пытается фильтровать статистические шумы. Действительно, при его вычислении мы пропускаем х дней, отбрасывая эту информацию как незначимую. Однако такая грубая фильтрация может приводить и к существенным искажениям. ROC — Rate of Сhange Норма изменений, в отличие от Момента, — не разность, а отношение двух цен за определенный период времени ROC=(C/Cx)х 100%. где С — последняя цена закрытия, а Сх — цена закрытия х дней назад. Нулевым уровнем для этого индикатора является 100%, когда обе цены имеют одинаковое значение. Если последняя цена больше предыдущей, то ROC больше 100%. Если последняя цена меньше предыдущей, то ROC меньше 100%.

Анализ данного индикатора аналогичен анализу Момента, и так же как Момент, этот индикатор не нормированный. В отличие от Момента, ROC используется достаточно редко.

|

|||||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 318; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.214.244 (0.011 с.) |