Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

RSI — Relative Strength IndexСодержание книги

Поиск на нашем сайте

Индекс относительной силы был составлен Уэллсом Уилдером (J.Wellеs Wilder) в 1978 г. и является очень известным и широко применяемым индикатором. Он используется на фьючерсном рынке, и на его примере можно рассмотреть почти все способы анализа осцилляторов. В отличие от момента, этот индикатор нормирован и изменяется в переделах от 0 до 100. Кроме того, у Момента есть еще один недостаток: он подвержен быстрым и резким колебаниям, что усложняет его анализ. RSI является более спокойным и сглаженным осциллятором Зато у него нет нулевого (среднего) уровня. Название для этого осциллятора выбрано не совсем удачно, так как на рынке акций под относительной силой понимают отношение цен акций отдельного предприятия к индексу S&P500. RSI = 100 - (100 / (1 + RS)), RS= AU(n)/AD(n), где AU(n) — среднее значение цен закрытия, которые оказались выше предыдущих цен за n дней. a AD(n) — среднее значение цен закрытия, которые оказались ниже предыдущих цен за n дней. Временные периоды, которые используют для этого осциллятора, равны 9 и 14. Меньшие периоды делают его очень чувствительным, что приводит к большому количеству ложных сигналов, поскольку более быстрые осцилляторы имеют большую амплитуду колебаний. Сам Уилдер использовал только 14-дневный интервал. Основной сигнал, который даст данный осциллятор, — это достижение экстремальных областей (перезакупленности и перезапроданности). Эти области находятся под уровнем 30 и выше уровня 70 для медленных рынков. Для быстрых рынков эти значения равны соответственно 20 и 80. Под медленными рынками мы понимаем товарные рынки и рынки акций, под быстрыми — фьючерсный рынок и FOREX. Кроме того, более строгие границы экстремальных областей связаны с использованием более короткого периода 9.

Уровни 30 и 70 некоторые аналитики советуют рассматривать на консолидированном и спокойном рынке, а 20 и 80 на ярко выраженных и сильных трендах. Рассмотрим на рисунке (см. рис. 7—7), как RSI даст сигналы к покупке или продаже. Во-первых, так как FOREX очень быстрый рынок, для определения экстремальных областей используются уровни 20 и 80. Причем сигналом к покупке или продаже является не точка входа RSI в эти области, а точка выхода из них. Действительно, при наличии сильного тренда или быстрого движения цен промежуток времени между входом в экстремальную область и временем, когда движение цен изменит направление, может оказаться очень продолжительным. Возможны чрезвычайно редкие случаи, когда RSI будет расти до своих самых предельных значений — 0 или 100. Выход RSI из экстремальной области — несколько запаздывающий сигнал, но более надежный. Во-вторых, мы используем два RSI с разными периодами. То, что быстрый входит в экстремальную область, а медленный RSI не входит, свидетельствует о плавном развороте тренда. Если же и медленный RSI входит в экстремальную область, то это говорит о сильном тренде и быстром движении цен, что не позволяет нам быть уверенными в развороте тренда в самое ближайшее время, поскольку обе линии могут находиться в экстремальной области еще достаточно долго.

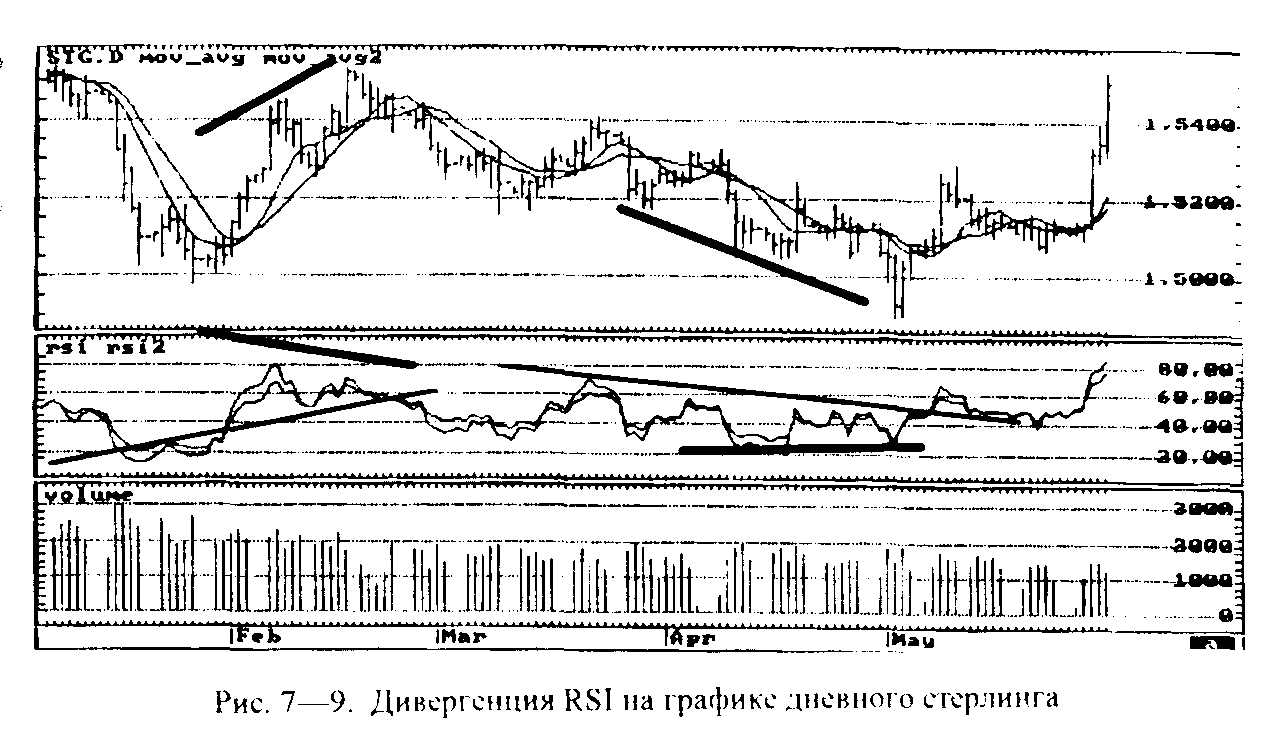

Как можно увидеть на графике (см. рис. 7—8). рассмотренные сигналы RSI предсказывают достаточно слабые и кратковременные развороты тренда. Необходимо также учитывать, что четкий сигнал от RSI мы сможем увидеть только на следующий день, когда линия RSI окончательно сформируется, поэтому определенное время для принятия решения будет упущено, если вы будете дожидаться точного окончательного сигнала. Анализ сигналов от RSI в экстремальных областях следует совмещать с анализом объемов. Последний позволяет определить силу и значимость возможного разворота тренда. Если разворот сопровождается снижением объемов, то это не разворот, а временный откат или коррекция основного тренда. Если объемы начинают снижаться в направлении основного тренда, а при движении в противоположном направлении увеличиваются, то это может сигнализировать о возможном сильном развороте тренда. Мы уже говорили, что наиболее значимый и опережающий сигнал осцилляторы дают при наличии дивергенции (см. рис. 7—9). Анализ ее следует совмещать с анализом трендов RSI, что позволит точнее определить момент разворота тренда. Например, на рисунке мы видим, что дивергенция свидетельствует о значительном развороте тренда, а время начала этого разворота совпадает с пересечением RSI своей линии поддержки или сопротивления. Следует учитывать, что дивергенция значима только в областях близких к экстремальным. Для RSI такие области лежат в пределах 20—30 и 70—80. Сам изобретатель RSI Уилдер подчеркивал, что дивергенция — может быть, единственная наиболее значимая характеристика RSI.

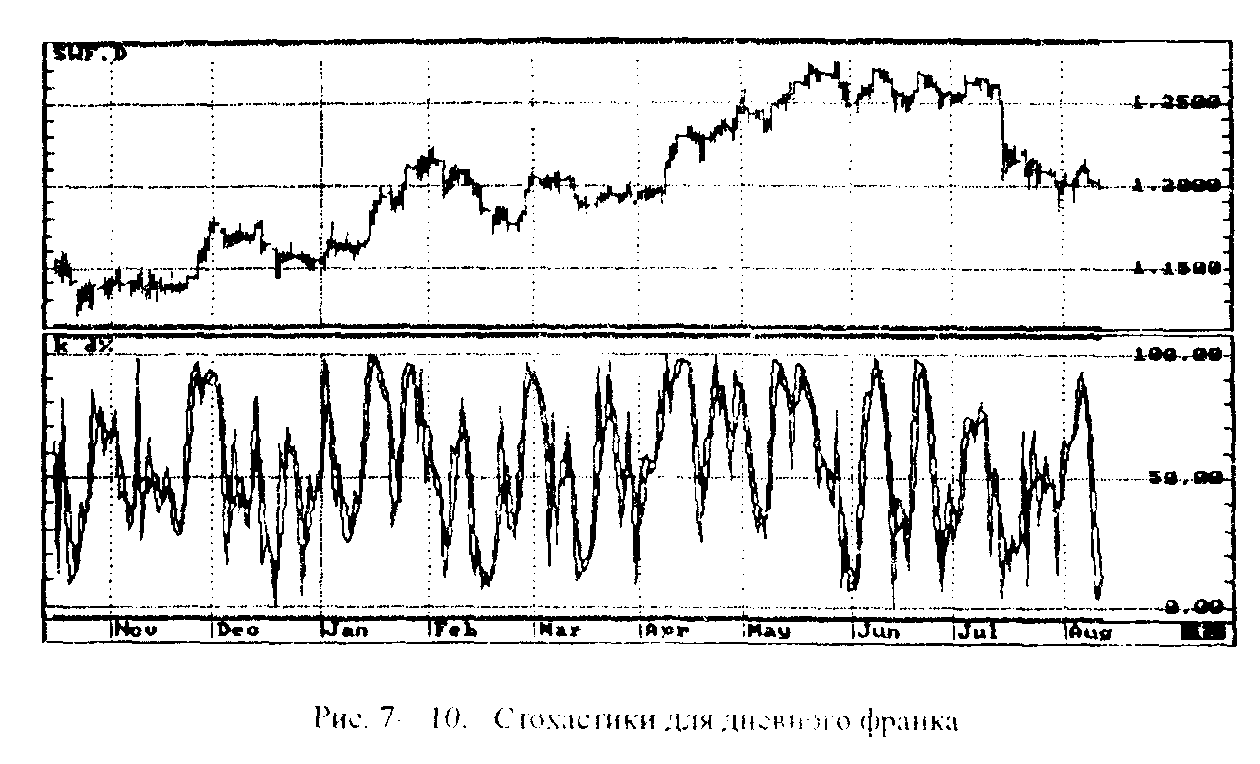

Разворот тренда часто сопровождается формированием классических фигур разворота на графике для RSI. Обычно это Двойная или Тройная вершина (дно). RSI построен на ценах закрытия, поэтому некоторые аналитики предпочитают другие индикаторы, которые учитывают в своих формулах и остальные первичные данные. Например, стохастики учитывают максимальные и минимальные цены. С другой стороны, как мы уже отмечали, цены закрытия дня и недели несут в себе большой психологический смысл: подведение итога торгов профессионалами рынка. Значимость цен закрытия позволяет нам сделать вывод о том, что применение RSI к пятиминутным, часовым и месячным графикам менее осмысленно, чем для дневных и недельных. Заметим, что RSI пользуется большой популярностью среди трейдеров на различных финансовых рынках и, на наш взгляд, достаточно хорошо работает. Кроме того, в отличие от многих других индикаторов, RSI не такой быстрый индикатор, так как он изменяется достаточно плавно и дает очень мало ложных сигналов. При анализе RSI необходимо учитывать, что его вход в экстремальную область — не повод для закрытия прибыльной позиции. Обычно первый вход в такую область является только предупреждением, за которым последует и второй вход в нее. Последний уже позволяет более точно определиться с решением о ликвидации позиции, поскольку возможно появление дивергенции и фигур разворота. С друтой стороны, открытие позиции против тренда на основании сигналов от RSI (вход в экстремальную область) — неосторожная тактика. В этом случае надо дождаться более убедительных сигналов разворота тренда. В любом случае первый вход RSI в экстремальную область не является таким сигналом. Повторим еще раз, что сигналы разворота тренда, которые дают компьютерные индикаторы, в том числе и RSI, на самом деле следует рассматривать как сигналы прекращения или ослабления основного тренда. То есть выводы из анализа индикаторов должны быть более осторожными. Наиболее консервативная тактика торговли в этом случае состоит в том, что бы при появлении сигналов мы были готовы быстро ликвидировать свои прибыльные позиции вдоль тренда и не спешить открывать новые позиции против основного тренда. Stochastics Стохастики в своей формуле учитывают не только цены закрытия, но и максимальные и минимальные цены в течение определенного периода времени, т.е. содержат в себе больше информации о движении цен, чем RSI. Но в отличие от RSI, эти компьютерные индикаторы более подвижны, быстрее изменяются и имеют очень большую амплитуду. Такая подвижность создает некоторые трудности для анализа этих индикаторов. Джордж Лейн (George Lane) в 50-е годы искал наиболее значимые компьютерные индикаторы и разработал целую последовательность разных индексов — %А, %В, %С и т.д. Работоспособными оказались только %К, %D и %R. Первые два индекса известны как стохастические индексы Лейна, последний носит имя Ларри Уильямса. Несмотря на то, что эти индикаторы были открыты много лет назад, применять их для фьючерсного рынка стали не так давно. Построение данных индексов основано на том, что при повышении цен торговля обычно заканчивается в точках, близких к максимальным значениям, и наоборот, при понижении цен она заканчивается ближе к минимальным значениям. Индикатор %К стандартно рассчитывают на отрезке в 5 дней, что соответствует числу Фибоначчи и продолжительности рабочей недели. %K=100x((Ci-L5)/(H5-L5)), где Ci — текущая цена закрытия, L5 — самый низкий уровень за последние 5 дней, Н5 — самый высокий уровень за последние 5 дней. Индикатор %D менее чувствителен, чем %К, и является просто трехдневным сглаженным его вариантом. %D более важен и именно он генерирует основные сигналы. %D= 100xCL3/ НL3, где CL3 — трехдневная сумма (Ci-L3), a HL3 — трехдневная сумма (H3-L3). Оба индикатора просто измеряют процент от 0 до 100, определяя, где находилась цена закрьтия по отношению ко всему пятидневному диапазону изменения цен. Предельными уровнями, которые определяют экстремальные области — перезакупленности или перезапроданности. — являются уровни 30 и 70. Мы рекомендуем для FOREX или при наличии сильного тренда с быстрым движением цен использовать уровни 20 и 80. Тем не менее, при достижении этих критических областей индикаторы могут еще долго оставаться там, и при этом цены будут продолжать двигаться в направлении основного тренда. Кроме этих индикаторов, часто рассматривается и slow %D, который является результатом трехдневного сглаживания индикатора %D. В этом случае вместо %К берут %D, а вместо %D — slow %D. Переход к более медленным индикаторам обусловлен тем, что исходные индикаторы изменяются достаточно быстро и дают очень много сигналов, среди которых встречаются ложные (см. 7—10).

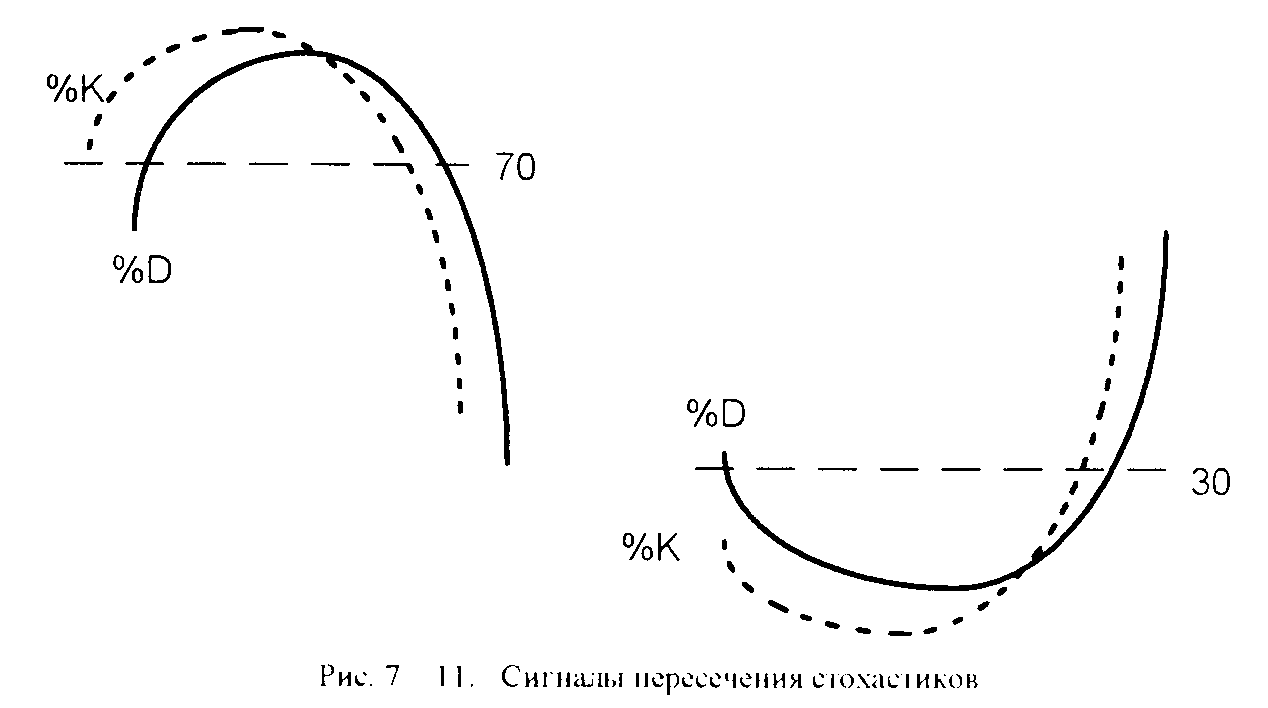

Так как индикаторы колеблются между максимальными значениями весьма быстро, для наглядности одну из линий обычно чертят не в виде линии, а в виде точечного или пунктирного графика. Основной сигнал, как и для всех осцилляторов, — дивергенция. Для анализа ее используют только медленную линию %D. При этом значимой областью для возникновения дивергенции являются диапазоны 10—15 и 85—90. Помимо анализа входа индикаторов в экстремальные области и анализа дивергенции, для этих индикаторов используется также еще один стандартный способ интерпретации осцилляторов — пересечение быстрой и медленной линий (см. 7—11). Достаточно важным сигналом является правостороннее пересечение %К и %D, когда более быстрая линия %К пересекает сверху медленную линию %D после того, как та уже совершила разворот. Вслед за этим линии должны начать двигаться параллельно в одном направлении. Иногда %К после пересечения снова возвращается к %D, что говорит о слабости разворота и возможном продолжении движения цены в первоначальном направлении.

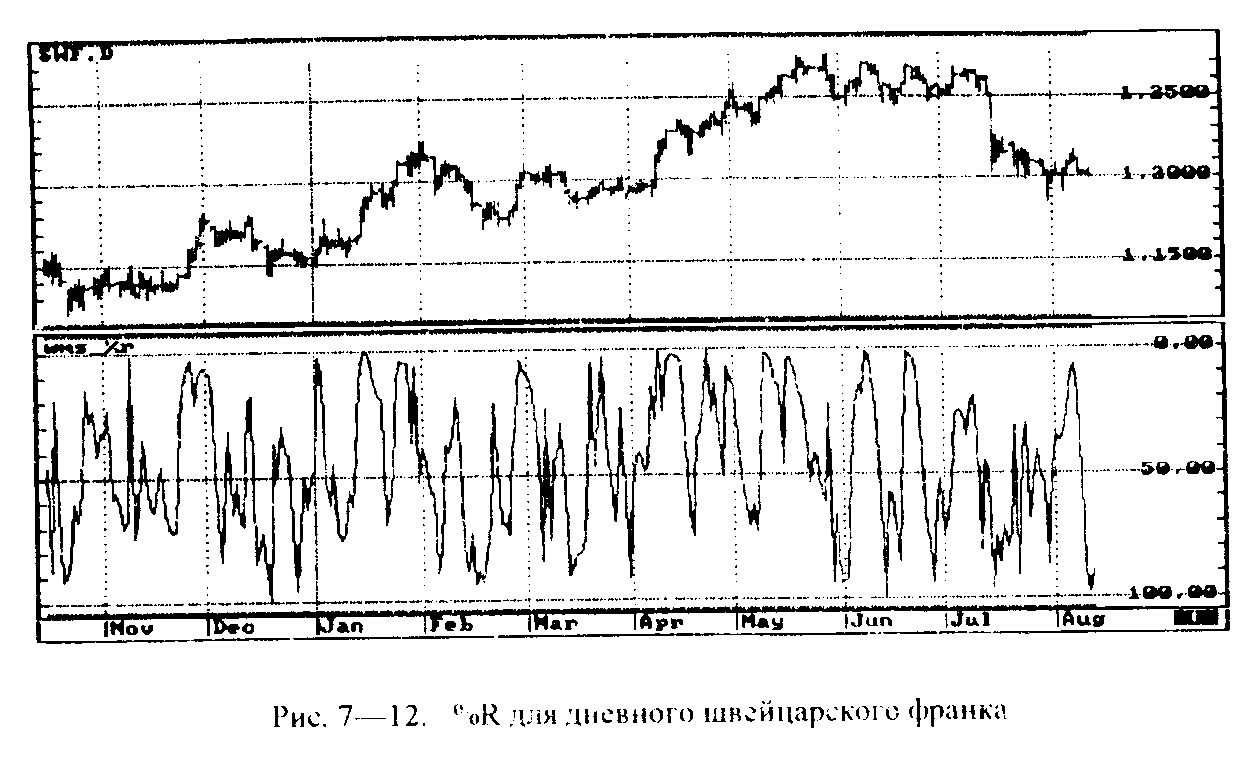

Лейн рекомендует применять стохастики к недельным и месячным графикам для прогнозирования долгосрочной перспективы. Причем наибольшее значение для определения разворота основного тренда с помощью стохастиков он придает недельным графикам. Стохастики могут применяться также и для анализа дневных графиков при краткосрочной торговле. Многие предпочитают стохастики более общепризнанному RSI из-за того, что RSI учитывает лишь цены закрытия, а стохастики используют все исходные данные. Кроме того, стохастики изменяются быстрее RSI и дают больше сигналов, и, как считают некоторые аналитики, эти сигналы более опережающие, чем сигналы RSI. Но необходимо помнить, что все равно основным по силе и опережению сигналом является дивергенция. А дивергенция при использовании RSI работает ничуть не хуже дивергенции у стохастиков. Обратите внимание, как хорошо показывают ее для дневного швейцарского франка в мае Момент и RSI (см. рис. 7—6 я 7—8), а у стохастиков практически ничего не видно. Однако внутри области консолидации (июнь—июль) «шустрые» стохастики лучше показывают развороты, чем Момент или RSI. 7.2.6. %R Ларри Уильямса» Этот показатель является небольшим изменением индекса %К, и тоже измеряет отношение последней цены закрытия ко всему диапазону цен. %R вычисляется как отношение разности последней цены закрытия и высшей цены за период к общему размаху цен за весь период. У индикатора %К разность берется между ценой закрытия и низшей ценой. Индикатор %R, в отличие от большинства остальных осцилляторов, является «перевернутым», т.е. он достигает наибольших своих значений при убывании цен, а наименьших при их возрастании. Поэтому его часто переворачивают и чертят не как график стохастиков или RSI от 0 до 100, а как график от 100 до 0, т.е. 100 находится внизу, а 0 — наверху.

Рекомендуется использовать 10-дневный период для этого индикатора. Кроме того, %R используется при выявлении циклов, и тогда рекомендуется использовать периоды 5, 10, 20. Анализ данного индикатора применяет стандартные для осцилляторов способы: экстремальные области, дивергенцию, линии трендов. Критические области для %R располагаются на уровнях 20 и 80, а для быстрых рынков на уровне 10 и 90. Так же как и стохастики, этот индекс изменяется очень быстро (см. рис. 7—12).

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 346; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.16.130.96 (0.007 с.) |