Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Философия технического анализаСодержание книги

Поиск на нашем сайте

Мы уже не раз подчеркивали, что изменение котировок валют определяется спросом и предложением участников рынка, их пристрастиями и желаниями. Поэтому возникает естественный подход к анали зу рынка, который выражается в крайней точке зрения: нас не интересует, чем определяются пристрастия участников, надо изучать только сами эти пристрастия, выражающиеся в изменении цен. Таким образом, предполагается, что такие изменения содержат в себе всю необходимую информацию для исследования рынка. Исходными данными для технического анализа являются цены — высшая и низшая цена, цена открытия и закрытия за определенный период времени, объем операций в течение этого периода и для некоторых рынков — открытый интерес на начало следующего временного периода. Технический анализ базируется на следующих постулатах. Движение рынка учитывает всё Согласно техническому анализу все факторы, которые влияют на рынок и определяют пристрастия его участников, выражаются в конечном счете в цене как консенсусе между стремлениями и ожиданиями этих участников. Таким образом, мы пытаемся исследовать результат, а не причину. Как мы уже видели, фундаментальный анализ макроэкономики настолько сложен и неоднозначен, что сделать прогноз на основании макроэкономических индикаторов более чем непросто. Поэтому в каком-то смысле технический анализ можно рассматривать как слабость и скрытое признание своей неспособности найти эти причины и проанализировать их. С другой стороны, такой анализ существенно упрощает жизнь трейдеру по сравнению с фундаментальным анализом. Особенно это полезно при краткосрочных прогнозах. Долгосрочные же прогнозы с помощью технического анализа вряд ли дадут достаточную точность предсказания. Цены двигаются направленно Большую часть времени цены изменяются в одном направлении. • Цены движутся вверх — «бычий» рынок (bull market), так как «быки» поднимают цены рогами вверх. • Цены движутся вниз — «медвежий» рынок (bearish market), поскольку «медведи» прибивают цену лапами вниз. • Цены стабилизировались в горизонтальном диапазоне (sideways). На самом деле не существует чистого вида тренда (trend — направленное движение), ибо происходит постоянная борьба «быков» и «медведей» и цены постоянно совершают меньшие или большие колебания. Поэтому речь, конечно, идет о превалирующем тренде. При этом нужно рассматривать и временной уровень тренда. Например, может быть так: в течение пяти—десяти лет общее движение цен направлено вверх; в течение последнего года основное движение цен происходит вниз: в течение последнего месяца опять может наблюдаться возрастающая тенденция. На свободном рынке, где царствуют спрос и предложение, состояние, когда тренд отсутствует, — неестественная ситуация. Поэтому большую часть времени существует либо «бычий» рынок, либо «медвежий». Затянувшийся период стабилизации цен — обычно четкий признак приближающегося момента, когда на рынке определится победитель («быки» или «медведи») и образуется четкий тренд. Кроме того, прорыв узкого горизонтального диапазона стабилизации цен сопровождается быстрым и сильным движением. Это напоминает эффект сжатой пружины, когда до предела сжатая пружина распрямляется быстро и с силой. Необходимо учитывать и инерционность тренда, что усиливает полезность и эффективность технического анализа. Инерционность означает следующее: если тренд сформировался, то он обычно является самоусиливающимся и продолжается достаточный промежуток времени, чтобы его можно было успеть распознать и использовать в целях получения прибыли. Причем присоединение к тренду очередного участника увеличивает силу этого тренда. Действительно, если есть возрастающий тренд, то все большее количество участников считают, что нужно покупать, и количество покупателей возрастает. При этом увеличивается спрос на валюту и растет ее цена, тем самым поддерживается и усиливается возрастающий тренд. Обычно тренд теряет силу и разворачивается только в точках сильной переоцененности или недооцененности, когда всем участникам рынка становится ясной неестественность экстремальных цен. Самый сложный вопрос, который столь же слабо и неоднозначно проработан в техническом анализе, как и в фундаментальном,— проблема определения момента, когда тренд ослабнет и развернется. По нашему мнению, разворот долгосрочного и среднесрочного тренда более точно и заблаговременно можно определить с помощью фундаментального анализа. Поэтому, если при торговле вдоль тренда можно эффективно использовать технический анализ, то в точках разворота пренебрежение фундаментальным анализом может привести к большим потерям. С другой стороны, разворот краткосрочного, или временного, тренда легче и точнее можно определить с помощью технического и компьютерного анализа. В силу инерционности рынка, даже когда возникают очевидные макроэкономические или технические сигналы о том, что цены слишком завышены или занижены, он часто еще долго по инерции продолжает движение в первоначальном направлении, пока большинству участников рынка не станет очевидным это ненормальное состояние. В этом плане рынок сильно напоминает детей, которые плохо умеют управлять своими эмоциями и рассчитывать свои силы, поэтому им тяжело, например, успокоиться после бурных игр или долго и спокойно сидеть на одном месте. Этот принцип технического анализа реализуется в методах построения трендовых линий, которые мы рассмотрим ниже. История повторяется Многочисленные природные явления, история развития человечества, философии, литературы, науки и производства показывают, что все повторяется так же, как восход и заход Солнца. К сожалению, рекомендация учиться на ошибках остается пустым призывом. Каждое новое поколение обычно считает себя лучше и умнее своих предков, но совершает те же самые ошибки. Видимо, это желание — все делать по-своему и искать свои собственные пути — коренится в природе человека и определяет повторяемость даже самых сложных социальных процессов. Рынок тоже определяется пристрастиями его участников и их психологией. Кроме того, иллюзия, что технический анализ похож на научное исследование, вселяет благоговейное уважение к нему. Действительно, в научной методологии изучения мира одним из главных положений является повторяемость результатов наблюдений, что рассматривается как достаточное основание для формулирования правил или законов. Так как многие положения технического анализа сбываются, создается впечатление, что это достаточно строгая и научная теория. На наш взгляд, технический анализ рынков обусловлен опять же порочным кругом взаимовлияния субъективности участников на сам рынок. При этом мы не отрицаем определенной доли объективности данного анализа и уважаем усилия многочисленных исследователей рынка. Но феномен сбываемости правил технического анализа мы объясняем тем, что у него существует большое количество сторонников, которые являются активными участниками рынка. А поскольку последние применяют одни и те же графики и методы их исследования, они получают практически идентичные результаты и делают похожие выводы, на основании которых принимают одинаковые решения. В свою очередь, эти решения влияют на движение цен и заставляют рынок двигаться в соответствии с законами технического анализа. Например, сила уровней сопротивления и поддержки определена тем, что эти уровни знают все участники рынка и в соответствии с теорией считают, что такие уровни не могут быть пробиты. После этого цена очень часто действительно не может пробить этот уровень. А откат величиной в 38%, определенный Эллиотом на основе чисел Фибоначчи, нередко выполняется именно потому, что все участники рынка ориентируются на данную цифру. Если очередной, всеми признанный гуру технического анализа придумает другую теорию и укажет иную величину отката, например 23% или 47.3%, да еще при этом попытается дать сложное математическое обоснование таких чисел, и при этом большинство участников рынка поверят ему, то цены станут откатываться, по нашему мнению, как раз до таких значений. Этот принцип технического анализа реализуется в методах исследования фигур разворота и продолжения, а также в волновой теории Эллиота. Цена

Существует важный вопрос, который возникает после прочтения постулатов технического анализа: что такое цена. В основе этого анализа лежит изучение цен, но редко определяется и обсуждается понятие цены. Как мы уже выясняли, цена — это не объективная стоимость чего-то, определенная с помощью идеальных, ничем не ограниченных спроса и предложения. С нашей точки зрения, цена — это результат предпочтений участников рынка. Часто она не имеет под собой объективной основы и либо завышена, либо занижена. Поэтому мы рассматриваем технический анализ как возможность исследовать не столько изменение цен, сколько предпочтения и ожидания рынка посредством изучения того, что называется ценой. То есть такой анализ можно рассматривать как попытку произвести социометрический замер массовой психологии участников рынка. Например, именно изучение массовой психологии лежит в основе волновой теории Эллиота. С другой стороны, чем бы ни определялась предсказательная сила технического анализа, важно, что он помогает при прогнозировании и достаточно эффективно работает. Все наши предварительные рассуждения и скептицизм по отношению к нему служат одной цели — предохранить вас от фанатизма по отношению к этому анализу и подчеркнуть необходимость использовать все возможные способы анализа рынка, а не только технический анализ. В заключение мы выступим в защиту технического анализа. Во-первых, он может применяться на различных финансовых рынках (ценные бумаги, товарные рынки, фондовые индексы, валютные фьючерсы), во-вторых, его можно применять к разным временным промежуткам (часам, дням, неделям и месяцам). Несмотря на такую универсальность технического анализа, следует помнить, что на различных рынках он работает по-разному и использование его носит достаточно субъективный и творческий характер. Можно сравнить изучение технического анализа с обучением будущих художников составлению и смешиванию красок, подготовки холста и т.п. При этом понятно, что это необходимое базовое образование приводит в результате к созданию не только совершенно различных картин, но и новых технических приемов смешивания красок и употребления новых материалов для основы картины. К сожалению, такое образование не может создать великого художника, поскольку для этого нужен еще и талант. Типы графиков Самый простой способ анализа изменения цен — визуальный анализ графического представления изменения цен. Существует несколько разных типов ценовых графиков. Нарисовать изменение цен с помощью обычной линии не удается, так как у нас в любой промежуток времени имеется не одна цена, а четыре: высшая цена, низшая цена, цена открытия и цена закрытия. Изобразить все эти данные с помощью графика обычной функции, когда каждому временному промежутку соответствует только одно значение функции, невозможно. Для отображения ценовых колебаний, как правило, используют другие типы графиков, отличные от простой линии. Поэтому они называются не графиками (graph), а чартами (chart). Тем не менее иногда может оказаться полезным применять ценовой график в виде обычной линии. Общим для всех графиков является то, что по горизонтальной оси (абсцисс) откладывается время, а по вертикальной оси (ординат) — изменения цен. Для учета времени используют равные временные промежутки: минутные, пятиминутные, 15-минутные, получасовые, часовые, дневные, недельные и месячные. Можно выбрать и другие промежутки времени, но такой выбор должен нести в себе какой-то смысл, поэтому вряд ли найдется разумный повод рассматривать промежутки времени в 7 минут или в 3 дня. По оси изменения цен может использоваться как арифметическая, так и логарифмическая шкала. Употребление той или иной шкалы зависит от цели нашего анализа. Для цен мы будем брать лишь арифметическую шкалу как более простую и понятную. В техническом анализе логарифмическая шкала практически не применяется. Она интересна тем, что показывает не только направление изменения цен, но и скорость этого изменения. Line chart Этот тип графиков наиболее привычен и известен нам со школьной скамьи. В отличие от графика обычной функции, графики, применяемые для анализа цен на рынке, не такие плавные, поскольку замеры цен происходят дискретно через равные промежутки времени. Поэтому на самом деле мы строим точки, соответствующие цене за каждый временной промежуток, и для наглядности соединяем их отрезками прямых. В результате мы получим ломаную линию, но при соответствующем масштабе она визуально воспринимается как плавная кривая. Чтобы получить действительно плавную линию, можно применить различные методы сглаживания к этой ломаной, но обычно такой необходимости не возникает. Такой простой график, как линия, не может отразить все данные по изменению цен. Но иногда он все же необходим: либо когда у нас мало данных, либо когда они не изменяются за определенный промежуток времени (например, курс доллара, устанавливаемый центральным банком на целый день). Линейный график часто используется при построении графиков для вспомогательных компьютерных индексов.

Когда нам нужно на одном графике изобразить несколько линий, мы можем для наглядности использовать различные цвета для этих линий или одну из их изобразить точками. Следующий тип графика, который мы рассмотрим, более распространен и действительно отображает все четыре цены. Но как можно будет заметить, такой насыщенный информацией график часто мешает визуальному анализу. Поэтому использование простых линейных графиков нередко помогает данному анализу. Например, рассматривая график, построенный по ценам закрытия, мы можем более четко определить волновые движения и ведущую тенденцию на рынке (см. рис. 6-1). Bar chart Наиболее употребительный и относительно простой способ графического анализа цен — с помощью палочек (Bar chart). На рисунке 6-2 мы можем увидеть, что палочка отражает все изменения цен за определенный период времени. Однако, несмотря на то, что этот график отражает все четыре цены, он не лишен одного недостатка. В течение рассматриваемого временного периода на самом деле цены могли изменяться в пределах палочки неравномерно: в каких-то ценовых промежутках объемы торгов были значительно больше, чем в других. Поэтому ее толщина не должна быть равномерной. В идеале она должна быть толще там, где по соответствующим ценам произошло наибольшее количество сделок, и тоньше там, где сделок было очень мало. Такая неравномерная палочка содержала бы еще больше информации, а равномерной палочкой размывается история изменения цен. Но использование неравномерной по толщине палочки сделает график очень трудным для визуального анализа. Кроме того, зрительное восприятие палочковых графиков сильно зависит от плотности графика и продолжительности видимого периода. Растянутый график, когда между палочками существует большое расстояние, содержит меньше визуальной информации и охватывает меньший временной период. Более плотный график, когда палочки расположены близко друг к другу, даст более четкую «картинку» и позволяет изобразить более длительный временной промежуток (см. рис. 6-3 и 6-4). Необходимость видеть на графике как можно более долгий период времени обусловлена потребностью видеть не только краткосрочную, но и среднесрочную тенденцию цен.

Необходимо помнить, что палочка безмолвна и ничего не говорит о том, как в течение рассматриваемого периода времени колебались цены. В принципе возможно как равномерное движение от одной крайней точки к другой, так и несколько колебании вдоль всей длины палочки. Поэтому последняя может содержать в себе много статистического шума. Например, если максимальное значение было достигнуто очень быстро и при малых объемах, а наибольшее количество сделок было произведено в нижней точке, то понятно, что данная ситуация не видна на нашем графике. Тем не менее, то, что цена достигала своего максимального значения, важно для рынка, поскольку участники запоминают такие экстремальные цены и в дальнейшем ориентируются на них. На рисунке 6-5 показано, как цены могут изменяться в течение периода времени, который отображает одна палочка. При этом видно, что характер изменения цены в каждом случае существенно отличается.

В отличие от других финансовых рынков, где время торговли ограничено, на FOREX не используется цена открытия, так как круглосуточная работа рынка подразумевает, что эта цена совпадает с ценой закрытия предыдущего периода. Использование графиков с различными временными интервалами позволяет увидеть тенденции и сигналы, которые на более подробном графике, но для более коротких временных интервалов не видны, ибо не хватает длины графика. Например, если рассмотреть месячные, недельные, дневные и часовые графики для немецкой марки, то можно заметить, что на часовом графике мы не видим тех трендов, которые определены дневным графиком, а на дневном — тех трендов, которые легко обнаружить на недельном (см. рис. 6-6, 6-7, 6-8 и 6-9).

Как мы увидим в дальнейшем, для анализа рынка необходимо рассматривать, как минимум, три временных периода. Например, если мы работаем на позициях в течение дня или нескольких дней, то наш основной график — дневной, при этом мы также используем месячный и часовой графики.

Для построения нашего основного графика (дневного) рекомендуется использовать миллиметровку. На графиках, которые вы можете получить из компьютерной информационной системы, обычно отображается достаточно узкий интервал времени и остается мало места для продолжения линий тренда в будущее. Миллиметровка же позволяет отображать более длинный временной промежуток и в более удобном масштабе. Кроме того, она сохраняет «историю» вашего анализа рынка. При этом точность определения конкретных значений цен достаточна для этого анализа. Сложность построения такого графика вручную невелика. Достаточно потратить пару часов, чтобы начертить данные за предыдущие 6-8 месяцев, а затем необходимо каждый день добавлять только одну палочку. Миллиметровка всегда может быть с вами, в отличие от компьютера. Как показывает опыт, эффективность использования такого «доисторического» инструмента при проведении технического анализа оказывается чрезвычайно высокой. Candlestick chart Свечки (точный перевод — подсвечники), в отличие от палочных графиков, помогают зрительно выделить основное движение в течение дня, хотя по сути своего построения они очень похожи на палочки, так как отражают все четыре основные цены выбранного временного периода. В последнее время анализ рынка с помощью свечек снова стал популярен, хотя этому методу уже более 200 лет. Они были изобретены в Японии еще в 1750 г., но европейские и американские трейдеры стали использовать их лишь в 80-х годах, когда появилась возможность строит ь эти графики с помощью компьютеров.

Тело свечек (body — jittai) содержит основное движение цен в течение данного периода времени — от цены открытия до цены закрытия. Если первая ниже второй, это говорит о росте цены, и тогда тело свечки не закрашивается. Если цена открытия выше цены закрытия, то основное движение цен было вниз, и тогда ее тело закрашено. При использовании компьютера цвет свечек, естественно, можно задавать по своему усмотрению. Хвосты свечек, которые отражают как бы незначимые изменения цен, называются тенями (shadow). Причем верхняя тень именуется uwakage, а нижняя — shitakage. Наличие у свечки толстого тела и тонких хвостов позволяет уменьшить влияние статистически незначимых движений в течение рассматриваемого периода времени на зрительное восприятие графика. Разная раскраска тела свечек также позволяет визуально различать движения цен вверх и вниз (см. рис. 6-11). На наш взгляд, волны Эллиота и паттерны, которые мы рассмотрим ниже, легче увидеть на свечках, чем на палочных графиках. Правда, на этих графиках сложнее определять линии тренда, но зато появляется целый набор комбинаций из свечек и их форм, которые дают определенные сигналы о «бычьем» или «медвежьем» тренде и о возможном развороте тренда. Если все же строить линии последнего по свечкам, игнорируя тени, то можно получить интересные результаты.

Заметим, что далеко не все трейдеры используют анализ данных графиков. Однако, как мы уже отмечали, чем больше инструментов вы освоите, тем больше сможете получить информации. С другой стороны, если следовать нашей идее о том, что рынок ведет себя в соответствии с доминирующей среди трейдеров теорией, то анализ свечек должен мало помогать при анализе рынка. Разве что, исключение может составлять анализ азиатских рынков, в частности иены, поскольку в Японии по-прежнему широко используют свечки. Как можно увидеть на рисунке 6-12. визуальные анализы палочкового графика и свечек могут существенно отличаться. Действительно, палочковый график создает впечатление растущих и убывающих цен, а свечки показывают, что цены «стоят» в горизонтальном диапазоне. Фигуры для свечеки их анализ мы рассмотрим ниже.

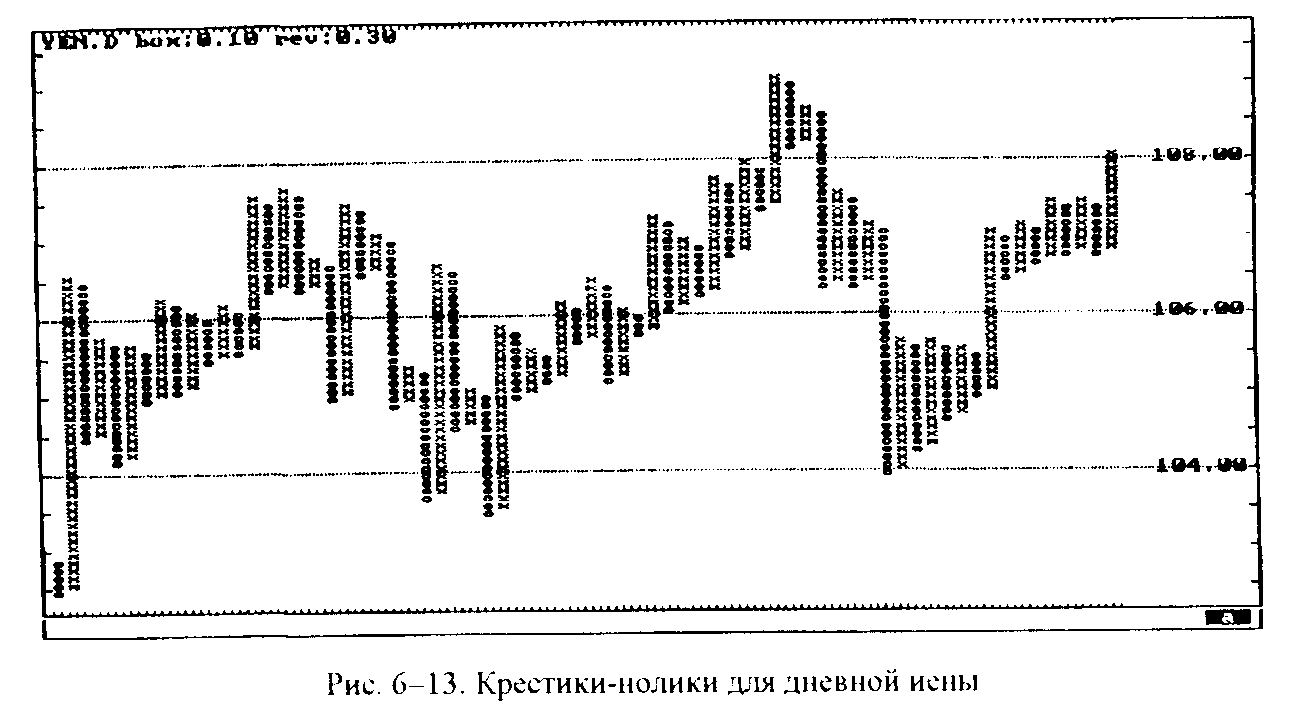

Point and Figure chart По-русски удобнее назвать этот тип графиков как крестики-нолики. В отличие от всех предыдущих типов, он не содержит временной шкалы и отражает только изменение цен, а также, как и свечки, позволяет отфильтровывать статистические шумы (см. рис. 6-13). Данный тип графиков тоже малоупотребителен среди трейдеров, хотя, на наш взгляд, может быть, и напрасно. Крестики-нолики дают более простые сигналы и позволяют рассчитывать цель для движения цен при прорыве области консолидации, что редко возможно сделать с помощью других графиков. Опишем способ построения этих графиков. Для начала мы должны зафиксировать две величины: количество пунктов в одной клеточке графика и количество пунктов, требуемых для разворота. Возьмем для примера в качестве таких величин 10 пунктов и 30 пунктов. Пока цена растет, мы ставим через каждые 10 пунктов крестик «X», продолжая столбик, который отражает рост цены (см. рис. 6-14). Когда цена начнет двигаться вниз, мы ставим в соседнем столбике нолик «О», но не сразу, а только тогда, когда ее движение вниз пройдет более, чем 30 пунктов (см. рис. 6-15).

Пока величина разворота не достигнет такого значения, мы считаем, что это несущественное изменение цены (т.е. «отрезаем» статистический шум), и не рисуем нолики. Если ее понижение не превысило 30 пунктов от максимальной цены и цена снова пошла вверх, то мы дожидаемся, когда она достигнет максимума, и продолжаем ставить крестики. Таким образом, один столбик крестиков или ноликов может соответствовать как очень короткому, так и очень продолжительному периоду времени. Крестики и нолики пытаются отразить суть изменения цен вверх-вниз, отвлекаясь от временной природы этого изменения. И это понятно — трейдера интересует движение цен, чтобы получить прибыль на разнице курсов. Но такая «философия» несколько ущербна, так как нас интересует не только прибыль, но и скорость ее получения, т. е. эффективность использования капитала. Если вы уверены, что получите, например, 10% прибыли, то существует огромная разница — получить эту прибыль за час, за неделю, за месяц или за год.

Так же как и свечки, крестики и нолики «отрезают» статистический шум, поскольку фильтруют незначительные колебания цен в противоположную сторону от основного движения. Причем силу фильтрации этого шума можно регулировать, изменяя параметр разворота. Наиболее популярно в качестве такого параметра использовать магическое число 3, т. е. соотношение величины шага графика к величине разворота должно быть равно 1:3. Однако можно применять и другие соотношения, в частности соотношение 1:1. На рисунках вы можете увидеть, как при соотношении 1:3 мы получаем меньше ценовых колебаний, чем при соотношении 1:1. Усиление фильтрации приводит к пропуску незначимых колебаний (см. рис. 6-16 и 6-17).

Исторически этот тип графиков появился во времена первых бирж, когда результат изменения цен на бирже отмечался мелом на доске в виде крестиков и ноликов. Вновь этот метод стал использоваться в 80-х годах, когда появилась возможность легко строить крестики-нолики с помощью компьютеров. Тем не менее, то ли из-за неумения анализировать эти графики, то ли из-за действительной их неэффективности, почему-то они используются трейдерами достаточно редко. Наиболее часто и эффективно крестики-нолики применяются при анализе ценовых колебаний в течение дня вместе с анализом часовых графиков, чтобы точнее определить наиболее удачные моменты входа и выхода из рынка. Фигуры для крестиков и ноликов и анализ этих графиков мы рассмотрим ниже. Объемы и открытый интерес Объемы обычно чертятся как гистограммы под ценовым графиком. При этом столбик объема за соответствующий период времени располагается точно под палочкой или свечкой ценовых колебаний за тот же временной период. Объемы отражают количество заключенных контрактов за определенное время, а не их размеры. Учет такого количества является не совсем точным показателем активности, но дает нам более полезную информацию, чем учет размеров сделок. Действительно, если мы будем учитывать величину, а не количество сделок, то увеличение объемов может быть спровоцировано несколькими участниками рынка проведением крупных сделок. Учет же количества контрактов позволяет измерить активность всех участников рынка, но в этом случае возможно воздействовать на объем большим числом мелких сделок. Таким образом, при анализе объема необходимо учитывать две крайности: малые объемы при больших суммах сделок (что обычно могут позволить себе только крупные и профессиональные спекулянты и хеджеры), а также большие объемы за счет большого количества сделок мелких спекулянтов, которые часто не являются профессионалами рынка. Кроме того, в объеме не разделяется активность «быков» и «медведей», т. е. не разделяются объемы покупок и продаж. Однако активность «медведей» и «быков» видна при анализе изменения цен — если последние растут, то побеждают «быки», если же они падают, то побеждают «медведи». На рынках с фиксированным местом и временем проведения торгов (например, фьючерсный рынок) учет сделок — более легкий и контролируемый процесс, чем на мировом и круглосуточном рынке FOREX, где точный учет количества сделок практически невозможен. Поэтому следует придавать различное значение оценке объемов на разных финансовых рынках. Невозможность точного учета объемов на FOREX приводит к необходимости использовать оценочные показатели объемов. Возможны два варианта такой оценки: либо экстраполировать объемы валютных фьючерсов, которые сильно коррелируют с FOREX, либо оценивать объемы на глаз, определяя скорость поступления информации о торгах в компьютерную систему и отображаемую на мониторах (чем больше скорость обновления информации, тем больше объемы).

Основное правило анализа объема состоит в том, что возрастающие объемы подтверждают интерес участников рынка к движению цен в текущем направлении, а уменьшающиеся объемы говорят о том, что участники не поддерживают данное движение. Причем самое главное в анализе объемов — это то, что они опережают движение цен, так как цены более инерционны, чем объемы. Если рост цены происходит при нарастающих объемах, а затем объем падает, то цена обычно еще продолжает расти, но объем дает нам сигнал о возможном развороте или, по крайней мере, об ослаблении тренда. Кроме того, объемы — обязательный подтверждающий сигнал при анализе фигур разворота и продолжения (см. 6.4 и 6.5). Отметим, что анализ гистограммы объемов затруднен из-за малой визуальной информативности такого графика. Поэтому при анализе объемов рекомендуется использовать еще и компьютерные индикаторы, построенные на объемах, которые дают более ясные сигналы. Из набора первичных данных (цены, объемы и открытый интерес) объем занимает второе место по важности после цен. При анализе объемов необходимо избежать двух крайностей: переоценки их значимости и полного их игнорирования. Наиболее значимы при анализе объемы для дневных и недельных графиков. На месячных графиках они обычно не используются. Следует учитывать, что на товарных рынках, в отличие от рынка фьючерсов или FOREX, объемы публикуются с задержкой на один день, т.е. объемы торгов известны только на следующий торговый день, поэтому являются запаздывающим параметром. Открытый интерес — это общее число поддерживаемых или не ликвидированных контрактов на конец текущего или на начало следующего дня. Увеличение объема может происходить за счет большого количества мелких спекуляций, а открытый интерес говорит о серьезной и долгосрочной заинтересованности участников рынка в существующей тенденции, поэтому для подтверждения основного ценового движения увеличение объемов должно подтверждаться и повышением открытого интереса. Для FOREX показатель открытого интереса не используется, поскольку нет возможности его зарегистрировать. Как мы уже подчеркивали, FOREX не является чистой игрой с нулевым результатом, когда торгуется однородный товар, и нужно обязательное наличие пары продавец-покупатель. Поэтому открытый интерес для FOREX не имеет большого смысла. Данные открытого интереса, как правило, чертятся в виде линии ниже ценового графика и выше объемов. При этом нам больше важно не абсолютное значение открытого интереса, а его увеличение или уменьшение. Кроме открытого интереса, часто чертится график, представляющий усредненное значение открытого интереса за последние пять лет. Сравнение текущего открытого интереса и среднего значения позволяет устранять сезонные колебания. Например, если повышение открытого интереса совпадает с повышением среднего значения, то это говорит о сезонном влиянии на открытый интерес и уменьшает значимость такого повышения. Если увеличение открытого интереса существенно превышает среднее значение, то это говорит о специфичности именно текущей ситуации на рынке, которая не связана с сезонными колебаниями активности. Рассмотрим, как вычисляется открытый интерес. Для заключения контракта на любом финансовом и товарном рынке необходимы продавец и покупатель. При совершении сделки открытый интерес может либо увеличиваться, либо уменьшаться, либо оставаться неизменным. Если одна из сторон сделки (продавец или покупатель) закрывает старую открытую позицию, а другая — открывает новую позицию, то открытый интерес не изменяется, так как одна позиция закрылась, а другая открылась. Если обе стороны при сделке открывают новые позиции, то он увеличивается. Если они ликвидируют свои позиции, то он уменьшается. Чрезвычайно большое увеличение открытого интереса может свидетельствовать об опасной ситуации на рынке и сигнализировать о возможном развороте тренда. Повторим еще раз, что основное правило интерпретации объемов и открытого интереса состоит в том, что объемы должны подтверждать тренд. То есть при возрастающем или убывающем тренде движение цен в направлении основного тренда происходит на увеличивающихся объемах, а движение против тренда — на уменьшающихся объемах. Открытый интерес является третьестепенным по значимости параметром, он обычно просто подтверждает объемы и на FOREX не используется. При обсуждении следующих тем мы будем постоянно возвращаться к вопросу об объемах. Тренды Основным положением технического анализа выступает, как мы уже отмечали, утверждение о том, что рынок развивается направленно: либо цены растут, либо падают, либо находятся в горизонтальном диапазоне. Поэтому выявление тренда (trend) или превалирующего направления движения цен — база технического анализа и залог успешной торговли. Тренд — друг трейдера, поскольку торговля вдоль тренда является, как мы увидим при рассмотрении торговых тактик, безопасной и прибыльной. К сожалению, движение цен никогда не происходит только вверх или только вниз, ибо они все время колеблются, но существует доминирующее направление этого движения, которое и есть тренд.

|

||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 473; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.156 (0.019 с.) |