Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Как строить линии поддержки и сопротивленияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Построение линий поддержки или сопротивления кажется простой задачей, поскольку для проведения прямой линии достаточно иметь только две точки. Однако для того, чтобы такая линия была действительно значимой, необходимо подтверждение. Им является попадание третьей точки графика на эту линию. Построение хороших линий на графике требует определенного опыта. Кроме того, строить их на чистом графике довольно сложно. Поэтому мы еще раз хотим подчеркнуть значимость таких прекрасных инструментов в работе трейдера, как миллиметровка, прозрачная линейка и карандаш. Когда вы на своем листе миллиметровки день за днем строите график, на нем остаются значимые и сильные линии, которые подтверждаются много раз, а временные и незначимые линии вы стираете и просто забываете про них. Следует отметить, что проведение линий — не простой механический процесс. Для получения хороших линий и уровней требуются определенное творчество и опыт. При проведении линии возможно отсечение статистического шума, когда отрезаются хвостики некоторых палочек, чтобы линия прошла через большее количество точек. При этом надо придерживаться следующего правила: в отсекаемую часть ценовой палочки не должна попасть цена закрытия, так как она очень значима. Обычно при проведении линий разрешается отсекать не более 1-3% цены. Мы рассмотрим построение линий на примере дневного графика швейцарского франка (см. рис. 6-29). Первое, что бросается в глаза, — хорошая линия поддержки. Эта линия уже была определена в октябре-ноябре 1995 г. и затем много раз подтверждалась. На нее попадают восемь точек, и еще много точек лежат рядом. Линия сопротивления (пунктирная линия) была определена только в феврале 1996 г., а скорректирована в мае (сплошная линия). Однако еще в ноябре 1995 г. мы могли провести через максимальное значение линию, параллельную линии поддержки (точечная линия). Как мы можем видеть, эта линия позволила нам иметь ориентировочные цели для максимальных значений в будущем. Кроме того, несколько раз она становилась для отдельных частей графика линией и поддержки и сопротивления. Таким образом, она имеет большое значение.

Если несколько отступить от линии поддержки вверх и рассмотреть линию, которую мы провели более тонко, то увидим, что эта линия почти все время выступает то в роли линии поддержки, то в роли линии сопротивления для различных частей графика. На нее попадает большое количество точек, и она давно существует. Таким образом, данная линия является достаточно важной для нас. Итак, проведя линии поддержки и сопротивления по экстремальным точкам, мы выделили возрастающий тренд для швейцарского франка. Этот тренд является среднесрочным, поскольку длится более полугода. Внутри него можно выделить краткосрочные каналы. Например, тот, который мы выделили штрихпунктирной линией, длился более месяца, с начала апреля до конца мая. На следующем рисунке (см. рис. 6-30) мы попытались выделить несколько уровней, на которых цена часто задерживалась. Эти уровни остались в памяти участников рынка как значимые и будут оказывать влияние в будущем. В заключение отметим, что краткосрочный уровень сопротивления, образовавшийся в конце мая — начале июня, на самом деле не краткосрочный трснд отката, а определен главным многолетним трендом, который можно увидеть только на недельном графике. Как мы уже говорили, если мы не будем анализировать графики с разными периодами времени, то можем допустить ошибку. Если мы рассмотрим недельный график швейцарского франка (он аналогичен графику немецкой марки: см. рис. 6-7, 6-8, 6-9), то увидим, что дальнейший рост курса франка был остановлен линией сопротивления, определенной несколько лет назад.

Сила линий тренда Сила линий и уровней сопротивления и поддержки определяется количеством значимых точек, которые попадают на эти линии, и временем их возникновения. Любую линию определяют, как минимум, две точки: если на эту линию попадают еще точки, то ее значимость и сила увеличиваются с каждым очередным попаданием. С другой стороны, как мы уже говорили, частые попадания точек на линию в пределах короткого промежутка времени могут сигнализировать о сильном желании рынка пробить ее. Если линия, построенная только через две точки, проведена полгода назад и до сих пор не была пробита, то значимость этой линии повышается со временем, несмотря на то, что она определена всего двумя точками. Если же линия проведена через точку, которая появилась недавно, и через точку, которая была уже давно, то такая линия слабая, ибо время рождения линии — это время, когда мы ее смогли провести первый раз, т. е. время появления второй точки. Также согласно теории Ганна наиболее значимые линии тренда — линии под углом в 45°. Большие углы говорят о неестественной скорости роста или падения цен, а меньшие углы сигнализируют об ослаблении и возможном развороте тренда. К сожалению, точное построение углов зависит от масштаба графика, и если этот масштаб произвольный, то такие замеры невозможно сделать с помощью обычного транспортира. Поэтому существует еще одна рекомендация: провести статистическис замеры углов на ваших графиках и выявить наиболее часто встречающиеся величины углов наклона сильных линий, которые и будут характеризовать нормальные углы для линий тренда при вашем масштабе графика. По нашему мнению, утверждение Ганна, возможно, не совсем верно, поскольку на каждом финансовом рынке может быть свой оптимальный угол наклона. Возрастающие объемы при подходе к линиям тоже являются свидетельством их значимости и силы, так как слабые и незначимые уровни цена преодолевает без усилий и без увеличения объемов. Разворот тренда Насколько тренд помогает нам прибыльно и безопасно торговать, настолько же важна способность определять время его разворота, чтобы избежать потерь. Определение разворота тренда — одна из самых сложных задач любого анализа. Как этот вопрос решается с помощью линий тренда? Как мы уже отмечали, при «бычьем» тренде наибольшее значение имеет линия поддержки, а при «медвежьем» — линия сопротивления. Пробитие этих линий сигнализирует о возможной смене тренда. При определении пробития линии с помощью графика необходимо обращать внимание на цену закрытия. Если только хвост палочки пересек линию, то это еще нельзя считать пробитием. Пробитием можно считать лишь ситуацию, когда и цена закрытия пересекла эту линию. Причем если указанная цена неуверенно пересекла этот уровень, то некоторые трейдеры ждут второго подтверждающего сигнала от следующей палочки. То есть наиболее точный сигнал дают два последовательных пересечения линии тренда ценой закрытия. Иногда применяют некоторые фильтрующие ограничения для выявления ситуации пробития указанной линии. Наиболее часто требуют, чтобы оно составляло не менее 3% изменения цены. Пробитие сильных линий обычно происходит только при увеличивающихся объемах, которые отражают большое количество операции около этого уровня как по закрытию, так и по открытию позиций. Для линий тренда это означает, что нарастающие объемы подтверждают силу движения, которое направлено противоположно основному тренду. Это тоже свидетельствует о возможной смене тренда. В таких ситуациях рекомендуется наблюдать за графиком крестиков и ноликов отражающим колебания цены в течение дня, что помогает определить ведущие тенденции покупок и продаж. После пробития линии тренда часто наблюдается период консолидации, когда цены стабилизируются в горизонтальном диапазоне. Этот период обычно характеризуется неуверенностью рынка в смене тренда, поэтому никто не решается быть первым и все участники выжидают более точных и определенных сигналов. Сила и скорость прорыва цен из этого диапазона, как правило, пропорциональна продолжительности периода консолидации. То есть чем дольше цены находятся зажатыми в горизонтальном диапазоне, тем на большее расстояние и с большей скоростью они вырываются из него. После прорыва линии тренда она меняет свое назначение: линия поддержки становится линией сопротивления, и наоборот.

При анализе каналов следует обращать внимание, доходит ли цена до обеих границ канала, что тоже может дать сигнал об усилении или ослаблении тренда. Рассмотрим «бычий» тренд (см. риc.6-.11). Если ценовое колебание не дошло до линии поддержки, то это может говорить об усилении этого тренда. Действительно, нижние значения цен тогда становятся все выше и выше, да еще с ускорением. Если же ценовое колебание не дошло до линии сопротивления, это может свидетельствовать об ослаблении «бычьего» тренда, так как верхние цены становятся все ниже и ниже. Кроме того, необходимо помнить, что со временем линии тренда могут уточняться. Поэтому пробитие его линии не всегда является сигналом к развороту, а может быть просто уточнением тренда. Но в любом случае это указывает на ослабление основного тренда (см. 6 11).

Фигуры разворота

При анализе графиков можно обнаружить комбинации палочек, которые складываются в определенные фигуры (patterns) и дают сигнал к развороту существующего тренда (the reversal patterns) или к его продолжению (the continuation patterns). Прежде чем искать любую фигу ру, надо убедиться в наличии четко выраженного «бычьего» или «медвежьего» тренда. Наибольшее значение этих фигур состоит, на наш взгляд, не столько в том, что они дают сигналы разворота или продолжения тренда, сколько позволяют вычислить возможную цель, которую может достигнуть цена после того, как эти фигуры сформировались. Сигналов, подтверждающих тренд или говорящих о возможном его развороте, существует достаточно много, а расчет цели возможен далеко не всегда. Под целью понимается максимально или минимально возможное значение цены. Действительно, нам важно знать не только направление изменения цен, но и возможную величину такого изменения. Необходимо отметить, что все фигуры могут и не подтверждаться, т. е. быть ложными. Поэтому не стоит так однозначно подходить к анализу фигур. Голова и Плечи Голова и Плечи (head and shoulders) — одна из наиболее известных разворотных фигур. Эта фигура состоит из двух приблизительно равных Плечей и более высокой Головы (см. рис 6-32). Причем для всех этих частей существует общая линия поддержки, которая называется линией Шеи (neckline). Эта линия является сначала линией сопротивления, а затем становится линией поддержки для Плечей и Головы. Она должна быть обязательно два раза испытана на пробитие как линия поддержки (между Плечами и Головой). Строгая горизонтальность линии Шеи обычно не требуется, но и ее значительный наклон должен вызывать сомнение в правильности анализа данной фигуры. Высота плеч тоже не обязана быть абсолютно одинаковой, только Голова должна существенно выделяться на их фоне. Действительно, ценовые колебания настолько не подчиняются строгим законам, что сформировать четкие и ровные фигуры никогда не смогут. Поэтому анализ этих фигур на реальных графиках цен представляет определенную условность и достаточно сложен.

Как и большинство значимых движений цен, формирование всех фигур должно подтверждаться изменениями объемов. При движениях вниз, начиная с левого Плеча, объемы растут, а при движении вверх — уменьшаются. Это свидетельствует о том, что «бычий» тренд ослабевает, так как рынок больший интерес проявляет к движению вниз. После завершения формирования Головы объем торговли при движениях цены вверх должен быть уже значительно меньше объема при движениях вниз. Наибольший объем возникает при попытке пробития линии Шеи после того, как правое Плечо сформировалось. Отсутствие подтверждения фигуры объемами говорит о возможной ошибке анализа. Как только у вас сложилось впечатление, что складывается эта фигура, необходимо дождаться пробития линии Шеи, а не только старой линии поддержки для «бычьего» тренда. Напомним, что можно говорить о пробитии линии, только если цена закрытия ее пересекла. После такого пробития возникает «медвежий» тренд, и минимальная величина, на которую может упасть цена, равна расстоянию между Головой и Шеей. Цель отсчитывается от линии Шеи в точке пробития. Заметьте, что возможен стандартный откат к этой линии после ее пробития (см. 6.3.3). Однако он необязателен, и после пробития цена может сразу пойти вниз к своей цели. Необходимо отметить, что распознавание фигур — очень субъективная операция. Фигура может быть не такой ровной, как на картинке. Плечи могут быть несимметричными и не совсем одинаковыми, а линия Шеи может быть слегка наклонена, а не обязательно строго горизонтальна. Самое главное помнить, что, как бы четко ни была видна эта фигура, вполне возможны отскок от линии Шеи и образование ложной фигуры. Еще более опасно и опрометчиво принимать решения на основе догадок о том, что такая фигура может сформироваться. Например, увидев левое Плечо и Голову, можно решить, что в будущем сложится и правое Плечо, и предпринять действия по открытию позиции в сторону «медвежьего» тренда. Такая поспешность может дорого стоить. Для «медвежьего» тренда возможны обратные или перевернутые Голова и Плечи (inverse Head and Shoulders). Все рассуждения для этой фигуры аналогичны предыдущим, но являются их «зеркальным» отображением. Временной промежуток для формирования данной фигуры длится от нескольких недель до нескольких месяцев. Поэтому, как и вообще для анализа всех фигур разворота, рекомендуется использовать только недельные или месячные графики. Поиск этих фигур на дневных и тем более часовых графиках, как утверждают специалисты по техническому анализу, ненадежное дело. Тройная вершина Более слабой с точки зрения прогнозов является фигура Тройная вершина (triple top). Она полностью напоминает Голову и Плечи, но все три вершины имеют одинаковую высоту (см. рис. 6-33). Все рассуждения верны и для этой фигуры, и для ее зеркального образа — Тройного дна (triple bottom). Иногда Тройную вершину можно рассматривать как временно не состоявшуюся Двойную вершину, когда после второй вершины цена не пробивает линию Шеи. Линия Шеи и линия сопротивления, проходящие через вершины, не обязательно должны быть абсолютно горизонтальны и параллельны между собой, но сильное отклонение от указанных условий вызывает сомнение в формировании фигуры. Вспомните, что угол в 45° является для линий тренда наиболее оптимальным значением, поэтому горизонтальность понимается как угол, существенно меньший 45°. Кроме того, вершины этой фигуры должны иметь почти одинаковую высоту. Повторим, что объемы должны подтверждать эту фигуру, а также что может сформироваться и ложная фигура, когда разворота тренда не происходит. Наиболее важным сигналом является пробитие линии Шеи на возрастающих объемах. В случае формирования правильной фигуры цель после пробития линии Шеи равна расстоянию между ней и линией сопротивления, проходящей через вершины. Цель отсчитывают от линии Шеи в точке пробития.

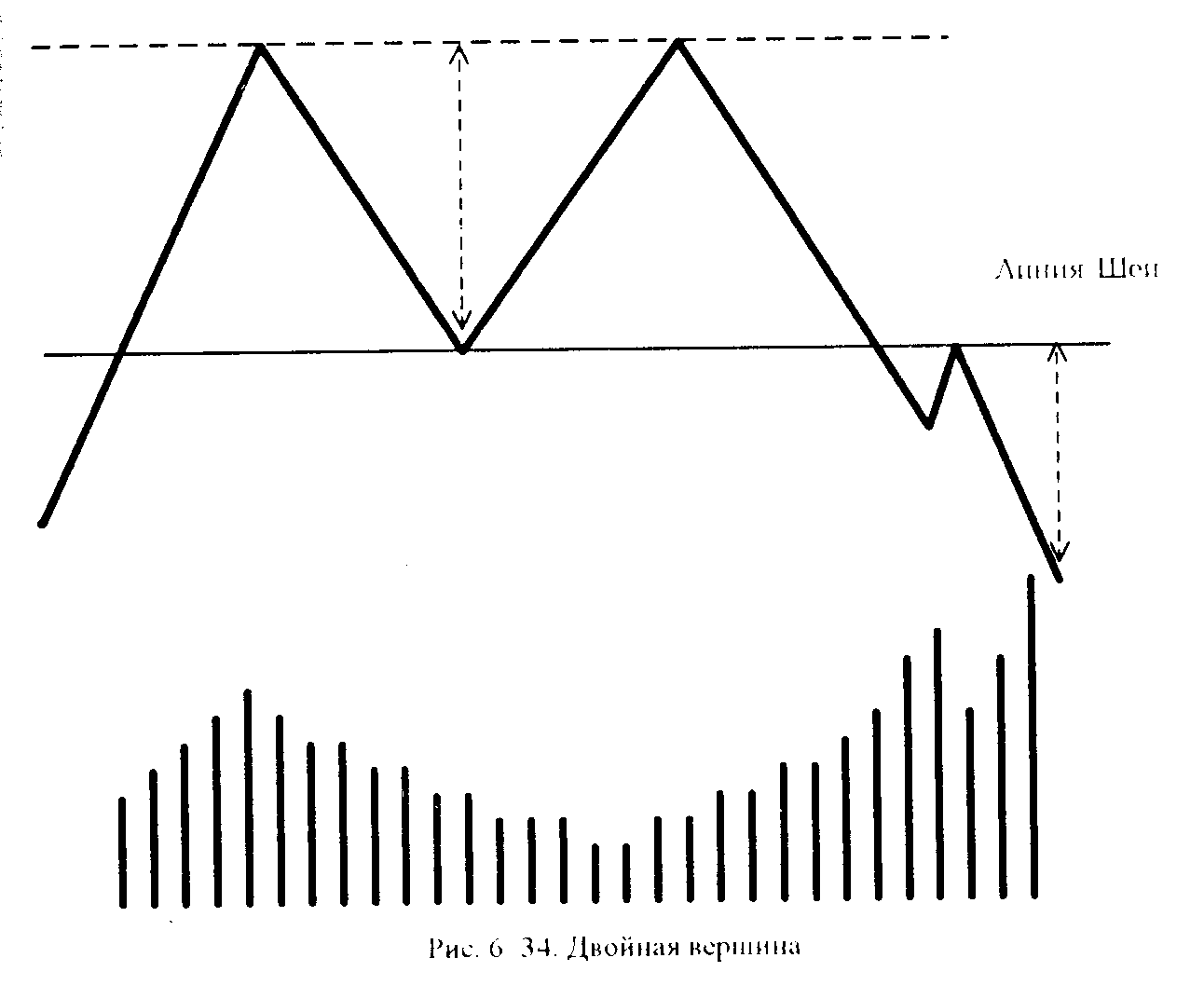

Двойная вершина

Двойная вершина (double top) и Двойное дно (double bottom) тоже более слабые фигуры, чем Голова и Плечи (см. рис. 6-34). Кроме того, проведение линии Шеи для Двойной вершины представляет определенную сложность, так как у нас имеется только одна точка. Однако эту линию можно провести как параллельную линию к линии сопротивления, которая проведена через две вершины. После пробития уровня Шеи, что должно происходить на возрастающих объемах, падение цены должно быть равно расстоянию между линией Шеи и линией сопротивления, которая проходит через вершины. Цель отсчитывается от линии Шеи в точке пробития. Подобно предыдущим фигурам, строгая параллельность линий сопротивления и Шеи не обязательна, так же как и их абсолютная горизонтальность. То есть линия Шеи может быть слегка наклонена.

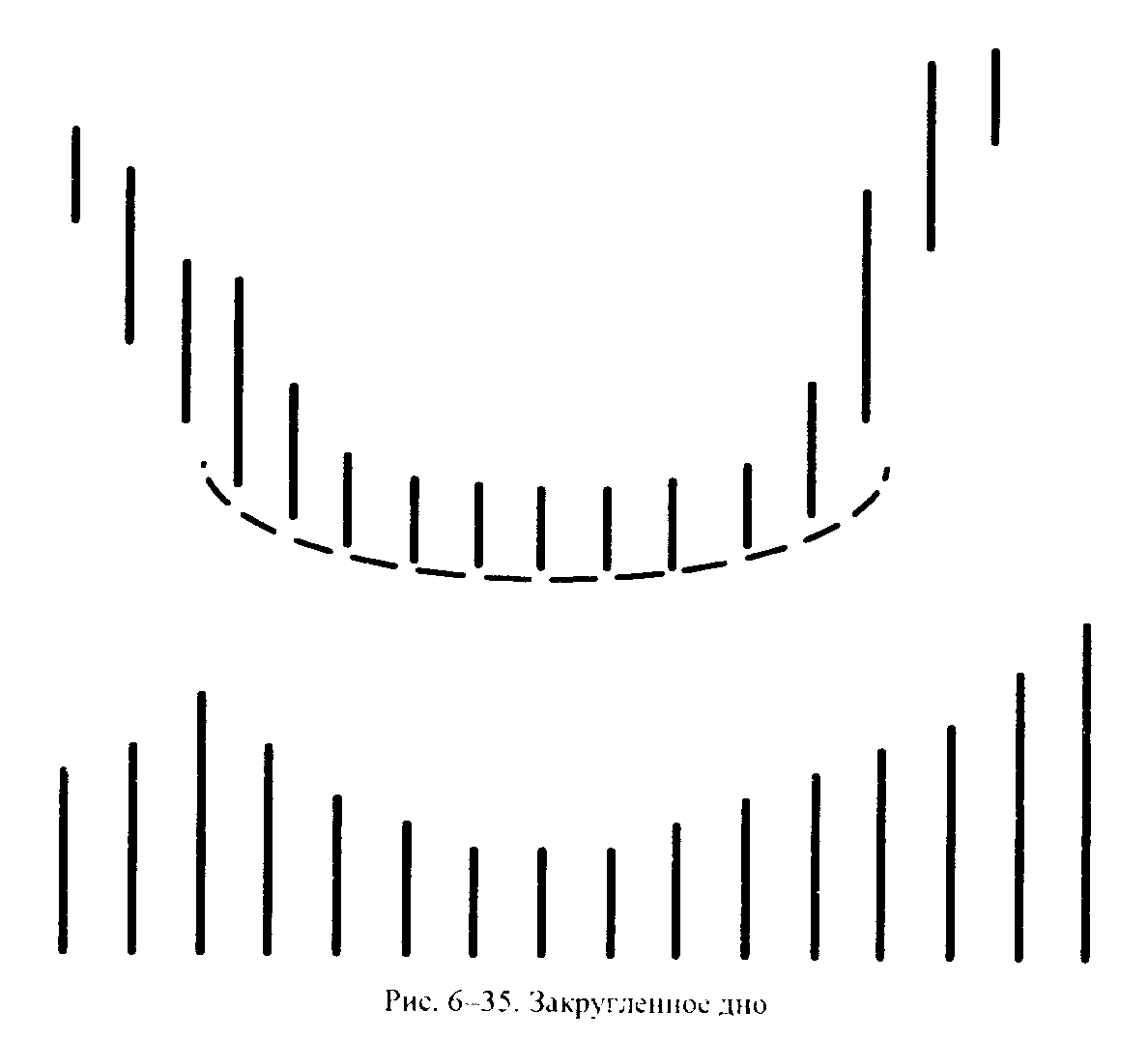

Двойное дно представляет собой зеркальное отображение Двойной вершины. Двойные вершина и дно, как и все остальные фигуры разворота, более значимы на недельных и месячных графиках, поскольку они формируются от нескольких недель до нескольких месяцев. На дневных графиках эти фигуры менее значимы. Также маловероятно, что цель будет достигнута за короткий промежуток времени. Закругленные вершина и дно Закругленные вершина и дно (rounded top and bottom) — это редко встречающаяся фигура, отражающая нерешительность рынка в конце тренда (см.рис. 6-35). При этом активность рынка очень слабая, поэтому тяжело определить, когда эта фигура сформируется, а также неизвестна и цель для следующего движения цен. Единственное, что можно сказать, — это то, что, как и для любой консолидации цены в горизонтальном диапазоне, чем дольше будет продолжаться консолидация, тем более сильным и быстрым будет последующее движение цены.

Иногда эту фигуру называют Соусником или Чашкой. Причем в самой нижней точке (середине) этого Закругленного дна возможны всплески цены при резких увеличениях объемов. Но чаще это закругление происходит при почти одинаковых по длине палочках. То есть существует не только закругленная линия поддержки, но и закругленная линия сопротивления. V-формация Эта фигура представляет собой полную противоположность Закругленным вершине и дну, так как разворот тренда происходит очень резко, быстро и решительно. Эта фигура очень похожа на Разворотный день (см. 6.4.7). Как правило, такой разворот должен сопровождаться значительным увеличением объемов. V-формация трудна для анализа своей неожиданностью и неестественностью, поэтому встречается достаточно редко. Бриллиант Более экзотической фигурой, которая часто напоминает Голову и Плечи, является Бриллиант (см. рис. 6-36). Путаница между двумя фигурами не столь существенна, поскольку обе они сигнализируют о развороте. Единственное отличие — это то, что у Бриллианта нет явно выраженной Шеи, а есть две разные линии поддержки.

После формирования Бриллианта целью является его высота (величина самой широкой части), отложенная от точки пробития линии поддержки. Разворотный день» В техническом анализе существует понятие Разворотного дня (reversal day). В силу быстротечности его формирования он обычно не рассматривается как разворотная фигура (см. рис. 6-37). Но мы решили включить его именно в эту часть нашего изложения. Разворотный день при «бычьем» тренде дает новый максимум, но цена закрытия оказывается ниже предыдущего дня. Причем это происходит на возросших объемах, а максимум и минимум Разворотного дня полностью перекрывают предыдущий день. Следует отметить, что Разворотный день далеко не всегда говорит о смене тренда, это может быть просто временный откат или ослабление главного тренда.

Возможна ситуация двойного Разворотного дня (см.рис. 6-38). В этом случае первый день достигает нового максимума и закрывается вблизи него, а второй день имеет приблизительно тот же размах, что и первый, но цена закрытия оказывается в нижней точке. При этом оба дня показывают существенное увеличение объемов. Так же как и в случае одного Разворотного дня, размах двойного Разворотного дня полностью перекрывает предыдущий день. Зеркальное отображение этой ситуации соответствует «медвежьему» рынку, и анализ Разворотного дня для такого рынка точно такой же, но зеркальный. Разворотные дни могут быть как самостоятельным сигналом, так и частью других фигур. Например, вершина Головы в фигуре Голова и Плечи может содержать Разворотный день. Не стоит переоценивать значимость Разворотного дня, так как его формирование должно подтверждаться еще и другими сигналами. Просто анализ такого «дня» заставляет вас усилить бдительность и быть готовыми к возможному развороту. Разворотный день, так же как и Закругленная вершина, не дает цели, поэтому ценность этой фигуры не столь велика. Важность Разворотного дня возрастает, если вы используете недельные и даже месячные графики.

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 578; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.222.184.207 (0.012 с.) |