Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Определение стоимости капиталаСодержание книги

Поиск на нашем сайте

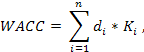

Определение цены капитала является одним из основополагающих понятий финансового менеджмента, поскольку: 1. стоимость капитала является основой максимизации стоимости предприятия, требующей, чтобы цена всех используемых факторов производства, включая авансированный капитал, была минимальной; 2. оценка цены капитала необходима при принятии решений по формированию инвестиционного бюджета и обоснования принимаемых решений по инвестиционным проектам. Главной составляющей процесса оптимизации структуры капитала является снижение относительного уровня затратности (цены капитала), связанного с использованием как заемных, так и собственных финансовых ресурсов. Концепция оценки стоимости капитала исходит из того, что капитал является одним из важных факторов бизнеса, а его стоимость (цена) оказывает влияние на уровень текущих и инвестиционных затрат (данная концепция не сводится только к определению цены привлечения капитала). Стоимость капитала (cost of capital) — это требуемая поставщиками капитала ставка доходности для различных типов финансирования бизнеса (общий подход). Показатель стоимости капитала служит: • мерой прибыльности текущей деятельности; • критерием реального инвестирования (стоимость капитала — дисконтная ставка инвестиционного проекта, а также внутренняя норма рентабельности); • оценкой эффективности финансовых вложений; • критерием принятия решения о финансовой аренде (лизинге) или приобретении в собственность основных средств (если ■ уровень лизинговых платежей выше стоимости капитала, то лизинг невыгоден); • ориентиром для управления структурой капитала (на основе стоимости отдельных элементов собственного и заемного капитала); • измерителем уровня рыночной стоимости фирмы (снижение цены капитала может влиять на рост рыночной стоимости фирмы, повышать спрос на акции организации и т.п.); • обоснованием выбора типа политики финансирования оборотных активов (агрессивный, умеренный, компромиссный). Для определения оптимальности структуры капитала необходимо использовать один из важнейших финансовых критериев —показатель средневзвешенной цены {стоимости) капитала (WACC —weighted average cost of capital), расчет которого производится последующей формуле:

Результат расчета принято называть средневзвешенной стоимостью капитала компании WACC (Weighted Average Cost of Capital):

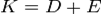

где Средневзвешенная стоимость капитала, рассчитанная в соответствии с целевыми пропорциями источников капитала, называется целевой стоимостью капитала. В то же время преобразование формулы средневзвешенной стоимости капитала может быть выражена:

где

В таблице прилагаются значения каждого из символов:

Это уравнение описывает ситуацию для однородных собственного и заемного капитала. Если в капитале присутствуют привилегированные акции со своей стоимостью, то формула будет включать дополнительные слагаемые для каждого источника капитала. Общая сумма средств, которую нужно уплатить за использование определенного объема привлекаемых на рынке капитала финансовых ресурсов, выраженная в процентах к этому объему, называется стоимостью капитала. Стоимость капитала количественно выражается в сложившихся в организации относительных годовых расходах по обслуживанию своей задолженности перед собственниками, инвесторами и кредиторами, т. е. это относительный показатель, измеряемый в процентах. В общем случае стоимость капитала определяется затратами на его привлечение. Затраты на привлечение капитала, или затраты на капитал, по общепринятой терминологии — это сумма регулярных выплат, которую должна осуществлять организация владельцам капитала (проценты по облигациям, дивиденды по акциям, проценты за кредит и т. д.) из расчета суммы привлеченного капитала. Стоимость капитала, привлекаемого организацией на открытом рынке, может быть выражена формулой СК = ССК*КСК + Сзк* КЗК, где Кск, Кзк — удельные веса собственного и заемного капитала во всем капитале (валюте баланса); С ск, С зк, — стоимость соответственно собственного и заемного капитала.

На текущий момент стоимость капитала любой организации может быть определена по данным ее финансовой отчетности Это текущая стоимость капитала организации, исчисленная по сложившейся структуре капитала. В случае привлечения дополнительного капитала организация формирует новую структуру капитала и на ее основе рассчитывает целевую стоимость капитала - ценовой ориентир пои покупке дополнительного капитала на открытом рынке. Таким образом, проблема вычисления стоимости капитала распадается на две задачи: 1) определение оптимальной структуры капитала, т. е. сочетания различных источников финансирования инвестиций; 2) вычисление стоимости каждого источника финансирования. Поэтому в расчетах принято выделять предельную стоимость капитала — максимальную стоимость дополнительно привлекаемого капитала, за пределами которой организация не может обеспечить требуемую норму доходности. Предельная стоимость капитала имеет огромное значение при разработке схем финансирования инвестиционных проектов. В основе подхода определения стоимости капитала на базе рисков лежит представление, что доходность инвестиций должна компенсировать риск, характерный для данной инвестиции. Развитый рынок капитала предусматривает, что инвесторы действуют рационально, т.е. являются противниками риска, поэтому за больший риск требуют большую доходность. В рамках этого подхода используются две модели: · модель оценки капитальных активов CAPM (модель Шарпа) · кумулятивная модель При оценке стоимости собственного капитала российских компаний использование модели CAPM сопряжено с рядом трудностей, обусловленных недостатком статистических данных, характеризующих деятельность эмитентов, отсутствием регулярных котировок акций на фондовом рынке у большинства компаний и влиянием других факторов, свойственных развивающимся рынкам. В мировой практике основные параметры для модели CAPM, например коэффициенты бета, рассчитываются специализированными фирмами и публикуются в течение многих лет в ряде финансовых и периодических изданий. В России информацию о коэффициентах бета лишь для некоторых компаний можно увидеть на сайте Росбизнесконсалтинг (РБК). При использовании модели САРМ возникает необходимость выбора показателя для оценки рыночной доходности. Как правило, по российскому рынку для расчета среднерыночной доходности используют индекс РТС или ММВБ. Здесь возникает проблема выбора и согласования таких оценок. С позиции расчета стоимости собственного капитала целесообразно выделять три источника собственных средств компании: 1) долевой капитал в виде привилегированных акций; 2) долевой капитал в виде обыкновенных акций; 3) реинвестированная прибыль. Первое представление источника олицетворяет держателей привилегированных акций; два других — держателей обыкновенных акций. Акционеры в обмен на предоставление своих средств коммерческой организации рассчитывают на получение дивидендов. Их доход численно будет равен затратам организации по обеспечению данного источника средств. Поэтому с позиции коммерческой организации стоимость такого источника приблизительно равна уровню дивидендов, выплачиваемых акционерам. Поскольку по привилегированным акциям выплачивается фиксированный процент от номинала, т. е. известна величина дивиденда, то цена источника средств «Привилегированные акции» рассчитывается по формуле

(15.3)

где Dps — ожидаемый дивиденд; Рт — рыночная цена акции на момент оценки Размер дивидендов по обыкновенным акциям заранее не определен и зависит от эффективности работы коммерческой организации. Поэтому стоимость источника средств «Обыкновенные акции» (kcs) можно рассчитать с меньшей точностью. Существуют различные методы оценки, из которых наибольшее распространение получили модель Гордона и модель ценообразования на рынке финансовых активов (САРМ). Применение модели Гордона сводится к использованию формулы (15.4)

( где D1 — первый ожидаемый дивиденд; Ро — рыночная цена акции на момент оценки; g — заявленный темп прироста дивиденда. Такой алгоритм расчета имеет ряд недостатков. Во-первых, он может быть реализован лишь для компаний, выплачивающих дивиденды. Во-вторых, показатель ожидаемой доходности, которая и является стоимостью капитала с позиции компании, очень чувствителен к и: нению коэффициента g. В-третьих, здесь не учитывается фактор риска. В этом смысле модель САРМ считается гораздо более объективно в ней учитывается в достаточно оперативном режиме влияние всех ночных ожиданий, т. е. она в известном смысле менее субъективна, нежели модель Гордона. Модель САРМ описывает зависимость между показателями доходности и риска индивидуального финансового актива и рынка в целом.

где ke — ожидаемая доходность ценной бумаги, целесообразность операции торой анализируется; km — средняя рыночная доходность; krr — без рисковая доходность, под которой понимают доходность государственных ценных бумаг; ß — бета-коэффициент, характеризующий предельный вклад данной ai в риск рыночного портфеля. Реинвестируемая прибыль чаще всего является основным исто1 ком пополнения средств компании, используемых как для расширения текущей деятельности, так и для участия в новых инвестиционных проектах. Причин тому несколько. Во-первых, эти средства мобилизуй максимально быстро и не требуют какого-то специального механизма как в случае с эмиссией акций или облигаций. Во-вторых, в некотором смысле этот источник обходится дешевле других, поскольку не возникает эмиссионных расходов. В-третьих, он безопасен в смысле отсутствия эффекта негативного влияния информации о новой эмиссии.

Определение стоимости заемного капитала включает в себя расчет стоимости кредита, облигационного займа и финансового лизинга. В качестве ставки требуемой доходности выступают годовые ставки по договору кредита, ставки лизинговых платежей и доходность к погашению облигаций. Для компании расчет стоимости заемного капитала отличается от подходов к определению стоимости собственного капитала тем, что, во-первых, проценты по кредитам, облигациям и лизинговые платежи выплачиваются не из чистой прибыли, как дивиденды, а признаются расходами в целях налогообложения, снижая тем самым затраты предприятия на величину невыплаченного налога на прибыль. Поэтому расчет стоимости кредита можно выразить с помощью формулы:

где Во-вторых, стоимость заемного капитала должна рассчитывается по эффективной ставке процента, учитывающей стоимость дополнительных затрат, состав, и размер которых определяются в каждом случае отдельно. В состав дополнительных затрат входят комиссии за пользование кредитом, выпуск и размещение облигационного займа, за экспертизу договора займа, кредитной заявки, за оформление кредита, за выдачу и сопровождение кредита, за открытие, обслуживание текущего счета, выплаты по дополнительным соглашениям в пользу третьих лиц. Эффективная ставка процента также предполагает пересчет в годовую ставку доходности различных условий по выплате процентов по кредитам, облигациям, лизинговых платежей. Стоимость финансового лизинга для компании определяется ежегодной суммой лизинговых платежей, включающих в себя помимо компенсации лизингодателю за использованные заемные средства, комиссионного вознаграждения лизингодателю, оплаты дополнительных (вспомогательных) услуг лизингодателя, амортизацию имущества за весь срок действия договора. Поскольку амортизация не является непосредственными расходами лизингополучателя по привлечению лизинга, то ее исключают из суммы лизинговых платежей и рассчитывают стоимость лизинга по следующей формуле:

где Стоимость заемного капитала, привлекаемого через эмиссию облигаций, определяется доходностью к погашению, под которую компании удалось разместить облигации, за вычетом относительных затрат на размещение. Получив значения текущей стоимости каждого источника, можно рассчитать текущую стоимость всего капитала корпорации, используемую в качестве ставки дисконтирования при оценке эффективности инвестиционных решений компании. Основное предназначение WACC состоит в оценке затрат по привлечению новых источников финансирования и их влияния на эффективность принимаемых инвестиционных решений. Этой задаче служит показатель предельной стоимости капитала МСС (Marginal Cost of Capital) рассчитанный в динамике с учетом потребности в дополнительном финансировании. Считается, что предельная стоимость капитала увеличивается по мере увеличения объема финансирования. Имеем регулярный доход и стоимость источника этого дохода, а но тому, исходя из сделанных предпосылок, текущая совокупная рыночная стоимость коммерческой организации (Vt) может быть найдена ни формуле

Безусловно, приведенная формула дает приблизительную оценку, более точные расчеты предполагают раздельную оценку рыночной стоимости собственного и заемного капитала и суммирование полученных результатов. Критерии формирования рациональной структуры средств организации для каждой организации индивидуальны. Кроме того, на формирование рациональной структуры средств влияют следующие факторы: • темпы роста оборота организации, требующие повышенного финансирования из-за возрастания переменных, а возможно, и постоянных затрат, роста дебиторской задолженности, инфляции и других издержек; • уровень и динамика рентабельности, так как наиболее рентабельные организации имеют относительно низкую долю долгового финансирования в среднем за длительный период; • структура активов. Если организация располагает значительными активами общего назначения, которые по своей природе способны служить обеспечением кредитов, то доля заемных средств в структуре пассива увеличивается; • тяжесть налогообложения; • отношение кредиторов к организации; • состояние рынка капиталов. При планировании как стратегических, так и тактических задач необходимо учитывать конъюнктуру на рынке денег и капиталов, поэтому приходится подчиняться обстоятельствам при формировании рациональной структуры источников средств. Структура капитала оказывает прямое воздействие на рыночную стоимость предприятия. Рыночная стоимость действующего предприятия определяется путем оценки его будущих денежных потоков. Расчет связан с выбором ставки дисконтирования, основанной на уровне доходности, и оценкой ожидаемого риска. Определение рыночной стоимости организации осуществляется в несколько этапов: • На первом этапе прогнозируется ожидаемая величина текущей прибыли компании на длительный период. Текущая прибыль представляет собой прибыль до выплаты процентов, но после уплаты налогов. Этим достигается независимость размеров денежных потоков от структуры источников финансирования текущей деятельности предприятия. Затем текущая прибыль увеличивается на величину списанного износа основного капитала и нематериальных активов и на сумму отложенных налогов, а также учитываются другие элементы, не отразившиеся на денежных потоках. • На следующем этапе определяется общая величина будущих капитальных затрат, необходимых для обеспечения производственной деятельности и поддержания текущего уровня прибыли организации. К ним относятся затраты на приобретение машин и оборудования, проведение научных исследований, увеличение оборотного капитала. • В результате получают чистые денежные потоки предприятия, которые используют при оценке его рыночной стоимости. • Чистые денежные потоки представляют собой капитал предприятия, который находится в его распоряжении и может использоваться для выполнения обязательств компании перед инвесторами (на выплату процентов, дивидендов, погашение долга и выкуп своих акций). • Рыночная стоимость компании (V) равна чистой текущей стоимости, полученной в результате дисконтирования суммы чистых денежных потоков приемлемой ставки доходности: • Если предположить, что доходы предприятия приблизительно одинаковы в течение нескольких лет, а срок его деятельности не ограничивается определенным числом лет, то формула упрощается: V=Dlr. • В качестве дохода здесь выступает показатель прибыли до выплаты процентов и налогов, уменьшенный на величину налога на прибыль и других обязательных отчислений от прибыли. • В качестве приемлемой ставки доходности используется средневзвешенная стоимость капитала (W). Это связано с тем, что предприятие ежегодно получает одинаковый уровень доходов, используемый для покрытия расходов по обслуживанию источников формирования капитала, к которым относятся выплаты дивидендов акционерам и процентов кредиторам. Если допустить, что вся чистая прибыль распределяется между акционерами, то общий уровень расходов компании по обслуживанию источников формирования капитала равен величине средневзвешенной стоимости капитала. Когда компания меняет свою финансовую политику, стоимость капитала компании вероятно изменится. Стоимость капитала должна быть определена с использованием планируемых будущих пропорций различных источников финансирования и текущих ставок по ценным бумагам. Стоимость капитала может изменяться под влиянием объема средств, требуемых для поддержания планируемых капиталовложений. Величина капиталовложений может потребовать корректировки, чтобы гарантировать, что величина прибыли, ожидаемая от минимально рентабельных инвестиций, будет достаточна, чтобы покрыть издержки на финансирование.

|

|||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-11; просмотров: 369; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.226.34.148 (0.014 с.) |

- доля источника i в капитале;

- доля источника i в капитале;  - стоимость источника i, в процентах.

- стоимость источника i, в процентах. ,

, .

.

- нормируемая ставка по кредиту в соответствии с налоговым законодательством;

- нормируемая ставка по кредиту в соответствии с налоговым законодательством;  - ставка налога на прибыль.

- ставка налога на прибыль.

– стоимость капитала, привлекаемого посредством финансового лизинга;

– стоимость капитала, привлекаемого посредством финансового лизинга;  - норма амортизационных отчислений.

- норма амортизационных отчислений.