Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Факторы, определяющие уровень ссудного процентаСодержание книги

Поиск на нашем сайте

Макроэкономические: · Соотношение спроса и предложения заемных средств · Уровень развития денежных рынков и РЦБ · Международная миграция капиталов, состояние национальных валют, платежного баланса · Фактор риска · Денежно-кредитная политика БР · Инфляционное обеспечение денег · Налогообложение Частные факторы определяются конкретными условиями деятельности кредитора, его положением на рынке кредитных ресурсов, характером операций и степенью риска. 54.Гринцы ссудного процента и источники его уплаты. Норма ссудного процента испытывает непрерывные колебания, зависящие, в первую очередь, от спроса и предложения на ссудный капитал и от нормы прибыли. Эти колебания отклоняют норму ссудного процента вверх и вниз. Соответственно, норма ссудного процента имеет границы своих колебаний — верхнюю и нижнюю границу. Верхняя граница нормы ссудного процента определяется средней нормой прибыли. Понятно, что заемщик не может отдать кредитору больше, чем та прибыль, которую он получит от использования ссуды. В противном случае заемщик должен будет отдать часть своего оборотного капитала, что экономически неоправданно. Уместно отметить, что и отдавать всю прибыль, полученную от использования ссуды, как правило, невыгодно. Однако, так как норма прибыли стремится к средней норме прибыли, то последняя и есть верхним пределом, верхней границей нормы ссудного процента. Нижняя граница нормы ссудного процента может быть как угодно мала и не поддается точному определению. Она может упасть при избытке ссудного капитала до самой низкой отметки (не равной нулю), особенно если центральный банк страны проводит экспансионную политику в условиях стабильной экономики. Однако когда норма ссудного процента становится очень низкой, то в действие вступают рыночные механизмы, повышающие процентную ставку. Например, при очень низкой норме ссудного процента («дешевые деньги») спрос на ссуды резко возрастает, превышая их предложение и понятно, процентная ставка повышается. Верхняя граница банковского процента определяется в основном рыночной ценой кредитов, а также надежностью и кредитоспособностью конкретного заемщика.Нижняя граница банковского процента определяется внутренними издержками кредитного управления (отдела) банка. Основным источником уплаты процентов по кредиту являются доходы предприятия. При этом большая часть этой суммы относится на затраты. А меньшая часть - свыше нормы установленной Банком России.

57 Сущность и функции банковского процента

Ссудный процент – цена ссужаемой во временное пользование стоимости. Существование ссудного процента обусловлено наличием товарно-денежных отношений. Банковский процент - одна из наиболее развитых в России форм ссудного процента. Он возникает в том случае, когда одним из субъектов кредитных отношений выступает банк. Функции процента: · перераспределительная - перераспределяет часть доходов между субъектами хозяйствования, между собственниками в пользу тех или других; · регулирующая - уравновешивает соотношение спроса и предложения кредита, рациональное сочетание собственных и заемных средств; · сохранение ссудного фонда.

На формирование рыночного уровня банковского процента влияют: Макроэкономические факторы: · Соотношение спроса и предложения заемных средств · Уровень развития денежных рынокв и рынка ценных бумаг · Международная миграция капитала, состояние национальной валюты, состояние платежного баланса · Фактор риска · Денежно-кредитная политика ЦБ · Инфляционные процессы · Налогообложение Частые факторы: К частным факторам, лежащим в основе определения уровня процента по активным операциям банка, относятся: • себестоимость ссудного капитала; • кредитоспособность заемщика; • цель ссуды; • характер обеспечения; • срок и объем предоставляемого кредита

Верхняя граница процента за кредит определяется рыночными условиями. Нижний предел складывается с учетом затрат банка по привлечению средств и обеспечению функциониования кредитного учреждения. Базовую процентную ставку определяют исходя из себестоимости ссудного капитала и заложенного уровня прибыльности Учитывая, что процент по активным операциям банка играет важную роль в формировании доходов, а плата за привлеченные ресурсы занимает существенное место в составе его расходов, актуальное значение имеет проблема определения процентной маржи (Мфакт), т.е. разницы между средними ставками по активным (Па) и пассивным операциям банка (Пп) Основными факторами, влияющими на размер процентной маржи, являются объем и состав кредитных вложений и их источников, сроки платежей, характер применяемых процентных ставок и их движение.

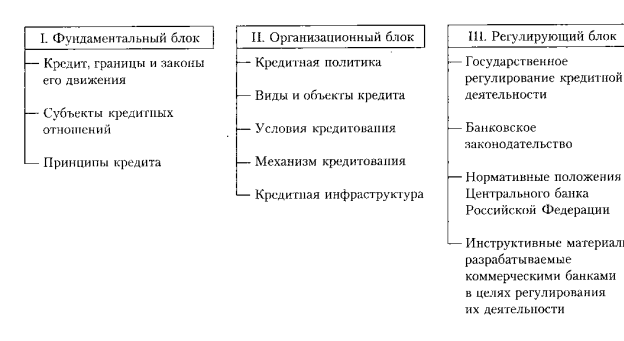

58 Понятие и элементы кредитной системы.

Кредитная система характеризуется совокупностью банковских и других кредитных учреждений, правовыми формами организации и механизмом осуществления кредитных операций. Кредитная система может быть охарактеризована в соответствии с тремя аспектами: сущностным, институциональным и функциональным. В сущностном аспекте кредитная система представляет собой систему кредитно-финансовых отношений, возникающих в связи с предоставлением, использованием и погашением ссуд на условиях возвратности, платности и срочности. С институциональной точки зрения — это система кредитно-финансовых учреждений, обслуживающих кредитные отношения (банки, финансовые компании, фондовые и валютные биржи, страховые компании и т. п.). С функциональных позиций кредитная система − это совокупность видов и форм кредита Элементы кредитной системы:

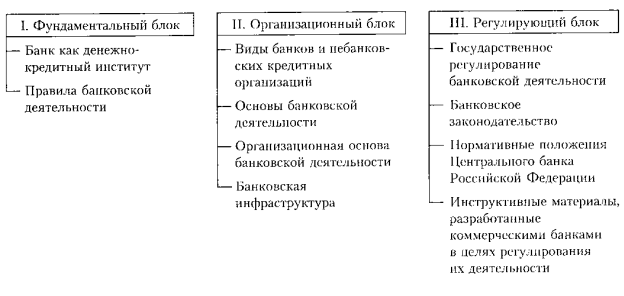

59 Понятие и элементы банковской системы.

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма Признаки банковской системы: • включает элементы, подчиненные определенному единству, отвечающие единым целям; • имеет специфические свойства; • способна к взаимозаменяемости элементов; • является динамической системой; • выступает как система «закрытого» типа; • обладает характером саморегулирующейся системы; • является управляемой системой.

Понятие «банковская система» включает: • совокупность элементов; • достаточность элементов, образующих определенную целостность; • взаимодействие элементов.

Принято выделять три важнейших элемента кредитной системы: центральные (эмиссионные) банки, коммерческие и специализированные банки. В большинстве стран с развитой рыночной экономикой существует двухуровневая банковская система, включающая центральный (эмиссионный) банк (верхний уровень), коммерческие и специализированные банки (нижний уровень). Международная практика знает несколько типов банковских систем: · распределительную централизованную банковскую систему; · рыночную банковскую систему; · банковскую систему переходного периода. Распределительная (централизованная) банковская система: государство — единственный собственник, монополия государства на формирование банков, одноуровневая банковская система, политика единого банка, государство отвечает по обязательствам банков, банки подчиняются правительству и зависят от его оперативной деятельности, кредитные и эмиссионные операции сосредоточены в одном банке, руководитель банка назначается центральной или местной властью вышестоящими органами управления. В противоположность распределительной (планово-административной) системе банковская система рыночного типа характеризуется отсутствием монополии государства на банковскую деятельность. Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки — коммерческие, инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не отвечают по обязательствам государства, так же как государство не отвечает по обязательствам коммерческих банков.

60 Принципы построения банковской системы (мировой и российский опыт).

РОССИЯ В настоящее время в России в общих чертах сформировалась и действует Принцип двухуровневой системы реализуется путем четкого законодательного разделения функций центрального банка и всех остальных банков. Центральный банк РФ как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране. Он может проводить банковские операции, необходимые для выполнения данных функций, только с российскими и иностранными кредитными организациями, а также с Правительством РФ, представительными и исполнительными органами государственной власти, органами местного самоуправления, государственными внебюджетными фондами, воинскими частями. Банк России не имеет права осуществлять банковские операции с юридическими лицами, не являющимися кредитными организациями, и с физическими лицами (кроме военнослужащих и служащих Банка России). Он не может прямо выходить на банковский рынок, предоставлять кредиты непосредственно предприятиям и организациям и не должен участвовать в конкуренции с коммерческими банками. Коммерческие банки и другие кредитные организации образуют второй, нижний уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, ставок процента, темпов инфляции и т. п. В процессе своего функционирования эти банки должны выполнять нормативы и требования Банка России по уровню капитала, созданию резервов и др. МИРОВОЙ ОПЫТ Банковская система Англиии В настоящее время в Англии: Центробанк – Банк Англии

§ депозитные банки — наиболее крупные банковские монополии, которые называют клиринговыми банками — «Нэшнл Вестминстер Бэнк», «Ллойдз бэнк», «Мидленд бэнк», «Барклайз бэнк». Это универсальные банки, которые называют также розничными, однако имеют определенный круг клиентов, территориальную или отраслевую специализацию, свою концепцию развития; § торговые банки, работающие в сфере внешней торговли и международных финансово-кредитных отношений; § банки содружества — британские заграничные банки; § иностранные банки (порядка 450 банков); § консорциальные банки — участвуют по меньшей мере две стороны, ни одна не имеет контрольного пакета акций. Особенностью банковской системы Англии является наличие дисконтных (учетных) домов — билль-брокеров. Через них банк Англии кредитует другие коммерческие банки, хотя в последние годы их роль снижается. Вторая особенность заключается в том, что в Англии достаточно большое количество лицензированных организации, принимающих депозиты. На практике любая организация прежде чем получить статус банка должна пройти испытательный срок в качестве данной организации. Банковская система Германии В Германии функционирует свыше 4 тыс. банков. В том числе: § «Дойче Бундесбанк» (федеральный центральный банк во Франфурте-на-Майне) — имеет 9 центральных земельных банков и 200 главных отделений и филиалов; § коммерческие (универсальные) банки; § сберегательные банки; § кооперативные центральные банки; § кредитные кооперативы; § банки специального назначения; § почтовые, коммунальные и сберегательные банки; § специализированные банки. Особенность немецкой банковской системы заключается в универсальном характере деятельности коммерческих банков. Крупнейшие банки Германии: Дойче Банк, Дрезден Банк, Ком- мерцбанк. Банковская система Японии Главные элементы банковской системы Японии - 11 крупных частных банков, которые называют городскими, 64 частных местных банка и три частных банка долгосрочного кредитования, 47 страховых компаний и 220 фондовых компаний. Особенность банковской системы Японии — наличие компаний, которые специализируются на операциях с ценными бумагами по американскому образцу. В стране четко разграничены полномочия между банкам и и фондовыми компаниями. Кредитные организации в стране включают в себя: § банк Японии; § коммерческие банки; § специализированные кредитные институты — финансовые компании, правительственные кредитные учреждения, почтовые сберегательные кассы. Особый статус имеют спецбанки: Импортный банк Японии, Японский банк развития, Народная финансовая корпорация, финансовая корпорация малого бизнеса. Американская банковская система состоит из Совета Управляющих Федеральной Резервной Системой, 12 федеральных резервных банков, и множества коммерческих банков. Совет Управляющих ФРС является основным органом государственной политики в отношении всей банковской системы. Главными функциями ФРС являются: - хранение вкладов и резервов КБ и других депозитных учреждений; - предоставление услуг для быстрой инкассации чеков; - выполнение роли фискального агента Федерального правительства; - надзор за деятельностью банков- членов; - регулирование предложения денег в интересах экономики в целом.

61 Структура банковской системы современной России.

Банк России: · осуществляет свои расходы за счет собственных доходов; · не регистрируется в налоговых органах; · является юридическим лицом. Основными целями деятельности ЦБ являются: · защита и обеспечение устойчивости рубля (эта функция является основной, как указано в статье 75 Конституции РФ); · развитие и укрепление банковской системы РФ; · обеспечение эффективного и бесперебойного функционирования системы расчетов. Получение прибыли не является целью деятельности ЦБ. ЦБ выполняет следующие функции: · разрабатывает и проводит единую государственную денежно-кредитную политику; · монопольно осуществляет эмиссию наличных денег и организует их обращение (что указано в статье 75 Конституции РФ); · является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования; · устанавливает правила осуществления расчетов в РФ и проведения банковских операций, бухгалтерского учета и отчетности для банковской системы; · осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом; · осуществляет надзор за деятельностью кредитных организаций; · регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами; · осуществляет валютное регулирование, организует и осуществляет валютный контроль; · принимает участие в разработке прогноза платежного баланса РФ и организует его составление; · осуществляет иные функции в соответствии с федеральными законами. Банк России: · участвует в разработке экономической политики Правительства РФ; · взаимно с Правительством РФ информируют о предполагаемых действиях, имеющих общегосударственное значение, координируют свою политику, проводят регулярные консультации; · не вправе предоставлять кредиты Правительству РФ для финансирования бюджетного дефицита, покупать ценные бумаги при их первичном размещении, за исключением случаев, предусмотренных законом; · без взимания комиссии осуществляет операции с бюджетами различных уровней. Банк России осуществляет денежно-кредитную политику с помощью следующих инструментов: · процентные ставки по операциям Банка России (процентные ставки ЦБ представляют собой минимальные ставки, по которым он осуществляет свои операции); · нормативы обязательных резервов, депонируемых в ЦБ; · операции на открытом рынке (под ними понимаются купля-продажа казначейских векселей, государственных облигаций и прочих государственных ценных бумаг, краткосрочные операции с ценными бумагами с совершением позднее обратной сделки); · рефинансирование банков (т.е. кредитование Банком России банков, в том числе учет и переучет векселей); · валютное регулирование (т.е. купля-продажа Банком России иностранной валюты для воздействия на курс рубля и на суммарный спрос и предложение денег); · установление ориентиров роста денежной массы; · прямые количественные ограничения (установление лимитов на рефинансирование банков, проведение кредитными организациями отдельных банковских операций). Коммерческие банки и другие кредитные организации образуют второй, нижний уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, ставок процента, темпов инфляции и т. п. В процессе своего функционирования эти банки должны выполнять нормативы и требования Банка России по уровню капитала, созданию резервов и др.

62 Современные проблемы банковской системы России.

Одним из приоритетных направлений деятельности российской банковской системы является ее полномасштабное финансовое участие в модернизации российской экономики. Для осуществления динамичного развития экономики, перехода к инновационному хозяйственному укладу и укрепления позиций России в мировом сообществе необходимо создать в нашей стране финансовый центр мирового значения, способный эффективно аккумулировать и перераспределять временно свободные средства. Чтобы это сделать, необходимо решить ряд проблем. Одной из важных проблем является проблема несовершенства правового обеспечения банковской системы. Причиной этой проблемы является то, что существующее законодательство представляет собой наследие финансовой системы советской эпохи. Несмотря на это был решен вопрос о достаточности капитала, была упрощена процедура формирования капитала кредитных организаций за счет нерезидентов, а также была усовершенствована система допуска иностранного капитала на российский рынок банковских услуг. Следующей проблемой является неравномерность региональной концентрации активов кредитных организаций, а также низкая динамика развития региональной филиальной сети кредитных организаций, что в значительной мере сдерживает экономический рост регионов. При этом на 1.02.10 87% всех активов приходится на центральный федеральный округ, из которых 99,2% приходится на Москву и Московскую область. Таким образом, с учетом недостаточного территориального и технологического развития финансовой инфраструктуры, сегодня ясно, что решение проблем и дальнейшее развитие банковского сектора требует комплексных мер и серьезной поддержки со стороны государства. Ключевыми проблемами развития современной банковской системы являются следующие: - сохранение низкого уровня капитализации; - рост зависимости отечественных банков от внешних источников финансирования. Рост совокупных активов за 2008 год составил 39,2%, а капитала 42,7%, что касается 2009 года, то наблюдаем следующую динамику 5% и 21,2% соответственно. В целом рост активов и капитала замедлился. Как видим, наблюдается положительная тенденция, не смотря на это все равно отношения собственного капитала к активам низкое, и составляет на 1.01.2009 13,6%, и на 1.01.10 15,7%. Проблема зависимости от внешних источников финансирования осложнилась в сентябре 2008 г., что было связано с падением цен на нефть, обострением политической ситуации вокруг Северного Кавказа, громким банкротства американских банков. Все это привело к обострению ситуации в финансовой системе России: инвесторы начали массово покидать страну, переводя свои капиталы в финансовые центры США и Европы. Российские компании и банки фактически лишились доступа к мировым кредитным рынкам. А так как примерно 70% межбанковских кредитов приходится на иностранные банки, то это оказало влияние на коммерческие банки. Но эффективные и слаженные действия Правительства и Банка России позволили избежать серьезных проблем. Кредитная поддержка реального сектора экономики – центральная проблема не только банковского сектора, но и всей экономики России. Именно кредитование побуждает экономический рост, стимулирует увеличение массы товаров на рынке и, следовательно, приводит к снижению инфляции. Необходимость расширения кредитования в условиях кризиса связано с тем, что в условиях кризиса кредит является «спасательным кругом», который помогает выйти из провала Что же сегодня происходит в стране в кредитовании. Реально оживления кредитования нет. Если исключить из объема кредитования валютные факторы, видно, что за последний год корпоративные кредиты сократились – на 6,5%, а кредиты населению снизились примерно на 12,2%. Ниже приведем таблицу кредитования юридических и физических лиц за последние 12 месяцев.

При всей актуальности рассмотренных выше вопросов наличие высоких ставок по кредитам – одна из самых острых проблем на современном этапе. Для того чтобы определить возможные пути снижения процентных ставок конечным потребителям, важно прежде всего выяснить причины существования таких высоких ставок. Одной из причин является наличие высокой инфляции в стране и невозможность предоставления кредитов для банков в системе рефинансирования ниже этой инфляции. Также существенное влияние на величину процентной ставки оказывает система рисков при кредитовании (ее вес мы оценивается на уровне 40%). Другим, крайне важным фактором, влияющим на цену кредита, является ставка рефинансирования Банка России. Это исходная величина, которая как бы дает пусковой импульс для определения конечной ставки кредитования реального сектора. На размер процентной ставки также влияет следующий фактор – это величина процентной ставки размеров процентов по депозитам населения. В данной ситуации, естественно, главным направлением по снижению процентных ставок является снижение рисков по кредитам. В условиях кризиса решить эту проблему возможно установлением гарантий со стороны государства на предоставляемые банками кредиты. Следующей проблемой в банковском секторе является проблема просроченной задолженности и «плохих долгов». На данный момент доля «плохих» долгов заметно увеличивается. Заметим, что темп роста увеличения кредитов за 2008 год составил 39,5%, а за 2009 сократился на 0,2%. Что же касается просроченных кредитов, то темп роста в 2008 году составлял 129,2%, а в 2009 – 240,5%, при этом из них темп роста просроченных кредитов физических лиц за 2008 год составил 53,9%, за 2009 – 63,6%, а юридических лиц 212,2% и 282,2% соответственно. Одной из мер по борьбе с ростом объема «плохих» долгов является рекапитализация банковской системы, российские власти готовы втрое увеличить долю государства. Однако, накачка деньгами банковской системы здесь едва ли поможет, потому что российские банки, даже получив дополнительную ликвидность, не торопятся выдавать кредиты ненадежным в условиях кризиса заемщиков. Российские власти готовы вернуться к идее покупки государством акций банков в массовом порядке, причем не только привилегированных. Как заявил на Всероссийском форуме промышленников и предпринимателей первый зампред ЦБ Алексей Улюкаев, в случае быстрого увеличения «плохих» активов оптимальной схемой является вхождения государства в капитал банков. По словам Улюкаева, такое решение является макроэкономически нейтральным, то есть не окажет негативного воздействия на уровень и динамику процентных ставок. Для банков такая мера означала бы гарантированную возможность покрытия убытков, которые возникают с плохим качеством существующих или новых кредитов и рефинансирования в ЦБ фактически по всему спектру инструментов, добавил он. Таким образом, выделим основные проблемы современного банковского сектора: - Проблема просроченной задолженности или «плохих долгов»; - Слабая финансовая устойчивость кредитных организаций; - Высокий уровень процентных ставок по кредитам; - Кредитная поддержка реального сектора экономика; - Слабо развитый филиальный и региональный банковский сектор; - Неравномерность региональной концентрации активов в кредитных организациях; - Рост зависимости отечественных банков от внешних источников финансирования; - Сохранение низкого уровня капитализации банков

63 Центральный банк и его функции. Особенности Банка России.

Центральный банк – главное звено банковской системы государства. ЦБ являются регулирующим звеном в банковской системе, поэтому главная цель их деятельности – укрепление денежного обращения, защита и укрепление устойчивости национальной денежной единицы и ее курса по отношению к иностранной валюте, развитие и укрепление банковской системы страны, обеспечение эффективного и бесперебойного ведения расчетов. Основные задачи ЦБ: · эмиссионный центр страны · орган регулирования экономики · банк банков · банкир правительства · главный расчетный центр страны Основные функции ЦБ: · денежно-кредитное регулирование · контролирующая функция · обслуживающая функция Подробнее в билете о банковской системе РФ Регулирование Банком России деятельности коммерческих банков. В соответствии с Законом Российской Федерации "О Центральном банке Российской Федерации (Банке России)" регулирование банковской деятельности и надзор за ней возложено на Банк России. Регулирование и надзор Банк России осуществляет от лица государства с целью создания условий для устойчивого функционирования банков и кредитных учреждений и на этой основе обеспечения доверия общества к банковской системе. Проводимые Банком России регулирование и надзор не касаются оперативной деятельности банков, а определяют исходные требования к созданию и функционированию банков и кредитных учреждений. Основными сферами регулирования Банка России являются: лицензирование и регистрация банков и кредитных учреждений; установление экономических нормативов, которых должны придерживаться коммерческие банки в своей деятельности. Введение порядка лицензирования банковской деятельности Банком России означает, что банковская деятельность признается законной лишь при наличии специальной лицензии, выдаваемой Банком России. Такое требование целиком обусловлено защитой интересов вкладчиков средств, аккумулированных в банках и составляющих основной ресурс для их активных операций. Банковскую лицензию должны получить также организации, которые предполагают выполнять отдельные банковские операции. Они называются кредитными учреждениями, входящими в банковскую систему и подчиняющимися всем требованиям, предъявляемым по закону к любой организации этой системы. В случае невыполнения кредитным учреждением требования по обязательному лицензированию Банк России имеет право обратиться в арбитражный суд с иском о ликвидации данной организации. Правила лицензирования банковской деятельности предусматривают обязательность представления учредителями банковских учреждений в Банк России соответствующей документации, позволяющей ему решать вопрос об обоснованности и целесообразности появления нового субъекта банковского бизнеса. К числу обязательных документов относятся: ходатайство о выдаче лицензии, учредительные документы (включая Устав), экономическое обоснование с указанием характера и масштабов планируемых операций, декларации о доходах физических лиц - учредителей, заверенные налоговой инспекцией, сведения о руководителях исполнительного органа, аудиторское заключение о финансовом положении учредителей. Для получения лицензии на совершение банковских операций совместным или иностранным банком предусмотрено представление ряда дополнительных документов. Представленные в Банк России документы для лицензирования банковской деятельности рассматриваются им в течение определенного периода времени (не более 6 месяцев), после чего принимается соответствующее решение. Выдача лицензии на совершение банковских операций сопровождается регистрацией в специальных книгах. Реестры банков и кредитных учреждений публикуются Банком России в открытой печати. Функция регулирования банковской деятельности, возложенная на Банк России, включает также его право на отзыв выданной лицензии при несоблюдении банком или кредитным учреждением установленных требований к деятельности и состоянию учета. Другим направлением регулирования банковской деятельности Банком России является установление экономических нормативов для банков и кредитных учреждений. Их назначение состоит в регулировании объемов риска, которые берет на себя банк, и создании системы безопасности на случай возникновения убытков. В конечном счете система экономических нормативов, устанавливаемых Банком России для банков и кредитных учреждений, направлена на обеспечение устойчивого функционирования каждого отдельного банка и стабильности всей банковской системы. К числу таких экономических нормативов относятся: · требования, ограничивающие банковские риски; к минимальному объему уставного капитала, достаточности собственного капитала, ликвидности баланса, максимальному риску на одного заемщика, предельной величине валютного и кредитного риска; · требования к размеру обязательных резервов, депонируемых в Банке России, как одному из источников покрытия убытков банков и кредитных учреждений и восстановления их платежеспособности. Механизм регулирования Банком России создания и деятельности банковских учреждений, закрепленный соответствующими правовыми актами, имеет большое значение для самих коммерческих банков, т. к. определяет общие требования к их законному и устойчивому функционированию. Такой механизм важен и для контролирующих органов, поскольку создает отправные критерии для организации надзорной и контрольной деятельности. Функция надзора Банка России за деятельностью банков и кредитных учреждений направлена на соблюдение требований, которые введены для них в целях обеспечения законного и устойчивого функционирования. В полномочия Банка России по надзору входят: наблюдение за экономическими результатами деятельности субъектов банковской системы на основе представляемой ими отчетности; организация и осуществление проверок операций, финансовых результатов и отчетности. Основными формами отчетности, представляемой всеми банками (кредитными учреждениями) в Банк России, являются ежемесячные балансы и расчеты установленных экономических нормативов. В результате Банк России имеет систематическую информацию о выполнении каждым банком нормативов достаточности капитала, ликвидности баланса и максимального риска на одного заемщика. Наличие баланса банка, сопровождаемого необходимыми расшифровками по отдельным статьям активов и пассивов, позволяет сотрудникам Банка России проверять правильность проведенных расчетов экономических нормативов. Несвоевременное представление Банку России установленной отчетности, невыполнение обязательных нормативов служит основанием для принятия санкций к отдельным банкам в виде штрафа или более жестких мер. Одновременно Банк России письменно обязывает руководство банка, допустившее то или иное нарушение, срочно принять меры к его устранению. Для осуществления проверок на местах в Банке России создано специальное подразделение, занимающееся контрольным инспектированием. Наряду с этим, для проверки финансовой отчетности банков и кредитных учреждений Банк России создает систему аудиторских служб. Проверка банка и подтверждение достоверности их учета и отчетности требует высокой квалификации лиц, занимающихся аудиторской деятельностью. Поэтому создание аудиторских фирм, занимающихся банковским аудитом, подвергается лицензированию Банка России. В настоящее время условием получения лицензии на банковский аудит, кроме прочих требований, является сдача квалификационного экзамена. При выявлении серьезных нарушений в деятельности проверяемых банков, при неустойчивом финансовом положении банка, по указу Президента Банк России может назначить в такой банк временную администрацию для выяснения причин неудовлетворительной работы. На основе выводов временной администрации принимаются меры по защите интересов вкладчиков вплоть до реорганизации банка.

64 Роль Банка России в организации денежного обращения в стране.

Денежная система России функционирует в соответствии с Федеральным законом о Центральном банке РФ (Банке России) от 12 апреля 1995 г., определившим ее правовые основы. Все вопросы, связанные с организацией и функционированием безналичных расчетов, устанавливает Банк России. Он определяет правила, формы, сроки и стандарты проведения безналичных расчетов. Банк России лицензирует расчетные системы кредитных учреждений. Для осуществления безналичных расчетов в качестве платежных документов используются платежные требования, расчетные чеки, аккредитивы, платежные требования-поручения и другие, утвержденные ЦБ РФ. Регулирование денежного обращения возлагается на Банк России и ведется в соответствии с основными направлениями денежно-кредитной политики, разрабатываемой и утверждаемой в пределах норм банковского законодательства. Банк России наделен исключительным правом эмиссии денег и отвечает за поддержание равновесия в сфере денежного обращения. В целях организации наличного денежного обращения на территории РФ на Банк России возложены следующие обязанности: 1) прогнозирование и организация производства, перевозка и хранение банкнот и монет, а также создание их резервных фондов; 2) установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; 3) определение признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения; 4) разработка порядка ведения кассовых операций для кредитных организаций. Регулирование денежного обращения, возлагаемое на Банк России, осуществляется в соответствии с основными направлениями денежно-кредитной политики, которая устанавливается и разрабатывается согласно банковскому законодательству. Банк России наделен исключительным правом эмиссии денег и особо ответствен за поддержание равновесия в сфере денежного обращения. Он должен создавать определенные ограничения, сдерживающие эмиссию денег при бумажно-кредитном обращении. Как средство регулирования экономики. Цен

|

||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 406; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.92.165 (0.02 с.) |

двухуровневая банковская система. Банковская система Российской Федерации включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

двухуровневая банковская система. Банковская система Российской Федерации включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков.