Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Формы безналичных расчетов: сравнительная характеристика.Содержание книги

Поиск на нашем сайте

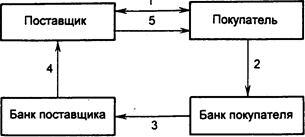

Рис. 6.1. Расчеты платежными поручениями при последующей оплате товаров (услуг): 1 - поставка товара (оказание услуг); 2 - передача платежного поручения в банк и списание средств со счета покупателя; 3 - перевод средств в банк поставщика и зачисление средств на счет получателя; 4 - сообщение поставщику о зачислении средств на его банковский счет

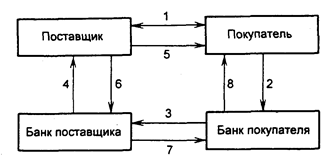

Рис. 6.2. Расчеты платежными поручениями при предварительной оплате товаров (услуг): 1 - заключение договора о поставке товаров (оказании услуг) с предварительной оплатой; 2 - передача платежного поручения в банк и списание средств со счета покупателя; 3 - перевод средств в банк поставщика и зачисление средств на счет получателя; 4 - сообщение поставщику о зачислении средств на его банковский счет; 5 - поставка товара (оказание услуг)

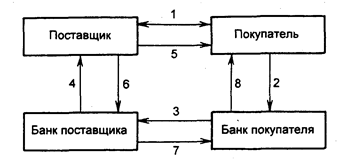

Рис. 6.3. Аккредитивная форма расчетов с предварительным депонированием средств: 1 - заключение договора о расчетах с использованием аккредитивной формы расчетов с предварительным депонированием средств на отдельном счете в банке; 2 - передача в банк заявления на открытие аккредитива, платежного поручения о депонировании средств, а затем списание средств со счета покупателя; 3 - перевод средств в банк поставщика и зачисление средств на счет «Аккредитивы»; 4 - сообщение поставщику об открытии аккредитива; 5 - поставка товара (оказание услуг); 6 - расчетные документы, подтверждающие отгрузку товара (оказание услуг), в соответствии с условиями договора направляются в банк поставщика, и осуществляется списание средств со счета «Аккредитивы» и зачисление средств на счет поставщика; 7 - сообщение об использовании аккредитива направляется в банк покупателя; 8 - сообщение покупателю об использовании аккредитива

Рис. 6.4. Аккредитивная форма расчетов с использованием банковской гарантии: 1 - заключение договора о расчетах с использованием аккредитивной формы расчетов с предоставлением банком покупателя гарантии платежа; 2 - передача в банк заявления на открытие аккредитива под гарантию банка и отражение открытия аккредитива по внебалансовому счету «Гарантии и поручительства банка»; 3 - сообщение об открытии аккредитива и отражение открытия аккредитива по внебалансовому счету; 4 - сообщение поставщику об открытии аккредитива; 5 - поставка товара (оказание услуг); 6 - расчетные документы, подтверждающие отгрузку товара (оказание услуг), в соответствии с условиями договора направляются в банк поставщика и осуществляется зачисление средств на счет поставщика; 7 - дебетовое авизо направляется в банк покупателя, где производится списание средств со счета покупателя, при отсутствии средств на счете покупателя банк предоставляет плательщику кредит; 8 - сообщение покупателю о списании средств с его счета

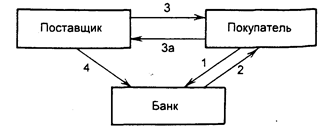

Рис. 6.5. Расчеты чеками: 1 - покупатель направляет в банк заявление на выдачу чековой книжки; 2 - банк выдает ему чековую книжку (или разовый чек); 3 - отгрузка товара или оказание услуг; За - оплата товара чеком; 4 - поставщик предъявляет чек в банк к оплате и последний списывает средства со счета покупателя и зачисляетих на счет поставщика

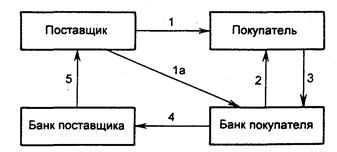

Рис. 6.6. Расчеты платежными требованиями-поручениями: 1 - поставка товара (оказание услуг); la - передача платежного требования-поручения в банк покупателя; 2 - расчетные документы передаются покупателю для акцепта; 3 - акцептованные расчетные документы возвращаются в банк, где производится списание средств со счета покупателя; 4 - перевод средств в банк поставщика и зачисление средств на счет поставщика; 5 - сообщение поставщику о зачислении средств на его банковский счет Формы безналичных расчетов:

i. Покрытые (депонированные) и непокрытые (гарантированный) ii. Отзывные и безотзывные (подтвержденные)

i. Когда плательщик не хочет совершать расчет до получения товара, а поставщик передавать товар до получения гарантии платежа. ii. Когда продавец заранее не известен

i. Акцептный – на основании платежных требований оплата которых может производиться по распоряжению плательщика ii. Безакцептный – без распоряжения плательщика iii. Бесспорный порядок – на основании инкассовых поручений, оплата которых производится без распоряжения плательщика.

i. С предварительным согласием плательщика (с акцептом) 1. Зачет взаимных требований, то есть перечисление со счета организации на счет контрагента только разницы (сальдо) встречных требований. Взаимозачеты осуществляются через клиринговые центры. 2. Могут быть представлены к зачету: платежные требования-поручения, платежные поручения, расчетные чеки и др. 3. Бывают: a. Действующие b. Разовые ii. Без согласия (без акцепта): 1. Случаи подобных расчеты предусмотрены законодательно, а также предусмотрены сторонами по основным договорам. 2. со счета плательщика оплачиваются без акцепта платежные требования, выписанные в соответствии с показаниями измерительных приборов (за газ, воду) или действующих тарифов (плата за телефон, арендная плата)

Деньги при этом списываются со счета владельца карточки в банке.

|

||||||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 592; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.58.105.80 (0.008 с.) |