Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Инструменты фискальной политикиСодержание книги Похожие статьи вашей тематики

Поиск на нашем сайте

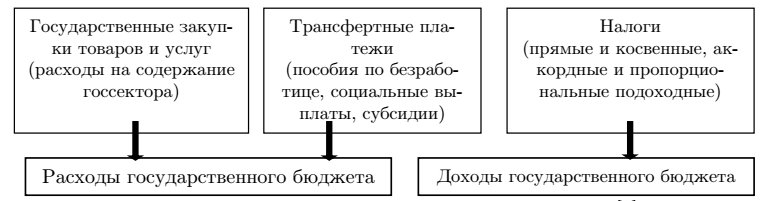

Инструментами фискальной политики выступают расходы и доходы государственного бюджета - государственные закупки; трансферты и налоги. Государственные закупки товаров и услуг и трансферты являются расходами государственного бюджета, а налоги - основной источник доходов государства (рис.1).

Рис. 1 – Инструменты фискальной политики

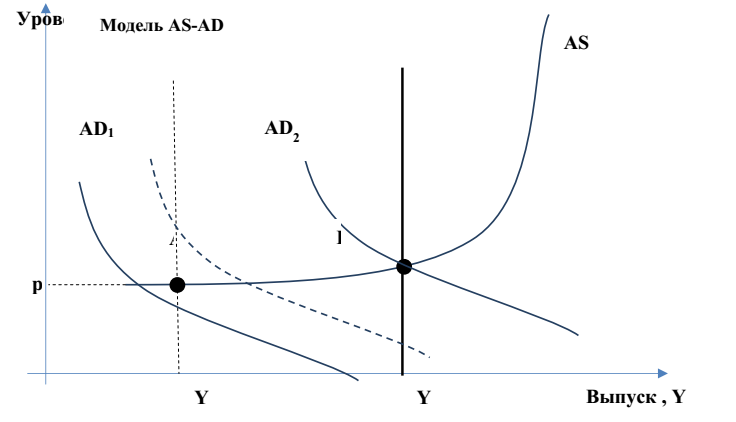

Изменение объёма государственных закупок оказывает влияние на совокупный спрос, а изменение налогов и трансфертов влияет на совокупный спрос и на совокупное предложение в целом. Отличие во влиянии разных инструментов фискальной политики на совокупный спрос состоит в том, что государственные закупки изменяют величину национального дохода и оказывают прямое и непосредственное воздействие на величину совокупных расходов. А налоги и трансферты означают лишь перераспределение совокупного дохода, и их воздействие на совокупный спрос косвенное - через изменение величины потребительских и инвестиционных расходов. При увеличении социальных трансфертных выплат растет личный доход домохозяйств, а, следовательно, при прочих равных условиях и их располагаемый доход, частью которого являются потребительские расходы. Увеличение субсидий и субвенций, введение льготного инвестиционного кредита и др. расширяют возможности внутреннего финансирования фирм и увеличения производства, что ведет не только к росту инвестиционных расходов, увеличивая совокупный спрос, но и уменьшает издержки фирм на производство единицы продукции, что служит стимулом для роста совокупного предложения. Сокращение трансфертов уменьшает и совокупный спрос, и совокупное предложение. Для анализа возможных вариантов применения бюджетно-налоговой политики, будем использовать модель мультипликатора, которая является весьма полезным инструментом анализа циклических подъемов и спадов экономики при условии неполной занятости ресурсов. В этом случае модель Кейнса вписывается в более общую концепцию модели совокупного спроса-совокупного предложения (AS-AD). На рис. 2 а и б упрощенно представлена общая схема установления равновесия в модели мультипликатора (совокупных расходов Кейнса) и модели AS-AD. На верхнем графике, в точке A, показано равновесие между величиной объема производства и величиной совокупных расходов. Под совокупными расходами в открытой экономике понимается функция выпуска AE(Y), равная AE = C +1 + G + X

Рис. 2 а - Модель равновесия объема производства и совокупных расходов

Рис. 2 б – Модель совокупных расходов Кейнса, модель AS-AD

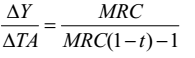

Где C – потребительские расходы домохозяйств на товары и услуги, I – В точке A пересечения линии 450 с линией совокупных расходов Фундаментальным допущением при построении модели мультипликатора является жесткость цен (общий уровень цен в экономике закреплен на отметке p0). Использование этой предпосылки возможно во время спада (рецессий), когда экономика функционирует на уровне Y1 намного ниже своего потенциального значения Y2. Твердые цены вызваны спецификой кривой предложения AS, которая в краткосрочном периоде представляет собой горизонтальный отрезок прямой. Масштабная незанятость труда и капитала означает, что даже если произойдет какой-либо шок спроса, из-за избыточного предложения ресурсов цены вряд ли вырастут. В силу негибкости цен, инструментом приспособления экономики выступает выпуск. Таким образом, обе модели, представленные на рис. 2 эквивалентны в краткосрочном периоде. Допустим, руководствуясь оптимистическими ожиданиями, потребители увеличили объем своих расходов или из-за снижения процентных ставок предприятия увеличили уровень инвестиционных расходов, что привело к смещению кривой совокупных расходов вправо. Непосредственный эффект от увеличения потребительских расходов и инвестиций - возрастание совокупного спроса на величину новых затрат [3]. Рассмотрим рецессионный разрыв BC на рис.2. В данном примере ре-цессионный разрыв становится причиной сокращения ВВП на величину Y2-Y1. Недостаточные расходы приводят к снижению экономической активности. В арсенале у государства находится три основных рычага, с помощью которых оно может влиять на совокупный спрос: 1) государственные закупки (G); 2) тансфертные платежи (Тг); 3) налоги (Tx). Государственные расходы G в явном виде входят в соотношение (1) откуда следует, что увеличение государственных закупок приводят к возрастанию величины совокупных расходов C, а значит к сдвигу кривой совокупных расходов вправо. Чтобы сдвинуть кривую AD в том же направлении, существует другой способ, - снижение налогов. Если, например, правительство сокращает подоходный налог, то располагаемый доход домохозяйств увеличивается на такую же величину, а значит, вырастают потребительские расходы (пропорционально норме потребления MPC), которые увеличивают величину AE и приводят к сдвигу AD вправо, сокращая разрыв. Увеличение трансфертных платежей также увеличивает располагаемый доход и ведет к аналогичному эффекту (2) C(Y) = C0 + MRC (Y - Tx + Tr) (2) Будем рассматривать два вида налогов: аккордные TA (не зависящие от размера дохода) и налоги пропорциональные доходу Y со ставкой t. Тогда Tx=TA+tY. Тогда функция совокупных расходов AE равна AE(Y) = AE0 + MRC (1 - t)Y, (3) где AE0 - часть планируемых расходов, не зависящая от уровня доходов. Чтобы оценить эффект от увеличения (уменьшения) каждой из детерминант фискальной политики, необходимо рассчитать мультипликатор модели совокупных расходов, показывающий во сколько раз увеличится (уменьшится) выпуск AY при увеличении соответствующей компоненты фискальной политики. Таблица 2 Влияние фискальной политики на выпуск продукции

Из таблицы 2 следует, чтобы увеличить совокупный спрос и, в конечном счете, сократить рецессионный разрыв, государство может одновременно увеличивать свои расходы и сокращать налоги. Рассмотрим один из вариантов такой политики, который остается нейтральным к государственному бюджету. Т.е. налоги, которые входят в бюджет со знаком плюс, уравновешиваются трансфертными платежами и государственными закупками со знаком минус: ∆t∆Y + ∆TA - ∆TR - ∆G = 0 (4) Изменение величины трансфертов и налогов напрямую влияет на располагаемый доход, а значит, на потребление: ∆C= MRC(∆Y -∆TA+∆TR -∆t∆Y) (5) Поскольку в равновесии величина планируемых совокупных расходов равна выпуску, получим: ∆Y(1 - MRC) = MRC(-∆TA+ ∆TR - ∆t∆Y)+∆G (6) Откуда с учетом (4) ∆ Y / ∆G = 1 (7) Т.е. рост государственных расходов с одновременным увеличением трансфертов и налогов увеличивает совокупный выпуск на величину этих расходов. В заключение отметим, что в рассматриваемой статье использовались некоторые допущения. Например, мы считали, что инвестиции и чистый экспорт в модели совокупных расходов - экзогенно заданные величины. Однако на практике, при дефицитных расходах повышается спрос на деньги, а при сохранении их предложения растет процентная ставка, что влияет на инвестиции. Кроме этого, политическая конъюнктура за рубежом может оказать влияние на чистый экспорт, а, значит, на ВВП. Связанные с этими моментами косвенные эффекты вытеснения конечно сдвигают точку равновесия экономики.

Виды фискальной политики

Экономическую историю каждого государства можно разделить на определенные циклы, то есть подъемы и спады. В зависимости от того, в какой период правительством проводится фискальная политика, ее разделяют на два вида: стимулирующая и сдерживающая. Стимулирующая политика. Такой подход необходим в то время, когда страна находится в финансовой депрессии или в обстановке кризиса. Тогда правительство принимает решение о проведении стимулирующей политики. В сущности, ее целью является оживление бизнес-климата страны и повышение основных макроэкономических показателей. Такая стимуляция осуществляется следующим образом: государство увеличивает количество собственных закупок услуг и товаров, обеспечивает повышение трансфертов и снижение налогов. Каждое из этих действий (или же их совокупность) ведет к облегчению материального положения потребителей и повышению привлекательности рынка для малого и среднего бизнеса. А, следовательно, это ведет к увеличению совокупного спроса и объемов выпуска товаров и услуг. В итоге повышаются макроэкономические показатели. Сдерживающая фискальная политика. Этот комплекс мер проводится в период стремительного развития и так называемого "перегрева" экономики, чтобы избежать ситуации, когда рост приобретет неконтролируемый характер (что приведет к болезненному финансовому краху). В такой ситуации правительство проводит комплекс мер, противоположных стимулирующей политике: сокращение государственных расходов, увеличение налогов и так далее. Указанные виды фискальной политики показаны на рис. 3. а и б

Рис. 3 – Стимулирующая и сдерживающая фискальная политика государства Стабилизационная политика государства должна осуществляться как через бюджетную и налоговую политики, так и через кредитно-денежную, но только при полной согласованности действий между ними. Данная политика, благодаря своему влиянию на деятельность субъектов хозяйствования, должна быть достаточно предсказуемой. Как уже указывалось, налоги являются одним из инструментов фискальной политики, а, соответственно, налоговая политика – достаточно важный элемент государственного управления экономическими процессами. Поэтому специалистами данной области знаний много внимания уделяется ее классификации и типизации. Виды налоговой политики целесообразно рассмотреть по определенным функциональным критериям: по узкой специализации, по территориальному признаку, по долговременности целей и их масштабности, а также по целевой направленности политики. Налоговую политику по территориальному признаку можно рассматривать на местном, региональном и федеральном уровнях. Данное деление является условным, так как сегодня местные и региональные госорганы не обладают налоговыми правами. И пока только федеральным центром осуществляется разработка основной налоговой тактики и стратегии, а в обязанности низших уровней входит безусловное их выполнение. Признак узкой специализации предусматривает такие виды: инвестиционная, социальная и таможенная политики. Данное подразделение основывается на прикладном значении налоговой политики. По долговременности целей и их масштабности различают: стратегическую политику, реализуемую свыше трех лет, и тактическую, рассчитанную на период до трех лет. Целевая направленность налоговой политики предусматривает такие ее разновидности: контрольно-регулятивная, регулирующая, фискальная и комбинированная. Фискальная политика государства с использованием своих инструментов воздействует на совокупное предложение (сумма затрат компаний) и на совокупный спрос (другими словами, совокупные расходы). В данном случае в качестве инструментов используются доходы и расходы бюджета государства (налоги, государственные закупки и транферты). Именно в зависимости от использования экономических инструментов виды фискальной политики подразделяются на дискреционную и недискреционную. Дискреционную политику можно представить в виде внесения законодательных изменений в налогообложение и систему расходов правительства с целью обеспечения стабильности и достижения основных целей макроэкономики. К основным инструментам данного вида относят: - Регулирование налоговых поступлений посредством изменения количества налогов и их ставок. Так, изменяя налоговую ставку, государством достигается удержание доходов от сокращения во время спада либо снижение доходов во время резкого увеличения темпов товарооборота. Этот инструмент используется и в борьбе с инфляцией. - Обеспечение незанятых людей работой. Финансирование данного мероприятия осуществляется в основном из бюджета государства. - Осуществление таких социальных программ, как выплата пенсий по старости и инвалидности, различных пособий, дотаций на оплату образования и т.д. Данные программы обеспечивают стабилизацию экономики при различных волнообразных колебаниях функционирования страны. Недискреционная фискальная политика основывается на взаимосвязи налоговых поступлений и расходов государства с активностью предпринимательского сектора, а также изменениями экономической конъюнктуры. Такое взаимодействие осуществляется автоматически и сразу отражается на удельном весе налогов в доходной части бюджета и соответствующих расходов на социальные мероприятия в расходной части. Это можно показать на примере налога с доходов физических лиц. Ведь с ростом поступлений по этой статье автоматически увеличивается объем выплат пособий по безработице. При наблюдаемых спадах в экономических процессах страны доходы населения резко уменьшаются и, соответственно, снижаются поступления налогов с зарплат в бюджет (подоходный налог изымается по прогрессивной шкале начисления). В результате снижения налоговых поступлений появляется бюджетный дефицит, который является спутником падения производства. Таким образом, бюджетно-налоговая политика страны обязана быть ориентирована на достижение такого состояния налоговой системы, которое характеризуется устойчивостью и стабильностью всех ее элементов, предусматривает способность защищать экономические интересы государства и противостоять внешним и внутренним угрозам, возможность реализации и развития налогового потенциала страны, эффективное использование конкурентных преимуществ налоговой системы в условиях глобализации [4]. Непосредственное влияние на обеспечение налоговой безопасности государства осуществляет существующая система налогообложения, которая выступает подсистемой налоговой системы страны и представляет собой совокупность налогов и сборов, существующих в государстве, и механизма их взимания.

|

|||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 1447; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.217.241.79 (0.011 с.) |