Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Чи можна податкову заставу і адміністративний арешт активів вважати методами примусового стягнення податкового боргу. Відповідь обґрунтуйтеСодержание книги

Поиск на нашем сайте

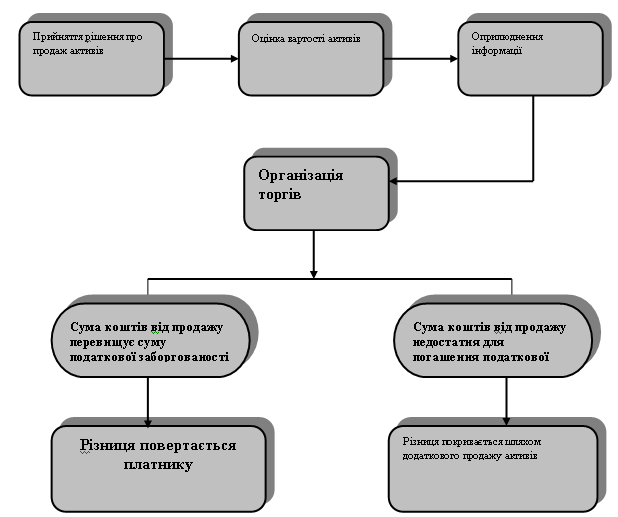

Адмін. арешт майна – заборона платнику здійснювати будь-які дії з майном крім дій по його охороні, зберіганню і підтримці в належному функціональному стані. Арешт може бути повним та умовним. Податкова застава – майно платника, яке перебуває у його власності і балансова вартість якого дорівнює сумі податкового боргу, а також майно, яке він придбає в майбутньому до погашення боргу. Адміністративний арешт активів справді є винятковим (у тому сенсі, що забезпечує погашення незначної суми) методом забезпечення погашення податкового боргу. Неефективність впливу цього методу на фіскальну поведінку платника зумовлена непродуманістю механізму арешту активів у частині терміну застосування. За інформацією податківців, боржники часто чекали на закінчення терміну арешту (96 годин) і потім продовжували свою діяльність, так і не розрахувавшись із боргами. Нинішній Податковий кодекс вже усунув цей недолік, установивши підставою для припинення арешту усунення його причини. Стосовно ж установлення терміну для перевірки судом обґрунтованості рішення податкового органу щодо правомірності арешту, то 96 годин, може бути замало. Варто застосовувати продаж активів одразу ж після закінчення терміну дії податкової вимоги або в разі недотримання графіка погашення податкового боргу. Нині згідно з Податковим кодексом право податкової застави поширюється на майно, балансова вартість якого відповідає сумі податкового боргу. Це значно звужує потенціал такого методу управління податковим боргом. По-перше, якщо майно все таки доведеться продати, то виручених коштів може виявитися недостатньо для погашення боргу. По-друге, опис майна в податкову заставу здійснюється податковим керуючим, і тільки від правильності його дій фактично залежатиме, чи буде податкова застава мотивувати платника погасити борг, чи ні. о податкової застави необхідно включати усі активи платника, незалежно від сум боргу. Інакше ефективність податкової застави залежатиме тільки від дій податкового керуючого, а зробити правильний вибір активів для неї досить непросто. Адже це має бути майно, з яким платник зацікавлений здійснювати операції протягом 60 днів – терміну дії податкової вимоги. Загалом же оцінити дієвість податкової застави доволі складно. Серед визначених законодавством методів управління податковим боргом цей застосовується найдовше, оскільки право податкової застави виникає в перший день, що йде за граничним строком сплати зобов’язання, та триває до закінчення терміну дії податкової вимоги (60 днів), коли виникає право податкових органів стягувати кошти з рахунків платника або продавати активи. Упродовж цього періоду платник податків володіє й користується майном і майновими правами на власний розсуд, забезпечуючи при цьому їх збереження. Існування податкового боргу на момент закінчення терміну дії податкової вимоги свідчить про недостатню дієвість податкової застави як методу впливу на фіскальну поведінку платників. Частково це можна пояснити тим, що 90 % підприємств, у яких виникає податковий борг, не мають ані активів, ані грошових коштів, ані землі, ні транспортних засобів, тобто ці підприємства є потенційними банкрутами, оскільки банкрутство – єдиний можливий спосіб погасити заборгованість. Цей факт передусім указує на недосконалість законодавства, коли суб’єкти господарської діяльності можуть створюватися з незначним капіталом або ж узагалі працювати без нього. За словами податківців, податкова застава нині менш дієва, ніж банківська. І взагалі, взяття активів платника в заставу ще не означає, що заборгованість буде погашена найближчим часом, а податкові органи не вживатимуть інших заходів стягнення. Ефективним буде до податкової застави включати або всі активи платника, або ті з них (із урахуванням суми податкового боргу), в операціях з якими зацікавлений боржник. Варто застосовувати продаж активів одразу ж після закінчення терміну дії податкової вимоги або в разі недотримання графіка погашення податкового боргу, розробленого боржником. Засновникам збанкрутілих підприємств, податковий борг яких не було погашено при процедурі банкрутства, упродовж п’яти років не дозволяти засновувати нові підприємства, або ж зобов’язати їх у разі здійснення нової діяльності в першу чергу розрахуватися з попередніми боргами. А ще варто на законодавчому рівні закріпити відповідальність засновників за погашення податкового боргу підприємств-банкрутів у разі недостатності коштів останніх, отриманих від продажу активів при процедурі банкрутства. Загалом нове податкове законодавство в частині, що стосується управління податковим боргом, не дасть повною мірою реалізувати увесь потенціал заходів впливу на фіскальну поведінку боржників та примусового стягнення заборгованих сум. Передусім слід розробити концепцію управління податковим боргом, заклавши в її основу диференційований підхід до боржників залежно від обставин, що призвели до заборгованості та ставлення платників до виконання зобов’язань перед бюджетом, і тільки після цього продумати технології і механізми управління податковим боргом. Порівняльна характеристика випадків виникнення права податкової застави і арешту активів Податкова застава – майно платника, яке перебуває у його власності і балансова вартість якого дорівнює сумі податкового боргу, а також майно, яке він придбає в майбутньому до погашення боргу. Адмін. арешт майна – заборона платнику здійснювати будь-які дії з майном крім дій по його охороні, зберіганню і підтримці в належному функціональному стані. Арешт може бути повним та умовним. Повний – беззаперечна заборона, умовний – обмеження права використовувати майно яке полягає у попередньому отриманні згоди від податкового органу. Підстави виникнення права податкової застави: платник не сплатив самостійно визначену суму податку; несплата зобов’язання визначеного контролюючим органом. Податкова застава виникає з дня, наступного за граничним терміном встановленим для сплати податкового зобов’язання. (= день коли починає нарах пеня = день виникнення боргу з зобов’язання). Не можуть бути віднесені: культурні цінності, що є об’єктами держ. та комун. власності. об’єкти, що заборонені для приватизації. Активи звільняються з-під арешту у випадках: рішення под. органу про арешт відмінено; суд прийняв рішення про припинення арешту протягом 36 годин відсутнє рішення суду про визнання арешту обґрунтоване 3 особа подала докази, що заарештовані активи належать їй платник погасив под. борг платника ліквідовано в тому числі внаслідок процедури банкрутства платник пред’явив документи, що свідчать про його реєстрацію як підприємця платник усунув причини, що призвели до арешту. Арешт активів здійснюється в порядку: на підставі однієї з причин щодо арешту керівник податкової чи його заступник приймає рішення про арешт активів. Це рішення надсилається платнику з вимогою тимчасової заборони з відчуження його активів, особами у власності або розпорядженні яких перебувають заарештовані активи з вимогою заборони їх тимчасового відчуження. Протягом двох годин рішення про арешт і його обґрунтованість має перевірити суд. Активи звільняються з-під арешту у випадках:рішення под. органу про арешт відмінено;суд прийняв рішення про припинення арешту. протягом 36 годин відсутнє рішення суду про визнання арешту обґрунтоване; 3 особа подала докази, що заарештовані активи належать ій; платник погасив под. борг; платника ліквідовано в тому числі внаслідок процедури банкрутства; Платник пред’явив документи, що свідчать про його реєстрацію як підприємця; платник усунув причини, що призвели до арешту. 59.Продаж активів (схема). Продаж активів платника здійснюється за схемою Схема Продаж активів платника

Розглянемо кожний блок цієї схеми більш детально. Рішення про продаж активів приймається керівником податкового органу і скріплюється гербовою печаткою. Потім призначається податковий керуючий, на якого покладається організація продажу. Платник має право самостійно визначити склад і черговість продажу своїх активів. В основі має лежати двоєдиний принцип: з одного боку збереження цілісності майнового комплексу, що забезпечує основну діяльність платника, з другого - повне погашення суми податкового боргу. Разом з цим може виникнути ситуація, коли звичайна ціна активів, визначених для продажу, є свідомо нижчою за суму податкового боргу. У цьому випадку податковий керуючий зобов'язаний самостійно визначити склад активів для продажу, виходячи знову ж таки з принципу збереження цілісності майнового комплексу, а також враховуючи, що оціночна ціна активів не повинна перевищувати двократного розміру податкового боргу. Рішення податкового керуючого може бути оскаржене платником, і на протязі терміну оскарження продаж активів не здійснюється. За бажанням платника може проводитися експертна оцінка вартості активів для визначення їхньої початкової ціни. Оцінка не проводиться відносно активів, які можуть бути згруповані або стандартизовані чи мають курсову біржову вартість. Інформація про склад активів, час та умови продажу має бути оприлюднена. Про склад активів, що підлягають продажу, інформує центральний податковий орган, а час та умови продажу оприлюднює відповідна товарна біржа у разі продажу на біржовому ринку, і відповідний податковий орган - при продажу на позабіржовому аукціоні та через організації роздрібної торгівлі. Крім того, платник зобов'язаний надати комісії інформацію про активи, що знаходяться у податковій заставі, і забезпечити на першу вимогу комісії безперешкодний доступ її представників та учасників торгів до огляду і оцінці активів, що підлягають продажу. Порядок продажу залежить від виду активів. Так, товари, які можуть бути згруповані та стандартизовані, підлягають продажу виключно за грошові кошти на біржових торгах. За операції з продажу податкозаставлених активів на біржовому ринку державне мито та місцеві податки і збори не справляються. Інші товари, об'єкти рухомого та нерухомого майна, а також цілісні майнові комплекси підлягають продажу за грошові кошти на цільових аукціонах, що організуються за поданням відповідного податкового органу. Продовольчі товари, що швидко псуються, а також інші товари, обсяги яких є недостатніми для організації публічних торгів, підлягають продажу за грошові кошти на комісійних умовах через організації роздрібної торгівлі, визначені податковими органами на конкурсних засадах. Витрати, пов'язані з організацією торгів покриваються у першу чергу за рахунок сум, отриманих від продажу активів. Якщо у результаті торгів податковий борг не погашено, то через 30 днів організується додатковий продаж. При цьому податковий керуючий вже зобов'язаний прийняти рішення про продаж цілісного майнового комплексу або його частини без застосування обмежень по їх вартості. Отже, продаж активів здійснюється за такою схемою: 1. Керівником податкового органу приймається рішення про продаж. 2. Призначається податковий керуючий, на якого покладається організація продажу; 3. Здійснюється оцінка вартості активів. Тут можливі три варіанти: а) платник має право самостійно визначити склад і черговість активів. В основі оцінки лежить двоєдиний принцип: з одного боку, збереження цілісності майнового комплексу, що забезпечує основну діяльність платника, а з другого - повне погашення суми боргу; б) оцінку здійснює податковий керуючий, у випадку, коли звичайна ціна активів, визначених платником для продажу, є свідомо нижчою за суми податкового боргу. В основі - принцип: збереження цілісності майнового комплексу та врахування того, що оціночна ціна активів не повинна перевищувати двократного розміру податкового боргу (може бути оскаржена). в) оцінка третьої, незалежної сторони (за бажанням платника). 4. Оприлюднення інформації про продаж: - про склад активів інформує центральний податковий орган, а - про час та умови продажу інформує або товарна біржа (якщо продаж на біржовому ринку), або відповідний податковий орган (якщо продаж через організації роздрібної торгівлі). 5. Організація торгів. Витрати, пов'язані з організацією та проведенням публічних торгів, погашаються у першу чергу за рахунок сум, одержаних від продажу активів. 6. Вплив результатів продажу на розрахунки з погашення боргу: - якщо сума коштів від продажу перевищує суму податкової заборгованості, то різниця повертається платнику; - якщо виручених коштів не достатньо для погашення податкового боргу, то через 30 днів організовується додатковий продаж, при цьому податковий керуючий має право прийняти рішення щодо ціни продажу без застосування обмежень її вартості.

|

||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 209; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.226.17.210 (0.008 с.) |