Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методы управления инвестиционным рискомСодержание книги

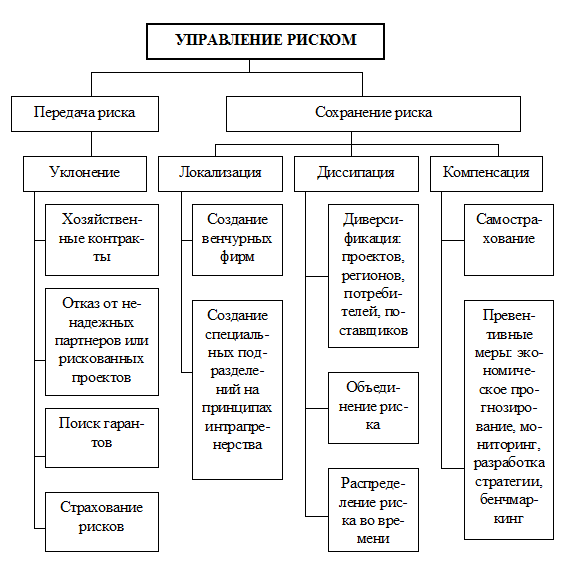

Поиск на нашем сайте Процесс управления риском на предприятии включает в себя ряд стадий. Параметры практической программы управления риском, разработанной применительно к обстоятельствам конкретного предприятия, зависят от специфики возникающих рисков, от имеющихся в распоряжении предприятия ресурсов и от уровня квалификации для управления рисками наиболее эффективным способом. Рассматривая наиболее распространенные методы риск-менеджмента, можно классифицировать их с точки зрения организации процесса управления, следующим образом (рис.№). 1. Методы, основанные на передаче рисков (уклонение от риска) связаны с тем, что риск передается по привлекательной цене другому лицу, обладающему необходимым опытом и заинтересованному в осуществлении подобной деятельности. К наиболее часто используемым методам этой группы относится страхование, а также различные хозяйственные контракты (договор подряда, договор факторинга и т.п.). Передача рисков обязательств наиболее эффективна при борьбе с угрозами финансовых рисков. Она практически всегда связана с уплатой премии за риск стороне, принимающей риск. 2. Методы, основанные на сохранении риска, применяются тогда, когда предприятие вынуждено преодолевать негативные последствия, связанные с рисками, собственными силами. Здесь возможны три стратегии: - локализация (выделение деятельности по реализации рискованного проекта в самостоятельную бизнес-структуру, функционирующую на принципах интрапренерства, либо в юридически обособленное предприятие); - диссипация (разделение риска между участниками; диверсификация проектов и видов деятельности; распределение риска по этапам жизненного цикла проекта); - компенсация риска путем самострахования (создания резервов), либо принятия управленческих мер превентивного характера, направленных на предотвращение рисковых ситуаций. Методы, основанные на передаче рисков, обычно рассматривают как самые надежные, мотивируя это тем, что затраты, связанные с передачей рисков, легко определить и оценить. По общему правилу, передача рисков выгодна для обеих сторон при соблюдении следующих условий: - потери, которые могут быть велики для стороны, передающей риск, могут оказаться незначительными для стороны, риск принимающей; - принимающая сторона может находиться в лучшем положении для снижения потерь или контроля за хозяйственным риском, чем сторона, передающая риск.

Рис. №. Методы управления рисками на предприятии К наиболее распространенным типам контрактов относятся: 1) договоры строительного подряда. Все риски, связанные со строительством, берет на себя строительная фирма. В соответствии со ст. 741 Гражданского Кодекса РФ, риск случайной гибели или повреждения объекта до его приемки заказчиком несет подрядчик; 2) лизинг машин и оборудования. Часть рисков остается у собственника имущества (увеличение ставки налога на имущество, моральный и физический износ); 3) контракты на хранение и перевозку грузов. Объем передаваемых рисков зависит от статуса сторон и условий договора. Обычно передаются обязательственные срочные риски. Предметом передачи в данном случае являются финансовые риски, связанные с порчей или потерей имущества в процессе их транспортировки или проведения погрузо-разгрузочных работ. Потери, связанные со снижением рыночной цены продукции, несет само предприятие, даже если это снижение вызвано задержкой в доставке груза; 4) контракты продажи, обслуживания, снабжения; 5) договор факторинга (финансирование под уступку денежного требования) связан с передачей риска безнадежной дебиторской задолженности. Предметом передачи является кредитный риск предпринимательской фирмы, который передается коммерческому банку или специализированной факторинговой компании за определенную плату. При контрактной передаче рисков необходимо учитывать следующие моменты: - распределение рисков между сторонами должно быть четким и недвусмысленным; - принимающая сторона должна иметь значительные полномочия для того, чтобы быстро выполнить все принятые на себя обязательства; - риск должен передаваться по цене, одинаково привлекательной для обеих сторон. Наиболее часто применяющиеся приемы минимизации рисков по хозяйственным контрактам представлены в таблице №. Таблица № Минимизация рисков по хозяйственным контрактам

Также к группе методов, связанных с передачей риска, относят: Залог. В соответствии со ст. 334 ГК РФ, залог - способ обеспечения обязательства, при котором кредитор (залогодержатель) приобретает право в случае его неисполнения должником (залогодателем) получить удовлетворение за счет заложенного имущества преимущественно перед другими кредиторами. В обращении взыскания на заложенное имущество залогодержателю может быть отказано, если допущенное должником нарушение обязательства крайне незначительно и размер требований залогодержателя явно несоразмерен стоимости заложенного имущества. Залог может быть осуществлен в следующих вариантах: - оставлен с правом или без права пользования у залогодателя; - передан залогодержателю (кроме ипотеки и заложенных товаров в обороте) с правом или без права пользования. Договор залога заключается в письменной форме и должен содержать следующие условия: предмет залога и его оценка, сущность, размер и сроки исполнения обязательства, обеспечиваемого залогом, а также любые другие условия, относительно которых по требованию одной из сторон достигнуто согласие. Потенциальное залоговое имущество должно отвечать ряду требований, среди которых выделяют следующие: - качество передаваемых товарно-материальных ценностей, то есть их ликвидность (возможность быстрой реализации), относительную стабильность цен, возможность страхования (заложенное имущество страхуется за счет залогодателя, если иное не предусмотрено договором); - возможность кредитора контролировать сохранность залога; - достаточность объекта залога для обеспечения суммы испрашиваемого кредита. Заложенное имущество должно обеспечивать сумму основного долга, проценты, неустойку, а также возмещение убытков, причиненных просрочкой исполнения обязательств (так называемой упущенной выгодой, то есть неполученных доходов, на которые мог бы рассчитывать кредитор в обычных условиях) и расходов залогодержателя на содержание заложенной вещи, по ее взысканию и реализации. Предметом залога может быть, за некоторыми исключениями, любое имущество, в том числе вещи и имущественные права. К конкретным видам залогового имущества относятся: - ликвидные производственные товары и запасы; - оборудование и транспортные средства; - дебиторская задолженность (при условии платежеспособности должников). В данном случае возможно заключение договора факторинга - банк покупает у своего должника право на получение дебиторской задолженности и сам получает деньги с дебиторов; - ликвидные ценные бумаги - акции, облигации и т.д.; - депозитные рублевые и валютные вклады, находящиеся в банке-кредиторе; - драгоценные металлы и ювелирные изделия; - имущественные права - на получение арендных платежей, выручки по заключенным контрактам, дивидендов по акциям, лицензионных платежей; - недвижимость. Поручительство и банковская гарантия представляют собой форму полной или частичной ответственности поручителя (гаранта) перед кредиторами за возврат долга должником. Согласно ст. 361 ГК РФ, по договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательств полностью или в части. При неисполнении или ненадлежащем исполнении обязательства, обеспеченного поручительством, должник и поручитель несут солидарную ответственность, то есть кредитор вправе требовать исполнения обязательства от любого из них. При этом законом или договором может быть предусмотрена субсидиарная (дополнительная) ответственность поручителя. В этом случае требование сначала предъявляется к должнику, а при невозможности или при неполном удовлетворении требования - к поручителю. Важной особенностью поручительства является то, что поручитель имеет прав выдвигать против требования кредитора все те возражения, которые мог бы предоставить сам должник. В соответствии со ст. 368 ГК РФ, в силу банковской гарантии банк, иное кредитное учреждение или страховая компания (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлению бенефициаром платежного требования о ее уплате. Банковская гарантия, в отличие от поручительства, является абстрактной сделкой, то есть обязательство гаранта перед кредитором не зависит от основного обязательства, в обеспечение которого она выдана. Гарант может отказать кредитору в удовлетворении его требования лишь, если требование не соответствует условиям гарантии или представлено после окончания определенного в ней срока. При использовании страхования как способа минимизации риска необходимо учитывать следующее: - невозможность предусмотреть все риски деятельности в одном страховом полисе; - завышенная величина выплат по страховкам не всегда относится на издержки производства или обращения и не оказывает влияния на балансовую прибыль предприятия; - незастрахованные убытки могут оказать значительное влияние на прибыль предпринимателя. Методы, связанные с сохранением риска (локализация, диссипация или компенсация рисков) применяются, когда предприятие само вынуждено нести риски. К наиболее распространенным методам относятся: 1. Самострахование - признание возможного ущерба в случае недоступности других способов его минимизации или в случае малой вероятности риска. Убытки покрываются из резервного (страхового) фонда предприятия. Этот способ является дорогостоящим, и применяют его, как правило, наиболее крупные и финансово устойчивые предприятия. Мировая практика показывает, что самострахование целесообразно в следующих случаях: - стоимость страхуемого имущества по сравнению с имущественными и финансовыми параметрами всего бизнеса, а также величина риска возможных убытков относительно невелики; - вероятность убытков очень мала, и фирма владеет большим количеством однотипного имущества (к самострахованию танкеров прибегают нефтеперерабатывающие компании). 2. Объединение риска - разделение его между несколькими участниками так, чтобы вероятность убытков для каждого из них была несущественной. 3. Биржевые сделки – хеджирование риска путем приобретения опционов и заключения фьючерсных контрактов.

Задания для самоконтроля к главе 12: 1. Продолжите фразу: Риск – это… А) неопределенность условий деятельности предприятия; Б) возможность финансовых потерь; В) преодоление неопределенности в условиях обязательного выбора; Г) непредвиденные обстоятельства, которые невозможно предотвратить.

2. Выберите правильный ответ: В последнее время для управления риском на предприятии используется: А) концепция нулевого риска; Б) концепция приемлемого риска; В) концепция финансового рычага; Г) концепция непрерывного менеджмента.

3. Выберите правильные ответы: Риск, который присущ всем объектам и всем инвесторам и не может быть устранен при диверсификации инвестиций, называется: А) систематическим риском; Б) рыночным риском; В) специфическим риском; Г) страховым риском.

4. Продолжите фразу: Управление риском включает… А) его оценку; Б) разработку рекомендаций по полному устранению всех видов риска; В) принятие мер безопасности на предприятии; Г) разработку комплекса мероприятий по доведению уровня риска до приемлемого уровня.

5. Выберите правильный ответ: Методология оценки и управления рисками называется: А) рискологией; Б) инвестиционным менеджментом; В) теорией портфельного инвестирования; Г) риск-менеджментом; Д) мониторингом.

Контрольные вопросы: 1. Объясните, какую роль играет риск в управлении предприятием. 2. Перечислите основные методы анализа риска инвестиционных проектов, обоснуйте их достоинства и недостатки. 3. Какие методы управления риском наиболее популярны в инвестиционном менеджменте? 4. Решите задачу. Предприятие собирается осуществлять инвестиционный проект, связанный с выпуском новой продукции. Первоначальные инвестиции составляют 720 тыс. у.е. Жизненный цикл проекта - 5 лет. Норма амортизации 15 %. постоянные издержки составляют 140000 у.е. в год; переменные издержки - 10 у.е. Цена единицы продукции 25 у.е. Ставка налога на прибыль 30 %. Объем производства 18 тыс. шт. в год. Оборудование нуждается в доставке и монтаже (затраты составят 15% от его первоначальной стоимости). Проанализируйте чувствительность проекта к изменению: объема первоначальных инвестиций, нормы амортизации, постоянных издержек, переменных издержек, цены единицы продукции и объема производства на 10% в лучшую и худшую сторону. Какие выводы Вы можете сделать из проведенного анализа?

|

|||||||||||||||||

|

Последнее изменение этой страницы: 2020-11-11; просмотров: 172; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.137 (0.014 с.) |