Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Банковская система РФ, ее Развитие в период перехода к рыночной экономикеСодержание книги

Поиск на нашем сайте

Содержание Введение_____________________________________________________ 5 1 Банковская система РФ, ее развитие в период перехода к рыночной экономике___________________________________________________________ 7 1.1 Понятие банковской системы, ее элементы и типы_____________ 7 1.2 Институциональная структура банковской системы___________ 12 1.3 Развитие банковской системы в период перехода к рыночной экономике________________________________________________________ 17 2 Анализ состояния банковской системы Российской Федерации_____ 21 2.1 Общеэкономические условия функционирования_____________ 21 2.2 Количественная характеристика банковской системы_________ 33 2.3 Развитие банковских операций______________________________ 38 2.4 Финансовые результаты деятельности кредитных организаций_ 46 3 Проблемы и перспективы развития банковской системы России____ 54 Заключение__________________________________________________ 74 Список использованной литературы______________________________ 80

Введение Банки являются важнейшей частью современного рыночного хозяйства, они тесно взаимосвязаны со всеми отраслями производства и их потребностями. Банки являются посредниками между промышленностью, торговлей и населением. Сфера деятельности банков не имеет ни географических, ни национальных границ, они обладают огромной финансовой мощью, денежным капиталом. В современном обществе банки выполняют различные виды операций. Они организуют денежный оборот и кредитные отношения; осуществляют финансирование народного хозяйства, обеспечивают оборот ценных бумаг, а также выполняют посреднические сделки. Кредитные организации выступают в качестве консультантов, обладают важнейшим голосом в обсуждении народнохозяйственных программ, ведут статистику, предоставляют ее средствам массовой информации, доводят до широкой общественности. Роль банковской системы в современной рыночной экономике невозможно преувеличить, поэтому изучение современного состояния банковской системы, проблем ее развития актуально и практически значимо. Цель дипломной работы состоит в том, чтобы на основе анализа состояния банковского сектора экономики РФ, выявить ее проблемы и наметить перспективы дальнейшего развития. Для достижения данной цели были поставлены следующие задачи: - рассмотреть понятие банковской системы, определить ее типы и элементы; - охарактеризовать институциональную структуру банковской системы; - выявить факторы, влияющие на деятельность банковской системы; - рассмотреть особенности развития банковской системы в период перехода к рыночной экономике; - проанализировать современное состояние банковской системы в РФ; - выявить проблемы банковской системы; - определить направления развития банковской системы в РФ. Предметом исследования являются экономические отношения, которые складываются в процессе деятельности банков. Объектом исследования является банковская система РФ. Теоретическую базу дипломной работы составили научные статьи в экономических журналах по проблемам банковской системы, законодательные и нормативные акты по банковскому делу. Информационной базой послужили справочные материалы Госкомстата РФ, данные информационных агентств, бюллетени банковской статистики. Дипломная работа состоит из введения, трех глав и заключения, списка использованной литературы. Общий объем дипломной работы составляет 77 страниц. Работа содержит 3 таблицы, 22 рисунка. Банковская система РФ, ее развитие в период перехода к рыночной экономике Анализ состояния банковской системы Российской Федерации Развитие банковских операций Динамика структуры пассивов

Сложившиеся в 2005 г. макроэкономические и внешнеэкономические условия создали предпосылки к укреплению финансовой стабильности российского банковского сектора. Однако эти предпосылки были реализованы не в полной мере. В 2005 г. отмечался существенный рост капитализации банковского сектора. За 2005 г. совокупный банковский капитал возрос на 31,2% (за 2004 г. – на 16,2%) - до 1241,8 млрд. рублей. Несмотря на это, в результате отставания темпов роста капитальной базы банков от темпов роста активов, взвешенных с учетом риска, показатель достаточности капитала банковского сектора снизился до 16,1%15 на 1.12.05 (на 1.01.05 - 17,0%). У 30 крупнейших российских банков средний показатель достаточности капитала был еще ниже – 14,8% на 1.12.05 против 15,9% на 1.01.05. Снижение норматива Н1 свидетельствует о быстром расширении объема кредитных операций банков, что, с одной стороны, повышает прибыльность, а с другой стороны – рискованность активных операций банков. Кроме того, по предварительным данным анализа отчетности, составленной кредитными организациями в соответствии с международными стандартами, капитал и достаточность капитала около 60% банков, на которые приходится 10-20% российского рынка, были ниже данных, указанных в отчетности по российским стандартам. Среди этих банков были и такие, показатель достаточности которых по международным стандартам отчетности ниже 2%, хотя по принципам Базельского соглашения минимальным является уровень в 8%. В целях поддержания должного уровня финансовой стабильности банковского сектора банкам необходимо продолжать наращивание собственных средств и ускорить его темпы.

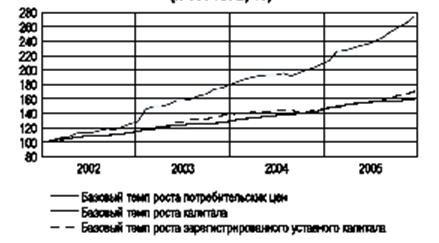

Рис. 2.14 Темпы роста совокупного капитала банковского сектора в сравнении с темпами инфляции (к 1.01.2002, %) В качестве основных источников повышения капитализации банковского сектора рассматриваются капитализация текущей прибыли и взносы в уставный капитал банков. Как показали последние годы, наращивание капитала за счет средств собственников уже не обеспечивает достаточного для дальнейшего развития банковского сектора роста капитализации. Так, совокупный уставный капитал действующих кредитных организаций за 2005 г. увеличился лишь на 16,8%, что ненамного выше уровня инфляции за этот период. Роль уставного капитала в формировании собственных средств продолжала снижаться. Доля уставного капитала в собственных средствах (капитале) банков за январь-ноябрь 2005 г. сократилась с 42,2 до 37,2%. Между тем и капитализация прибыли при сложившихся темпах роста банковских активов не может обеспечить адекватный рост капитальной базы в силу ряда обстоятельств. В частности, быстро растущие банки, активно расширяющие сеть подразделений, могут в первое время фиксировать убытки. Кроме того, масштабы капитализации прибыли ограничиваются отсутствием налоговых льгот для этой части прибыли.

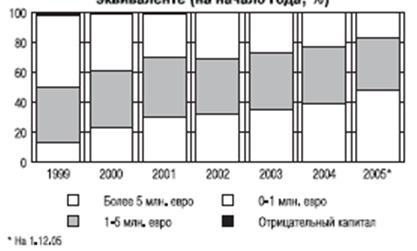

Рис. 2.15 Распределение числа действующих кредитных организаций по величине капитала в рублевом эквиваленте (на начало года, %) В качестве дополнительных источников роста капитала отдельные российские банки уже начали использовать такие инструменты, как выпуски субординированных долговых обязательств, которые учитываются при расчете капитала. Такие выпуски не требуют денежных вливаний со стороны акционеров и могут занять меньше времени, чем эмиссия акций. Преимуществом для инвестора в случае предоставления субординированного кредита является более высокая доходность на капитал по сравнению с акциями. Первые выпуски субординированных долговых обязательств были проведены банками с государственным или муниципальным участием, однако в свете повышающихся рейтингов России и российских коммерческих банков эти перспективные инструменты должны стать более доступными. Локомотивом роста капитальной базы банковского сектора в 2005 г. по-прежнему были крупнейшие банки. Собственный капитал первой двадцатки кредитных организаций по величине активов за январь-ноябрь 2005 г. увеличился на 40,8% (капитал банковского сектора в целом за тот же период возрос на 27,0%); при этом собственные средства самых мелких кредитных организаций, находящихся во второй тысяче по размеру активов, даже уменьшились (на 2,2%). В результате наращивания собственного капитала доля кредитных организаций с величиной капитала свыше 5 млн. евро в общем числе действующих кредитных организаций увеличилась с 38,6% на 1.01.05 до 47,7% на 1.12.05. На банки с капиталом свыше 5 млн. евро на 1.12.05 приходилось 96,4% совокупного капитала банковского сектора (на 1.01.05 - 94,2%). Между тем собственный капитал значительного числа кредитных организаций оставался в пределах от 0 до 3 млн. евро (502 на 1.12.05) или от 3 до 5 млн. евро (156 на 1.12.05). Банкам с капиталом менее 5 млн. евро в условиях установления с 1 января 2007 г. минимальных требований к уровню капитала действующих банков необходимо принимать меры к его увеличению. В то же время, поскольку критерием успешной деятельности банка в первую очередь является его устойчивое финансовое положение и лишь затем – масштабы изнеса, небольшие банки будут продолжать работать на банковском рынке при условии поддержания ими достигнутого к 1.01.07 уровня собственных средств и соблюдения нормативов. В ином случае статус банка должен быть изменен на статус небанковской кредитной организации с ограниченным кругом операций.

Динамика структуры активов

Ускорение темпов роста суммарных активов банков и расширение объемов кредитования, отмечавшиеся в 2005 г., свидетельствуют о положительных тенденциях в развитии банковского сектора и будут способствовать увеличению прибыльности банков в дальнейшем. Однако в настоящее время на первый план выходит проблема качества активов. Высокие темпы роста кредитной задолженности населения и просроченной задолженности по этому виду кредитов вызывают определенную обеспокоенность и требуют от банков принятия дополнительных мер по ограничению рисков. Согласно одному из критериев финансовой стабильности банков, используемых в мировой практике, если годовые темпы прироста кредитного портфеля в течение двух и более лет превышают 20%, возникает опасность ухудшения качества активов. В России объемы потребительских кредитов за 1999-2002 гг. возросли в 6 раз, а начиная с 2003 г. они удваиваются ежегодно. Объем потребительских кредитов физическим лицам (включая просроченную задолженность) за 2005 г. возрос на 96,2%, а его удельный вес в совокупном кредитном портфеле – с 2,0 до 16,5%. Для сравнения: доля кредитов российским нефинансовым предприятиям и организациям в совокупном объеме кредитов банков за тот же период уменьшилась с 70,6 до 64,5% (темп прироста показателя составил 30,5%). В 2003 г. впервые были зафиксированы очень высокие темпы роста просроченной задолженности по кредитам населению, а с 2004 г. просроченная задолженность населения ежегодно почти утраивается. За 2005 г. совокупный объем просроченной задолженности по потребительским кредитам возрос в 2,8 раза, в результате ее доля в суммарном объеме потребительских кредитов увеличилась с 1,3 до 1,9%. И хотя в России с ее формирующейся рыночной экономикой, быстрый рост кредитования имеет такую причину, как небольшой исходный объем кредитования, высокие темпы роста кредитной задолженности населения в ущерб ее качеству представляют опасность для финансовой стабильности как отдельных кредитных организаций, так и банковского сектора в целом.

Рис. 2.16 Годовые темпы прироста совокупных кредитов нефинансовым заемщикам – резидентам в рублевом эквиваленте (%) Анализ кредитной задолженности граждан обнаруживает также неравномерность распределения заемщиков различной степени надежности по банкам в зависимости от величины активов банка. Так, небольшая доля просроченной кредитной задолженности населения зафиксирована у первой по величине активов двадцатки банков, в том числе у лидера розничного рынка – Сбербанка России. В течение 2005 г. доля просроченной задолженности в портфеле розничных кредитов Сбербанка России не превышала 0,5%, а в суммарном портфеле первой двадцатки банков (на долю которых на 1.12.05 приходилось 68,0% всех выданных кредитов населению) составляла около 1%. В то же время в группе банков, которые по величине активов занимают места с 21 по 50, доля просроченной задолженности по кредитам населению к 1.12.05 достигла 5,9% (на 1.01.05 – 3,2%), что в три раза превышает средний уровень по банковскому сектору. Удельный вес кредитов, выданных указанной группой банков, в совокупном объеме кредитов населению на 1.12.05 составил 9,7%. За январь-ноябрь 2005 г. просроченная задолженность населения в указанных банках возросла в 3,7 раза, к 1.12.05 составив 28,0% объема совокупной просроченной задолженности населения банковскому сектору. Динамика просроченной задолженности физических лиц в банках третьей-пятой десятки ставит вопрос о необходимости снижения активности отдельных банков в сегменте потребительского кредитования в целях сохранения их финансовой устойчивости. Кроме прочего, именно на эту группу банков пришлись одни из самых быстрых темпов прироста активов за 11 месяцев 2005 г. – 30,8% (для сравнения: активы пятерки крупнейших банков увеличились на 25,9%) и одни из самых низких темпов прироста собственных средств – 12,2%, что обусловило негативную динамику достаточности капитала данных банков и создало потенциальную угрозу их финансовой стабильности. Увеличение просроченной задолженности в большой степени является следствием рискованной политики банков, которые обеспечивают рост розничного кредитования за счет снижения требований к потенциальным заемщикам. При этом высокие риски компенсируются высокой процентной ставкой по кредиту, комиссией за ведение ссудного счета и т.д. Зафиксированы случаи непредоставления заемщикам полной информации по стоимости обслуживания кредита, в результате чего заемщик переоценивал свои финансовые возможности. В целях стандартизации информации, предоставляемой банками потенциальному заемщику, Банком России совместно с Федеральной антимонопольной службой в 2005 г. были разработаны рекомендации по стандартам раскрытия информации при предоставлении потребительских кредитов. Основным принципом этих стандартов является полное и достоверное предоставление потенциальному заемщику информации об условиях выдачи, использования и возврата потребительского кредита до заключения договора. Использование разработанных рекомендаций в работе кредитных организаций будет способствовать повышению прозрачности их деятельности и формированию у клиентов-физических лиц более полного представления об услугах кредитных организаций. Стандартизированная форма раскрытия информации позволит заемщику сравнить условия кредитов в различных банках и правильно оценить свои финансовые возможности. Динамика кредитной задолженности предприятий и организаций нефинансового сектора экономики в 2005 г. была умеренной и в целом соответствовала потребностям растущей российской экономики. Качество кредитного портфеля нефинансовых корпоративных заемщиков улучшилось. Так, годовые темпы прироста просроченной задолженности по кредитам нефинансовых предприятий устойчиво отставали от темпов прироста суммарного объема кредитов, а ее доля в общем объеме кредитов постепенно снижалась (за 2005 г. – с 1,55 до 1,29%). Кредитный риск остается в фокусе внимания как кредитных организаций, так и надзорных органов. Как показали результаты исследования Банка России по вопросам стресс-тестирования в кредитных организациях, подавляющее большинство банков (76% от числа опрошенных) считают кредитный риск наиболее значимым в своей деятельности. Оценка кредитного риска в ходе стресс-тестирования проводилась банками за год в среднем 6 раз. За январь-ноябрь 2005 г. количество кредитных организаций, не обеспечивших должный уровень кредитного риска на одного заемщика или группу связанных заемщиков (норматив Н6), уменьшилось с 23 до 11, а удельный вес их активов в совокупных активах банковского сектора снизился с 5,9% на 1.01.05 до 0,7% на 1.12.05. Все банки на 1.12.05 соблюдали норматив Н7 – максимально допустимый размер крупных кредитных рисков в соотношении с капиталом банка (800%). За 11 месяцев 2005 г. с 13 до 21 увеличилось количество кредитных организаций, у которых просроченная задолженность в общей сумме кредитов и прочих размещенных средств составляет от 10 до 15%, однако удельный вес активов таких кредитных организаций в совокупных активах банковского сектора был незначительным – 0,2% на 1.12.05 (0,1% на 1.01.05). Суммарная доля кредитных организаций, у которых просроченная задолженность составляла более 10% объема кредитов, за январь-ноябрь 2005 г. увеличилась с 3,0 до 4,0% от числа организаций, выдавших кредиты. В структуре ссудной задолженности в 2005 г. произошли позитивные качественные изменения. Так, доля стандартных ссуд в общем объеме выданных банками ссуд увеличилась с 46,9 на 1.01.05 до 49,4% на 1.12.05, а доля проблемных и безнадежных ссуд уменьшилась соответственно с 3,8 до 3,1%. Размер сформированного кредитными организациями резерва на возможные потери по ссудам в течение 2005 г. немного превышал расчетный уровень. На 1.12.05 резерв на возможные потери по ссудам, скорректированный на сумму обеспечения по ссуде, составил 4,6% общего объема выданных ссуд (на 1.01.05 – 5,3%).

Заключение

Выполнение дипломной работы позволило сформулировать следующие выводы: За прошедшие годы в РФ сложилась разветвленная сеть банков, накоплен как позитивный, так и негативный опыт их функционирования в неустойчивой экономике Российской Федерации. Вместе с тем появление негосударственных кредитных организаций сопровождается проблемой обеспечения надежности их функционирования. Эта тенденция особенно усилилась после августовского кризиса 1998 года, сопровождавшегося резким снижением платежеспособности ряда банков, дефицитом капитала, несоблюдением требований законодательства, регулирующего банковскую деятельность, утратой доверия вкладчиков и кредиторов. Анализ состояния банковской системы России, проведенный в дипломной работе, показал, что: В 2005 г. экономическая ситуация характеризовалась снижением инфляции, ростом производства товаров и услуг, реальных денежных доходов населения, инвестиций в основной капитал. Платежный баланс оставался сильным. Федеральный бюджет сведен с профицитом. Показатели развития банковского сектора в 2005 г. свидетельствуют, с одной стороны, о некотором оживлении и восстановлении доверия экономических агентов к банковской системе на фоне достаточного объема ликвидности в экономике. С другой стороны, активность развития скорее говорит об инерционном его характере, не отвечающем даже потребностям сохранения текущих темпов экономического роста. К сожалению, одобренная в начале апреля 2005 г. Стратегия развития банковского сектора до 2008 г., определившая среднесрочные цели и перспективы развития российских банков, не позволяет говорить о возможном буме развития банковской системы России. Государство по-прежнему не предполагает отказываться от участия в крупнейших банках с государственным участием, что во многом создает проблемы конфликта интересов акционера и регулятора. Кроме того, доминирующее положение нескольких, по сути, государственных банков приводит к ряду негативных последствий как для финансовых рынков, так и для нефинансового сектора. Пожалуй, единственным перспективным сектором развития банковских услуг в ближайшей перспективе останется розничное потребительское кредитование. Система страхования вкладов не поможет повышению доверия к банковской системе со стороны физических лиц и, скорее всего, приведет к тому, что добросовестные банки будут оплачивать злоупотребления и непрофесионализм недобросовестных кредитных учреждений. Восстановление доверия к банковскому сектору будет довольно длительным процессом, неотъемлемой частью которого должно стать повышение страховой суммы, которая в настоящее время составляет 100 тыс. руб. Сложившиеся в 2005 г. макроэкономические и внешнеэкономические условия создали предпосылки к укреплению финансовой стабильности российского банковского сектора. Однако эти предпосылки были реализованы не в полной мере. В 2005 г. отмечался существенный рост капитализации банковского сектора. За 2005 г. совокупный банковский капитал возрос на 31,2% (за 2004 г. – на 16,2%) - до 1241,8 млрд. рублей. Несмотря на это, в результате отставания темпов роста капитальной базы банков от темпов роста активов, взвешенных с учетом риска, показатель достаточности капитала банковского сектора снизился до 16,1%15 на 1.12.05 (на 1.01.05 - 17,0%). У 30 крупнейших российских банков средний показатель достаточности капитала был еще ниже – 14,8% на 1.12.05 против 15,9% на 1.01.05. Снижение норматива Н1 свидетельствует о быстром расширении объема кредитных операций банков, что, с одной стороны, повышает прибыльность, а с другой стороны – рискованность активных операций банков. Кроме того, по предварительным данным анализа отчетности, составленной кредитными организациями в соответствии с международными стандартами, капитал и достаточность капитала около 60% банков, на которые приходится 10-20% российского рынка, были ниже данных, указанных в отчетности по российским стандартам. Среди этих банков были и такие, показатель достаточности которых по международным стандартам отчетности ниже 2%, хотя по принципам Базельского соглашения минимальным является уровень в 8%. В целях поддержания должного уровня финансовой стабильности банковского сектора банкам необходимо продолжать наращивание собственных средств и ускорить его темпы. В качестве основных источников повышения капитализации банковского сектора рассматриваются капитализация текущей прибыли и взносы в уставный капитал банков. Как показали последние годы, наращивание капитала за счет средств собственников уже не обеспечивает достаточного для дальнейшего развития банковского сектора роста капитализации. Так, совокупный уставный капитал действующих кредитных организаций за 2005 г. увеличился лишь на 16,8%, что ненамного выше уровня инфляции за этот период. Роль уставного капитала в формировании собственных средств продолжала снижаться. Доля уставного капитала в собственных средствах (капитале) банков за январь-ноябрь 2005 г. сократилась с 42,2 до 37,2%. В качестве дополнительных источников роста капитала отдельные российские банки уже начали использовать такие инструменты, как выпуски субординированных долговых обязательств, которые учитываются при расчете капитала. Такие выпуски не требуют денежных вливаний со стороны акционеров и могут занять меньше времени, чем эмиссия акций. Преимуществом для инвестора в случае предоставления субординированного кредита является более высокая доходность на капитал по сравнению с акциями. Первые выпуски субординированных долговых обязательств были проведены банками с государственным или муниципальным участием, однако в свете повышающихся рейтингов России и российских коммерческих банков эти перспективные инструменты должны стать более доступными. Ускорение темпов роста суммарных активов банков и расширение объемов кредитования, отмечавшиеся в 2005 г., свидетельствуют о положительных тенденциях в развитии банковского сектора и будут способствовать увеличению прибыльности банков в дальнейшем. Однако в настоящее время на первый план выходит проблема качества активов. Высокие темпы роста кредитной задолженности населения и просроченной задолженности по этому виду кредитов вызывают определенную обеспокоенность и требуют от банков принятия дополнительных мер по ограничению рисков. Согласно одному из критериев финансовой стабильности банков, используемых в мировой практике, если годовые темпы прироста кредитного портфеля в течение двух и более лет превышают 20%, возникает опасность ухудшения качества активов. В структуре ссудной задолженности в 2005 г. произошли позитивные качественные изменения. Так, доля стандартных ссуд в общем объеме выданных банками ссуд увеличилась с 46,9 на 1.01.05 до 49,4% на 1.12.05, а доля проблемных и безнадежных ссуд уменьшилась соответственно с 3,8 до 3,1%. Размер сформированного кредитными организациями резерва на возможные потери по ссудам в течение 2005 г. немного превышал расчетный уровень. На 1.12.05 резерв на возможные потери по ссудам, скорректированный на сумму обеспечения по ссуде, составил 4,6% общего объема выданных ссуд (на 1.01.05 – 5,3%). Финансовая устойчивость крупных системообразующих банков в 2005 г. находилась на высоком уровне. В то же время такие факторы, как ускоренный рост кредитного портфеля крупных банков на фоне отставания роста собственных средств, а также концентрация крупных кредитных рисков, могут при определенных условиях стать источником системного риска. Финансовое положение кредитных организаций в 2005 г. определялось рекордными показателями полученной в текущем году прибыли. Так, за 2005 г. финансовый результат деятельности кредитных организаций (прибыль текущего года за вычетом убытков текущего года) составил 262,1 млрд. руб., что на 47,3% превышает размер финансового результата за 2004 год. Прибыль по итогам 2005 г. получили 1239 кредитных организаций, или 98,9% от общего числа действующих кредитных организаций. Рентабельность банковского капитала, рассчитанная скользящим окном за 12 месяцев, к 1.01.06 достигла 24,2%. Показатели ликвидности банковского сектора (например, показатели мгновенной и текущей ликвидности) в 2005 г. незначительно снизились. Масштабы этого снижения были меньше, чем в 2004 году. Основной причиной снижения показателей ликвидности был рост срочности активных банковских операций, обусловленный повышением удельного веса кредитования на более длительные сроки. Дестабилизирующих факторов, действовавших в начале лета 2004 г., в 2005 г. не зафиксировано, в связи с чем финансовой стабильности небольшое снижение уровня банковской ликвидности не угрожает. В силу неравномерности развития различных отраслей российской экономики сохранился дисбаланс финансовых ресурсов, направляемых в отрасли, ориентированные на экспорт, и прочие. Это повышает риск снижения финансовой устойчивости отдельных банков, концентрирующих отраслевые риски. Помимо этого в отдельных банках наблюдается высокая концентрация рисков одного типа либо крупных рисков. В случае ухудшения макроэкономической ситуации большая доля кредитов в активах может негативно отразиться на платежеспособности банка, а концентрация депозитов и вложений в ценные бумаги – на его ликвидности и финансовой гибкости. В 2006 году банковский сектор продолжит свое поступательное развитие. Рост банковского сектора будет обусловлен продолжающимся ростом российской экономики и опережающим расширением спроса на банковские услуги. Вместе с тем российский банковский сектор будет испытывать увеличивающееся конкурентное давление, как среди российских кредитных организаций, так и со стороны иностранных поставщиков банковских услуг. В числе приоритетных перед Банком России стоят следующие вопросы: · контроль за эффективностью функционирования системы страхования вкладов граждан в банках Российской Федерации; · проведение работ по подготовке к внедрению международных подходов к оценке достаточности капитала кредитных организаций; · выявление ситуаций, угрожающих законным интересам вкладчиков и кредиторов кредитных организаций (банковских групп), стабильности банковской системы; · расширение в целях эффективного надзора понятия «связанные заемщики» за счет внедрения экономических критериев связанности в дополнение к существующим юридическим критериям; · внедрение новых подходов к составлению и анализу пруденциальной отчетности, оптимизации процедур ее сбора, хранения и обработки; · уточнение рекомендаций по порядку составления финансовой отчетности; · продолжение политики транспарентности банковского сектора; · развитие нормативной базы; · обеспечение функционирования Центрального каталога кредитных историй; · продолжение работы по реализации положений Федерального закона «О выплатах Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации»; · концентрация основного внимания надзора и инспекционных проверок на вопросах качества систем управления. Список использованной литературы

1. Федеральный Закон Российской Федерации «О банках и банковской деятельности в РСФСР» от 2 декабря 1990 года № 395-1 (в ред. Федеральных законов от 03.02.1996 N 17-ФЗ, от 31.07.1998 N 151-ФЗ, от 05.07.1999 N 126-ФЗ, от 08.07.1999 N 136-ФЗ, от 19.06.2001 N 82-ФЗ, от 07.08.2001 N 121-ФЗ, от 21.03.2002 N 31-ФЗ, от 30.06.2003 N 86-ФЗ, от 08.12.2003 N 169-ФЗ, от 23.12.2003 N 181-ФЗ, от 23.12.2003 N 185-ФЗ, с изм., внесенными Постановлением Конституционного Суда РФ от 23.02.1999 N 4-П, Федеральным законом от 08.07.1999 N 144-ФЗ). 2. Федеральный Закон Российской Федерации «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002г. № 86-ФЗ (в ред. Федеральных законов от 10.01.2003 N 5-ФЗ,от 23.12.2003 N 180-ФЗ,с изм., внесенными Федеральными законами от 23.12.2003 N 177-ФЗ, от 23.12.2003 N 186-ФЗ). 3. Банки и банковское дело: Учеб. пособие / Под ред. И.Т.Балабанова, М.,2001 4. Банковское дело: Учебник / Под ред. В.И. Колесникова, Л.П.Кроливецкой – 4-е изд., перераб. и доп. – М., 2001 5. Банковское дело: Учебник / Под ред. О.И.Лаврушина – 2-е изд., перераб. и доп. – М., 2002 6. Барон Л.Ю., Белостоцкая С. Диспропорции в развитии банковского и нефинансового секторов экономики / Вопросы экономики / 2003 - №3 7. Бернштам Е. Банковская система России: Постдефолтная эволюция и вопросы модернизации // Рос.экон.журн. – 2002 - №9 8. Бернштам Е.С. Банковская деятельность в регионах России / Е.С.Бернштам, А.Н.Лузанов // Регион: экономика и социология – 2002 - №3 9. Бородин А.Ф. О роли банковского сектора в обеспечении устойчивого роста экономики // Деньги и кредит – 2003 - №9 10. Буйлов М. В Латинской Америке так уже было // Коммерсантъ – 2000 11. Бюллетень банковской статистики. № 3 (130). Москва, 2006 12. Верников А. Стратегия иностранных банков в России // Вопросы экономики – 2002 - №12 13. Верников А.В. К вопросу о банковской системе в России // Деньги и кредит – 2003 - №3 14. Верников А.В. Оценка масштабов присутствия иностранных банков // Деньги и кредит – 2002 - №1 15. Волков В.Н. Итоги социально-экономического развития России в 2000-2002 году и прогнозируемые параметры в 2003 году / деньги и кредит – 2003 - №3 16. Выступление Председателя банк России С.М.Игнатьева на XII Международном банковском конгрессе // Деньги и кредит – 2003 – №6 17. Гамза В. Банковская система России: основные проблемы развития // Мировая экономика и международные отношения – 2003 – «10 18. Гамза В. На грани ликвидности // Экономика России – XXI век. – 2003 - №12 19. Голикова Ю.С. Денежно-кредитная политика Центрального банка: современный инструментарий и его активизация // Деньги и кредит – 2002 - №8 20. Головнин М. Банковские системы в переходных экономиках // Мировая экономика и междунар. отношения – 2003 – №2 21. Егоров С.Е. Роль АРБ в определении и реализации стратегии развития банковской системы / Деньги и кредит – 2002 - №5 22. Жаботинская Е.И. Экономика и банковский сектор / Деньги и кредит – 2003 - №2 23. Завгородняя М. Процессы глобализации в банковской деятельности // Экономист – 2003 - №8 24. Игнатьев С. Денежно-кредитная политика ЦЕНТРАЛЬНЫЙ БАНК РФ // Экономика России – XXI век – 2003 - №12 25. Ковзанадзе Л.Д. Роль денежно-кредитной политики в преодолении последствий банковских кризисов / Деньги и кредит – 2003 – №2 26. Козлов А.А. Вопросы модернизации банковской системы России // Деньги и кредит – 2002 - №6 27. Косов Н.С. Последствия банковского кризиса и перспективы участия банков в инвестировании производства // Вести Моск. ун-та, Сер. 6 Экономика – 2002 - №1 28. Кочмола К.В. Предпосылки возникновения банковских кризисов в странах с переходной экономикой // Соц.-гуман. знания. – 2002 - №3 29. Красавина Л.Н. Швейцарский стиль банковской системы // Деньги и кредит – 2003 - №3 30. Кураков Л.П. Современные банковские системы: Учеб. пособие / Л.П.Кураков, В.Г.Тимирясов, В.Л.Кураков. – 3-изд., перераб. и доп. – М., 2000 31. Куршакова Н. Региональные коммерческие банки в условиях диверсификации их деятельности // Маркетинг – 2002 - №4 32. Ларионова И.В. Реорганизация коммерческих банков – М., 2000 33. Лунтовский Г.И. Банковский сектор России: совершенствование условий банковской деятельности // Деньги и кредит – 2003 - №5 34. Маневич В.Е. Об «Основных направлениях единой государственной денежно-кредитной политики на 2003 год» / Бизнес и банки – 2003 - №6 35. Маренин Н.А., Житнев В.Н. Некоторые аспекты работы по финансовому оздоровлению кредитных организаций / Деньги и кредит – 2003 - №3 36. Масленников В.В. Зарубежные банковские системы. – М.:Элит – 2001 37. Масленников В.В. Национальная банковская система / В.В.Масленников, Ю.А.Соколов – М.:Элит – 2003 38. О стратегии развития банковского сектора Российской Федерации // Коммерсантъ – 2002 39. Основы банковского дела в Российской Федерации: Учеб. пособие / Под ред. О.Г.Семенюты – Ростов-н/Д, 2001 40. Саркисянц А. О роли банков в экономике // Вопр. экономики – 2003 - №3 41. Сменковкий В.Н. О роли банковской системы в обеспечении экономического роста // Деньги и кредит – 2000 – №2 42. Солнцев О.Г. Российская банковская система: смена модели развития // Пробл. прогнозирования – 2001 - №2 43. Стратегия развития банковского сектора Российской Федерации // Деньги и кредит – 2002 - №1 44. Тавасиев А.М. Конкуренция в банковском секторе России: Учеб. пособие / А.М.Тавасиев, Н.М.Ребельский – М., 2001 45. Тарачев В.А. Кредитные риски и развитие банковской системы // Деньги и кредит – 2003 - №6 46. Тенденции развития банковской системы в 2003 г. Обзор №5 // Центр макроэкономического анализа и краткосрочного прогнозирования. Москва, март 2004г. 47. Хейнсворт Р. Переход от банковского сектора к банковкой системе: условия достаточные и условия необходимые // Деньги и кредит – 2003 - №6 48. http:/www.cbr.ru – официальный сайт Банка России 49. http:/www.opec.ru – экспертный канал «Открытая экономика» 50. http:/www.forecast.ru – Центр макроэкономического анализа и краткосрочного прогнозирования 51. http:/www.iet.ru – Институт экономики переходного периода 52. http:/www.inst-econ.org.ru – Институт экономики РАН Содержание Введение_____________________________________________________ 5 1 Банковская система РФ, ее развитие в период перехода к рыночной экономике___________________________________________________________ 7 1.1 Понятие банковской системы, ее элементы и типы_____________ 7 1.2 Институциональная структура банковской системы___________ 12 1.3 Развитие банковской системы в период перехода к рыночной экономике________________________________________________________ 17 2 Анализ состояния банковской системы Российской Федерации_____ 21 2.1 Общеэкономические условия функционирования_____________ 21 2.2 Количественная характеристика банковской системы_________ 33 2.3 Развитие банковских операций______________________________ 38 2.4 Финансовые результаты деятельности кредитных организаций_ 46 3 Проблемы и перспективы развития банковской системы России____ 54 Заключение__________________________________________________ 74 Список использованной литературы______________________________ 80

Введение Банки являются важнейшей частью современного рыночного хозяйства, они тесно взаимосвязаны со всеми отраслями производства и их потребностями. Банки являются посредниками между промышленностью, торговлей и населением. Сфера деятельности банков не имеет ни географических, ни национальных границ, они обладают огромной финансовой мощью, денежным капиталом. В современном обществе банки выполняют различные виды операций. Они организуют денежный оборот и кредитные отношения; осуществляют финансирование народного хозяйства, обеспечивают оборот ценных бумаг, а также выполняют посреднические сделки. Кредитные организации выступают в качестве консультантов, обладают важнейшим голосом в обсуждении народнохозяйственных программ, ведут статистику, предоставляют ее средствам массовой информации, доводят до широкой общест

|

||||||

|

Последнее изменение этой страницы: 2020-03-14; просмотров: 187; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.219.209.144 (0.012 с.) |