Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Понятие акции. Обыкновенные и привилегированные акции. Права владельцев пакетов обыкновенных акций.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

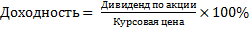

Акция (лат. actio — распоряжение) – ценная бумага, свидетельствующая о праве на долю собственности в капитале компании и получении дохода (дивиденда). Это эмиссионные ЦБ закрепляющее право его владельца на получение прибыли АО в виде дивидендов на участие в управлении АО и на часть имущества,остающееся после его ликвидации o Обыкновенные акции - дает право ее владельцу на получение дивидендов, на участие в общих собраниях акционерного общества и в его управлении. Обыкновенные акции являются основой любого корпоративного бизнеса. o Привилегированные акции - могут вносить ограничения на участие в управлении, а также могут давать дополнительные права в управлении (не обязательно), но приносят постоянные (часто — фиксированные в виде определенной доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении) дивиденды. Владельцы обыкновенных акций имеют следующие права и преимущества перед владельцами привилегированных акций: — право участвовать в управлении АО через голосование на собраниях акционеров; — право на получение дивиденда. Размер годового дивиденда на обыкновенную акцию определяет совет директоров (наблюдательный совет) АО, который выносит этот вопрос на общее собрание акционеров. Собрание может согласиться с рекомендациями наблюдательного совета по величине дивиденда или понизить его; — возможность быстро нарастить вложенный капитал, увеличение которого идет за счет двух факторов: начисления дивидендов и роста курсовой стоимости акций; — возможность достаточно легко продать или купить дополнительные акции, так как обыкновенные акции в большей степени, чем привилегированные, удовлетворяют условиям рынка; — право на получение части имущества АО при его ликвидации, но после удовлетворения требований кредиторов и владельцев привилегированных акций.

ЗАДАНИЕ 2. А А Б Б А Б А А В В ЗАДАНИЕ 3. Решите следующую задачу: Решение: 180 – 200 + 25 = 5 руб. Ответ: инвестор выиграл 5 руб. БИЛЕТ 5 ЗАДАНИЕ 1. Понятие и типы облигаций. Виды стоимости и доходность облигаций. Облигация – это ценная бумага, закрепляющая права ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента. Облигации делятся: По эмитентам · Государственные облигации — ценная бумага, эмитированная с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но обязательно гарантированная правительством. · Муниципальные облигации · Корпоративные облигации По типу дохода · Дисконтная облигация — облигация, доходом по которой является дисконт (бескупонная облигация). Дисконтные облигации продаются по цене ниже номинала. Чем ближе дата погашения облигации, тем выше рыночная цена облигации. · Облигация с фиксированной процентной ставкой — купонная облигация, доход по которой выплачивается по купонам с фиксированной процентной ставкой. · Облигация с плавающей процентной ставкой — купонная облигация с переменным купоном, размер которого привязывается к некоторым макроэкономическим показателям: к доходности государственных ценных бумаг, к ставкам межбанковских кредитов и т. п. По конвертируемости · Конвертируемые облигации — долговой инструмент с фиксированной процентной ставкой, дающий держателю право обменять облигации и купоны на определенное число обыкновенных акций или других долговых инструментов данного эмитента по заранее оговоренной цене (цена конвертирования) и не раньше предварительно установленной даты · Неконвертируемые облигация. Облигации имеют номинальную (нарицательную) цену и рыночную цену. Номинальная цена облигации напечатана на самой облигации и обозначает сумму, которая берется взаймы и подлежит возврату по истечении срока облигационного займа. Номинальная цена является базовой величиной для расчета принесенного облигацией дохода. Процент по облигации устанавливается к номиналу, а прирост (или уменьшение) стоимости облигации за соответствующий период рассчитывается как разница между номинальной ценой, по которой облигация будет погашена, и ценой покупки облигации. Рыночная цена облигаций определяется исходя из ситуации, которая сложилась на рынке облигаций и на финансовом рынке в целом к моменту продажи. Рыночная цена облигации зависит и от ряда других условии, важнейшее из которых — надежность вложении, т. е. степень риска, уровень процентной ставки, период обращения облигации, срок до погашения и др.

ЗАДАНИЕ 2 В А Б А В Г А В В С ЗАДАНИЕ 3. Происходит отказ от исполнения опциона пут и финансовый результат инвестора составляет 5 руб. Ответ: инвестор выиграл 5 руб. БИЛЕТ 6

ЗАДАНИЕ 1. Понятие и виды государственных ценных бумаг. Функции Минфина и Банка России на рынке государственных ценных бумаг. Государственные ценные бумаги — облигации, казначейские векселя и другие государственные обязательства, эмитируемые центральными правительствами, местными органами власти с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но непременно гарантированные правительством. 1) рыночные государственные ценные бумаги — казначейские векселя, ноты, боны. Они свободно продаются и покупаются на денежном рынке; 2) нерыночные государственные ценные бумаги — сберегательные боны, сберегательные сертификаты и т. п. Разновидности по сроку действия: краткосрочные облигации — казначейские векселя, на срок от недели до 1 года, среднесрочные — ноты, на срок от 1 года до 5 лет, долгосрочные — боны, на срок более 5 лет. Выпускаются, главным образом, с целью привлечения в сферу государственного кредита сбережений населений. Эти ценные бумаги могут быть в любой момент предъявлены к оплате, но при досрочном предъявлении процентные выплаты по ним резко снижаются. К числу государственных ценных бумаг, принятых в мировой практике, относятся следующие: 1. Казначейские векселя— краткосрочные государственные обязательства, погашаемые обычно в пределах года и реализуемые с дисконтом, т. е. по цене ниже номинала, по которому они погашаются. 2. Среднесрочные казначейские векселя, казначейские боны — казначейские обязательства, имеющие срок погашения от одного до пяти лет, выпускаемые обычно с условием выплаты фиксированного процента. 3. Долгосрочные казначейские обязательства — со сроком погашения до десяти и более лет; по ним уплачиваются купонные проценты. По истечении срока обладатели таких государственных ценных бумаг имеют право получить их стоимость наличными или рефинансировать в другие ценные бумаги. В некоторых случаях долгосрочные обязательства могут быть погашены при наступлении предварительной даты, т. е. за несколько лет до официального срока погашения. 4. Государственные (казначейские) облигации — по своей природе и назначению близки к среднесрочным и долгосроч ным казначейским обязательствам. Отдельные виды государственных облигаций, в частности сберегательные облигации, могут распространяться на нерыночной основе. 5. Особые виды нерыночных государственных ценных бумаг в виде иностранных правительственных серий, серий правительственных счетов, серий местных органов власти. ЗАДАНИЕ 2. В Б В Б С Г А В С D ЗАДАНИЕ 3. Решение: 93 – 80 = 13 руб. Ответ: В

БИЛЕТ 7 ЗАДАНИЕ 1. Вексель, его фундаментальные черты. Классификация и обращение векселей. Вексель, его фундаментальные черты. Классификация и обращение векселей. Вексель-это ценная бумага, составленная в строго определенной форме, удостоверяющая не чем не обусловленное право векселедержателя требовать уплаты согласованной денежной суммы при наступлении предусмотренного векселем срока платежа. Вексель - денежное средство. Основные характеристики векселя:

ЗАДАНИЕ 2 D D B A A В Б А С А ЗАДАНИЕ 3. Решение:

Ответ: С

БИЛЕТ 8 ЗАДАНИЕ 1. Понятие фьючерса, сделки хеджирования с использованием фьючерсов.Фьючерс представляет собой договор (соглашение) купли-продажи актива в некотором количестве и на определенную дату в будущем по согласованной сегодня цене. Хеджирование - это снижение риска, страховка от потерь, вызванных изменением рыночных цен на товары в сравнение с теми ценами, которые учитывались при заключении договора. Цель хеджирования (страхования рисков): защита от неблагоприятных изменений цен на рынке акций, товарных активов, валют, процентных ставок, и прочее. Смысл хеджирования: покупатель/продавец товара заключает договор на его куплю-продажу и в тоже время осуществляет сделку противоположного характера по фьючерсам, то есть покупатель заключает сделку на продажу, а продавец — на покупку товара. Механизм хеджирования: балансирование обязательств на наличном рынке (товаров, ценных бумаг, валюты) и противоположных по направлению на фьючерсном рынке. Результат хеджирования: снижение рисков и снижение возможной прибыли.

|

||||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 552; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.12.34.211 (0.009 с.) |