Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Ключевые понятия и роль амортизации в финансовом менеджментеСодержание книги

Поиск на нашем сайте • Понятия "амортизация", "амортизационные отчисления", или "амортизационный фонд" можно сформулировать как постоянно накапливаемый в стоимостном денежном выражении износ основных средств и нематериальных активов для последующего использования на реновацию, т.е. на простое и расширенное воспроизводство стоимости соответствующих активов. Понятие "износ" первично по отношению к понятию "амортизация". Прежде всего, износ материален, измеряем и не зависит от способов ведения учета. Амортизация же нематериальна, ее нельзя измерить, а можно лишь количественно определить, т.е. начислить тем или иным способом, который заложен в финансово-учетной политике организации. Термин "амортизация" (лат. amortisatio), дословно переводится как "погашение". Применительно к основным средствам под амортизацией следует понимать определенные действия, связанные с учетом изнашиваемого имущества, применяемые в течение срока полезного использования соответствующих объектов и обеспечивающие перепое их стоимости на производимую продукцию, выполненные работы, оказанные услуги. Таким образом, денежный капитал, вложенный в основные средства, фактически полностью возвращается к товаропроизводителю в течение периода начисления амортизационных отчислений, т.е., говоря словами Давида Рикардо, "капитал высвободится для возобновления того же самого дела или чтобы начать какое-нибудь новое". Вместе с тем с помощью амортизации распределяются прошлые расходы. Перманентно начисляемая амортизация зависит от достаточно стабильных (по крайней мере, для годичной периодичности) величин – стоимости основных средств (в том числе нематериальных активов) и норм амортизационных отчислений, утверждаемых законодательными (нормативными) актами, неизменными, как правило, в течение нескольких лет. Амортизация начисляется не по всем объектам основных средств. Дело в том, что свойства некоторых из них в течением времени не изменяются, т.е. не происходит их старения или изнашивания. Среди таких активов (п.17 ПБУ 6/01): - законсервированные объекты основных средств, которые хранятся на предприятии на случай мобилизации согласно законодательству РФ; - объекты природопользования, земельные участки, музейные коллекции и предметы и т.п. Также еще одно исключение – основные средства некоммерческих организаций, по ним также начисление амортизации не производится. Есть случаи, когда начисление амортизации для объекта прерывается (п.23 ПБУ 6/01): - перевод на консервацию сроком более 3 месяцев; - ремонт объекта продолжительностью больше 12 месяцев. В других случаях начисление амортизации не прекращается, независимо от того, работает объект реально или простаивает, получает фирма прибыль или терпит убытки. Способы начисления амортизации основных средств в бухгалтерском учете – всего их четыре (п.18 ПБУ 6/01): - линейный метод; - метод по сумме чисел лет срока полезного использования; - метод пропорционально объему продукции (работ, услуг); - метод уменьшаемого остатка. Линейный метод начисления Годовая сумма амортизационных отчислений рассчитывается по формуле: А = ПС * НА ПС – первоначальная стоимость; НА – норма амортизации. НА = 100%/СПИ СПИ – срок полезного использования. Пример 1. Первоначальная стоимость оборудования 200 000 руб., срок полезного использования этого оборудования 10 лет. Рассчитаем норму амортизации за год: 100% / 10 лет = 10%. Амортизационные отчисления за год составят: 200 000 руб. * 10% = 20 000 руб. в год. Метод уменьшаемого остатка Годовая сумма амортизационных отчислений рассчитывается по формуле: А = ОС * НА ОС – остаточная стоимость; НА – норма амортизации. Норма амортизации рассчитывается так же, как и для первого способа. Пример 2. Первоначальная стоимость электрического трансформатора 100 000 руб., срок полезного использования - 5 лет.

Как видно из расчетов, от года к году сумма начисленной амортизации уменьшается. Метод суммы чисел лет Годовая сумма амортизационных отчислений рассчитывается по формуле: А = ПС * ЧОЛ / ОСЧЛ ПС – первоначальная стоимость; ЧОЛ – число лет, которые остались до конца срока полезного использования; СЧЛ – сумма чисел лет всего срока. Пример 3. Первоначальная стоимость деревообрабатывающего станка 180 000 руб., срок полезного использования - 8 лет. Сумма чисел лет полезного использования составит 36 (1+2+3+4+5+6+7+8). Годовая норма начисления амортизации в первый год составит 22,22% (8: 36 х 100%), во второй – 19,45% (7: 36 х 100%) и т.д. Начисление амортизации приведено в таблице.

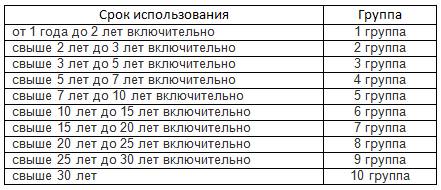

Пропорциональный метод Годовая сумма амортизационных отчислений рассчитывается по формуле: А = ПС * ОП(n) / ПО ПС – первоначальная стоимость; ОП(n) – объем продукции в отчетном периоде; ПО – предполагаемый объем продукции за весь срок использования. Пример 4. Первоначальная стоимость производственной линии 400 000 руб., срок полезного использования этой линии - 8 лет. Предполагается, что на линии будет изготовлено 200 000 шт. продукции. Определяем стоимость объекта, приходящуюся на единицу выпускаемой продукции: 400 000 руб. / 200 000 шт. = 2 руб./шт. Для определения годовой суммы амортизации полученная стоимость на 1 шт. продукции умножается на предполагаемый объем работ. В первый год эксплуатации планируется выпустить 50 000 шт. продукции. Годовая сумма амортизации составит 50 000 шт. х 2 руб. = 100 000 руб. В течение года амортизационные отчисления по объектам основных средств начисляются каждый месяц в размере 1/12 годовой суммы, независимо от применяемого способа начисления. Под сроком полезного использования понимают число лет (месяцев), в течение которых организация собирается использовать основное средство. В бухгалтерском учете его можно определить разными способами: - как ожидаемый срок использования согласно мощности и производительности объекта основных средств; - исходя из планируемого физического износа, который устанавливается в зависимости от естественных условий, агрессивности среды, режима работы, наличия предупредительных ремонтов и т.п. - на основе нормативно-правовых и других ограничений, связанных с использованием объекта. Таким образом, организация самостоятельно определяет срок полезного использования на дату ввода основного средства в эксплуатацию. В налоговом учете пространства для маневра со сроком использования объекта меньше. В этом случае есть документ, которым надо обязательно руководствоваться – постановление Правительства «О классификации основных средств, включаемых в амортизационные группы» от 01.01.2002г. №1. Всего в этом постановлении выделено 10 групп.

Если мы заглянем в постановление, то увидим, что каждая группа содержит перечень основных средств с кодами по классификатору ОКОФ, которые в нее входят. Иногда сразу затруднительно найти в постановлении нужное основное средство. Тогда сначала надо найти ваше основное средство в ОКОФ, а потом, зная код по ОКОФ, искать его в постановлении и определять классификационную группу. Например, компьютер – код по ОКОФ 14 3020000 - техника электронно-вычислительная относится ко 2 группе (имущество со сроком полезного использования свыше 2 лет до 3 лет включительно) Может случиться так, что вы не сможете найти свое основное средство в постановлении или классификаторе. Тогда согласно п.6 ст.258 НК срок устанавливается на основании технических условий или рекомендаций изготовителей (по паспорту или техническому описанию основного средства).

|

||

|

Последнее изменение этой страницы: 2017-02-17; просмотров: 312; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.102 (0.006 с.) |