Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Интернет-трейдинг – технология продажи/покупки ценных бумаг через InternetСодержание книги

Поиск на нашем сайте

Исторически покупка или продажа ценных бумаг осуществлялась в специально отведенных для этого местах, где собирались как продавцы, так и покупатели. С развитием финансовых рынков и увеличением численности продавцов и покупателей появились торговые системы и профессиональные участники рынка ценных бумаг. Торговая система – это биржи (некоммерческие организации), созданные, для того чтобы торги ценными бумагами осуществлялись с минимальным риском. Например, биржа осуществляет контроль поставки ценных бумаг и своевременной оплаты сделки. Организации, которые, в силу специфики своей деятельности, торгуют ценными бумагами, согласны платить некоторую сумму за то, что биржа берет на себя некоторую часть рисков. Такие организации должны иметь статус профессионального участника. Маркетмейкеры формировали цены спроса и предложения на ценные бумаги. Прямой доступ к заключению сделок с маркетмейкерами имели брокеры – лицензированные участники биржи, которые за определенную плату исполняли приказы конечных клиентов (трейдеров). Для приобретения ценных бумаг трейдеру теперь приходилось идти к брокеру и подавать заявку через него. С появлением Internet появились альтернативные каналы для совершения торгов на финансовых рынках. Это пошатнуло вековые традиции биржевой игры и повлияло на структуру торгов. Присутствие брокеров а биржевой цепочке стало необязательным. В первую очередь напрямую с маркетмейкерами стали торговать крупные корпоративные трейдеры. С появлением альтернативных торговых систем (ATS), допускавших к торгам частных трейдеров излишним стало и присутствие маркетмейкеров, т.к. появилась возможность торговать напрямую. С настоящее время ведущие профессиональные участники фондового рынка – крупнейшие инвестиционные компании и банки не только сами торгуют ценными бумагами через интернет, но и предлагают клиентам специальные программы интернет-трейдинга. g Интернет-трейдинг - это покупка и продажа ценных бумаг через всемирную сеть Интернет. Появление интернет-трейдинга в России относят примерно к 1999г. В общем случае под термином "Интернет-трейдинг" понимается возможность удаленного доступа к торгам через Интернет, посредством специально созданного для этих целей программного обеспечения. Интернет-трейдинг – современная технология, позволяющая упростить и ускорить процесс приема заявок от инвесторов на операции с ценными бумагами. Она позволяет управлять инвестициями, покупать и продавать ценные бумаги посредством возможностей глобальной информационной сети Интернет. Выделяют два вида интернет-трейдинга: - посреднический (on-line-брокер) – это сетевой вариант классического подхода. Клиент, как и прежде, использует посредничество при совершении сделок. Брокер является номинальным держателем ценных бумаг клиента, и открывает ему доступ к своим торговым терминалам, подключенным к торговым системам и биржам. Доступ к системам брокера осуществляется через Интернет, и клиент может отдавать распоряжения по сделкам в режиме реального времени. Клиенты осуществляют сделки и получают отчеты от брокеров, сами сделки регистрируются, а ценные бумаги реально меняют владельцев в депозитарно-клиринговой системе между счетами клиентов. - самостоятельный, прямой доступ (direct access) – инвестор не через посредничество интернет-брокера, а самостоятельно действует на бирже в режиме реального времени с помощью специального программного обеспечения. И тот и другой вид интернет-трейдинга имеет свои преимущества и недостатки и выбор осуществляется в соответствии с предпочтениями конкретного трейдера. Интернет-трейдинг позволяет в режиме реального времени формировать заявки и видеть их исполнение непосредственно в торговой системе. Наиболее важные показатели: информационное обеспечение и время исполнения заявки - практически аналогичны тем, что имеют профессиональные участники на бирже. Торговля через систему интернет-трейдинга позволяет инвестору объединить в одном терминале несколько торговых биржевых площадок и торговать на них одновременно, несмотря на то, что эти биржи имеют разные расчетные палаты, не связанные между собой. Основным инструментом в руках трейдера является программное обеспечение и от его возможностей и удобства зависит скорость и эффективность работы трейдера. Можно выделить три основные компоненты системы интернет-трейдинта (рис. 9.6).

Рис.9.6. Компоненты системы интернет-трейдинга

Благодаря системе доставки биржевой информации любой участник торгов получает всю биржевую информацию, такую же как получает брокер через биржевой терминал. Система доставки заявок клиента доставляет заявки клиентов брокера напрямую в биржевую торговую систему. Зависимость клиента от брокера становится минимальной: брокер только проверяет соответствие заявки на лимиты – достаточно ли у клиента денег или ценных бумаг для совершения сделки. С помощью системы отслеживания после поставки заявки в биржевую систему инвестор имеет возможность отслеживать состояние заявки (исполнена, не исполнена, исполнена частично) и в любой момент отменить свою заявку (полностью или в неисполненной ее части). В современных продвинутых системах реализован ряд новых возможностей. В первую очередь, это автоматический трейдинг и возможность проведения условных заявок. Автоматический трейдинг: инвестор может переложить существующий у него алгоритм торговли на рынке на один из языков программирования. Написанная программа будет генерировать заявки в торговую систему в соответствии с заложенным в нее алгоритмом. Современные системы интернет-трейдинга позволяют проводить сделки с использованием условных заявок, т.е. заявок с дополнительными условиями, определяющими момент постановки заявки в торговую систему в зависимости от текущей рыночной ситуации. Существует несколько типов условных заявок. Рассмотрим некоторые из них. Стоп-лимит – используется для ограничения убытков по открытой позиции. Условием исполнения заявки является достижение заданного контрольного значения (стоп-цены). В результате исполнения такой условной заявки в торговую систему передается лимитированная заявка с указанной в ней ценой (рис. 9.7).

Рис. 9.7. Стоп-заявка

Take-profit – используется для фиксирования максимальной прибыли по открытой позиции. Для «длинных позиций» (по каждому участнику торгов для каждого вида ценной бумаги клиринговая система вычисляет одну позицию. Если требования по данному виду ценной бумаги (заявки на продажу) превышают обязательства (заявки на покупку), то участник находится в «длинной позиции») условие такой заявки имеет вид «не продавать ценные бумаги, если цена растет, и продать, если цена упадет на столько-то процентов (или ценовых пунктов) от достигнутого максимума». Для «коротких позиций» (обязательства превышают требования) условие заявки take-profitимеет вид «купить, если цена вырастет относительно минимума». Величина разницы между максимумом (минимумом) и ценой-условием называется отступом. При достижении ценой сделки некоторого значения, определенного в параметрах условной сделки – цены активации – начинается проверка условий take-profit(рис. 9.8). Колебания цены на меньших уровнях не приведут к преждевременному исполнению условной заявки. Условные заявки обычно ставятся на критических ценовых условиях, поэтому их достижение может вызвать стремительное движение цен. Чтобы заявка гарантированно исполнилась, ее цена должна опережать движение цен – быть на несколько пунктов меньше (для длинных позиций, больше – для коротких позиций) назначенной цены-условия. Защитный спред – это разница между ценой-условием и ценой порождаемой заявки.

Рис. 9.8. Take-profit Заявка со связной заявкой (или «одна заявка отменяет другую» – one cancel other) – представляет собой комбинированную заявку: стоп-лимит + обычная лимитированная заявка. Обычная заявка предназначена для планового закрытия позиции, а стоп-лимит – для ограничения возможных убытков от противоположного движения цены. При исполнении одной из связных заявок, вторая автоматически снимается. На рис. 9.9 представлено два варианта исполнения комбинированной заявки. В случае роста цены при достижении определенного уровня (рис. 9.9а) исполняется лимитированная заявка (плановое закрытие позиции с фиксацией прибыли), а стоп-заявка снимается. При падении цены до стоп-цены исполняется стоп-заявка, а лимитированная заявка снимается (рис 9.9б).

Рис. 9.9. Варианты исполнения заявки типа «одна отменяет другую»: а) в случае планового закрытия позиции при росте цены; б) в случае падения цены

Заявка с условием по другому инструменту представляет собой заявку, в которой условие проверяется по одному инструменту, а исполнение происходит по другому инструменту. Такое сочетание позволяет использовать в качестве условия изменение цен по наиболее значимым бумагам, которые определяют направление движения рынка. При торговле срочными контрактами заявки такого типа позволяют реагировать на изменение цен на базовый актив. Заявка «по исполнению активной заявки» – условная заявка, активизирующаяся в случае исполнения в торговой системе заявки с определенным номером. Заявка типа «Разрешить по разным ценам» – в том случае, если заявка не может быть удовлетворена полностью, ее остаток выполнится в соответствии с условием "Исполнение остатка". Пользовательские торговые терминалы могут быть нескольких типов. Каждый инвестор сам определяет свои требования к торговой платформе. Принято выделять следующие виды торговых терминалов: - Web—терминал – терминал на основе Internet-браузера, не требующий использования дополнительного программного обеспечения; для доступа к торговому счету необходимо просто зайти на сайт брокера, ввести имя пользователя и пароль. Такая технология идеально подходит для инвесторов, совершающих свои сделки не слишком часто, например, раз в день или реже. Кроме того, таким терминалом могут воспользоваться инвесторы в случае, если он, например, находится в другом городе и не имеет доступа к своему обычному рабочему месту. Подобные системы являются лишь дополнительными, по отношению к полноценным системам, установленным на обычных компьютерах. В качестве минуса можно отметить ограничения на предоставление финансовой информации ля клиента; - Терминал на основе специальной программы – «толстый клиент», специальное программное обеспечение, установленное на компьютер трейдера позволяет через сервер брокера подключаться к шлюзу биржи. Такие платформы предназначены для активных трейдеров. Для них использование такого терминала наиболее эффективно, т.к. трейдер может настроить интерфейс под себя, строить графики, получая только ту информацию, которая ему нужна. Минусы: привязка к конкретному рабочему месту и повышенные требования к качеству канала доступа в Internet; - терминалы для мобильного трейдинга – для управления своим счетом трейдеру предлагается использовать ноутбук с беспроводным доступом в Internet или карманный персональный компьютер и специальную версию торговой платформы, оптимизированную под это устройство На российском рынке существует несколько десятков систем интернет-трейдинга, но широкое распространение получили лишь некоторые. Наиболее известные биржевые терминалы для интернет-трейдинга: Quik, NetInvestor, Alfa-Direct, Z-trade, ИТС-Брокер, GutaBroker, Aton-Line, SmartTrade, Alor-Trade и Солид-Трейдинг и др. Часть из них созданы независимыми разработчиками (ИТС-Брокер, QUIK, NetInvestor). Эти системы предлагают своим клиентам одновременно десятки брокеров. Другие брокеры предлагают клиентам собственные разработки (наиболее известны системы Alfa-Direct, Aton-Line, Alor-Trade). В следующем разделе будет более подробно рассмотрены функциональные возможности одного из вышеперечисленных терминалов.

Программный комплекс QUIK

u QUIK [2] (разработчик – компания «СМВБ – информационные технологии») – программный комплекс для организации доступа к торговым системам в режиме on-line (Quickly Updatable Information Kit). Комплекс состоит из серверной части и рабочих мест (терминалов) клиента, взаимодействующих между собой через интернет. Доступные с помощью комплекса QUIK биржевые рынки и режимы торгов: - ММВБ – Рынок государственных ценных бумаг, Секция срочного рынка (стандартные контракты), Операции РЕПО с государственными ЦБ, Депозитные операции Банка России, Торги иностранной валютой на ЕТС; - Фондовая биржа ММВБ – Фондовый рынок, Режим переговорных сделок, Операции РЕПО; - Фондовая биржа РТС – Биржевой рынок акций, включая операции РОПО, Срочный рынок FORTS, Классический рынок акций РТС; - Фондовая биржа «Санкт-Петербург» – Секция фондового рынка; - Санкт-Петербургская Валютная Биржа – Фондовая секция (облигации); - Биржа «Санкт-Петербург» – срочный рынок; - ряд зарубежных бирж. На базе программной платформы QUIK реализовано несколько конфигураций продукта для разных областей применения: 1) системы брокерского обслуживания: u QUIK-Акции – использование программно-аппаратного комплекса, размещенного в Техническом центре СМВБ для участия в биржевых торгах и предоставления клиентам услуги интернет-трейдинга; u QUIK-Брокер – программный комплекс для предоставления клиентам услуги интернет-трейдинга. Технологически QUIK-Брокер представляет собой систему автоматизированного сбора и обработки заявок, подключенную к торговым системам бирж с помощью специализированных аппаратно-программных средств («шлюзов»). Сервер QUIK-Брокер устанавливается в офисе брокера. Подключение пользователей к серверу может осуществляться как по локальной сети, так и через интернет. Подключение к биржевым торговым системам может осуществляться по выделенной линии (рекомендуется) или через интернет; Вариант QUIK-Акции предусматривает размещение серверной части комплекса в Техническом центре QUIK и аренду брокером пользовательских рабочих мест. Вариант QUIK-Брокер предполагает покупку брокером всего программного комплекса (сервера и рабочих мест клиентов) и его самостоятельную эксплуатацию на собственной технологической базе. u QUIK-Rate —специальная конфигурация программного комплекса для торговли на Срочном рынке Биржи «Санкт-Петербург». Технологически QUIK-Rate является узкоспециализированной версией программного комплекса QUIK-Брокер и представляет собой систему автоматизированного сбора и обработки заявок, состоящую из сервера и Рабочих мест QUIK для трейдеров. Система устанавливается в офисе брокера и подключается к торговой системе Биржи «Санкт-Петербург» по выделенной линии или через интернет при помощи программно-аппаратного интерфейса («шлюза»). Подключение пользователей к серверу может осуществляться как по локальной сети, так и через интернет; 2) участие в торгах для банков и брокеров: u QUIK-Дилер –программный комплекс для участия в биржевых торгах самого брокера, без предоставления интернет-трейдинга клиентам. Это экономичное решение для участников биржевых торгов, заинтересованных в снижении затрат на технологический доступ к биржевым торговым системам. Технологически QUIK-Дилер представляет собой систему автоматизированного сбора и обработки заявок, состоящую из сервера и Рабочих мест QUIK для трейдеров. Система устанавливается в офисе брокера и подключается к торговым системам бирж с помощью специализированных аппаратно-программных средств («шлюзов»). Подключение пользователей к серверу может осуществляться как по локальной сети, так и через интернет. Подключение к биржевым торговым системам может осуществляться по выделенной линии (рекомендуется) или через интернет; u QUIK-ЕТС – использование программно-аппаратного комплекса Технического центра СМВБ для доступа к торгам на валютном рынке ММВБ. Участие в торгах осуществляется при помощи Рабочего места QUIK со специальными настройками, которое подключается через интернет к серверу QUIK, расположенному в Техническом центре СМВБ. Сервер QUIK получает информацию из торговой системы биржи и передает ее подключенным пользователям в режиме on-line, а также принимает от них заявки на покупку/продажу иностранной валюты и отправляет их в торговую систему; 3) информационный доступ к торгам: u QUIK-Инфо – просмотр хода биржевых торгов без открытия счета у брокера. В конфигурации QUIK-Инфо используется стандартное программное обеспечение (Рабочее место QUIK, webQUIK или PocketQUIK) без возможности совершения торговых операций. Подключение терминала клиента к серверу осуществляется через интернет. Сервер расположен в Техническом центре СМВБ; 4) обучение работе на рынке ценных бумаг: u QUIK-Junior – имитатор биржевых торгов для обучения начинающих интернет-трейдеров и студентов ВУЗов экономической направленности. Программный комплекс QUIK построен по модульному принципу. Центральным звеном программного комплекса является сервер QUIK (рис. 9.10), имеющий логическое ядро и интерфейсы биржевым шлюзам и другим источникам информации, хранилищу данных. Функции базовой конфигурации системы могут быть расширены путем подключения к серверу дополнительных модулей. Модули сервера могут применяться в составе конфигураций: QUIK-Акции, QUIK-Брокер и QUIK-Дилер. Общая схема построения комплекса QUIK представлена на рис. 9.11. Обмен между пользовательскими терминалами и сервером осуществляется с помощью сокетного соединения по протоколу TCP/IP, для работы webQUIK используется протокол HTTP/SSL. Клиентские приложения обеспечивают отображение информации и ввод заявок клиента, а сервер – подключение источников информации (торговых систем, потоков новостей и др.) и обработку заявок клиентов.

Рис. 9.10. Модули сервера QUIK

Рис. 9.11. Общая схема построения комплекса QUIK

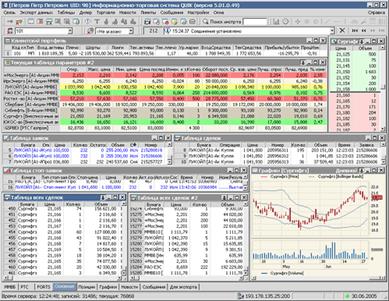

Сервер QUIK поддерживает работу с несколькими видами клиентских терминалов: - Рабочее место QUIK – универсальный терминал для торговли на биржевых ранках, представляющий собой программу, устанавливаемая на компьютер пользователя («толстый клиент»); - PocketQUIK – специальная версия программы для работы на карманных компьютерах класса PocketPC. - webQUIK – терминал в виде страницы интернет-браузера, не требующий инсталляции («тонкий клиент»). Представлет собой специальное приложение на основе технологии DHTML, исполняемое браузером Internet Explorer; - TrustManager — торговый терминал для доверительных управляющих, позволяющий одновременно совершать сделки по нескольким счетам; - CoLibri — программа для мониторинга и управления процессом маржинального кредитования; - Сервер доступа — вспомогательный сервер QUIK, который можно поставить в локальной сети с несколькими терминалами и уменьшить суммарный трафик. Рассмотрим более подробно функционал клиентского терминала «Рабочее место QUIK», которое является основным видом клиентского терминала системы QUIK и применяется во всех ее конфигурациях. Клиентский терминал QUIK является функциональным аналогом рабочего места биржевого трейдера. Общий вид окна терминала системы QUIK представлен на рис. 9.12.

Рис. 9.12. Общий вид окна терминала QUIK

Основные функциональные возможности терминала «Рабочее место QUIK» приведены на рис. 9.13.

Рис. 9.13. Основные функциональные возможности терминала «Рабочее место QUIK»

Пакеты технического анализа

|

||||

|

Последнее изменение этой страницы: 2017-02-07; просмотров: 3068; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.226.28.97 (0.009 с.) |