Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Лекция № 5 «кредитно-активные операции банка»Содержание книги

Поиск на нашем сайте

От состояния кредитного дела в банке зависит его жизнеспособность. Практика работы как российских, так и международных банков свидетельствует, что хорошо поставленное кредитное дело обеспечит банку процветание в будущем. Если же банк испытывает хронические проблемы с кредитами, то рано или поздно банк обречен на гибель. Предоставляя кредиты администрациям, предприятиям регионов, банки способствуют созданию новых рабочих мест, расширению и реконструкции действующих и созданию новых предприятий. Для большинства банков характерно наличие выданных кредитов в размере 50—70% от всей суммы активов банка. Уровень кредитных рисков определяет общее состояние финансового риска работы банка. Поэтому существует более строгий контроль со стороны ЦБР кредитной стратегии и тактики банка и его кредитного портфеля. В общем случае кредитные операции можно разделить на два крупных блока: 1. Активные кредитные операции, которые включают выдачу кредитов юридическим и физическим лицам, другим банкам, покупка с целью получения доходов или инвестиции в ценные бумаги, размещение депозитов в других банках, средств на резервных счетах в ЦБР, корреспондентских счетах в других банках. 2. Пассивные кредитные операции банка состоят из привлеченных вкладов, депозитов от юридических и физических лиц, других банков, полученных кредитов от ЦБР, других банков. Под активными, кредитными операциями следует понимать финансово-правовой акт сделки, оформленной договором между кредитором (банком), выдающим кредит, и дебитором (юридическим или физическим лицом), получающим его. Классифицировать основные виды кредитов можно по следующим признакам: 1) по методу кредитования — по мере поступления кредитных заявок или путем открытия кредитной линии; 2) по размерам — крупные, средние и мелкие кредиты, например, к крупным кредитам относятся кредиты, выданные одному или группе связанных заемщиков, размером более 5% капитала банка; 3) по срокам — до востребования и срочные кредиты, которые делятся на долго-, средне- и краткосрочные; 4) по размерам процентов — беспроцентные кредиты, среднерыночные, выше или ниже среднерыночных процентов; 5) по сфере использования — промышленные, строительные, торговые и т. д.; 6) по предмету кредитования — основные, оборотные фонды, ценные бумаги и другие виды; 7) по сезонности — кредиты несезонного характера (промышленные, торговые, транспортные и другие кредиты) и сезонного характера (предприятия агропромышленного сектора народного хозяйства); 8) по виду обеспечения кредитов — бланковые или необеспеченные, обеспеченные, которые могут быть залоговыми, гарантированными и застрахованными; 9) по методу перечисления кредитных сумм — перечисление на расчетный счет заемщика или в форме оплаты по мере поступления расчетно-платежных документов на имя получателя кредитов; 10) по видам используемых ссудных счетов — простые и специальные счета; 11) по территориальному признаку кредиты могут быть местными, региональными, государственными и международными; 12) по степени кредитного риска — высоко-, средне- рисковые по сравнению со среднерыночными показателями, кредиты с небольшим риском и безрисковые кредиты; 13) по юридическому признаку — кредиты юридическим лицам и потребительские кредиты физическим лицам; 14) по типу валюты — рублевый, в иностранной валюте. При выдаче кредитов следует придерживаться следующих принципиальных положений, или принципов кредитования: • разработка стратегических и тактических вопросов кредитного дела в банке; • платность кредита; • возвратность; • срочность кредита; • обеспеченность кредита; • целевой характер кредитования; • дифференциация кредитов по конкретным заемщикам. 1) 2) 3) 4) 5) 6) 7) 8) 9) 10) 11) При выдаче крупных кредитов на длительный срок банк придает особое внимание анализу стратегии развития компании на длительный период. Изучение стратегии развития заемщика кредитов начинается с определения долгосрочной цели. Далее корпоративные бизнес-стратегии развертываются в аналитические расчеты по направлениям (рынкам, конкурентной среде, каналов сбыта и так далее). Рассмотрение и решение о выдаче кредитов может производиться двумя методами: · · Наиболее распространенный метод кредитования — рассмотрение и выдача кредитов по мере поступления кредитных заявок, при которых активным агентом выступает клиент банка. При втором методе клиенту может быть открыта кредитная линия на определенный срок и с определенным лимитом размера кредита. Например, банк открыл кредитную линию сроком на один год с лимитом в 12 млн. руб. В течение этого года клиент может получать дробные кредиты, но с условием, чтобы их общая сумма не превышала 12 млн. руб. В течение времени действия кредитной линии банк контролирует финансовое состояние клиента, и при ухудшении его положения банк может изменить показатели кредитной линии или вовсе закрыть ее. Другой метод финансирования клиента — финансирование по овердрафту — предоставляется клиентам с хорошей деловой репутацией, например, 20% овердрафт означает, что при наличии на расчетном счете у заемщика 500 тыс. руб. кредит ему может быть выдан в размере 600 тыс. руб. = 500 тыс. руб. + 20%. Для соблюдения разумной банковской доли (овердрафта) в расчетном счете заемщика необходимо выполнение следующих условий: · имеет ли заемщик хорошие дебиторские долги на рассматриваемый кредитный период; · согласен ли заемщик положить в банк на определенный период не-снимаемый депозит, который будет выступать как обеспечение овердрафта; · способность заемщика привлечь новый капитал, например, путем выпуска акций, облигаций, · приостановить на кредитный период распределение прибыли в пользу владельцев предприятия, акционеров. Самым высоким доверием банка по отношению к клиенту является открытие контокоррентного счета, который объединяет расчетный и ссудные счета.

Все денежные поступления в пользу клиента (выручка от продажи товаров, зачисления по поступившим долгам дебиторов и т. д.) зачисляются на кредит контокоррентного счета, а все выплаты клиента отражаются по дебиту этого счета. При кредитовом сальдо у клиента есть наличные средства в банке, а при дебетовом — банк предоставил клиенту кредит, за который клиент уплачивает банку процент. Разница между дебетовыми и кредитовыми процентами составляет банковскую маржу или доход. Пример Предприятие подает в свой банк кредитную заявку на сумму 0,8 млн. руб. для покупки оборудования, 0,2 млн. руб. предприятие сможет получить за счет выпуска облигаций. Акционерный капитал и стоимость имущества предприятия 3,0 млн. руб. Овердрафт вместе с запрашиваемым кредитом составляет 0,1 млн. руб. + 0,6 млн. руб. = =0,7 млн. руб. Банку необходимо определить фактическую долю предоставляемых кредитов в капитале предприятия, если норматив составляет 25%. Решение Доля банка составляет 0,7 / (0,2 + 3,0) = 21,9%. Значит, фактическая доля ниже нормативного значения и банку следует предоставить кредит. При сравнении овердрафта с кредитом следует отметить как преимущества, так и недостатки. Достоинства овердрафта: 1. Овердрафт для клиента выгоднее, чем кредит, если необходимо финансирование краткосрочных текущих некрупных расходов, например, единовременная покупка автомобиля, компьютера и т. д. 2. При финансировании средних или крупных затрат средней и большой продолжительности предпочтительнее кредит. 3. При овердрафте выплата процентов происходит при превышении расходов над остатками средств на расчетном счете, а при кредите устанавливаются, как правило, фиксированные проценты за определенный период времени. 4. Надежным клиентам с хорошей деловой репутацией банк при овердрафте может оперативно и быстрее предоставить дополнительные льготы, чем при кредите. В большинстве случаев банк должен предоставлять клиенту овердрафт за определенные комиссионные, если клиент пользуется кредитами и в известном смысле овердрафт является финансовым поощрением клиента за правильные взаимоотношения с банком. При анализе предметов кредитования следует различать: —кредиты для обеспечения нормального оборота денежной наличности; —кредиты для закупки основного и оборотного капитала; —кредиты для инвестиций в капитальные вложения, ценные бумаги. Основные факторы, формирующие кредитную стратегию и тактику банка: 1.

2.

3.

4.

5.

6.

Все больше банков убеждаются, что от слияния многие компании выигрывают от так называемого эффекта увеличения масштаба производства, другие — от получения дополнительного доступа к производственным мощностям, новым конструкторско-технологическим решениям, технологиям. Главный вопрос здесь — правильная оценка будущих денежных притоков и оттоков от проведенных мероприятий, которую может определить банк. Центральный вопрос, определяющий решение банка о выдаче или об отклонении кредита клиенту, — заключение о его кредитоспособности, т.е. способности ссудозаемщика вернуть банку в соответствии с кредитным договором полученный кредит, начисленные проценты в договорные сроки. Кредитоспособность клиента следует отличать от его платежеспособности, так как первый показатель характеризует потенциальную способность клиента возвратить полученный кредит и проценты в будущие периоды по мере истечения кредитного периода. Платежеспособность клиента характеризует фактическую способность клиента возвратить кредит. Она может совпадать с его кредитоспособностью перед выдачей кредита и в данном случае банк принимает положительное решение о выдаче кредита. Однако по истечении кредитного периода финансовое положение клиента может ухудшиться и платежи по возврату кредита могут не состояться. Ча 1— 2— 3— 4— 5— Основные правила разумной кредитной политики предполагают наличие: —

—

—

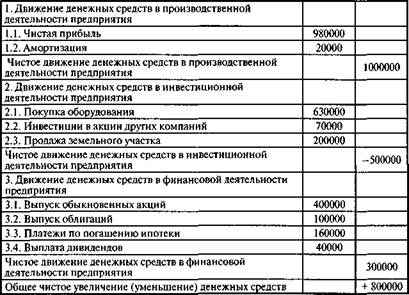

Анализ финансовых отчетов ссудозаемщика, таких как баланс, отчет о прибылях и убытках, и других документов позволяет выявить его кредитоспособность; определить источники покрытия кредитов: прибыль ссудозаемщика, денежная наличность в кассе и на счетах в банках, активы в качестве обеспечения кредита, существующие другие ликвидные активы, различные гарантии и страховки. Рассмотрим структуру отчета о прибылях и убытках компании. При рассмотрении балансов потенциальных ссудозаемщиков как минимум за три последних периода необходимо проследить динамику развития ключевых показателей, определяющих в конечном счете их кредитоспособность. Практика показывает, что период ретроспективного анализа финансового развития ссудозаемщика должен превышать примерно в 3 раза кредитный период. Например, ссудозаемщик желает получить кредит на 1 год или 3 месяца, период ретроспективного анализа должен составит 3 года или 9 месяцев, но с особым вниманием анализа показателей непосредственно перед кредитным периодом. Для этого можно использовать специальные методы весовых коэффициентов. Весовые коэффициенты должны быть максимальными для показателей непосредственно перед кредитным периодом. Далее следует использовать специальные методы прогнозирования показателей кредитоспособности наконец кредитного периода, когда ссудозаемщик должен возвратить кредит и начисленные проценты. Ретроспективный анализ в первую очередь начинается с определения величины чистого оборотного капитала компании: Чистый оборотный капитал = Общий размер оборотных активов — Краткосрочные обязательства Деление общего размера оборотных активов на краткосрочные обязательства образует показатель текущей ликвидности компании. Обратный показатель текущей ликвидности (т.е. соотношение краткосрочных обязательств к общему размеру оборотных активов) определяет показатель загруженности активов и напряженности выполнения обязательств. Показатель срочной ликвидности = (Денежные средства + Ликвидные ценные бумаги + Краткосрочные дебиторские долги) / Краткосрочные обязательства Более углубленный анализ требует расчета следующих показателей: 1. Оборачиваемость средств на счете дебиторов = Продажа товаров в кредит / Средняя дебиторская задолженность. 2. Средний период погашен ия дебиторской задолженности = Годовой период (365 дней) / Оборачиваемость средств на счете дебиторов. 3. Оборачиваемость кредиторской задолженности = Выручка от продаж за определенный период / Средняя кредиторская задолженность. 4. Средний период погашения кредиторской задолженности = = Годовой период (365 дней) / Оборачиваемость средств на счете кредиторов. 5. Оборачиваемость товарно-материальных запасов = Проданные товары / Средняя стоимость товарно-материальных запасов. 6. Средний возраст товарно-материальных запасов = Годовой период (365 дней) / Оборачиваемость товарно-материальных запасов. 7. Операционный цикл производства = Средний период погашения дебиторской задолженности + Средний возраст товарно-материальных запасов. 8. Коэффициент финансовой зависимости = Привлеченные средства / Собственные средства. 9. Окупаемость процента = Прибыль / Процент. Этих показателей великое множество и при необходимости, исходя их конкретных кредитных условий анализа, можно построить самому. Следующий важный документ, определяющий уровень кредитоспособности клиента, — отчет о движении денежных средств предприятия,

Анализ и оценка положения предприятия производится в основном по коэффициентам ликвидности и другим показателям. Таких показателей множество. Отметим наиболее важные показатели, которые позволят решить наши задачи: 1. Коэффициент текущей ликвидности (К1) = Оборотные средства / Краткосрочные обязательства. 2. Коэффициент срочной ликвидности (К2) = (Оборотные средства — Производственные запасы) / Краткосрочные обязательства. 3. Коэффициент финансовой зависимости предприятия по собственному капиталу (КЗ) = Долгосрочная задолженность /Акционерный капитал. 4. Коэффициент финансовой зависимости предприятия по всему капиталу (К4) = Долгосрочная задолженность / (Акционерный капитал + Привлеченный капитал).

Развитие операций с драгоценными металлами открывает новый тип кредитов, когда кредитование осуществляется путем поставки драгоценных металлов в физической форме или путем записи на металлические счета ссудозаемщика. Подавляющая часть кредитов осуществляется в безналичной форме путем перечисления на расчетные или текущие счета, которые должны быть открыты в банке кредиторе. В кредитном договоре указывается, что после наступления срока возврата кредита банк имеет право на безакцептное списание соответствующих средств с расчетных и других счетов заемщика. Вексельное кредитование всегда имеет для банка преимущественное значение, чем кредитование денежными средствами. При выдаче Технологический процесс кредитования распадается на следующие основные этапы: 1. Проверка комплектности документов по поступившим кредитным заявкам и их регистрация в специальном журнале. 2. Предварительный финансово-экономический и юридический эксперсс-анализ документов, например, наличие лицензии, видов уставной деятельности, явных убытков, наличие неоплаченных счетов перед поставщиками, кредитная история по ранее полученным кредитам, возможных судебных споров, соответствие печатей, подписей приложенным образцам, анализ анкетных и паспортных данных руководителей предприятия и т д. 3. Кредитные заявки, прошедшие предварительный экспресс-анализ, проходят комплексную экспертизу кредитных документов по таким направлениям, как экономическое, финансовое, юридическое, и другие направления. В конце составляются локальные выводы по направлениям. 4. Составление сводного заключения о кредитоспособности клиента, которое может быть трех видов: безусловная кредитоспособность, когда банк согласен предоставить кредит; кредитоспособность клиента может быть оценена положительно при условии исправления отмеченных недостатков; клиент некредитоспособен. 5. По сводным заключениям на основе балльных оценок составляется рейтинг заемщиков, который является основным показателем очередности предоставления кредитов. 6. Все отобранные кредитные заявки вместе с заключениями поступают в кредитный комитет банка, а по наиболее крупным кредитам — в совет правления банка, которые окончательно решают о выдаче или об отклонении кредита заемщикам. 7. Кредитные заявки, по которым приняты положительные решения, направляются в управление (отдел) планирования выдачи, контроля и возврата кредитов, где составляются кредитные договоры с клиентами с соответствующими графиками погашения кредитов. 8. По выданным кредитам производится контроль использования кредита на предприятии, при необходимости — с выездом на это предприятие. 9. Выданные кредиты классифицируются на три группы кредитных дел: нормальные кредиты, по которым возвраты кредитов и начисленных процентов производятся в соответствии с договором; кредиты с возникшими временными трудностями у заемщика, при которых банк может пойти навстречу, например, пролонгировать договор; проблемные кредиты с хроническими невозвратами кредитных сумм и процентов.

10. К решению проблемных кредитов с хроническими невозвратами кредитных сумм и процентов подключаются юридическое управление (отдел) и служба безопасности банка. 11. Все кредитные дела, по которым полностью погашены кредитные суммы, проценты и другие уплаты, закрываются с надписью на папке о полном погашении и сдаются в архив банка. К наиболее сложным вопросам относится вопрос установления процентной ставки за кредит, когда среди других факторов необходимо учитывать стоимость привлекаемых ресурсов, операционные расходы банка (заработная плата сотрудников банка, амортизацию основных фондов, стоимость материалов и другие статьи расходов), стоимость кредитного риска и разумная прибыль. Если заемщик обратился в банк с кредитной заявкой в 500 тыс. руб. на один год, то эксперт кредитного отдела должен учесть среднюю процентную ставку по привлекаемым ресурсам в 10,5%, плату за кредитный риск по данному заемщику в соответствии с его кредитоспособностью 3%, операционные расходы 1% и нормальную банковская прибыль 2%. Тогда этот кредит может быть предоставлен заемщику под 16,5% годовых = 10,5% + 3% + 1% + 2%. Мировая практика работы банков свидетельствует: недостаточное внимание банков к управлению кредитными рисками приводит к их банкротству. Высокое качество кредитного портфеля определяется способностью кредитного менеджера управлять кредитными рисками. Под кредитным риском следует понимать вероятную возможность невозврата определенной части выданных кредитов. Различают потенциальный и фактически реализованный кредитный риск. Например, кредиты-брутто означают все выданные кредиты юридическим и физическим лицам под разные виды обеспечения, пролонгированные, выданные межбанковские кредиты, кредиты дилерам и брокерам по работе с ценными бумагами и с недвижимостью и т. д. По всем отдельным выданным кредитам рассчитываются конкретные кредитные риски, а по всему портфелю кредитов-брутто выводится среднестатистический показатель потенциального риска. Вычитанием из величины кредитов-брутто размеров возможных невозвратов, под которые рассчитываются резервы на возможные потери по ссудам, образуется общий размер планируемых кредитов-нетто. Таким образом, кредитное управление, планируя возможные убытки по кредитам, равные разности между кредитами-брутто и кредитами-нетто, исключает влияние плохих кредитов на работу банка, в частности при определении общих доходов банка. Однако планируемая величина кредитов-нетто может отличаться и весьма существенно от ее фактической величины. Искусство кредитного менеджера в том и состоит, чтобы свести эту разность к минимальной величине. Если стало ясно, что определенные кредиты не возвращаются, то из созданного резерва на возможные потери по ссудам вычитаются эти величины невозвратов. Резервы на возможные потери по ссудам формируются за счет отчислений, которые относятся на расходы банка и используются только на покрытие невозвращенной основной задолженности по кредитам. Анализ и планирование кредитных рисков производится не только по рублевым, но и по кредитам, предоставленными в иностранной валюте, драгоценными металлами, приобретенным векселям, по выданным гарантиям, факторинговым операциям. Анализ, классификация, оценка качества и планирование кредитного портфеля банка производится по следующим стадиям: 1. Определение критериев и показателей анализа и планирования кредитного портфеля банка. 2. Ретроспективный анализ кредитного портфеля банка за прошлые аналогичные периоды. 3. Классификация кредитов и их количественно-качественная оценка по степени их обеспеченности (обеспеченные, недостаточно обеспеченные и необеспеченные) и по уровню кредитного риска (стандартные или практически безрисковые кредиты, нестандартные ссуды с умеренным риском невозврата, сомнительные ссуды с высоким уровнем невозврата и безнадежные ссуды, представляющие фактические потери банка). 4. Анализ положительных и отрицательных факторов, условий, определяющих качество кредитного портфеля. 5. Разработка мероприятий по ликвидации, а при невозможности максимального снижения действия отрицательных и максимального повышения положительных факторов, условий по улучшению существующего базового кредитного портфеля. 6. новых, более эффективных многовариантных кредитных портфелей на новый плановый период с расчетом дополнительного дохода банка по каждому из вариантов улучшенного портфеля. 7. Сравнительный анализ, выбор, согласование, утверждение и использование наиболее эффективного кредитного портфеля банка. 8. Непрерывный контроль, сбор информации о кредитных операциях, систематическое подведение итогов, сравнительный анализ фактических данных о кредитах с данными запланированного кредитного портфеля и принятие своевременных управленческих решений по снижению риска и повышению доходности кредитных операций. Совокупный риск кредитного портфеля может быть определен следующим образом. Вначале на основе оценки кредитных рисков определяется структура кредитного портфеля путем суммирования кредитов по одноименным группам рисков. Далее полученные суммы умножаются на соответствующие проценты риска и определяется общая сумма риска кредитного портфеля банка. Обеспечение возврата выданных кредитов основывается на комплексе экономических, финансовых, правовых и организационных мер. Источники возврата кредитов могут носить первичный и вторичный характер. Первичный источник у предприятия образуется

|

||||

|

Последнее изменение этой страницы: 2017-01-24; просмотров: 294; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.138.174.45 (0.011 с.) |

сто даже у крупных и надежных предприятий при ликвидных балансах наблюдаются кратковременные, не зависящие от него самого задержки с оплатой долгов. С другой стороны, необходим контроль качества управления кредитами со стороны самого банка. Мировая практика выработала множество методов подобного контроля. Наибольшее признание получил метод САМЕL, позволяющий на основе анализа достаточности капитала, качества активов, качества управления, размера прибыли и показателей ликвидности, провести классификацию банков и составить их рейтинг. В соответствии с рейтингом банки, проводящие кредитную политику, делятся на 5 групп:

сто даже у крупных и надежных предприятий при ликвидных балансах наблюдаются кратковременные, не зависящие от него самого задержки с оплатой долгов. С другой стороны, необходим контроль качества управления кредитами со стороны самого банка. Мировая практика выработала множество методов подобного контроля. Наибольшее признание получил метод САМЕL, позволяющий на основе анализа достаточности капитала, качества активов, качества управления, размера прибыли и показателей ликвидности, провести классификацию банков и составить их рейтинг. В соответствии с рейтингом банки, проводящие кредитную политику, делятся на 5 групп:

крупных кредитов банки могут организовать банковский синдикат, который производит выдачу синдицированных кредитов ссудозаем-щику. Синдицированный кредит позволяет банку не упустить клиента, запрашивающего с точки зрения недостаточности капитала банка крупный кредит; осуществляется диверсификация банковского риска пропорционально долевому участию каждого участника банковского синдиката.

крупных кредитов банки могут организовать банковский синдикат, который производит выдачу синдицированных кредитов ссудозаем-щику. Синдицированный кредит позволяет банку не упустить клиента, запрашивающего с точки зрения недостаточности капитала банка крупный кредит; осуществляется диверсификация банковского риска пропорционально долевому участию каждого участника банковского синдиката.