Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Исчислять сумму налога к оплате нужно каждый месяц. А уплачивать по итогам квартала.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Постановление Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС»; Приказ ФНС России от 29.10.2014 № ММВ-7-3/558@

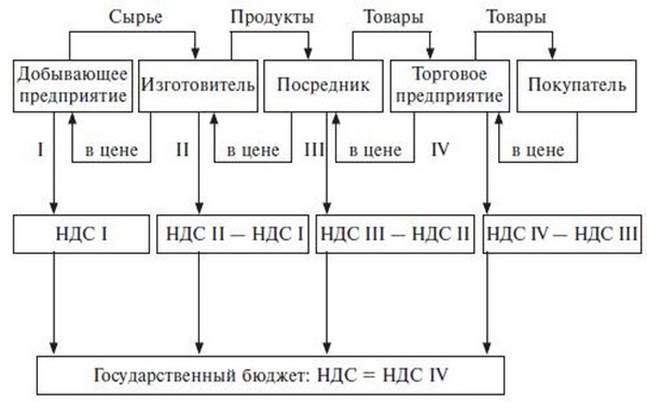

Продавец дополнительно к цене реализуемых товаров (работ, услуг, имущественных прав) предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке. СУММА НДС, КОТОРУЮ НАЛОГОПЛАТЕЛЬЩИК-ПРОДАВЕЦ УПЛАЧИВАЕТ В БЮДЖЕТ, рассчитывается как разница между суммой налога, исчисленной им при реализации товаров (работ, услуг, имущественных прав) покупателям, и суммой налога, предъявленной этому налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), используемых для облагаемых НДС операций.

Рисунок 7 - Общая схема исчисления НДС ПРИМЕР Реализовано зерна на сумму 110 рублей (в т.ч. НДС 10 рублей) Налоговаябаза (200 рублей)=100 рублейпо зерну+100 рублейпо материалам Сумма налогаисчисленная приреализации(28 рублей)=10 рублейпо зерну+18 рублейпо материалам

Как посчитать НДС в цене товара? Например, если цена товара по контракту составляет 118 рублей, включая НДС 18 %, сколько из этой суммы составляет сам налог и сколько – стоимость товара? НДС в цене будет равен Х*18/118, где Х – стоимость товара с учетом налога. Подставим цифру из нашего примера 118*18/118 = 18. НДС в нашем случае равен 18 рублям. Теперь посчитаем цену товара без НДС. От стоимости товара с НДС отнимаем уже посчитанный НДС 118 -18 = 100. Теперь произведем обратную операцию. Стоимость товара 100 рублей. Реализуя товар, мы должны прибавить к стоимости товара НДС: 100*18 % = 18 руб. и выставить покупателю документы на всю стоимость с НДС 100 + 18 = 118 рублей. При этом мы еще должны предъявить счет-фактуру по установленной форме в течение 5 дней с момента реализации и/или получения оплаты (счет-фактура на аванс).

ПРИМЕР Допустим, вы продаете обувь в розничном магазине. Оптовому поставщику обуви вы отдали 10000 р. за 50 пар туфель, соответственно, одни туфли стоят 200 р. В эту сумму уже заложен налог НДС 18%, уплаченный оптовым поставщиком. 200 Х 18 / 118=30.50 (р.) – это уплаченный вами НДС.

200 - 30.50 = 169.5 (р.) – стоимость пары туфель без НДС. 169.5 * 50 =8475 (р.) – стоимость партии туфель без НДС. 10000 – 8475 = 1525 (р.) – сумма НДС за всю партию. Остается только доказать в налоговой инспекции приобретение туфель с включенным в их стоимость НДС: для этого подойдет чек, накладная или счет-фактура с указанием включенного НДС.

ВНИМАНИЕ! Формируя цену на готовую продукцию, необходимо вычесть НДСиз приобретенных товаров, а затем включить данный налог 18% в его конечную стоимость, чтобы возложить данные расходы на потенциального потребителя.

Теперь на простом примере рассчитаем сумму налога, которую мы должны уплатить в бюджет. Приобрели товар на сумму 118000 рублей всего, из которых 18000 – НДС. Себестоимость товара 100000. Делаем наценку в 20 % (Прибвль) и получаем цену, за которую хотим продать – 100000 + 20 % = 120000 рублей, без НДС. Так как торгуем мы на территории РФ и товаром, который облагается по ставке 18 % - к нашей цене реализации прибавляем опять же НДС -18 %, что составит 120000 * 18% = 21600 рублей. Общая стоимость для покупателя будет 120000 + 21600 = 141600 рублей. Разница между налогом, полученным от покупателя, и уплаченным поставщику, и будет являться суммой НДС, подлежащего оплате в бюджет: 21600 – 18000 = 3600 рублей – СМ. Таблицу.

ПРИМЕР Допустим, вы продали за 25000 р. партию туфель, которую купили за 10000 р. Размер НДС здесь можно посчитать, если всю добавленную ценность - 15000 р., принять за 118% или 1,18. Тогда рассчитать НДС можно так: 1. 15000 /1.18 =12712 (р.) 2. 15000-12712=2288 (р.) = НДС ИЛИ: 15000 х 0,18 / 1,18 = 2288 Условно всех налогоплательщиков НДС можно разделить на две группы:

т.е. НДС, уплачиваемого при реализации товаров (работ, услуг) на территории РФ

т.е. НДС, уплачиваемого при ввозе товаров на территорию РФ

Освобождение от исполнения обязанностей плательщиков НДС- Таблица 3 Организации и предприниматели у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 миллиона рублей могут подать уведомление и получить освобождение от исполнения обязанностей плательщика НДС на год (ст. 145 НК РФ).

Не обязаны платить налог по операциям по реализации (кроме случаев ввоза товаров на территорию России) организации и предприниматели: ·применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН); · применяющие упрощенную систему налогообложения (УСН); · применяющие патентную систему налогообложения; · применяющие систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) - по тем видам деятельности, по которым платят ЕНВД; · освобожденные от исполнения обязанностей плательщика НДС в соответствии со ст. 145 НК РФ; · участники проекта «Сколково» (ст. 145.1 НК РФ).

Таблица 3 Освобождение налогоплательщиков от обязанности по исчислению и уплате НДС

ПРИМЕР Выручка от реализации продукции (работ, услуг) без НДС за март — май составила 740 000 руб. Если в июне выручка составит 800 000 руб., а в июле 1 410 000 руб., т.е. за три последовательных месяца (май, июнь, июль) в сумме выручка составит 2 360 000 руб. (больше 2 000 000 руб.), то начиная с июля и до окончания периода освобождения (до 1 июня следующего года) плательщик утрачивает право на освобождение.

ПРИМЕР Выручка от реализации продукции (работ, услуг) без НДС за три последовательных месяца составила 780 000 руб. Организация воспользовалась правом освобождения от уплаты налога начиная с июня. Предположим, что в последующие три месяца выручка от реализации без НДС составила 760 000 руб. В июле организация ввезла товаров на сумму 210 000 руб., а в августе реализовала также подакцизные товары на общую сумму 130 000 руб. Получается, что организация выполняет объемные условия, установленные законодательством, следовательно, может использовать право на освобождение. Однако с 1 сентября она потеряла право на использование освобождения, так как в августе реализовала подакцизные товары.

В объект обложения НДС не включаются операции, которые не признаются реализацией товаров (работ, услуг). Законодательством о налогах и сборах предусмотрены как общие случаи таких положений, так и по видам налогов. Не относятся к реализации в общем порядке (п. 3 ст. 39 НК РФ): - операции, связанные с обращением российской или иностранной валюты (за исключением целей нумизматики); - передача основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику при реорганизации; НКО на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью; - передача имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный капитал); - передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации; - изъятие имущества путем конфискации; наследование имущества, а также обращение в собственность иных лиц бесхозяйных, брошенных вещей, бесхозяйных животных, находки, клада в соответствии с нормами ГК РФ; иные операции в случаях, предусмотренных НК РФ -передача на безвозмездной основе объектов социально-куль-турногои жилищно-коммунальногоназначения (жилых домов, детских садов и т.п.) и некоторых других видов имущества (дорог, газовых сетей и т.п.) органам государственной власти и органам местного самоуправления;

-передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации; - выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления, в рамках выполнения возложенных на них функций; - передача на безвозмездной основе либо оказание услуг по передаче в безвозмездное пользование объектов основных средств бюджетным учреждениям, государственным и муниципальным унитарным предприятиям; - операции по реализации земельных участков;передача имущественных прав организации ее правопреемнику; - другие операции, поименованные в п. 2 ст. 146 НК РФ (рис. 4.2). ПРИМЕР Организация осуществляет реализацию оргтехники. Вналоговом периоде организация имела следующие обороты (без НДС): реализовала оргтехнику на сумму 2 000 000 руб. дилерам;передала компьютеры без оплаты частной школе (стоимость передаваемых компьютеров — 90 000 руб.);передала компьютеры без оплаты государственной школе (стоимость передаваемых компьютеров — 90 000 руб.);внесла оргтехнику в качестве вклада в уставный капитал вновьобразовываемого акционерного общества (стоимость передаваемых компьютеров — 120 000 руб.). В этом примере объект обложения НДС возникает только в случае реализации оргтехники дилерам и передачи компьютеров без оплаты частной школе. Передача компьютеров государственной школе и взнос инвестиционного характера не являются реализацией в контексте НК РФ, следовательно, не создают объекта обложения НДС.

Восстановление налога В некоторых ситуациях НДС, принятый к вычету, необходимо восстановить. Это означает, что сумму налога нужно доначислить к уплате в бюджет.

Расчет налога к уплате: НДСк уплате=НДСисчисленныйпри реализации-"входной"НДС,принимаемыйквычету+восстановленныйНДС Восстановлению подлежат ранее обоснованно принятые к вычету суммы НДС, например, в случаях, если приобретенные товары (работы, услуги), основные средства, перестанут использоваться для операций, облагаемых НДС (например, перед началом применения упрощенной или патентной системы налогообложения, ЕНВД; при передаче имущества в качестве вклада в уставный (складочный) капитал; при передаче имущества для использования в льготируемой деятельности; др.), в других случаях, перечисленных в п. 3 ст. 170 НК РФ. По основным средствам НДС восстанавливается в части, относящейся к остаточной стоимости основных средств (без учета переоценок). А по недвижимому имуществу – по 1/10 от принятой к вычету суммы налога, в доле, рассчитанной по правиламст. 171.1 НК РФ, ежегодно в последнем квартале каждого года, в течение 10 лет.

Вычеты Вычетам подлежат суммы НДС, которые:

Для применения вычетов необходимо иметь:

В отдельных случаях вместо счетов-фактур применяются другие документы, подтверждающие уплату налога. ПРИМЕР: При приобретении строительных материалов на сумму 118 рубля (в т.ч. НДС 18 рублей), услуг по перевозке на сумму 59 рублей (в т.ч. НДС 9 рублей), медицинских услуг (льготируемая операция) на 30 рублей без НДС, сумма НДС к вычету составит: 18 рублей + 9 рублей = 27 рублей.

Порядок возмещения Возмещению подлежит та часть "входного" налога, которая превышает сумму исчисленного НДС. ПРИМЕР Продано товаров на сумму 118 рублей (в т.ч. 18 р. НДС).

Необходимо отличать понятия «налоговый вычет» и «НДС к возмещению». Налоговый вычет – это расход (сумма налога, исчисленная покупателям, на которую подлежит уменьшению НДС с реализации), а «НДС к возмещению» это разница между НДС от реализации и налоговым вычетом.

Возмещение НДС, как правило, производится после окончания камеральной проверки которая продолжается 3 месяца Подлежащая возмещению сумма может быть зачтена в погашение задолженности (недоимки, пеням, штрафам) по федеральным налогам, зачтена в счет предстоящих платежей или возвращена на расчетный счет. Возмещение НДС можно получить либо после окончания камеральной проверки (п. 2 ст. 176 НК РФ) либо, в случае применения заявительного порядка возмещения НДС (п. 8 ст. 176.1 НК РФ), — до завершения камеральной проверки. После проведения камеральной проверки декларации по НДС налогоплательщик подает в инспекцию заявление на возврат и ему производится возврат НДС Вместе с декларацией предоставляется банковская гарантия и заявление о применении заявительного порядка возмещения налога (п.7 ст. 176.1 НК РФ), деньги возмещаются налогоплательщику за 12 дней, после чего проводится камеральная проверка. Обратите внимание, возместить НДС могут только плательщики данного налога. Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН), в случае выставления счет-фактуры с выделенной суммой НДС, обязаны уплатить налог в бюджет, но права на возмещение не имеют. Льготы Льготы по НДС - это отсутствие обязанности начислять налог на некоторые виды операций во время хозяйственной деятельности субъекта. Льгота - это некоторое преимущество по сравнению с прочими участниками, дающее возможность не начислять налог или применять пониженную ставку (пп. 1-2 ст. 56 НК РФ). В отношении НДС также предусмотрено льготное налогообложение при совершении отдельных действий. Причем перечень их, установленный Налоговым кодексом, дополнению не подлежат Если предприятие в процессе своей деятельности использует операции 2 видов (облагаемые налогом и необлагаемые), необходимо вести по ним раздельный учет (п. 4 ст. 149 НК РФ), а выставленную поставщиками сумму налога для операций, по которым применяется льгота по НДС, нужно учитывать в стоимости товаров. Входящий налог в отношении действий, по которым начисляется НДС, учитывают отдельно для последующего вычета. Например, Организации и индивидуальные предприниматели имеют право на освобождение от исчисления и уплаты НДС, если за три предшествующих последовательных календарных месяца сумма их выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности 2 миллиона рублей. Данное положение не распространяется на организации и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех месяцев, предшествующих сроку уплаты налога. Кроме того, оно не применяется в отношении обязанностей, возникающих в связи с ввозом товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. Лица, желающие использовать право на освобождение от налога, должны представить в налоговый орган по месту своего учета письменное уведомление и подтверждающие документы, указанные в пункте 6 ст.145 НК РФ.

НАЛОГОВЫЕ АГЕНТЫ Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему (ст. 24 НК РФ). Налоговые агенты имеют те же права, что и налогоплательщики. Налоговые проверки налоговых агентов проводятся в том же порядке, что и проверки налогоплательщиков. В отличие от налогоплательщика, на налогового агента формально не возложена обязанность по уплате налога с его собственных доходов и за счёт его собственных средств. Налоговый агент лишь обязан исчислить (рассчитать) сумму налога, подлежащего уплате при осуществлении определённой операции, удержать её (то есть не выплачивать) при выплате денежных средств, причитающихся какому-либо лицу, а также перечислить указанную сумму в бюджет. На практике налоговыми агентами, как правило, являются лица, выплачивающие денежные средства налогоплательщикам либо иным лицам, которые не состоят на учёте в качестве налогоплательщиков, однако осуществляют операции, подлежащие налогообложению каким-либо налогом. Так, в частности, налоговым агентом является работодатель по отношению к заработной плате, выплачиваемой работникам. В России налоговыми агентами исчисляются и уплачиваются налог на добавленную стоимость (НДС), налог на доходы физических лиц (НДФЛ), налог на прибыль организаций. И сполняются обязанности налогового агента по НДС если:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-14; просмотров: 737; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.138.124.234 (0.011 с.) |