Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Dec J931 Fab Mar Apr May Jun Jul AugСодержание книги

Поиск на нашем сайте

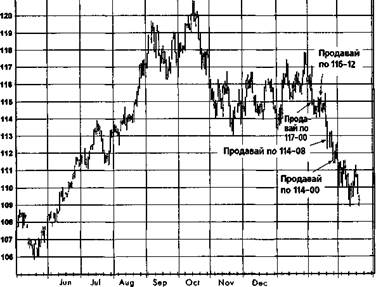

Причины открытия позиции Флаг, образовавшийся у верхней границы торгового диапазона, обычно является «бычьей» моделью. Отсюда вывод: способность рынка двигаться в горизонтальном направлении вблизи сильного сопротивления (например, верхней границы торгового диапазона), а не отступать вниз отражает значительную силу «быков». Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать Страницу. 324 ЧАСТЬ 2. графический анализ в реальной жизни Рисунок 14.16. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, СЕНТЯБРЬ 1993

Маг Apr May Jun Jul Aug Sep Закрытие позиции Позиция была закрыта на уровне поднятой защитной остановки. Остановка была повышена до значения, очень близкого к ценовой цели измеренного движения (ММ1). Комментарий Данная сделка является хорошей иллюстрацией принципа, согласно которому рынок никогда не бывает слишком высоким, чтобы покупать. Заметьте также, что хотя позиция была открыта вблизи рекордно высокого уровня цен, риск сделки был сравнительно низок благодаря возможности точно определить защитную остановку: первоначально она была поставлена сразу под нижней границей флага, изображенного на рис. 14.1а. ГЛАВА 14. графический анализ в реальной жизни 325 Рисунок 14.2а. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ДЕКАБРЬ 1993

122 120 118 116 114 112 110 108 106 104 102 J93 Feb Mar

Модель треугольника Apr May Внутренняя трендовая линия Aug Sep Причины открытия позиции 1. Пробой верхней границы треугольной консолидации предпола- 2. Откат цен приблизил их к уровню мошной поддержки, обуслов- Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать Страницу. 326 ЧАСТЬ 2. графический анализ в реальной жизни Рисунок 14.26. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ДЕКАБРЬ 1993

Sep Oct Nov Dec Закрытие позиции Значительный пробой нижней стороны треугольника отменил первоначальный торговый сигнал. Комментарий Позиция всегда должна ликвидироваться, как только основная предпосылка сделки нарушена. В данном примере цены должны были оставаться выше или поблизости от вершины треугольника. Как только цены серьезно прорвались под его нижнюю сторону, обоснованность предыдущего пробоя оказалась под большим вопросом. Выход из позиции при первом признаке того, что рынок нарушил исходную предпосылку сделки, помог удержать убыток сравнительно небольшим. Как можно увидеть на рис. 14.26, даже короткое промедление было бы весьма дорогостоящим.

ГЛАВА 14. графический анализ в реальной жизни 327 Рисунок 14.За. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, МАРТ 1993

Причины открытия позиции 1. Октябрьская «бычья» западня на вершине, образовавшейся на рекор- 2. Пробой верхней границы торгового диапазона ноября-января Заметьте, что было рекомендовано продавать при обратной коррекции до 117-00, а не открывать короткую позицию по текущей цене. Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать Страницу. 328 ЧАСТЬ 2. графический анализ в реальной жизни Рисунок 14.36. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, МАРТ 1993

Комментарий Как видно на графике, рынок не смог подняться до рекомендованного уровня продажи в 117-00. Точка продажи была впоследствии снижена в трех отдельных эпизодах. В каждом случае рынок не сумел достичь рекомендованного уровня продажи. В результате даже несмотря на то, что первоначальная идея была превосходной и рынок демонстрировал мощное и быстрое движение цен в прогнозируемом направлении, благоприятные торговые возможности были упущены. Для каждой сделки существует компромисс между более выгодной ценой и возможностью открытия позиции. Данная сделка высвечивает потенциальную ловушку, которая возникает, когда ждут лучшего уровня цен вместо того, чтобы открывать позицию «по рынку». Как и в нашем примере, такой осторожный подход может окончиться тем, что крупные выигрышные сделки будут упущены. Это наблюдение не имеет целью убедить, что намеченные сделки всегда нужно начинать «по рынку», но оно действительно подчеркивает отличительную особенность рыночных приказов (market orders): они обеспечивают немедленное открытие позиции. В частности, рыночным приказам следует отдавать предпочтение в долгосрочных сделках, которые, как ожидается, таят в себе потенциально крупную прибыль, как было в данном примере. И, тем не менее, ошибкой в этой сделке было не изначальное использование лимитного приказа (limit

ГЛАВА 14. графический анализ в реальной жизни 329 order), который, возможно, был оправдан, принимая во внимание сформированный торговый диапазон, а скорее, неспособность перейти к рыночному методу входа после того, как поведение цен (например, образование модели флага после первоначальной рекомендации) дало основания предположить, что обратный подъем котировок маловероятен. Рисунок 14.4а. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

|

||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-09-20; просмотров: 230; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.206.120 (0.01 с.) |

N92 Dec J93 Feb

N92 Dec J93 Feb

F93 Mar Apr May Jun Jul Aug

F93 Mar Apr May Jun Jul Aug