Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Необходимость соединения графиков отдельных контрактовСодержание книги

Поиск на нашем сайте

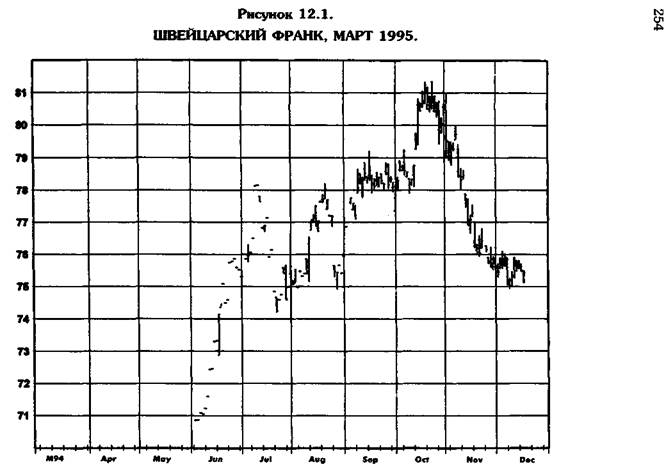

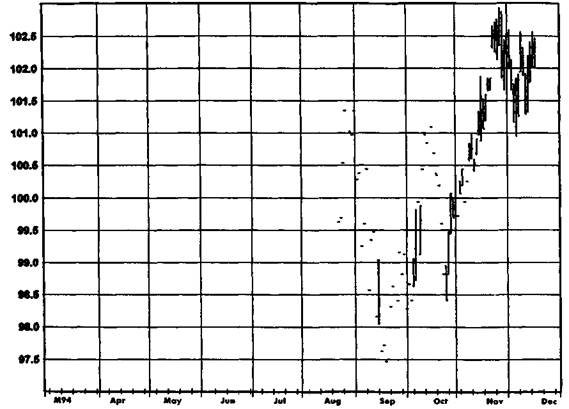

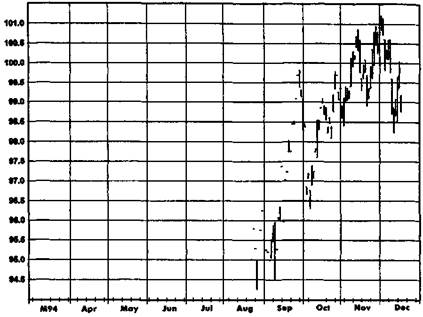

Многие из моделей и методов технического анализа, описанных в гл. 3-6, требуют долгосрочных графиков — часто многолетних. Это особенно относится к выявлению формаций разворота тренда, а также к определению уровней поддержки и сопротивления. Крупной проблемой, с которой графический аналитик сталкивается на фьючерсном рынке, является то, что большинство фьючерсных контрактов имеют сравнительно ограниченную продолжительность, и еще короче периоды, когда эти контракты активно торгуются. По многим фьючерсным контрактам (например, на валюту, биржевые индексы) торговля почти полностью сконцентрирована в период одного-двух месяцев до истечения их срока. Например, на рис. 12.1 обратите внимание на то, что имеется всего пять месяцев ликвидных котировок для изображенного на нем фьючерсного контракта по швейцарскому франку, который в то время (конец декабря 1994 г.) был доминирующим контрактом на рынке этой валюты. На некоторых рынках, таких как фьючерсы на иностранные облигации, почти вся торговля сконцентрирована в ближайших контрактах (с минимальным сроком до даты по- ГЛАВА 12. графики ближайших фьючерсных контрактов... 253 ставки), в результате чего значимые данные о ценах имеются только за один-три месяца, как показано на рис. 12.2 и 12.3, изображающих по состоянию на конец 1994 г. контракты на золотообрезные облигации (государственные облигации Великобритании) и итальянские облигации с поставкой в марте 1995 г. Заметьте, что на этих графиках ликвидные данные имеются только за два месяца, несмотря на тот факт, что представленные контракты были в то время наиболее активно торгуемыми на этих рынках. Ограниченность имеющейся ценовой информации по многим фьючерсным контрактам — даже по тем, которые являются наиболее активно торгуемыми на соответствующих рынках, — по сути, делает невозможным применение большинства методов графического анализа к графикам отдельных контрактов. Даже на тех рынках, где имеется ликвидная информация по индивидуальным контрактам за год и более, углубленный технический анализ все равно предполагает рассмотрение недельных и месячных графиков за много лет. Таким образом, применение графического анализа неизбежно требует соединения графиков последовательных фьючерсных контрактов в единый график. На рынках с очень ограниченной информацией по индивидуальным контрактам подобные сопряженные графики необходимы для того, чтобы провести любой более или менее серьезный графический анализ. На других рынках сопряженные графики необходимы для анализа многолетних графических моделей. МЕТОДЫ ПОСТРОЕНИЯ ГРАФИКОВ СОПРЯЖЕННЫХ КОНТРАКТОВ Ближайшие фьючерсные контракты Самый распространенный способ построения графиков соединенных контрактов называется графиком ближайших фьючерсных контрактов. Этот вид ценовых серий строится так: берут график индивидуального контракта до его истечения, затем присоединяют график следующего контракта и т.д. Хотя на первый взгляд такой подход представляется разумным методом построения графиков сопряженных контрактов, проблема метода ближайших контрактов состоит в том, что между истекающим и новым контрактом существуют разрывы — и часто весьма существенные. Допустим, например, что октябрьский контракт на крупный рогатый скот завершился на уровне 60 центов, а очередной ближайший контракт (декабрьский) закрылся в этот день по 63 цента. Далее предположим, что на следующий день декабрьский контракт пережил дневной

Рисунок 12.2. ЗОЛОТООБРЕЗНЫЕ ОБЛИГАЦИИ, МАРТ 1995.

лимит снижения (limit-down), упав с 63 до 61 цента. График цен ближайших фьючерсов покажет следующие уровни закрытия в эти два соседних дня: 60 центов, 61 цент. Иными словами, график ближайших фьючерсных контрактов продемонстрировал бы рост на 1 цент в тот самый день, когда длинные позиции фактически имели убыток в размере дневного лимита снижения, равный 2 центам. Этот пример отнюдь не надуман. Подобные искажения (а на самом деле, и более драматические) являются довольно типичными при смене контрактов на графиках ближайших фьючерсных контрактов. Их подверженность искажениям в точках смены контрактов делает желательным использование альтернативных методов соединения графиков иен отдельных контрактов. Один из таких методов детально описан в следующем параграфе. Непрерывные (с коррекцией разрывов) ценовые серии Ценовые серии с поправкой на разрывы, которые мы обозначаем термином «непрерывные фьючерсы», получают путем добавления к новым сериям накопленной разности котировок старых и новых контрактов ГЛАВА 12. графики ближайших фьючерсных контрактов... 257 в точках смены контрактов. Поясним на примере. Допустим, мы строим график непрерывных ценовых серий для июньских и декабрьских контрактов на золото на бирже СОМЕХ*. Если отправной точкой графика является начало календарного года, то сначала его значения будут совпадать с котировками июньского контракта, истекающего в данном году. Предположим, что в день замены контракта (который не обязательно должен быть последним днем торговли этим контрактом) июньские фьючерсы на золото закрылись по $400, а декабрьские — по $412. В этом случае все последующие цены, базирующиеся на декабрьском контракте, будут скорректированы в нижнюю сторону на $12 — разницу между декабрьским и июньским контрактами в день стыковки. Предположим, что при следующей смене контрактов декабрьский фьючерс торгуется по $450, а очередной июньский контракт — по $464. Котировка декабрьского контракта в $450 означает, что его скорректированная непрерывная цена составит $438 ($438 = $450 --12). Таким образом, на момент второй замены контрактов июньские фьючерсы торгуются на $26 выше скорректированной ценовой серии. Следовательно, все последующие цены июньского контракта будут скорректированы в нижнюю сторону на $26. В дальнейшем эта процедура будет продолжена, причем ценовая поправка по каждому контракту будет определяться кумулятивной суммой ценовых коррекций при данной и всех предыдущих сменах контрактов. Получившийся в результате ценовой ряд будет свободен от искажений, вызванных разницей котировок старых и новых контрактов в точках их стыковки. Построение графиков непрерывных фьючерсов математически эквивалентно тому, что берется график ближайших фьючерсных контрактов, из него вырезаются отрезки, изображающие каждый индивидуальный контракт, и концы этих отрезков склеиваются (при условии, что непрерывная серия включает все контракты и использует те же стыковочные дни, что и график ближайших фьючерсных контрактов). Обычно последним шагом является сдвиг шкалы всего графика на суммарный размер поправки, что делается для удобства пользования. Такой шаг приводит текущую цену графика непрерывных фьючерсов в соответствие с текущими котировками торгуемого в настоящее время контракта, не изменяя при этом сам график. Более подробно построение графиков непрерывных фьючерсов рассматривается в гл. 19 «Выбор Выбор комбинации контрактов является произвольным. Можно использовать любую комбинацию активно торгуемых месяцев на данном рынке. Например, в случае золота на СОМЕХ диапазон варьируется от построения графика на базе всех шести активно торгуемых контрактов — февраль, апрель, июнь, август, октябрь и декабрь — до графика на основе только одного контракта, например декабрьского. 258 ЧАСТЬ 1. анализ графиков серий фьючерсных цен, наиболее подходящих для компьютерного тестирования». Сравнение графиков Важно понимать, что сопряженные серии фьючерсных цен могут точно показывать либо правильные исторические уровни котировок, как график ближайших фьючерсных контрактов, либо изменения цен, как непрерывные фьючерсы, но не то и другое одновременно — подобно тому, как монета может выпасть орлом или решкой, но не обеими сторонами сразу. Процесс подгонки, применяемый при построении непрерывных серий, означает, что прошлые цены на графиках непрерывных фьючерсов не совпадают с реальными котировками того времени. Однако непрерывные серии точно отражают фактические изменения цен на рынке и строго параллельны колебаниям денежного баланса трейдера, постоянно имеющего длинную позицию (возобновляемую в те же дни, когда происходит замена контрактов при построении непрерывных серий), тогда как цены графиков ближайших фьючерсных контрактов могут быть крайне обманчивыми в этом отношении.

|

||||||||

|

Последнее изменение этой страницы: 2016-09-20; просмотров: 191; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.59.217.1 (0.007 с.) |