Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Ответственность налогоплательщиков за исполнения налогового законодательстваСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Налоговым правонарушением признается виновно совершенное противоправное деяние налогоплательщика, налогового агента и иных лиц. За которыми установлена ответственность к санкции являющиеся мерой ответственности за совершение ими правонарушений. Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных главами 16 и 18 настоящего Кодекса. Обстоятельства, исключающие вину лица в совершении налогового правонарушения: 1) совершение деяния, вследствие стихийного бедствия; 2) совершение деяния, налогоплательщиком - физическим лицом, находившимся в момент его совершения в состоянии, при котором это лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния; 3) выполнение налогоплательщиком, налоговым агентом письменных разъяснений по вопросам применения налогового законодательства. Обстоятельства, смягчающие ответственность за совершение налогового правонарушения: 1) совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств; 2) совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости; Обстоятельство, отягчающее ответственность: - совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение. №37 Налог на добавленную стоимость (НДС) 1954 году был изобретен Лоренсом. В 1990 году в России. Заменил в свою очередь налог с акцизов. Он был установлен в соответствии с 21 главой Налогового Кодекса. НДС представляет собой форму изъятия в бюджет частей добавленной стоимости, которая создается на всех стадиях производства и обращения и определяется как разница между стоимостью реализованной продукции (товаров, работы, услуг) и стоимостью материальных затрат отнесенных на издержки производства и обращения. НДС является косвенным налогом на товары работы и услуги. Налогоплательщиками НДС признаютсяорганизации, индивидуальные предприниматели и лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу РФ. Любые организации и ИП имеют право на освобождение от исполнения обязанности налогоплательщика, если за 3 предшествующих последовательных календарных месяца, сумма выручки от реализации товаров работ и услуг этих организации или предпринимателей без учета налога не превысила в совокупности 2 млн. руб. Такое право дается на 12 месяцев.

Пример: Рассчитаем стоимость, какого либо товара, определим НДС цену на каждой ступени производства. Найдем стоимость, стола НДС, и докажем определение НДС. Материальные затраты – 60 единиц. Амортизация – 5 ед. Зарплата – 100 ед. Соц. Обеспечение – 34 ед (34% от зарплаты) С+V – себестоимость товара НДС в материалах = (60*18)/(100+18)=9 51+100+34+5=190 ед. С+ V+m (доб. Стоимость) - стоимость продукта Цена 400 ед. НДС от продаваемой цены= 400*18/100=72 Цена = 400+72=472 НДС принадлежащий в бюджет = 72-9=63 ед. Торговая надбавка (ТН): 1) = 25% 2) Прибыль Торговая надбавка 1) Способ: ТН=400*25/100=100 Ц= 400+100=500 НДС=500*18/100 =90 Ц= 500+90=590 НДС в бюджет = 90-72=18 ед. 2) Способ: ТН= 472*25/100=118 ед НДС в бюджет = 118*18/118=18 Ц = 472+118 = 590 Мы доказали то определение НДС которое записали раннее. Глава НК. №38 Объект налогообложения Объектом налогообложения в соответствии со статьей 146 НК признаются следующие операции: 1) реализация товаров, работ, услуг на территории РФ. В том числе А) реализация предметов залога; Б) Передача товаров, работ, услуг по соглашению предоставления отступления или новации; В) Передача права собственности на товары на безвозмездной основе. 2) Передача товаров на территории РФ для собственных нужд расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организации; 3) Выполнение строительно-монтажных работ для собственного потребления; 4) Ввоз товаров через таможенную территорию РФ. Операции, не принадлежащие налогообложению 149 статья НК Не подлежит налогообложению реализация на территории РФ следующих медицинских товаров отечественного и зарубежного товара по перечню утвержденным правительством РФ. 1. Мед. Услуг оказываемых мед. Учреждениями, также не облагаются; 2 услуги, предоставляемые по обязательному мед. Страхованию; 3. услуг по уходу за престарелыми, инвалидами и т.д; 4. услуг по содержанию детей дошкольного возраста; 5. продуктов питания произведенных студенческими и школьными столовыми; 6. услуг по перевозке пассажиров городского транспорта за исключением такси, в том числе маршруток; 7. ритуальных услуг; 8. операции по реализации предметов религиозного назначения; 9. реализация работы, услуг, производимых и реализуемых общественными организациями инвалидов; 10. осуществление банками банковских операции; 11. услуг по страхованию страховыми организациями и другие, перечисленные в данной статье. №40 Налоговая база НБ определяется налогоплательщиком в зависимости от особенности реализации товаров. 1) НБ определяется - как стоимость товара, работ, услуг исчисленная исходя из цен, в соответствии со статьей 40 НК, учитывая акцизы и без включения их в Налоговую Стоимость при следующих условиях: А) при реализации налогоплательщиком товаров (работ, услуг); Б) при реализации товаров по товарообменным бартерным операциям; В) реализация товаров на безвозмездной основе; Г) передача товаров при оплате труда в натуральной форме.

Пример: За отчетный период организацией реализовано 162 ед. товара 1 вида, в том числе: 100 ед. по ц= 10 руб. за ед. безвозмездно передано 2 ед. товара, передано в качестве натуральной формы оплаты труда 10 ед. реализовано по бартеру 50 ед. Рассчитайте НБ и сумму единиц. НБ = 162*10=1620 НДС = 1620*18/100= 291,6 2) НБ определяется как разница, между ценой реализуемого имущества с учетом налога, акцизов и стоимостью остаточной реализуемого имущества при реализации: А) имущество подлежащего учету, со стоимостью учета уплаченного налога; Б) с/х продукции закупленной у физических лиц, не являющихся налогоплательщиками и продуктов её переработки по перечню утверждающего правительством РФ кроме подакцизного товара. Пример: Предприятие закупило у физ. Лиц 7 тонн картофеля по цене 13 тыс. рублей за тонну, и реализовала этот картофель по 18 тыс. за тонну, рассчитать НБ и сумму НДС. НБ = (18000-13000)*7=35000 НДС= 35000*10/110=3181.

№41 Налоговые ставки, налоговый период Налогообложение происходит по следующим ставкам: 0% при реализации товаров вывезенных в таможенной процедуре экспорта, а также товаров помещенных под таможенную процедуру свободной таможенной зоны, и услуг международной перевозки товаров. 10% При реализации следующих продовольственных товаров (скот, мясо, сахар, зерно и т.д.) и товаров для детей, а также периодически печатных изделий, а также мед препаратов отечественного и зарубежного производства. 18% при реализации остальных товаров. Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее - налоговые агенты) устанавливается как квартал.

№42 Налоговые вычеты, порядок их применения Налоговые вычеты - налогоплательщик имеет право уменьшить общую сумму исчисленного налога на налоговые вычеты, то есть суммы, которые были уплачены поставщикам товаров. - Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации. - Вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них. Вычетам подлежат также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг). - Вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке, монтаже основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ.

Однако при этом должны быть выполнены следующие условия: 1) Приобретенные товары используются в деятельности облагаемой НДС; 2) Продукция принята на учет; 3) От поставщика получен счет-фактура;

№43 Налоговая декларация, порядок составления и предоставления Порядок исчисления налога: Сумма налога при определении НБ исчисляется как соответствующая налоговой ставке процентная доля НБ. При реализации товаров налогоплательщик дополнительно к цене реализованных товаров обязан предъявить к оплате покупателю этих товаров соответствующую сумму налога. При реализации товаров выставляются соответствующие счета-фактуры не позднее 5 дней со дня отгрузки товара. В расчетных документах, в том числе реестрах, чеках. В первичных документах и счетах-фактурах соответствующая сумма налога выделяется отдельной строкой. Счет-фактура является документом, служащим основанием для принятия предъявленных сумм налога к вычету (возмещению). Каждый налогоплательщик обязан составить счет-фактуру вести журналы учета полученных и выставленных счетов-фактур, книги покупок, и книге продаж. По книге покупок - определяется сумма налоговых вычетов за налоговый период. По книге продаж – сумма НДС от операции подлежащих налогообложению. Порядок и сроки уплаты налога в бюджет Уплата налога по операциям, признаваемым объектом налогообложения производится по итогам каждого налогового периода (квартала) исходя из фактической реализации товаров, работ, услуг. Равными долями не позднее 20 числа каждого из трех месяцев, следующего за истекшим налоговым периодом. Налоговую декларацию необходимо подавать до 20 числа следующего месяца в соответствии с истекшим налоговым периодом. №8 Структура, функции и задачи налоговых органов Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов и сборов. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы. Единая централизованная система налоговых органов состоит из Министерства Российской Федерации по налогам и сборам и его территориальных органов. Главными задачами налоговых органов являются является контроль за соблюдением налогового законодательства, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет государственных налогов и других платежей, установленных законодательством Российской Федерации, а также валютный контроль, осуществляемый в соответствии с законодательством Российской Федерации о валютном регулировании и валютном контроле. Налоговые органы вправе: 1) требовать от налогоплательщика или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов; 2) проводить налоговые проверки в порядке, установленном настоящим Кодексом; 3) производить выемку документов при проведении налоговых проверок у налогоплательщика или налогового агента, свидетельствующих о совершении налоговых правонарушений, в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены; 4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах; 5) приостанавливать операции по счетам налогоплательщиков, плательщиков сборов и налоговых агентов в банках и налагать арест на имущество налогоплательщиков, плательщиков сборов и налоговых агентов в порядке, предусмотренном настоящим Кодексом; 6) осматривать (обследовать) любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества. Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации и Министерством Российской Федерации по налогам и сборам; 7) определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды), расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру (обследованию) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги; 8) требовать от налогоплательщиков, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований; 9) взыскивать недоимки по налогам и сборам, а также взыскивать пени в порядке, установленном настоящим Кодексом; 10) контролировать соответствие крупных расходов физических лиц их доходам; 11) требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщиков, плательщиков сборов и налоговых агентов и инкассовых поручений (распоряжений) налоговых органов о списании со счетов налогоплательщиков, плательщиков сборов и налоговых агентов сумм налогов и пени; 12) привлекать для проведения налогового контроля специалистов, экспертов и переводчиков; 13) вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля; 14) заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности; 15) создавать налоговые посты в порядке, установленном настоящим Кодексом; 16) предъявлять в суды общей юрисдикции или арбитражные суды иски.

№10 Налоговые ставки и налоговые льготы Налоговая ставка (норма налогового обложения) — величина налоговых начислений на единицу измерения налоговой базы. Является одним из обязательных элементов налога. В случае, когда налоговая ставка выражена в процентах к доходу налогоплательщика, ее обычно называют налоговой квотой. Основные виды: - Твёрдые — устанавливаются в абсолютной сумме на единицу (иногда весь объект) обложения независимо от размеров налоговой базы. - Пропорциональные — действуют в одинаковом проценте к налоговой базе без учета её величины. - Прогрессивные — возрастают по мере роста налоговой базы. Налоговая льгота — полное или частичное освобождение от уплаты налогов для юридических лиц (реже физических). Все налоговые льготы можно разделить на следующие группы: - личные и для юридических лиц - общие для всех налогоплательщиков льготы и специальные налоговые льготы для отдельных категорий плательщиков - общеэкономические и социальные налоговые льготы Любой из приведённых выше типов льгот несёт одновременно отрицательные последствия для государства и положительные для лиц, которым она предоставляется. Так для гос-ва это уменьшение доходов от сбора налогов, а для лиц, которым она предоставлена, - возможность повысить свое благосостояние. Обычно налоговые льготы выдаются в рамках гос. поддержки для бизнеса, в основном во время кризисов.

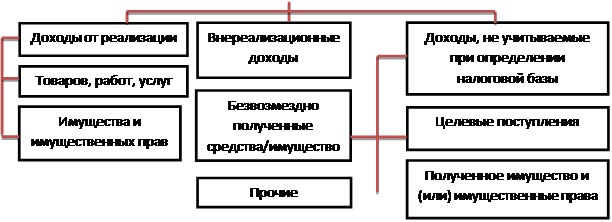

№12 Налог на прибыль организации. Налог на прибыль организации был установлен 25 главой НК. Является федеральным прямым налогом. №12 Налогоплательщиками налога на прибыль признаются: Российские организации, а также иностранные предприятия, осуществляющие свою деятельность через постоянные правительства и (или) получающие доходы от источников Российской Федерации. Объектом налогообложения является прибыль организации. Прибыль = доходам уменьшенным на величину произведенных расходов №13 Доходы, учитываемые при налогообложении. В главе 25 НК установлено, что налогооблагаемые доходы надо определять на основании первичных документов и документов налогового учета. При этом из суммы доходов вычитают взымаемые с покупателей косвенные налоги НДС акцизы. Все доходы организации делятся на 2 вида: 1. Доходы от реализации - выручка от реализации товаров, работ, услуг, как собственного производства, так и ранее приобретенных. А также выручка от продажи имущества. Включая ценные бумаги и имущественных прав. Выручка от реализации равна сумме всех поступлений в денежной или в натуральной форме, связанных с расчетами за реализованный товар. Все доходы, которые не относятся к доходам от реализации, считаются внереализационными.

2. Внереализационные доходы. Это доходы: (№14) 1. От долевого участия других организации 2. От сдачи имущества в аренду (в субаренду) 3. Проценты, полученные по договорам займа 4. Безвозмездно полученное имущество 5. Излишки товарно-материальных ценностей, выявленные в результате инвентаризации 6. Доходы прошлых лет, выявленные в отчетном периоде 7.

№15 Доходы, не учитываемые при определении налоговой базы: - средства, полученные по договору займа и кредита; - сумма полученных авансов; - средства, поступающие в уставной капитал. В отличие, от перечня внереализационных доходов этот перечень является исчерпывающим. Организации могут уменьшать свою налогооблагаемую прибыль на все обоснованные и документально подтвержденные расходы если они связанны с получением дохода, при этом обоснованные расходы - это экономически оправданные затраты оценка которых выражена в денежной форме. Они должны быть подтверждены правильно оформленными первичными документами. №16 По аналогии с доходами глава 25 НК, разделяет все расходы организации на 2 группы: 1. Расходы, связанные с производством и реализации. Их группируют по следующим элементам: - материальные расходы, - расходы на оплату труда, - амортизационные расходы, - прочие расходы.

№17 В перечень материальных расходов включены расходы на приобретение: 1) сырья и материалов используемые для производства и упаковки продукции; 2) запасных частей для ремонта оборудования, инструментов; 3) комплектующих изделий и полуфабрикатов; 4) топлива воды и энергий; 5) работ и услуг производственного характера.

Стоимость товарно-материальных ценностей включая материальные расходы определяется исходя из цен их приобретения включая комиссионные вознаграждения уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку а также иные затраты связанные с приобретением товара. (МЕТОДЫ) Списывая материалы в производство, организация может оценивать их по себестоимости: 1. Каждой единицы 2. Первых по времени приобретений (ФИФО) 3. Последних по времени приобретений (ЛИФО) 4. По средней себестоимости Выбранный метод нужно указать в приказе об учетной политике предприятия для учета исчислений.

№18 Расходы на оплату труда. В перечень таких затрат входят: 1.1. Суммы, начисленные работникам в соответствии с принятыми в организации системами оплаты труда. 1.2. Поощрительные выплаты, премии, надбавки к первичным ставкам, окладам. 1.3. Расходы, на оплату труда сохраняемые работником на время отпуска. 1.4. Денежные компенсации за неиспользованный отпуск при увольнении работника. 1.5. Прочие расходы на оплату труда Кроме того статья 255 включает затраты на обязательное и добровольное страхование работников. При чем, в случае добровольного страхования, при налогообложении прибыли, учитываются платежи по договорам: 1. Долгосрочного страхования жизни, если эти договоры заключаются на срок не менее 5 лет и в течение этого времени не предусматривают страховых выплат. В пользу застрахованного лица. 2. Пенсионного страхования, эти договоры должны предусматривать выплату пожизненной пенсии, только после того как застрахованный получит право на государственную пенсию. 3. Добровольное личное страхование работников, которые заключаются на срок не менее 1 года, и предусматривают оплату медицинских расходов застрахованного. 4. Добровольного личного страхования заключаемого на случай смерти застрахованного лица, либо утраты им физической трудоспособности в связи с исполнением должностной обязанности. По 1 и 2 виду страхования не должны превышать 12% от суммы расходов оплаты труда. По 3 виду страхования нормы взноса добровольного личного страхования не должны превышать 6% от суммы расходов на оплату труда. Взносы по 4 виду страхованию учитываются при налогообложении, если их сумма не превышает 15 тыс. рублей в год на одного застрахованного работника. 5. Внереализационные расходы

Порядок учета расходов на формирование резерва предстоящих расходов на оплату отпусков, резерва на выплату ежегодного вознаграждения за выслугу лет. 1. Налогоплательщик, принявший решение о равномерном учете для целей налогообложения предстоящих расходов на оплату отпусков работников, обязан отразить в учетной политике для целей налогообложения принятый им способ резервирования, определить предельную сумму отчислений и ежемесячный процент отчислений в указанный резерв.

№19 Амортизационные отчисления. Амортизационным имуществом признаются имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 тыс., на менее 40 тыс. налог не учитывается. Все амортизируемое имущество разделено на 10 амортизационных групп:

Организация уже сама устанавливает срок использования каждого своего основного средства, и рассчитывает норму амортизации. Статья 259 НК предусматривает 2 способа начисления амортизации: линейный и не линейный. При линейном способе норма амортизации по каждому объекту определяется по формуле: K = (1/n)*100% Где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта имущества. n – срок полезного использования данного объекта имущества выраженного в месяцах.

Пример: в январе этого года, ООО Марс ввело в эксплуатацию здания, первоначальная стоимость 5 млн. рублей, здание относиться к 10 группе, срок службы 40 лет. В учетной политике организация записала линейный метод. Рассчитайте амортизацию и ежемесячную сумму амортизационных отчислений. Норма составит 0,2083% Сумма = 5млн * 0,2083%=10 415 рублей Нелинейный способ установлен в статье 259 пункт 2 НК. Сумма начисленной за один месяц амортизации для каждой амортизационной группы определяется по следующей формуле:

k A = B x ---,

где A - сумма начисленной за один месяц амортизации для соответствующей амортизационной группы (подгруппы); B - суммарный баланс соответствующей амортизационной группы (подгруппы); k - норма амортизации для соответствующей амортизационной группы (подгруппы). 5. В целях применения нелинейного метода начисления амортизации применяются следующие нормы амортизации:

┌────────────────────────────────────┬────────────────────────────────────┐ │ Амортизационная группа │ Норма амортизации (месячная) │ └────────────────────────────────────┴────────────────────────────────────┘ Первая 14,3 Вторая 8,8 Третья 5,6 Четвертая 3,8 Пятая 2,7 Шестая 1,8 Седьмая 1,3 Восьмая 1,0 Девятая 0,8 Десятая 0,7

№21 Порядок ведения налогового учета расходов на ремонт основных средств В аналитическом учете налогоплательщик формирует сумму расходов на ремонт основных средств с учетом группировки всех осуществленных расходов, включая стоимость запасных частей и расходных материалов, используемых для ремонта, расходов на оплату труда работников, осуществляющих ремонт, и прочих расходов, связанных с ведением указанного ремонта собственными силами, а также с учетом затрат на оплату работ, выполненных сторонними силами. Налогоплательщик, образующий резерв предстоящих расходов на ремонт, рассчитывает отчисления в такой резерв, исходя из совокупной стоимости основных средств, рассчитанной в соответствии с порядком, установленным настоящим пунктом, и нормативов отчислений, утверждаемых налогоплательщиком самостоятельно в учетной политике для целей налогообложения. При определении нормативов отчислений в резерв предстоящих расходов на ремонт основных средств налогоплательщик обязан определить предельную сумму отчислений в резерв предстоящих расходов на ремонт основных средств, исходя из периодичности осуществления ремонта объекта основных средств, частоты замены элементов основных средств (в частности, узлов, деталей, конструкций) и сметной стоимости указанного ремонта. При этом предельная сумма резерва предстоящих расходов на указанный ремонт не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года. Если налогоплательщик осуществляет накопление средств для проведения капитального ремонта в течение более одного налогового периода, то предельный размер отчислений в резерв может быть увеличен на сумму отчислений на финансирование указанного ремонта, приходящегося на соответствующий налоговый период в соответствии с графиком проведения указанных видов ремонта при условии, что в предыдущих налоговых периодах указанные либо аналогичные ремонты не осуществлялись. Отчисления в резерв предстоящих расходов на ремонт основных средств в течение налогового периода списываются на расходы равными долями на последнее число соответствующего отчетного (налогового) периода.

№22 Прочие расходы. Перечень приведен в статье 254, в него вошли расходы на: 1. Уплату налогов и сборов (кроме налога на прибыль, платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду); 2. На сертификацию продукции; 3. Охрану имущества; 4. Содержание автотранспорта; 5. Оплату консультационных, информационных, юридических услуг; 6. другие расходы (рекламные, представительские, расходы на подготовку кадров также включены в перечень затрат). Представительские расходы будут учитываться при налогообложении прибыли в размере, не превышающем 4% от расходов на оплату труда. Норма по рекламам не более 1% от выручки организации без НДС.

№ 23 Нормируемые прочие расходы по налогу на прибыль организации Расходы, которые принимаются в уменьшение налогооблагаемой прибыли не в полном объеме, а частично в пределах ограничений (норм), называются нормируемыми расходами. Согласно законодательству РФ, к ним относят: · долгосрочное страхование жизни · пенсионное страхование · негосударственное пенсионное обеспечение · личное страхование, предусматривающее оплату медицинских расходов застрахованного сотрудника · личное страхование исключительно на случай смерти застрахованного сотрудника и (или) причинения вреда его здоровью · возмещение затрат сотрудников по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения · компенсацию за использование личного автомобиля (мотоцикла) сотрудника в служебных целях · рекламные расходы · расходы на питание экипажей морских, речных и воздушных судов · расходы на нотариальное оформление · расходы на замену бракованных, утративших товарный вид при транспортировке и (или) реализации и недостающих экземпляров печатных изданий в упаковках · потери в виде стоимости бракованной, утратившей товарный вид, а также нереализованной (морально устаревшей) продукции средств массовой информации и книжной продукции · проценты по кредитным (заемным) средствам

№ 24 Внереализационные расходы – все обоснованные затраты на деятельность не посредственно не связанную на реализацию статья 265 НК. Расходы не учитываемые при налогообложений прибыли. Перечень приведен в статье 270 НК. В него вошли расходы на: 1. Расходы на содержание переданного по договору аренды (лизинга) имущества; 2. Аннулированные производственные заказы; 3. Убытки прошлых налоговых периодов, выявленные в текущем налоговом периоде; 4. Дебиторские задолженности, по которым истек срок исковой давности; 5. От брака; 6. От стихийных бедствий.

№25 Расходы, не учитываемые в целях налогообложения : штрафы, пени, иные санкции, перечисляемые в бюджет, вклады в уставные капиталы других организации, суммы налога на прибыль, платежи за сверх нормативные выбросы загрязняющих веществ в окружающую среду. Сверхнормативные взносы на добровольное страхование и пенсионное обеспечение работников и т.д. №26 Налоговая база. Налоговый и отчетный период Налоговая база по налогу на прибыль организаций определяется в соответствии со статьей 274 НК РФ. В целях налогообложения прибыли налоговой базой признается денежное выражение прибыли, подлежащей налогообложению. Прибылью для российских организаций, согласно статье 247 НК РФ, признаются полученные доходы, уменьшенные на величину произведенных расходов, определяемых в соответствии с главой 25 "Налог на прибыль организаций" НК РФ. Доходы и расходы налогоплательщика в целях налогообложения прибыли учитываются в денежной форме. В статье 248 НК РФ установлено, что к доходам в целях налогообложения прибыли относятся доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы. На основании статьи 252 НК РФ полученные доходы уменьшаются налогоплательщиком на сумму произведенных расходов (за исключением расходов, указанных в статье 270 НК РФ, то есть, за исключением расходов, не учитываемых в целях налогообложения). Перенос убытков на будущее Налогоплательщики, понесшие убыток (убытки), исчисленный в соответствии с настоящей главой, в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее). Налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков. Налоговая ставка 1. Налоговая ставка устанавливается в размере 20 процентов, При этом: - сумма налога, исчисленная по налоговой ставке в размере 2 процентов, зачисляется в федеральный бюджет; - сумма налога, исчисленная по налоговой ставке в размере 18 процентов, зачисляется в бюджеты субъектов Российской Федерации. 2. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в следующих размерах: 1) 20 процентов - со всех доходов, за исключением указанных в подпункте 2 настоящего пункта и пунктах 3 и 4 настоящей статьи с учетом положений статьи 310 настоящего Кодекса; 2) 10 процентов - от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются ставки:

|

|||||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 457; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.223.158.29 (0.016 с.) |

Возмещение издержки торговли

Возмещение издержки торговли