Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Lance Beggs. YTC PriceActionTrader (перевод by Fraction)Содержание книги

Поиск на нашем сайте

Lance Beggs. YTC PriceActionTrader (перевод by Fraction) Об авторе: Ланс Бегс трейдер, который работает на Форексе и emini фьючерсах. Его стиль торговли дискреционный, он предпочитает работать на краткосрочных графиках, используя уровни поддержки и сопротивления. Он бывший военный летчик, и у него остались связи с армией и авиацией. Ему нравиться применять уроки, который он получил в авиации в торговле на рынке, он также применяет военную психологию, изучая человеческий фактор, риск и доступные ресурсы. У него есть свой курс, где он учит уделять внимание только важным аспектам – менеджменту, риску и торговой психологии. Ланс пишет о том, что самая лучшая книга, это книга, которую вы сделаете сами. В этой книге будут скрины графиков, наблюдения по поводу рынка и поведения цены. Это позволит развить способность читать рынок. Вот что он пишет: «Простые сетапы на рынке не работают, они не могут адаптироваться к неясной и неопределенной природе поведения цены. Самое важное, это научиться определять условия рынка и как прайс экшен/price action соотноситься с этими условиями, часто это еще называют пониманием контекста рынка. Понимание рынка не приходит само по себе, и это сложный процесс. Этот навык приходит с опытом, и Журнал Рынка это эффективный инструмент, который поможет вам овладеть этим навыком». Как делает Ланс свой журнал? После каждой торговой сессии он распечатывает графики с различных временных интервалов, затем он делает пометки, что интересного он видит на графике. Так как он торгует от уровней поддержки/сопротивления, то он описывает, как цена двигалась возле этих уровней. Можно делать пометки или прямо на графике, или отдельно, кто, как пожелает. Далее, нужно просто время от времени читать этот журнал. В июне 2008 года Ланс опубликовал статью, состоящую из 3 серий под названием «Почему так важно иметь стратегию для выхода из сделки», по его мнению, это самые важные его статьи. Статья №2 «Мои принципы» Ланс Беггс Иногда лучше иметь большой стоп, иногда короткий, иногда лучше выходить на уровне, а иногда тралить позицию. Так что же делать? В данной статье я хочу рассказать о том, что я думаю по поводу выходов из сделки. Как всегда, хочу предупредить – не нужно верить ни одному моему слову. Просто я расскажу, что работает для меня, но вам нужно все проверить. Если что-то работает у меня, это не значит, что оно будет работать у вас. Но стоит попробовать, также записывайте все в журнал и оставляйте, то, что работает, а то, что нет - выбрасывайте. Принцип №1 – Фиксированные правила не работают Как я понял, люди хотели, чтобы я дал им универсальный способ выхода из всех сделок, типа того: «Если индикатор ATR меньше 2/3 числа? тогда нужно установить стоп на 1.8 ATR и можно идти гулять» Извините ребята, но я так не работаю. Я не знаю правило, которое было бы идеальным во всех сделках. Как вы уже поняли, мы не знаем, какой выход лучше всего, только на истории это можно сказать. Но, есть и хорошие новости, нам не нужны фиксированные правила. Принцип №2 – Вы никогда не сможете сделать выходы совершенными Если ваша стратегия по выходу из сделки не совершенна, то добро пожаловать в хорошую компанию. Я тоже в этом числе, но зная, что моя стратегия по выходу из сделки не совершенна, я не переживаю по этому поводу. Нужно смириться с этим, нужно научиться принимать результаты. На истории всегда легко сказать, тут лучше выйти здесь, а здесь – тут. Но мы торгуем в реальном времени. Принцип №3 – Основные проблемы это психология, а не финансы Когда вы получаете убыток, то это проблема скорее психологическая, чем финансовая. Если вы не закрываете сделку по стопу, то вы сами залазите в яму, из которой очень сложно выбраться. Если вы видите, что вас закрыло по безубытку, а потом цена пошла куда нужно, то это психологическая проблема, а не финансовая. Все мы люди, и все мы делаем ошибки. Но, самая страшная ошибка для трейдера это пренебрегать правилами управления капиталом и позволять себе большие просадки. Именно психологический груз выбивает новичков. Принцип №4 Ваша стратегия по поводу выхода из сделки должна соответствовать вашей психологии По-моему, это самое важное. Так как это психологическая проблема, то и ваши выходы должны соответствовать вашей психологии. Если вы не можете пережить, что происходят большие движения на рынке, а вы не в сделке, то может, стоит ставить стоп больше, чтобы вас не выбивало из сделки раньше времени. Так же стоит использовать трейлинг стоп. Если вам не нравиться, когда прибыльная сделка становиться убыточной, то нужно вовремя переводить сделку в безубыток или частично закрывать с профитом. Принцип №5 – Защита лучше, чем обида Вы всегда должны иметь деньги, чтобы торговать завтра. Вот возможные варианты выхода из сделки: Большая прибыль Маленькая прибыль Безубыток Небольшой убыток Большой убыток Природа рынка это неопределенность. Не важно, как вы уверены в сделке, все равно вы имеете дело с вероятностями, поэтому убытки неизбежны. Что, вы как трейдер, можете контролировать? Вы не можете контролировать прибыль, да вы можете определить, где возьмете прибыль, если цена пойдет в вашу сторону, но вы не можете заставить рынок идти туда, куда вы хотите. Но вы можете контролировать свои убытки. Если ваш убыток большой, то это только потому, что вы не вышли вовремя из сделки. Именно большие убытки выбивают нас из бизнеса. Принцип №6 – В разных рыночных условиях, лучше использовать разные стратегии для выхода Если рынок во флете, то лучше всего забирать прибыль на уровнях. В тренде, лучше всего тралить профит. Хотя я также думаю, что если даже если есть тренд, но инструмент очень волатильный, то лучше забирать прибыль, а не тралить позицию. Итак, на выход влияют условия рынка и ваша психология. Принцип №7 – При постановке стопа также следует учитывать соотношение риск/прибыль Увеличивая стоп, вы увеличиваете процент выигрышных сделок, так как даете цене больше места для маневра, но если сделка закроется по стопу, то ваш убыток будет больше. Если же вы уменьшаете стоп, то вы уменьшаете убыток, но увеличиваете количество проигрышных сделок. То же правило применимо и к постановке профита. И снова мы возвращаемся к психологии, что комфортно для вас? Я знаю, вы хотите всегда получать прибыль, но об этом можно только мечтать. Принцип №8 – Стоп должен быть в точке, где вы поймете, что ваш анализ был неправильный Ваши стопы должны быть как можно меньше, но вы должны учитывать «шумовые» движения рынка. Если ваш анализ был верный, то сделка не должна закрываться по стопу. Поэтому стоп нужно ставить, основываясь на поведении цены, а не на том, сколько долларов вы потеряете. Если вы боитесь потерять слишком много, то просто нужно уменьшить размер позиции. Принцип №9 – Когда вы уже не уверены в сделке – выходите Не нужно оставаться в сделке до последнего, никто не заставляет вас делать это. Проще говоря, если цена не делает то, что вы от нее ждали, выходите из сделки, всегда можно зайти снова. Есть отличный способ увеличить профит – уменьшит убытки. Многие не берут сделку, если соотношение риск/убыток меньше чем 1:2, но я открываю сделки, если соотношение 1:1, потому что, я не позволяю цене дойти до стопа. Я выхожу, если что-то не так, поэтому мой стоп никогда не бывает 1. Постановка стопа 1. Стоп короткий, но он учитывает шумовые движения рынка. В идеале выше вершины и ниже основания. Если цена идет не туда, куда нужно я выхожу по стопу. Я лучше поставлю короткий стоп, особенно если цена не движется. 2. Цена должна сразу идти куда нужно, после того, как я открываю позицию. Поэтому, я могу раньше закрыть сделку при следующих условиях: А. Я выйду из сделки до того, как цена дошла до стопа, если прайс экшен показывает, что мой вход уже не сработает. Я могу снова войти в сделку, для меня лучше выйти с рынка, чем сидеть в убыточной позиции. В. Если у меня есть сомнения по поводу сделки, я выйду. С. Если цена не достигает быстро моего профита, то подтяну стоп из б/у в профит. D. Сделки против тренда требуют особого внимания, и выхода. Управление сделкой 1. Агрессивный перевод позиции в безубыток. Цена может закрыть вас и пойти, куда нужно. Ничего страшного. Я могу снова войти в сделку, если появиться возможность. 2. Сделки против тренда переводятся в б/у еще быстрее. Дополнение 1. Как я сказал, я стараюсь забирать фиксированный профит, но я позволяю себе быть гибким. 2. Я выхожу обычно на следующем уровне поддержки или сопротивления. 3. Но: А. Если я вижу тренд, то я могу воспользоваться трейлинг стопом. В. Если цена во флете, то профит у меня будет фиксированный. Новости Если выходят важные новости, то я стараюсь закрыть сделку или подтянуть стоп. В принципе, это все. Все просто, но моя гибкость позволяет мне чувствовать рынок. Хочу подчеркнуть, я не говорю, что описанное мною, самый эффективный способ, просто это идеальный способ для меня. Вам нужно найти свой стиль. Ланс Бегс

ТОРГОВАЯ ТАКТИКА ЛАНСА Первую главу переводить не буду, так как там введение, благодарность. Начну сразу со второй. Принципы рынка Основной причиной, почему многие новички терпят неудачи, является то, что они не понимают, что такое рынок. - Они не понимают природу рынка; - Они не понимают торговлю. Я хочу попытаться помочь им. Некоторые вещи могут показаться очевидными, но не стоит их пропускать. Это база, которая позволит вам понять, как работать на рынке, чтобы получить прибыль. Большинство книг сразу рассказывают о прайс экшен, моделях рынка, или индикаторах. Но, они упускают главный принцип, который находиться за всеми движениями цены. Вы поймете, почему системы, которыми вы пользовались, не работали. Вас больше не будут интересовать системы, вы не будете больше искать Грааль. Я помогу вам научиться правильно анализировать рынок с помощью моей стратегии YTC основанной на прайс экшен. Сетап Формула ожидания Все трейдеры должны знать формулу ожидания: Ожидание = (выигрыш % х средний выигрыш) – (проигрыш % х средний проигрыш) Формула ожидания помогает определить ваш предел в серии сделок. Хорошая стратегия это та, у которой ожидание намного выше нуля. Соответственно плохая стратегия имеет ожидание около нуля или даже ниже.

Постоянный успех требует положительного ожидания. Вам нужно улучшить соотношение: - % прибыльных сделок = количество выигрышных сделок, разделенное на общее число сделок. Нам нужно, чтобы этот процент был как можно больше. Помните, что это также помогает минимизировать количество убыточных сделок. - соотношение прибыль/убыток, нужно разделить среднюю прибыль на средний убыток, прибыль должна быть больше, чем убыток. Большинство трейдеров сосредотачиваются только на первом пункте и мало внимания уделяют второму. Но мы, как профессионал, должны помнить об обоих пунктах. Как это достичь в стратегии - YTC прайс экшен трейдер: - % прибыль – сетапы подобраны такие, после которых цена сразу идет куда нужно, это результат эмоций людей и их решения. Ранний вход в рынок позволяет увеличить шанс на прибыльную сделку перед тем, как развернется рынок. Управление сделкой помогает сохранить прибыль. - соотношение прибыль/убыток, увеличиваем за счет понимания, что движение цены ограничено. Управление сделкой тоже помогает уменьшить убыток. Слабость рынка Будущий тренд движется от слабого движения к сильному. Конечно, мы хотим торговать по тренду, чтобы быть в сильном движении рынка. Не стоит сразу прыгать в сделку, как только вы видите сильное движение. Как правило, такой вход будет слишком поздний. Я предпочитаю найти слабое движение, чтобы войти в противоположном направлении, до того, как начнется сильное движение. Это точка, когда те, кто торговал на слабом движении, поймут, что они были неправы и выйдут из сделок, либо их закроет по стопу. Итак, как найти такие зоны? Мы будем искать возле уровней поддержки/сопротивления, на вершинах и впадинах, а также в откате тренда. - Сделки в направлении слабого движения цены в уровни поддержки или сопротивления, это сделки с низким процентом вероятности. Скорее всего, это будут убыточные сделки. - Сделки на прорыв, тоже скорее всего будут убыточными. - Сделки на разворот тренда, сделки против тренда на слабом откате, тоже скорее всего, будут убыточными. Вы скоро поймете, как понимание будущего тренда поможет нам определять, где входить в сделку. Определяем слабость рынка

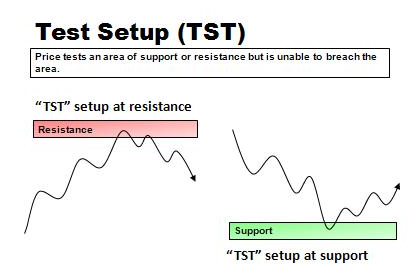

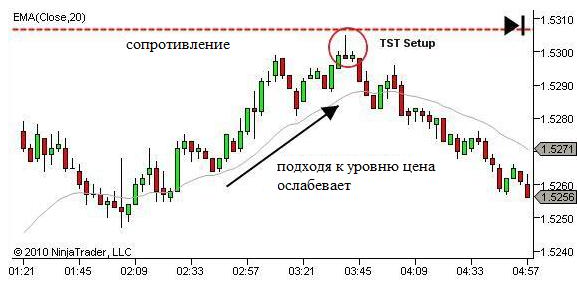

Стратегия YTC прайс экшен основана на противоположных концепциях торговли. Нужно идти против толпы, но это не значит, что нужно торговать против любого движения цены. Это глупо. Нужно быть избирательным, нужно выбирать моменты, когда толпа берет плохие сделки, это когда движение слабое. Определение сетапа Есть 5 YTC прайс экшен сетапов, 3 из них мы будем искать возле уровней поддержки и сопротивления: 1) TST (Test Setup) – тест сопротивления или поддержки, которые должны сдержать цену. 2) BOF (Breakout Failure Setup)– ложный прорыв, цена проходит через уровень поддержки/сопротивления разворачивается. 3) BPB (Breakout Pullback Setup)– откат после прорыва уровня. И 2 других сетапа будут в тренде: 1) PB (Pullback Setup)– простой откат в тренде. 2) CPB (Complex Pullback Setup) – сложный откат в тренде (несколько волн или долгий по времени) Сетап TST Это сетап, который образуется, когда цена тестирует уровень поддержки или сопротивления, и уровень сдерживает цену. Лучше всего, если эти уровни будут со старшего временного интервала или границы бокового канала. Этот сетап может также появляться, когда тренд слабый на вершине или впадине, давая возможность для короткой сделки против тренда. Мы ждем этот сетап только если ожидание будущего тренда дает нам возможность предположить, что уровень сдержит цену. Открываем сделку только если соотношение прибыль: убыток не меньше 1 к 1.

На диаграмме показан TST сетап:

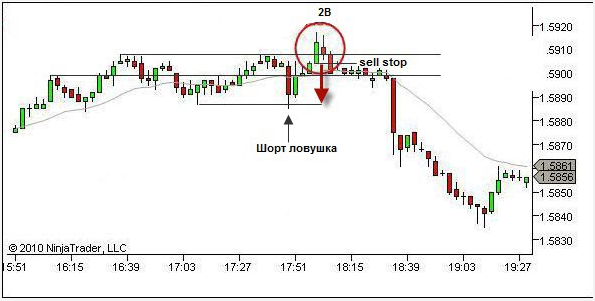

Цена показывает слабость при подходе к уровню, это происходит, когда начинают слишком поздно покупать или продавать и попадают в ловушку. Разворот снимет стопы и добавит силу движению. Вот пример:

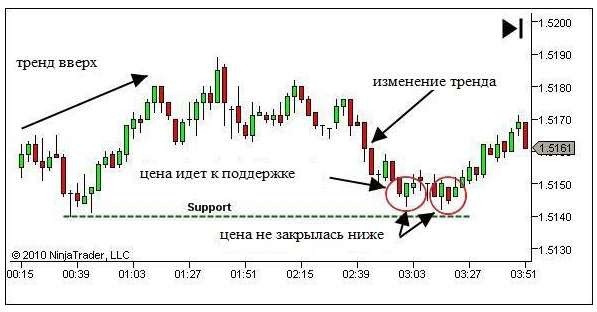

Цена подходит к сопротивлению, мы ждем TST сетап. Только при хорошем соотношение мы открываем сделку, но об этом потом, а пока мы просто ищем зоны для сетапа. Обратите внимание, что цена не доходит до самой линии сопротивления, но доходит до зоны сопротивления. Это важно, мы ищем зоны, а не линии. Еще один пример у поддержки. Мы видим, что цена идет к поддержке, и ждем сетап TST. Посмотрите, здесь было два подхода к уровню и 2 возможных входа на покупку.

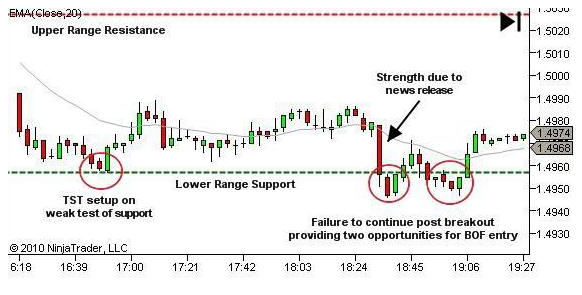

Сетап BOF – это сетап, когда цена делает ложное пробитие поддержки или сопротивления. Лучше, если эти уровни будут с большего временного интервала или границы канала флета. Если тренд слабый, то данный сетап может быть сделкой против тренда на вершине или впадине. Как всегда, когда цена подходит к уровню сопротивления или поддержки мы готовы к тому, что может быть сетап BOF. Вот диаграмма, которая показывает этот сетап:

Этот сетап прайс экшен работает, потому что прорыв линии привлекает трейдеров, которые работают на пробой линии. Но, если у прорыва нет достаточной силы, то те трейдеры, которые торговали на прорыв, попадают в ловушку. Откат к уровню вынуждает их закрывать позиции, что добавляет силы против прорыва. Вот именно этот откат мы и хотим поймать. Вопрос, который мне часто задают – сколько баров должно появиться под/над прорывом, когда вы не будете брать сетап BOF? Определенного числа нет, каждый случай уникальный. Я стараюсь поставить себя на место трейдеров, которые торговали на пробой, готовы ли они закрыть позиции? Если да, то я возьму сетап BOF. Например, рынок пытается 2 раза пробить уровень, вторая попытка отлично показывает, что цена, скорее всего, развернется. Я буду искать сетап BOF. Но, помните, чем быстрее цена начнет движение, тем лучше. Вот пример сетапа BOF у сопротивления:

В данном примере прорыв был на новостях NFP, самое волатильное время на рынке. Мы видим, что цены остановились на уровне, это признак слабого движения, если бы у прорыва была сила, то цена бы пошла дальше вверх. Я советую немного подождать, когда все уляжется и не торговать на новостях.

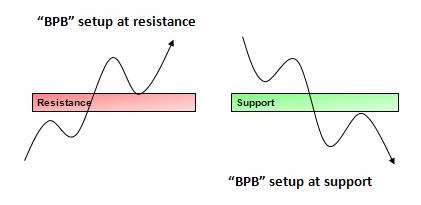

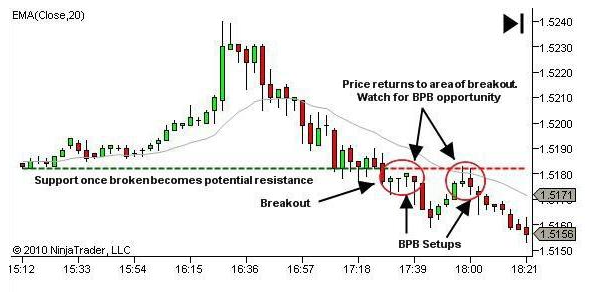

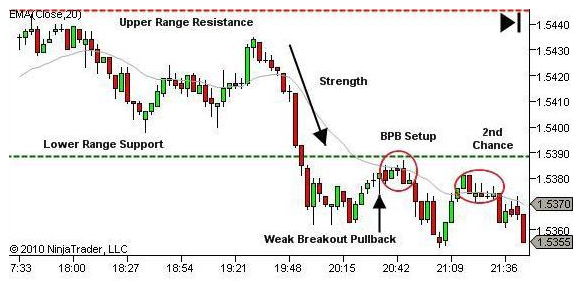

Здесь показано ложное пробитие поддержки. Цена подходит к поддержке и мы ждем сетап, TST не появился, прорыв был ложный и появился BOF. Сетап BPB Это сетап, который показывает прорыв уровня поддержки или сопротивления, цена закрепляется выше уровня и показывает небольшой откат. Как всегда, выбираем уровни с более старшего временного интервала. Когда мы ждем, что цена пробьет уровень, мы следим за ценой и ждем откат, который покажет нам возможный BPB сетап. Входим в сделку только при хорошем соотношении риск/прибыль. Вот диаграмма, которая показывает сетап:

Этот сетап построен на принципе, что многие будут считать прорыв ложным. Но, если прорыв не ложный, то будет лишь слабый откат. Помните, что сетап BOF должен как можно быстрее переводиться в безубыток, так как он может стать сетапом BPB. На примере показано два отката. Первый через 10 минут после прорыва, откат был слабый, что должно было натолкнуть вас на мысль о сетапе BPB. Если вы взяли сетап BOF, то это был небольшой убыток, первый сетап BPB дал небольшую прибыль.

Второй откат был через полчаса после прорыва. Хвост показал, что цена не пойдет дальше, здесь сетап BPB отработал отлично. На втором примере показан сетап BOF, небольшая сделка, и сетап BPB для ловких трейдеров.

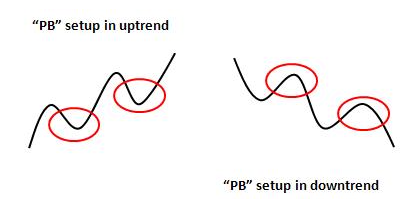

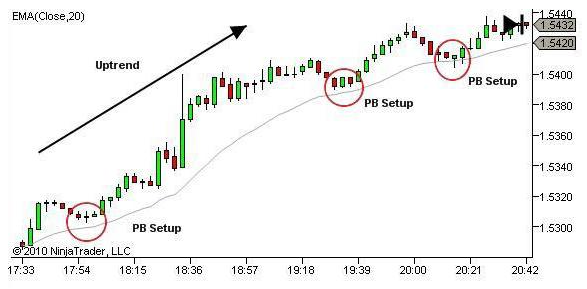

Сетап РВ – это просто единичный откат в тренде. На диаграмме показан этот сетап: Этот сетап работает, потому что трейдеры ищут разворот. И хотя они знают, что тренд наш друг, но природа человека такова, что легче брать сделки на разворот. Правда в том, что цена движется в направлении силы против слабости. Мы ищем слабые откаты, которые поймают тех, кто торгует против тренда и убыточная сделка заставит их закрыть позиции. Наш сетап будет прибыльный. Любой откат может быть неудачным, поэтому следим за уровнями поддержки и сопротивления. На этих уровнях может появиться дополнительная сила в виде новых позиций, и это поможет понять нам, куда будет двигаться цена. Это показано на примере:

Мы как всегда ждем, что будет цена делать возле этих уровней. Анализ баров и прайс экшен покажет нам, когда появиться возможность войти в сделку. Пример:

Посмотрите, какой простой откат в тренде. Откат А к прошлой поддержки, задержка показывает слабость в откате. Откат В и снова сделка по тренду. И еще пример:

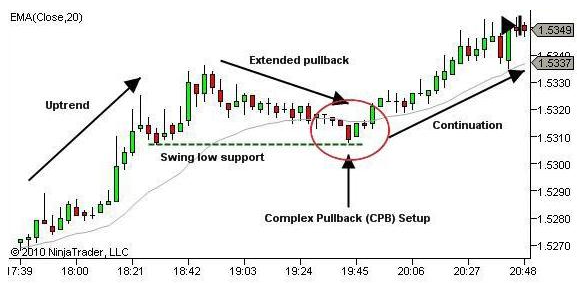

Сетап СРВ это сложный откат в тренде, это либо откат, состоящий из нескольких волн, либо длительный по времени откат. Сетап РВ, который был ложный и тренд не развернулся, может стать сетапом СРВ. На диаграмме показан сетап СРВ:

Сложный откат предоставляет отличную возможность для входа в рынок. Часто сигнал СРВ гораздо лучше, чем РВ. Посмотрите на восходящий тренд на примере. В точке 3 многие трейдеры будут продавать и тем самым попадут в ловушку.

Как узнать, что лучше, ждать СРВ сетап или взять РВ? Ваше чутье поможет вам определиться, это чутье будет опираться на ваш опыт. Как я уже говорил, откат в тренде дает возможность ожидать СРВ. Тренд откатывает, а затем набирает силу. Тренд, как бы, делает паузу. На следующем примере показан медленный откат.

Здесь нет много волнового, сложного отката, но откат довольно продолжителен по времени. Торговать такие откаты сложно, так как мы не знаем, когда он закончиться, но можно перейти на меньший временной график и там искать точки входа по прайс экшен. Давайте теперь рассмотрим сетапы, и как они работают, в зависимости от рыночной ситуации. Под рыночной ситуацией я имею в виду будущий тренд. Принцип №1 – Мы ждем, что цена продолжит тренд, по крайней мере, до ближайшего уровня поддержки или сопротивления. Здесь мы ждем сетапы РВ и СРВ по тренду, как показано на примере:

Тренд, который движет цену далеко над средней или под средней, рано или поздно войдет в СРВ коррекцию.

Принцип №2 – Если мы видим признаки ослабления тренда, то мы скорее ждем сложный откат, чем разворот, до тех пор, пока рынок не покажет нам силу нового тренда. Это будет сетап СРВ. РВ можно брать, только если цена движется в сильный уровень поддержки или сопротивления. В остальных случаях ищем СРВ. Торгуя только эти сетапы, вы уже получаете преимущества перед большинством.

Более рискованные сделки против тренда, можно брать с помощью TST или BOF, на уровнях поддержки и сопротивления. Тренд должен быть медленный или замедляющийся. Будьте начеку, если решите открывать сделку. Иногда они дают возможность поймать начало нового тренда.

Принцип № 3 – Боковое движение будет продолжаться до тех пор, пока не появятся доказательства, что при подходе к границе канала, цена набирает силу. Хорошими сделками в боковом движении будут BOF сетапы от границ канала, потому что в ловушку будут попадать трейдеры, которые торговали на прорыв. Не стоит также забывать и о сетапе TST.

Если цена больше склоняется к тренду в одном направлении, то можно рассматривать сетапы РВ или СРВ.

Принцип № 4 – если мы видим, что цена набирает силу при подходе к границе канала, то мы ожидаем прорыв из консолидации. Мы внимательно следим за тем, как цена пробивает канал и ищем подсказки о дальнейшем движении цены. Если у прорыва нет силы, то, скорее всего, он был ложный и цена вернется в канал. Если наоборот, откат к уровню пробития слабый, то ждем, что цена пойдет в направлении пробоя.

Продолжаем работать с уровнями поддержки и сопротивления: Принцип № 5 – как правило, уровень поддержки или сопротивления должен сдержать цену, только если при подходе к уровню цена не показывает обратное. Этот принцип помогает нам предвосхищать сетап. Когда цена подходит к уровню, мы знаем, что может быть TST сетап.

Принцип № 6 – если мы видим, что цена быстро и сильно идет к уровню, то мы ждем прорыв уровня. Далее, мы ждем, чтобы цена показала нам своё дальнейшее направление. Если после прорыва цена показывает слабость, то скорее всего прорыв был ложный и цена развернется. Сильный прорыв и небольшой откат свидетельствуют о продолжении движения в сторону прорыва. С помощью этого принципа мы понимаем, что нужно ждать либо BOF либо BPB сетап. Если вы берете сетап BOF, внимательно следите за сделкой, потому что BOF может быть ложным сигналом. Тогда появиться сетап BPB.

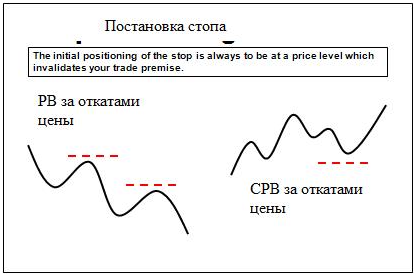

Подводим итоги: - Если на рынке присутствует ярко выраженный тренд, то лучшими сделками будут РВ и СРВ. - Если тренда начинает затухать, то лучше всего брать СРВ и РВ, если была пробита предыдущая впадина при восходящем тренде или предыдущая вершина при нисходящем. Более рискованными сделками будут РВ без пробития вершины или впадины. Сделка против тренда TST или BOF от вершины при восходящем тренде и впадине, при нисходящем. - Во флете, когда нет тренда, можно брать РВ или СРВ, но это рискованные сделки. - Если цена подходит к важному уровню поддержки или сопротивления, и не показывает силу, ждем сигнал TST. - Если цена подходит к важному уровню поддержки или сопротивления и показывает, что будет прорыв уровня, то ждем сетапы BOF или ВРВ. Важно! Сделки против тренда всегда рискованные, если тренд сильный. Природа человека такова, что если мы пропустили хороший вход по тренду, мы стремимся поймать разворот, чтобы отыграться. Рынок очень щедро предоставляет входы для сделок против тренда, некоторые выглядят очень заманчиво, но в большинстве случаев это просто ловушка. Всегда будьте настроены на то, что тренд будет продолжаться, пока вы не увидите явные доказательства обратного. Когда цена пробивает уровень в тренде, ждите небольшой откат к уровню и открывайте сделку в направлении пробоя. Доказательствами ослабления тренда могут быть сильные и глубокие откаты, каких раньше не было, цена не может сделать новую вершину или впадину и т.д. Первоначальный анализ рынка – проверочный лист: 1. Определяем структуру 2. Определяем тренд 3. Определяем силу и слабость рынка 4. Определяем будущее направление тренда 5. Представляем возможный сетап прайс экшен 6. Находим зоны для входа в сделку Все, что перечислено выше уже обсуждалось, кроме пункта 6, о нем мы поговорим подробнее далее. Что делать, когда цена подходит к зоне входа в рынок? Если цена подходит к зоне, это еще не значит, что мы должны торговать. Но, мы готовимся к тому, что может появится сигнал на вход. Нужно сконцентрироваться. Давайте теперь поговорим о такой важной теме, как постановка стопа. Как только цена входит в зону, я ищу место, куда поставлю стоп. Я это делаю до того, как ищу сетап. Я ставлю стоп в такое место, если цена дойдет до него, уже не будет прибыльной сделки. Если сделка закрылась по стопу, это значит, что либо ваш анализ был неправильный, либо вы неправильно выбрали время для входа в сделку. На диаграммах показаны варианты постановки стопа для разных сетапов.

Вопрос очень важный, как далеко за этими уровнями нужно ставить стоп? Все зависит от вашего предположения. Если цена показывает вам, что стоп не будет задет, и вы в этом уверены, то ставьте прямо за уровнем. Если вы не уверены, вы думаете, что цена может еще раз протестировать уровень, то поставьте стоп подальше от уровня. И еще один важный момент, не думайте, что если я открыл сделку, поставил стоп и профит, я буду сидеть и ждать, когда сделка сама закроется. Я активно управляю сделкой в процессе и очень редко сделка действительно закрывается по первоначальному стопу, это самый худший сценарий! Давайте теперь поговорим о профите, где мы будем забирать прибыль. Некоторые трейдеры советуют после открытия сделки просто поставить тейк профит в два раза больше, чем стоп, или даже в три раза, и можно уходить. Я думаю это полная чушь! Это непрофессиональная техника, которая не берет во внимание движение цены к зонам сопротивления или поддержки. Если вы действительно понимаете природу рынка и прайс экшен, то вы будете определять тейк профит с точки зрения зон поддержки или сопротивления. К тому же, рынок постоянно изменяется, поэтому в момент открытия сделки ситуация могла быть одна, а потом стать совершенно иной. Я предпочитаю открывать 2 позиции, первая позиция будет иметь цель №1, вторая, соответственно, цель №2, но второй позиции я могу позволить идти вместе с рынком дальше цели №2. Вход «Хорошо все обдумайте, но когда приходит время действовать, не думайте, действуйте» - Наполеон Бонапарт. Давайте начнем с основных принципов для входа. Несовершенство рынка, какую сделку лучше открывать, когда цена подходит к уровню, на пробой или на откат? К сожаленью, самый лучший вход виден только после того, как сетап отработал, то есть на истории. На картинке показано, что было лучше в данной конкретной ситуации:

Еще пример:

Структура рынка и прайс экшен дают нам подсказки в таких ситуациях. Ровный сильный тренд дает больше шансов на пробой. Когда рынок неопределенный или в консолидации, то больше шансов, что цена откатит от уровня. Но, конечно это не всегда так. Нужно принять тот факт, что мы увидим лучший вариант, только когда пройдет время. Все что мы можем сделать, так это найти хорошую зону для входа, найти сетап и открыть сделку. Если сделка будет прибыльная – отлично! Если нет, просто принять это. Нужно проанализировать, что бы улучшило вход в сделку в следующий раз, но не стоит сильно переживать из-за убытка. Эту точку легко определить, это либо прорыв, после которого появляется разворотная модель, или зона схождения. Все что до этой точки это зона всеобщей продажи, все что за этой точкой это розничная продажа. Я называю эту точку – Последняя Точка Всеобщей Продажи (ПТВП). Я всегда вхожу до этой точки и никогда не стану открывать сделку после этой точки. Если я пропущу точку входа, я буду терпеливо ждать следующий сетап. Хочу обратить ваше внимание на то, что мы не просто открываем сделку в этой точке, мы переключаемся на меньший временной интервал, и ищем где лучше открыть сделку. Точка это просто последняя цена по которой мы можем открыть сделку со всеобщей продажей. Все примеры показывают 3-х минутный график. Давайте посмотрим на пример:

Мы видим сетап ВРВ (А), был прорыв, затем цена возвращается. Последние бычьи свечи показывают, что цена теряет силу, цена идет ниже и начинают срабатывать стопы, те кто покупал на пробое попали в ловушку, это последняя точка, для открытия сделки на продажу. Пример (В) сетап BOF, последняя точка, пробитие медвежьей свечи. Пример (С) – TST, бычьи свечи и внезапно появляется медвежья, которая разворачивает движение. Движение ниже приведет к срабатыванию стопов.

Пример D – показывает сетап РВ по тренду, последняя точка находится выше зеленой свечи с хвостом вниз. Вход должен быть в этой точке или раньше. Пример Е – показывает СРВ сетап по тренду. Последняя точка входа выше модели из двух свечей, которые показывают изменение движения цены. Пример F – показывает TST от нижней границы бокового движения. Цена замедлилась, когда подошла к уровню поддержки. Хвост и небольшая свеча показывают это. Там должен быть и вход. Итак, нужно входить в точке всеобщей продажи или до этой точки. Если вы пропустили вход, не гонитесь за рынком, ждите следующий вход. Сначала определяем стоп, потом цель, потом взвешиваем соотношении риск/прибыль и только потом открываем сделку.

Часто трейдеры находят вход, потом ставят стоп за уровнем, а затем выставляют профит в 2-3 раза больше и ждут, когда цена дойдет до профита или стопа. Это плохо! Они не рассматривают реальную картину рынка. Рынок дает нам точки входа в зонах, где мы ждем сильное движение. Прайс экшен дает нам точку для стопа, мы знаем, что если цена дойдет туда, то сделка уже не актуальна. Прайс экшен дает нам точку для профита, мы знаем, что там вступят в игру силы, которые будут противоположны нашей сделки. Цена либо остановится там на некоторое время, либо развернется. Так зачем устанавливать соотношение 1/3, надеясь, что цена прошьет уровни и дойдет до профита? Это глупо. Зона входа У нас есть две точки входа, одна на основе прайс экшен ПТВП, другая определяется параметрами риска ПР. Мы работаем с зонами входа и хорошим соотношением риск/прибыль. Предсказание входа Цена входит в зону - Мы ищем слабость, когда цена подходит к уровню поддержки или сопротивления, к вершине или впадине. Это также может быть откат в тренде. - Находим точку постановки стоп-лосса, это уровень, если до него дойдет цена, то сделка уже не будет актуальна. В идеале стоп нужно ставить за уровнем поддержки или сопротивления или за свингом. - Определяем наши цели, это следующий уровень поддержки или сопротивления или вершина и впадина. - Когда все сошлось, можно открывать сделку. Обходите ловушки и ищите будущее сильное движение! Ценовые паттерны Давайте разберем ценовые модели, это то, что мы ищем на более низких временных интервалах, помните, паттерны подтверждают движение в направлении тренда, также они помогают обозначить зону, куда цена не должна пойти, для стоп-лосса. 1. Любая свечная модель, которая показывает разворот 2. Любая баровая модель, которая показывает разворот 3. Любая модель, которая показывает, что трейдеры попали в ловушку А) Хвосты и полки Б) двойная вершина или впадина В) Верхнее или нижнее спружинивание Г) Тройной откат Д) Модель 123 Е) Тест пробитой зоны Ж) Расширяющийся бар Вот примеры:

Я предпочитаю отложенные ордера, в процессе я могу их переставлять, но я не ставлю ордера ниже точки ПТВП. Я не рекомендую входить с рынка, так как вы можете попасть под проскальзывание цены и не успеть хорошо войти. Чтобы не пропустить вход, нужно помнить о 2 вещах. 1) Нам нужна самая лучшая цена. 2) Мы должны быть уверены, что если цена начнет быстро двигаться, то мы не пропустим сделку. Когда цена входит в зону, мы сразу ставим отложенный ордер. Если вы пропустили сделку, то не стоит гоняться за ценой. Входит нужно только по правилам, то есть в зоне поддержки или сопротивления. Если вы сделали ошибку, то проанализируйте ее с помощью журнала сделок. И помните, следующая сделка уже близко. Пример входа в сделку Итак, сетап ВРВ – предыдущая поддержка становится сопротивлением. Меньший временной интервал дает 2 отличные возможности взять сигнал, оба сетапа это свечные модели. Вход Е1 ниже медвежьей свечи поглощения, или Е2 ниже падающей звезды.

Подводим итоги Рабочий график показывает зону, где нужно открывать сделку. Меньший временной интервал используем для входа в позиции. Когда цена входит в зону, мы берем это себе на заметку, но сделку пока не открываем. Мы смотрим, что будет делать цена, смотрим,

|

||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 1534; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.224.73.107 (0.017 с.) |