Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методы корректировки эффективности инвестиционного проекта.Содержание книги

Поиск на нашем сайте

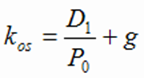

В основном применяют три подхода: 28 Метод безрискового эквивалента (СЕ - certainty equivalent) или CEM (через корректировку потока дохода) 29 RADR (через корректировки коэффициента дисконтирования) 30 CAMP (рыночное оценивание капитальных активов, путем прямого расчёта затрат на капитал) Наиболее часто используется в практике метод безрискового эквивалента Разумеется, в реальности безрисковых проектов и ценных бумаг не бывает. Даже государственные ценные бумаги имеют рисковый характер. Доходы по ним во времени фактически всегда меняются. Тем не менее, на практике, за неимением лучшего в качестве безрисковой ставки принимается ставка по государственным ценным бумагам. Необходимо отметить, что при осуществлении подхода когда исходные данные не корректируются на инфляцию (цены в будущем изменяются), безрисковая ставка является суммой двух составляющих: 1. Чистая ставка (2-4 %); 2. Ставка инфляции. Если исходные данные будут корректировать на инфляцию (бедующие цены стабильны), тогда безрисковая ставка будет равна чистой ставке Чистая ставка - минимальная отдача, ради которой инвесторы готовы пожертвовать настоящим потреблением ради будущего потребления, которое возрастет по сравнению с настоящим в соответствии с чистой ставкой. Метод безрискового эквивалента (англ. certainty equivalent - СЕ), или гарантированной доходности, представляет собой альтернативу методу простой квалификации риска инвестиционных проектов с целью коррекции ставки дисконтирования. Концептуальный базис этого метода отличается от основ метода скорректированный по риску ставки дисконтирования. Согласно методу безрискового эквивалента значение NPV уточняется не за счёт коррекции ставки дисконтирования, а путем изменения потока денежных поступлений, т.е. оценки будущих доходов и расходов. С практической точки зрения метод безрискового эквивалента (СЕ) заключается в замене величины рисковых потоков денежных средств в конкретные периоды t временнoго интервала инвестирования (t = 0, 1,..., n) соответствующими безрисковыми эквивалентами этих потоков. В свою очередь чистая приведенная стоимость (NPV) инвестиционного проекта определяется путем дисконтирования всех безрисковых эквивалентов для последующих периодов t по ставке дисконтирования, скорректированной по риску. Значение NPV рассчитывается по формуле:

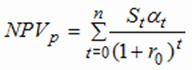

где St- величина потоков денежных средств в период t; α - коэффициент корректировки неопределенности в период t, r0 - скорректированная по риску ставка дисконтирования, которая считается определенной величиной (например, в случае государственных облигаций со сроками выкупа, идентичными распределению денежных потоков по времени). Инвестора интересует безрисковый эквивалент значения единицы рисковых денежных потоков в период t. Он стремится сбалансировать коэффициент корректировки неопределенности а, который дисконтируется по безрисковой ставке r0, с единицей потока денежных средств дисконтируемой с применением скорректированного по риску ставке rr. Следовательно, коэффициент корректировки неопределенности, по сути, представляет собой соотношение безрисковой и скорректированной по риску ставок дисконтирования. Если начальные инвестиционные затраты в год I = 0 определены, то коэффициент безрискового эквивалента для этих затрат равен 1 (а, = 1,0). В то же время для последующих периодов этот коэффициент принимает значения из интервала 0 <аг< 1. В общем случае, если риск возрастает, то значение данного коэффициента уменьшается, поскольку оно отражает отношение к риску лиц, принимающих решения. Можно сделать вывод, что идея безрискового эквивалента базируется на теории полезности и учёте склонности инвестора к риску. Этот показатель предназначен для определения будущих величин потоков денежных средств. Метод корректировки потоков дохода (CEM), основан на учёте риска непосредственно в поступлениях и позволяет более естественно и точно учитывать риск в процессе технико-экономических расчётов. Заключается в корректировке годового поступления денежной наличности, путем умножения её ожидаемого значения на коэффициент эквивалентности (учитывающий риск (рис. 4.9)).

Рис. 4.9 Коэффициент эквивалентности Так как риск учитывается при подсчете поступлений, то коэффициент дисконтирования при подсчете настоящей чистой стоимости во избежание двойного счета не должен отражать имеющие место риски.

где α t - коэффициент эквивалентности риска в t -ом году Rt - ожидаемые поступления в t-том году i - коэффициент дисконтирования, безрисковая ставка (свободный от риска). На практике коэффициент эквивалентности рассчитывается на основе анализа осуществления аналогичных проектов в прошлые периоды времени. Фирмы как правило составляют специальные справочные таблицы для коэффициентов эквивалентности по типовым, повторяющимся проектам. Коэффициенты эквивалентности определяются на основе уравнения

где r - затраты на капитал.

Метод корректировки коэффициента дисконтирования (RADR) основывается на учёте риска через коэффициент дисконтирования. Чем выше риск (изменчивость) поступлений, тем больше значение коэффициента дисконтирования. ra = i + u + a где ra - скорректированная на риск ставка коэффициента дисконтирования (затраты на капитал); i - безрисковая ставка дисконтирования; u - коэффициент нормального риска фирмы; a - коэффициент отклонения риска проекта от нормального риска фирмы. Сумма: i + u есть не что иное как затраты на капитал. Если проект имеет уровень больше уровня риска фирмы, а положительна, если меньше, то а отрицательна. Коэффициент а должен быть достаточным, чтобы скомпенсировать уменьшение стоимости фирмы в результате повышения рискованности деятельности предприятия, которое произойдет, если рассматриваемый проект будет внедрен. Недостатки метода RADR. В основном отмечается два недостатка: 1. Не учитывается изменение риска в течении жизни проекта. 2. Исходит из того, что риск в течении существования проекта увеличивается (завышается риск). В целом метод RADR более жесткий метод, чем метод СЕМ. В данном подходе по сравнению CEM имеется некоторая возможность учесть изменения общего риска по предприятию в следствие осуществления проекта. Однако нужно отметить, что возможности ограничены. Как и в случае СЕМ, скорректированный коэффициент дисконтирования оценивается на основе исторических данных по аналогичным проектам на основе уравнения:

Структура капитала принимается оптимальной и не учитывается её изменение. Коэффициент дисконтирования, полученный на основе метода RADR по сути является затратами на капитал. Метод CAMP основан на использовании прямого расчёта затрат на капитал, которые в дальнейшем используются как коэффициент дисконтирования. Данный метод в некоторой степени может считаться как разновидность метода RADR, т.к. здесь также осуществляется корректировка коэффициента дисконтирования. Учёт риска осуществляется путем учёта риска в требуемом уровне затрат на акционерный капитал. Кроме того риск может учитываться и затратах на кредиты. Если доля кредитов в капитале возрастает, тогда и риск кредиторов тоже возрастает. Кредиторы компенсируют увеличение риска увеличением ставки по кредитам. Необходимо отметить. что при этом увеличение ставки может происходить и в следствии того, исчерпывается возможность получения дешевых кредитов. Оценка риска в процессе управления финансами во многом условна и субъективна. В частности, одним из недостатков рассмотренных подходов, является также то, что в них не учитывается вообще или учитывается только частично влияние изменения структуры капитала, которое может произойти в результате внедрения проекта, а также влияние проекта на изменение уровня рыночного риска, уместного для оценки ценности предприятия (акций). В связи с этим разработан специальный метод учёта риска, предусматривающий прямой расчёт затрат на капитал предприятия с учётом изменения уместного риска в целом по предприятию и структуры финансирования активов предприятия. Иногда этот подход называется методом, основанным на использовании CAMP (рыночная оценка капитальных активов). Суть данного метода заключается в том, что сначала определяется значение коэффициента бэта предприятия после внедрения проекта и на его основе затраты на акционерный капитал. После этого определяется структура капитала, которая будет иметь место после внедрения проекта и рыночная стоимость источников финансирования активов предприятия. Далее определяется новая после внедрения проекта величина затрат на капитал. После этого определяется коэффициент дисконтирования, необходимый для оценки эффективности проекта. При этом, величина коэффициента дисконтирования должно быть определена таким образом, чтобы принимаемый к внедрению проект был эффективен на столько, чтобы скомпенсировать уменьшение стоимости предприятия в результате повышения уровня рыночного риска в следствии внедрения более рискованного проекта по сравнению с сложившимся уровнем риска на предприятии до внедрения проекта. Новое значение коэффициента бэта рассчитывается на основе его значения до внедрения проекта и коэффициента бэта внедряемому проекту. По внедряемому проекту коэффициент бэта принимается по аналогии с предприятиями, которые находятся в бизнесе, аналогичном проекту. Если трудно найти такое предприятие или получит необходимые данные, коэффициент бэта поле внедрения проекта может быть найден на основе корректировки сложившегося уровня коэффициента до внедрения проекта пропорционально изменению показателя общего риска по предприятию после внедрения проекта (например: среднеквадратическое отклонение выпуска, коэффициенты вариации, операционного левериджа, коэффициентов эластичности, рассчитанных при выполнении анализа чувствительности и др.). При этом полученный коэффициент бэта должен корректироваться на изменение структуры капитала. Согласно этому методу затраты на акционерный капитал(акции и нераспределенная прибыль) определяется по формуле:

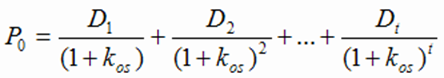

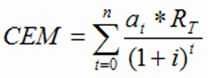

где ks - затраты на акционерный капитал; RRF - норма дохода по без рисковой ценной бумаге, д. ед.; RM - норма дохода по рыночному портфелю, доли ед.; (RM - RRF) - премия за риск, доли ед.; β - коэффициент бэта, показатель систематического риска, д.ед. Есть два подхода определения премии за риск: а) На основе анализа исторических данных (в будущем все будет как и в прошлом). б) На основе анализа ожидаемых результатов (прогноз, план и т.п.) В случае подхода б) наиболее распространенным методом определения премии за риск является метод, основанный на применении метода DCF. В соответствии с этим методом, сначала на основе DCF определяют ожидаемую рыночную отдачу Â M. После этого определяют премию за риск Â Ρ M = Â M - Â RF. Если рынок в равновесии тогда ожидаемая отдача равна требуемой отдаче: D/Po + g = Â RF +Â Ρ M = Â M Внутренняя стоимость ценных (Рi) бумаг есть настоящая стоимость ожидаемых дивидендов в будущем:

Кроме этого мы знаем, что если данное уравнение выразить относительно рыночной цены (Р0) акции, тогда можно оценить ожидаемые затраты на акции (kos):

Если рост доходности равномерен, тогда можно оценку сделать на основе уравнения Гордона:

Коэффициент бэта обычно оценивают по историческим данным, хотя по известным причинам это не очень хорошо. С целью улучшить оценку бэта разработаны два типа бэта: 1. Скорректированная бэта, полученная по историческим данным. 2. Фундаментальная бэта (на основе корректировки имеющегося значения бэта в связи с изменением структуры капитала, левереджа, изменчивости выпуска). Финансовый менеджер вправе применить и свой метод, в который он верит. Деньги платит он. Бэта, полученные при помощи разных методов не должны сильно различаться. Если фирмы финансируются только за счёт акционерного капитала и их активы идентичны, тогда и коэффициенты бэта также должны быть равны между собой. Бэта зависит от структуры капитала. В связи с этим различают бэта долговую и бездолговую. Бездолговая бэта (β U) будет иметь место в случае финансирования предприятия исключительно только за счёт акционерного капитала. Долговая бэта (β L) соответствует финансированию фирмы с использованием заемных средств. Между долговой и бездолговой бета - коэффициентами имеется взаимозависимость, описываемая уравнением Хамада: β L = β U*[1 + (1 - T)*(D/S)], где T - налоговая ставка; D - рыночная стоимость заемного капитала; S - рыночная стоимость акционерного капитала фирмы. Коэффициент бэта может быть определен так называемым бухгалтерским методом. Суть метода заключается в корреляционном анализе зависимостей какого либо показателя рыночной доходности среднего пакета рынка и показателя доходности предприятия. Такой анализ может быть осуществлен между показателем отношения EBIT / Производственные фонды и каком-либо показателем состояния фондового рынка. Продолжительность временного интервала анализа не менее пяти лет (не менее 5-ти точек). Уровень доходности и оценочные показатели бета - коэффициентов приведены в таблицах 4.1- 4.4. Таблица 4.1 - Безрисковый уровень доходности и рыночные премии по странам бывшего СССР(номинальная оценка в долларах США)

Источник: Рассчитано по результатам сопоставления дисперсии доходности национальных рыночных индексов (www.reuters.com). Для определения безрисковой ставки использована информация агентства Блумберг (www.bloomberg.com), для расчёта премии по развитому рынку капитала - информация об индексе S&P500 за 15 лет (www.stanardandpoors.com). Таблица 4.2 Коэффициенты систематического риска по отраслям экономики по базе данных проф. А. Дамодарана (Stern School of Business, New York)

Примечание к таблице 4.2: к стоимости собственного капитала, полученной по САРМ, могут быть добавлены премии за малый размер компании (до 5 % годовых) и т.н. премия за риск инвестирования в конкретную компанию, включающая такие свойства как неликвидность и незрелость (интенсивный рост) компании - до 5 % годовых в сумме. Другой способ учесть эффект размера компании и неликвидность в методе DCF - увеличение стоимости собственного капитала (приблизительно) на премию, равную ¼ соответствующей скидки из таблицы 4.4 Источники: www.damodaran.com, www.valueline.com. Для расчёта βU использованы значения D/S по рыночной оценке Таблица 4.3 Коэффициенты систематического риска по секторам экономики по данным REUTERS Investor

Источник: www.investor.reuters.com Метод расчёта чувствительности известен также как метод “Что, если........?”. Управленческие решения эффективны, если в возможных пределах изменение того или иного параметра, (цена, выпуск и др.) не приводит к неприемлемому значению критерия принятия решения. Данный метод к сожалению не дает информацию об абсолютном уровне риска, но дает информацию об относительном риске. Имея информацию об абсолютном риске по некоторому базовому варианту и информацию об относительном риске исследуемого варианта по отношению к базовому, возможно определить уровень абсолютного риска и для исследуемого варианта. Уровень риска по исследуемому варианту может быть получен путем корректировки абсолютного риска по базовому варианту в соответствии с данными об относительном риске. Таблица 4.4 - Рыночная структура капитала, характерная для различных отраслей экономики и видов деятельности (Stern School of Business, New York)

Источники: www.damodaran.com, www.valueline.com Расчёт чувствительности инвестиционного проекта широко известен как технология анализа риска. Расчёт базируется на вариации учитываемых составляющих расходов и доходов и определении влияния этих изменений на эффективность принятия решений. При исследовании степени чувствительности проекта задаются отличные от базовых значения одной или нескольких переменных, поскольку часто предполагается, что они окажутся более вероятными. В конечном счете этот расчёт направлен на определение критических (предельных) значений и уровня безопасности принятия решений. Расчёт чувствительности (также называемый анализом чувствительности) рассматривается как основной, простой и повсеместно применяемый в экономической деятельности способ идентификации пределов риска, а также его снижения при оперативном анализе деятельности предприятия. В рамках его применения необходимо: 1. Исследовать чувствительность инвестиционного проекта к изменению параметров расчёта. В качестве таких параметров рассматриваются простые или агрегированные переменные. При этом определяется, будет ли принятое инвестиционное решение корректным, если ранее заданные значения базовых переменных подвергнутся большим или меньшим изменениям либо примут предельные значения. 2. Определить точку безубыточности и связанный с ним уровень безопасности. При этом стремятся рассчитать минимальный объём и стоимость продукции, которые гарантируют (с учётом принятой процентной ставки) покрытие издержек за счёт доходов от продаж. 3. Задать предельный срок окупаемости вложенного капитала. Суть метода анализа дерева решений, относящегося к вероятностно-статистическим методам, заключается в последовательном анализе всех возможных многовариантных результатов на всех стадия (ступенях) проекта отображенных в виде графа (ветвей и границ). Все методы предполагают расчёт среднего ожидаемого значения критерия эффективности (обычно NPV). При этом собственно общий риск обычно оценивают на основе абсолютных и относительных показателей риска, используемых в математической статистике.

Абсолютный показатели риска: регион, среднее отклонение, среднеквадратическое отклонение, стандартное отклонение. а) Регион. Rg=Rh - Rl , где Rg - регион изменения (вариация); Rh - максимальное значение; Rl - минимальное значение. б) Среднее отклонение.

где MAD - среднее абсолютное отклонение; Ri - значение по i- тому варианту; Rm - среднее значение показателя. в) Вариация (среднеквадратическое отклонение):

г) Стандартная девиация (дисперсия) (σ =√ σ 2); Предпочтительным считается применение в) и г) показателей. Относительный показатель риска: - Коэффициент вариации (CV=σ /Â) - риск на 1-у единицу дохода. Если в процессе анализа оценки эффективности капитальных вложений возникает необходимость сравнительной эффективности, то выбор наиболее эффективного варианта с учётом риска осуществляется на основе детерминированного анализа. Детерминированный анализ основывается на сопоставлении значимых средних значений по сравниваемым вариантам. В его основе лежит применение абсолютных показателей риска и показателя относительного риска. Метод Монте Карло (имитационное моделирование) - это усовершенствованный метод анализа сценариев. В отличии от метода сценариев в данном методе количество сценариев неограниченно. Сценарии формируются на основе вероятностного характера значений исходных параметров. Метод имитационного моделирования Монте-Карло создает дополнительную возможность при оценке риска за счёт того, что делает возможным создание случайных сценариев. Применение анализа риска использует богатство информации, будь она в форме объективных данных или оценок экспертов, для количественного описания неопределенности, существующей в отношении основных переменных проекта и для обоснованных расчётов возможного воздействия неопределенности на эффективность инвестиционного проекта. Результат анализа риска выражается не каким-либо единственным значением NPV, а в виде вероятностного распределения всех возможных значений этого показателя. Следовательно, потенциальный инвестор, с помощью метода Монте-Карло будет обеспечен полным набором данных, характеризующих риск проекта. На этой основе он сможет принять взвешенное решение о предоставлении средств. В общем случае имитационное моделирование Монте-Карло - это процедура, с помощью которой математическая модель определения какого-либо финансового показателя (в нашем случае NPV) подвергается ряду имитационных прогонов с помощью компьютера. В ходе процесса имитации строятся последовательные сценарии с использованием исходных данных, которые по смыслу проекта являются неопределенными, и потому в процессе анализа полагаются случайными величинами. Процесс имитации осуществляется таким образом, чтобы случайный выбор значений из определенных вероятностных распределений не нарушал существования известных или предполагаемых отношений корреляции среди переменных. Результаты имитации собираются и анализируются статистически, с тем, чтобы оценить меру риска. Процесс анализа риска может быть разбит на следующие стадии.

Рис. 4.10. Процесс анализа риска Первая стадия в процессе анализа риска - это создание прогнозной модели. Такая модель определяет математические отношения между числовыми переменными, которые относятся к прогнозу выбранного финансового показателя. В качестве базовой модели для анализа инвестиционного риска обычно используется модель расчёта показателя NPV

Использование этой формулы в анализе риска сопряжено с некоторыми трудностями. Они заключаются в том, что при генерировании случайных чисел, годовой денежный поток выступает как некое случайное число, подчиняющееся определенному закону распределения. В действительности же это совокупный показатель, включающий множество компонент рассмотренных в предыдущих публикациях. Этот совокупный показатель изменяется не сам по себе, а с учётом изменения объёма продаж. То есть ясно, что он коррелирован с объёмом. Поэтому необходимо тщательно изучить эту корреляцию для максимального приближения к реальности. Общая прогнозная модель имитируется следующим образом. Генерируется достаточно большой объём случайных сценариев, каждый из которых соответствует определенным значениям денежных потоков. Сгенерированные сценарии собираются вместе и производится их статистическая обработка для установления доли сценариев, которые соответствуют отрицательному значению NPV. Отношение таких сценариев к общему количеству сценариев дает оценку риска принятия решений. Распределения вероятностей переменных модели (денежных потоков) диктуют возможность выбора величин из определенных диапазонов. Такие распределения представляют собой математические инструменты, с помощью которых придается вес всем возможным результатам. Этим контролируется случайный выбор значений для каждой переменной в ходе моделирования. Необходимость применения распределения вероятностей обусловлена попытками прогнозирования будущих событий. При обычном анализе принятия решений используется один тип распределения вероятности для всех переменных, включенных в модель анализа. Такой тип называют детерминированным распределением вероятности, и он придает всю вероятность одному значению. При оценке имеющихся данных аналитик ограничен выбором единственного из множества возможных результатов или расчётом сводного показателя. Затем аналитик должен принять, что выбранное значение обязательно реализуется, то есть он придает выбранному наиболее обоснованным образом показателю с единственным значением вероятность, равную 1. Поскольку такое распределение вероятности имеет единственный результат, итог аналитической модели можно определить на основании всего одного расчёта (или одного прогона модели). В анализе рисков используется информация, содержащаяся в распределении вероятности с множественными значениями. Именно использование множественных значений вместо детерминированных распределений вероятности и отличает имитационное моделирование от традиционного подхода. Определение случайных переменных и придание им соответствующего распределения вероятности является необходимым условием проведения анализа рисков. Успешно завершив эти этапы, можно перейти к стадии моделирования. Однако непосредственный переход к моделированию будет возможен только в том случае, если будет установлена корреляция в системе случайных переменных, включенных в модель. Под корреляцией понимается случайная зависимость между переменными, которая не носит строго определенного характера, например, зависимость между ценой реализации товара и объёмом продаж. Наличие в модели анализа коррелированных переменных может привести к серьёзным искажениям результатов анализа риска, если эта корреляция не учитывается. Фактически наличие корреляции ограничивает случайный выбор отдельных значений для коррелированных переменных. Две коррелированные переменные моделируются так, что при случайном выборе одной из них другая выбирается не свободно, а в диапазоне значений, который управляется смоделированным значением первой переменной. Хотя очень редко можно объективно определить точные характеристики корреляции случайных переменных в модели анализа, на практике имеется возможность установить направление таких связей и предполагаемую силу корреляции. Для этого применяют методы регрессионного анализа. В результате этого анализа рассчитывается коэффициент корреляции, который может принимать значения от -1 до 1. Стадия "прогонов модели" является той частью процесса анализа риска, на которой всю рутинную работу выполняет компьютер. После того, как все допущения тщательно обоснованы, остается только последовательно просчитывать модель (каждый пересчет является одним "прогоном") до тех пор, пока будет получено достаточно значений для принятия решения (например, более 1000). В ходе моделирования значения переменных выбираются случайно в границах заданных диапазонов и в соответствии с распределениями вероятностей и условиями корреляций. Для каждого набора таких переменных вычисляется значение показателя эффективности проекта. Все полученные значения сохраняются для последующей статистической обработки. Для практического осуществления имитационного моделирования можно рекомендовать пакет "Risk Master", разработанный в Гарвардском университете. Генерирование случайных чисел этот пакет осуществляет на основе использования датчика псевдослучайных чисел, которые рассчитываются по определенному алгоритму. Особенностью пакета является то, что он умеет генерировать коррелированные случайные числа. Окончательной стадией анализа рисков является обработка и интерпретация результатов, полученных на стадии прогонов модели. Каждый прогон представляет вероятность события, равную p = 100: n, где p - вероятность единичного прогона, %; n - размер выборки. Например, если количество случайных прогонов равно 5000, то вероятность одного прогона составляет p = 100: 5000 = 0,02 % В качестве меры риска в инвестиционном проектировании целесообразно использовать вероятность получения отрицательного значения NPV. Эта вероятность оценивается на основе статистических результатов имитационного моделирования как произведение количества результатов с отрицательным значением и вероятности единичного прогона. Например, если из 5000 прогонов отрицательные значения NPV окажутся в 3454 случаях, то мера риска составит 69.1 %. Существуют определенные принципы применения теории игр в условиях неопределенности для уточнения стратегического анализа принятия решений (анализ сценариев) Методы исследования операций предназначены для конкретных ситуаций, в которых принимаются оптимальные решения. Эти методы применяются, если возникает необходимость координации большого количества факторов, обеспечивающих достижение поставленной цели при выборе оптимальной комбинации этих факторов. Среди

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-11; просмотров: 1458; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.253.198 (0.011 с.) |

,

,

,

,

,

,