Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Податки я інструмент фіскальної політикиСодержание книги

Поиск на нашем сайте

Фіскальну політику Кейнс визначив серед основних факторів впливу на сукупний попит та сукупні витрати. Фіскальна або податково-бюджетна політика – це варіювання доходами та видатками бюджету держави з метою досягнення макроекономічної стабілізації. Така стабілізація означає подолання спаду виробництва та безробіття при рецесії, а також стримування інфляції в умовах економічного буму. Регуляторами фіскальної політики виступають податки та інші надходження до бюджету, державні закупівлі і трансферти, як видатки бюджету держави. Податки – це закріплені законодавчо платежі до державного чи місцевого бюджету. Для будь-якого виду податку характерні наступні властивості: 1. Суб’єкти оподаткування – домашні господарства, підприємства або організації, щодо яких застосовується податок. Конкретними суб’єктами з правової точки зору виступають фізичні та юридичні особи даної країни, а також нерезиденти, які здійснюють певні операції на території даної країни. 2. Об’єкти оподаткування – це товари, послуги, виконані роботи, щодо яких встановлюється податок. Об’єктами стягнення податків можуть також бути доходи підприємств і домашніх господарств (зарплата, прибуток, процент, трансферти), а також вартість продукту. 3. Джерело стягнення податку – дохід з якого віднімається сума податку, іноді об’єкт та джерело оподаткування співпадають. Наприклад: податок на прибуток підприємств, де об’єктом та джерелом сплати податку виступає прибуток підприємства, це характерно для прямих податків. Неспівпадіння об’єкту та джерела стягнення податку найчастіше притаманне непрямим податкам. Наприклад: ПДВ об’єктом має оборот підприємства у вигляді доданої вартості, а джерелом – додатковий прибуток отриманий за рахунок підвищення цін на оподатковувану продукцію. Якщо один і той же об’єкт підпадає під дію двох різних податків, то виникає подвійне оподаткування. Наприклад: прибуток акціонерного товариства оподатковується податком на прибуток підприємств, а отримані з чистого прибутку дивіденди оподатковуються ще й податком з фізичних осіб. 4. Пільги з оподаткування – це послаблення податкового тягаря шляхом зниження ставки податку, відстрочки або розстрочки податкового платежу.

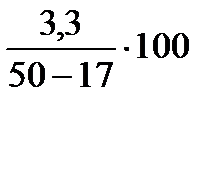

5. Податкові ставки – відношення суми податку до оподатковуваного доходу. Розрізняють середні та граничні ставки податку: - середня ставка характеризує процентну частку податкового платежу у сумі доходу: (1) t = t – cередня ставка податку; Т – сума податку у грошових одиницях; Y – сума оподатковуваного доходу у грошових одиницях;

Наприклад: t = гранична ставка податку – обчислюється по відношенню до приросту доходу і показує, яка частка цього приросту повинна надходити до бюджету у вигляді податку: (2) mt = mt – гранична ставка податку у відсотках; ∆T – сума приросту податкового платежу; ∆Y – сума приросту оподатковуваного доходу. Наприклад: mt = Така ставка використовується при оподаткуванні доходів фізичних осіб. Наприклад новий податок на доходи фізичних осіб передбачає стягнення 13% від доходу, що перевищує 520 грн. на місяць. Форми оподаткування Залежно від динаміки середньої податкової ставки зі зміною доходу розрізняють такі форми оподаткування: 1) Пропорційне оподаткування – зі збільшенням доходу середня ставка податку залишається незмінною. 2) Прогресивне оподаткування – коли зі зростанням доходу збільшується також податкова ставка. Прогресивним був діючий до 2004 року прибутковий податок з громадян, де граничні ставки становили 10, 15, 20, 30, 40 %. 3) Регресивне оподаткування – коли середня податкова ставка знижується зі зростанням оподатковуваного доходу. Регресивний характер носять непрямі податки, податки з фіксованою твердою ставкою, а також подушні податки. Типи податків Залежно від характеру стягнення розрізняють: прямі та непрямі податки. Прямі встановлюються відносно доходів, їх джерелом також виступає зазначений доход, фактично і юридично вони сплачуються одним і тим же суб’єктом. Непрямі податки визначаються відносно вартості товару чи обороту підприємств, включаються до складу ціни, юридично вносяться до бюджету продавцями або виробниками, а фактично покупцями. Наприклад: ПДВ, акцизний збір, мито.

|

|||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 165; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.203.195 (0.008 с.) |

%

% % = 10 %

% = 10 % %

% % = 10 %

% = 10 %