Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Леверидж и его роль в финансовом менеджменте.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Количественная оценка риска и факторов, его обусловивших, осуществляется на основе анализа вариабельности прибыли. В терминах финансов взаимосвязь между прибылью и стоимостной оценкой затрат активов или фондов, понесенных для получения данной прибыли, характеризуется с помощью показателя «леверидж». В буквальном понимании леверидж означает действие небольшой силы (рычага), с помощью которой можно перемещать довольно тяжелые предметы. В приложении к экономике он трактуется как некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей. Прежде всего отметим, что можно выделить несколько показателей прибыли, благодаря чему удается идентифицировать и количественно измерить влияние тех или иных факторов, в том числе и факторов, обусловливающих тот или иной вид риска. Точно так же возможны различное представление расходов компании и различная их группировка. Термин «леверидж» представляет собой варваризм, т.е. прямое заимствование американского термина «lеvеrage», уже достаточно широко используемый в отечественной специальной литературе; отметим, что в Великобритании для той же цели применяется термин «Gearing». В некоторых монографиях используют термин «рычаг», что вряд ли следует признать удачным даже в лингвистическом смысле, поскольку в буквальном переводе в английском рычагом является «lever», но никак не «1еverege». Леверидж в приложении к финансовой сфере трактуется как определенный фактор, небольшое изменение которого может привести существенному изменению результирующих показателей. В финансовом менеджменте различают следующие виды левериджа: - финансовый - производственный (операционный) - производственно-финансовый Всякое предприятие является источником риска. При этом риск возникает на основе факторов производственного и финансового характера. Эти факторы формируют расходы предприятия. Расходы производственного и финансового характера не являются взаимозаменяемыми, однако, величиной и структурой затрат производственного и финансового характера можно управлять. Это управление происходит в условиях свободы выбора источников финансирования и источников формирования затрат производственного характера. В результате использования различных источников финансирования складывается определенное соотношение между собственными и заемным капиталом, а, так как заемный капитал является платным, и по нему образуются финансовые издержки, возникает необходимость измерения влияния этих издержек на конечный результат деятельности предприятия. Поэтому финансовый леверидж характеризует влияние структуры капитала на величину прибыли предприятия, а разные способы включения кредитных издержек в себестоимость оказывают влияние на уровень чистой прибыли и чистую рентабельность собственного капитала. Итак, финансовый леверидж характеризует взаимосвязь между изменением чистой прибыли и изменением прибыли до выплаты % и налогов. Финансовый риск находит отражение в соотношении собственных и заемных средств как источников долгосрочного финансирования, целесообразности и эффективности использования последних. Использование заемных средств связано для коммерческой организаций с определенными, порой значительными издержками. Каково должно быть оптимальное сочетание между собственными и привлеченными долгосрочными финансовыми ресурсами и как это повлияет на прибыль? Именно эта взаимосвязь характеризуется категорией финансового левериджа. Количественно эта характеристика измеряется соотношением между заемным и собственным капиталом; уровень финансового левериджа прямо пропорционально влияет на степень финансового риска компании и требуемую акционерами норму прибыли. Чем выше сумма процентов к выплате, являющихся, кстати, постоянными обязательными расходами, тем меньше чистая прибыль. Таким образом, чем выше уровень финансового левериджа, тем выше финансовый риск компании. Компания, имеющая значительную долю заемного капитала, называется компанией с высоким уровнем финансового левериджа, или финансово зависимой компанией (highly 1еуеred сотрапу) компания, финансирующая свою деятельность только за счет собственных средств, называется финансово независимой (ип1еvered сотрапу). Итак, сложившийся в компании уровень финансового левериджа — это характеристика потенциальной возможности влиять на чистую прибыль коммерческой организации путем изменения объема и структуры долгосрочных пассивов. Производственный леверидж зависит от структуры издержек производства и, в частности, от соотношения условно-постоянных и условно-переменных затрат в структуре себестоимости. Поэтому производственный леверидж характеризует взаимосвязь структуры себестоимости, объема выпуска и продаж и прибыли. Производственный леверидж показывает изменение прибыли в зависимости от изменения объемов продаж. Если доля постоянных расходов велика, говорят, что компания имеет высокий уровень производственного левериджа. Для такой компании иногда даже незначительное изменение объемов производства может привести к существенному изменению прибыли, поскольку постоянные расходы компания вынуждена нести в любом случае, производится продукция или нет. Изменчивость прибыли до вычета процентов и налогов, обусловленная изменением операционного левериджа, количественно выражает производственный риск. Чем выше уровень производственного левериджа, тем выше производственный риск компании. Производственно-финансовый леверидж оценивает совокупное влияние производственного и финансового левериджа. Здесь происходит мультипликация рисков предприятия.

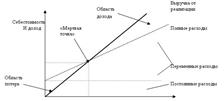

Метод «мертвой точки». Метод критического объема продаж, или «мертвой точки» (в терминологии И.Шера), в приложении к оценке и достижению приемлемого уровня левериджа заключается в определении для каждой конкретной ситуации объема выпуска, обеспечивающего безубыточную деятельность. В зависимости от того, производственный или финансовый леверидж оценивается, термин «безубыточная деятельность» имеет разную интерпретацию. В первом случае под безубыточной понимается деятельность, обеспечивающая валовой доход; отметим, (то здесь вовсе не гарантируется прибыль, поскольку теоретически, например при неблагоприятных условиях, весь валовой доход может быть использован на оплату процентов по ссудам и займам. При анализе левериджа оценивается трансформация валового дохода в частую прибыль. Модель зависимости рассматривается показателей может быть построена графически или аналитически. Графическое построение модели приведено ниже.

Построение графической зависимости затруднено, так как требует тщательного разделения издержек по видам. Аналитическое представление рассматриваемой модели основывается на следующей базовой формуле: S= V С+ FС+GL где S — реализация в стоимостном выражении; V С-— переменные производственные расходы; F С — условно-постоянные производственные расходы; GL — прибыль до вычета процентов и налогов. Поскольку в основу анализа заложен принцип прямо пропорциональной зависимости показателей, имеем: VC = к * S где K— коэффициент пропорциональности. Используя формулу, а также условие, что критическим считается объем реализации, при котором валовой доход равен нулю, имеем: S = k * S +FC. Показатель S в этой формуле характеризует критический объем реализации в стоимостном выражении, поэтому, обозначив его S т, имеем: SM = FС I — К, Формулу можно представить в более наглядном виде путем перехода к натуральным единицам измерения. Для этого введем следующие дополнительные обозначения: Q — объем реализации в натуральном выражении; р — цена единицы продукции; v — переменные производственные расходы на единицу продукции; Q c — критический объем продаж в натуральных единицах. Преобразуя формулу, имеем: Q c = FC P - V Знаменатель дроби в вышестоящей формуле называется удельной маржинальной прибылью (с= р - v) и характеризует величину маржинальной прибыли, приходящейся на единицу продукции. Можно привести и другую интерпретацию этого показателя, кстати, широко распространенную в управленческом учете и финансовом менеджменте: он дает количественную оценку вклада единицы продукции в величину генерируемой маржинальной прибыли. Таким образом, экономический смысл критической точки предельно прост: она характеризует количество единиц продукции, реализация которой обеспечит получение маржинальной прибыли, равной сумме условно-постоянных расходов. Очевидно, что формула может быть легко трансформирована в формулу для определения объема реализации в натуральных единицах (Q,), обеспечивающего заданное значение прибыли до вычета процентов и налогов (GL): Q i = FC + GL p-v

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 481; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.226.180.253 (0.006 с.) |