Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Кредит на підтримання обігу активів.Содержание книги

Поиск на нашем сайте

Потребу в даному виді кредиту відчувають компанії, у яких ситуація значного розриву між моментом кредитування та отриманням виручки від реалізації продукції не пов’язана з сезонністю і виникає дуже часто на протязі всього фінансового року. На відміну від сезонного кредиту, де зобов’язання з повернення боргу виникають по закінченні циклу, при кредитуванні обігу активів цикли відбуваються постійно і перекривають один одного. Кредитування потоків готівки. Цей тип кредиту звичайно надається промисловим підприємствам для фінансування купівлі обладнання або для того, щоб збільшити обсяги постійно функціонуючого капіталу. Кредит на основі активів. Кредити на основі активів майже завжди забезпечені, це є підставою впевненості кредитора, що у випадках фінансових складнощів з ним будуть проведені розрахунки коштами, в які буде конвертовано активи. Такий кредит надається, як правило, для підтримання достатнього рівня ліквідності активів компанії. Кредит, пов’язаний з проектом. Даний кредит поєднує в собі якості кредитування потоків готівки та кредиту на основі активів. Перераховані класи кредитів дуже рідко зустрічаються в чистому вигляді.. В більшості випадків визначити який саме кредит і в якому обсязі необхідний конкретній фірмі можна також на основі характеру бізнесу, що веде компанія. (№ 5, стор. 75) Роздрібні торгівці. Покупають та продають товари невеликими партіями. Їх дебіторська заборгованість достатньо велика, але й достатньо деверсифікована. Як правило, вони є споживачами кредитів на підтримання капіталу та сезонних кредитів. Терміни кредитування невеликі (до 1 року). Оптові торгівці. Строки та види кредитування співпадають з попередньою категорією, але оборот капіталу значно більший. Це призводить до збільшення абсолютних сум кредитів. Виробники. Для них притаманний найбільш складний з комерційних процесів (купівля сировини, застосування у великій кількості найманої робочої сили, витрати - дуже різноманітні та великі, товари виробляються і продаються великими партіями). Представники даної категорії потребують великих довгострокових інвестиції в постійні активи. Обсяги кредитування та строки великі. Сервісні фірми. Звичайно не мають запасів, постійні активи дуже незначні. Витрати, як правило, складаються з заробітної платні робітників (консультаційні, архітектурні фірми та ін.) Притаманна дуже велика швидкість обертання капіталу. Ці фірми є споживачами невеликих кредитів на невеликі строки. Комунальні підприємства. Особливістю є те, що діяльність контролюється державою, вирішення питання про залучення кредитних коштів приймаються на основі державної політики. Данні фірми, як правило, є споживачами кредитів для підтримання готівки. Поєднуючи ціль отримання кредиту та характер ведення бізнесу потенційного клієнта, банк вже може визначити чи здатен він прийняти на себе даний обсяг ризику. Але треба зауважити, що немає стандартних схем, які б визначали, що наприклад короткотерміновий кредит для закупки та перепродажу товарів для роздрібного торгівця є менш або більш ризикованіший ніж кредит на закупку виробничого обладнання машинобудівним заводом. Все залежить від кожного конкретного випадку, від унікальності чи стандартності проекту, який фінансуватиметься за рахунок кредиту. Це пояснюється тим, що для стандартних ситуацій ризики або значно нижчі, або добре прораховані ніж для нестандартних, в умовах яких банк може стикнутися з багатьма труднощами у визначені ступеня ризику, дохідності та прийнятності кредитної ситуації. Взагалі існує думка, що банки повинні кредитувати тільки стабільні, добре розвинуті галузі, залишаючи іноваційні проекти інвестиційним та іноваційним фондам та спеціалізованим фінансово-кредитним установам. Це пов’язано насамперед з необхідністю стабільного існування банківської системи, як однієї з ключових ланок економіки. 1.2.2Оцінка ділових ризиків, здатних уповільнити повернення боргу

Дуже великий вплив на кредитний ризик має діловий ризик, з яким у процесі ведення справи зустрічаються позичальники. Даний ризик витікає з того, що компанія інколи не може завершити обіг своїх активів, що може бути пов’язано як з діяльністю компанії так і з характером галузі. Загальний діловий ризик визначається як сума впливів кожного окремого фактора.Діловий цикл, як правило, складається з декількох фаз, для кожної з яких притаманні власні фактори впливу:. Придбання матеріалів та сировини. Фактори впливу на дану категорію наступні: 1. Надійність постачальників; 2. Сезонність поставок; 3. Термін зберігання товарів; 4. Наявність приміщень для зберігання; 5. Наявність транспортної інфраструктури; 6. Географічне розташування по відношенню до постачальника сировини; 7. Застосування послуг посередників; 8. Екологічні проблеми; 9. Зміна моди, уподобань та ін.; 10. Зміна валютних курсів; 11. Виникнення обмежень на імпорт сировини; 12. Диверсифікація постачальників; 13. Стабільність цін на сировину. Виробництво. На протязі цієї фази основними факторами ризику є: 1. Вік, потужність та коефіцієнт використання основних фондів.; 2. Робоча сила. Людський фактор через свою непостійність чинить влив і підсилює дію інших факторів ризику. Процес продажу. Ризики на цій стадії найбільш невизначені і непрогнозовані. Це пояснюється дуже високою залежністю цієї стадії від зовнішніх факторів таких як попит та пропозиція, рівень конкуренції, демографічні проблеми, проблеми каналів розповсюдження продукції та інших. Але на цій стадії не завершується діловий цикл. Важливо не тільки поставити продукт, але й добитися оплати поставлених товарів, для того щоб завершити обіг активів. Поряд з факторами ризику ділового циклу існує такий небезпечний фактор як менеджмент компанії. Якість управляння компанії, що звернулася за кредитом до банку є критичним при оцінці кредитного ризику. Вплив цього фактору напряму відображається на діяльності компанії. Дуже важливою є компетентність менеджменту, вік керівників, їх попередній діловий досвід, а також доля капіталу фірми, що знаходиться у власності менеджерів. Але ще більше важлива чесніть та порядність керівників. (№ 5, стор.81)

1.2.3Економіко-статистичний аналіз рівня кредитоспроможності

Цей етап складається з двох частин 1) Розрахунок фінансових коефіцієнтів; 2) Аналіз розрахованих показників. Цінність цього аналізу полягає в порівнянні різноманітних цифр, що стосуються угод на певну дату, але необхідно пам’ятати, що бізнес це діяльність яка знаходиться в постійному русі, в той час коли фінансова звітність показує стан речей на певну дату. Тому для визначення реальної картини а також тенденцій розвитку необхідно застосовувати статистичні методи, що базуються на порівнянні, тих самих цифр тієї ж діяльності з даними минулих періодів. Статистичне порівняння одного звіту з іншим називається відношенням. або коефіцієнтом, порівняння коефіцієнтів різних періодів визначає тенденцію розвитку. В світовій практиці виділяють п’ять груп фінансових коефіцієнтів: (№ 5, стор. 91) 1. Ліквідності; 2. Ефективності або активності; 3. Фінансового левераджу; 4. Операційні та прибутковості; 5. Ринкові.

1. Коефіцієнти ліквідності

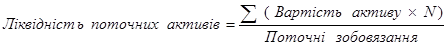

Якщо прийняти, що: 1. Оборотний капітал = Поточні активи – Дебіторська заборгованість 2. Оборотний капітал = Гроші + Товарно-матеріальні запаси то можна отримати, що: 1. Поточні активи = Оборотний капітал + Дебіторська заборгованість 2. Поточні активи = Гроші + Товарно-матеріальні запаси + Короткотермінова поточна дебіторська заборгованість 3. Високоліквідні активи = Поточні активи - ТМЗ Звідси можна знаходити коефіцієнти ліквідності, які показиватимуть ступінь мобільності різних активів клієнта, що забезпечать своєчасну оплату ним власної заборгованості. Тобто в чисельник формули можуть бути поставлені: 1. Поточні активи 2. Оборотний капітал 3. Високоліквідні активи Суть підстановки різних активів полягає в з’ясуванні залежності ліквідності підприємства від певного виду активу. Це робиться шляхом або простого порівняння отриманих значень показників ліквідності, або вирахування дисперсії, або середньоквадратичного відхилення цих значень. Але при використанні цього показника в аналізі можна стикнутися з багатьма проблемами: кожен з активів (навіть якщо вони належать до однієї групи) має різний рівень ліквідності.Тобто вони з різною швидкістю та ефективністю можуть бути конвертовані на гроші.Вирішити цю проблему можна наступним чином:

Де N – частка вартості активу яку можна отримати при негайній реалізації активу на ринку. Цей показник залежить в першу чергу від попиту на даний вид активу на ринку. Також вирішенням цієї проблеми може бути застосування біржових цін при визначення вартості активів.

1. Коефіцієнти ефективності управління активами

|

||||

|

Последнее изменение этой страницы: 2021-04-20; просмотров: 56; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.132.71 (0.008 с.) |