Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 12. Анализ банковской ликвидности. Показатели ликвидности баланса банка. Анализ факторов, влияющих на ликвидность баланса. Способы управления ликвидностью на уровне кбСодержание книги

Поиск на нашем сайте

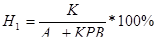

Качество активов определяется целесообразностью и ликвидностью каждой части в отдельности. Главной задачей менеджеров банка является найти такую структуру активов, которая обеспечивала бы высокоэффективные результаты банка (получение прибыли). Основное место в активных операциях занимают кредитные операции, второе место – инвестиции в ценные бумаги, третье место – в кассовые операции. Ликвидность КБ – его возможность своевременно и полно обеспечить выполнение своих долгов и финансовых обязательств перед всеми контрагентами. Банки должны иметь доступные ликвидные активы, которые можно легко обратить в наличные, или иметь возможность увеличить свои фонды при любом требовании выполнить обязательства. Это в свою очередь определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств, размещаемых по статьям актива и пассива баланса с учетом соответствующих сроком. Таким образом, ликвидность КБ базируется не на постоянном поддержании объективно необходимого соотношения между двумя ее составляющими – собственным капиталом банка, привлеченным и размещенным капиталом банка. Здесь необходимо постоянное управление структурными элементами этих трех категорий. Важное практическое значение имеет соблюдение рекомендаций обязательных нормативов. Для расчета как директивных, так и оценочных нормативов активы банка корректируют, исходя из показателей их риска. ЦБ рекомендовал все активы КБ распределить на 6 групп исходя из степени риска вложений и возможной потери, части стоимости. При этом отдельным категориям и группам активов присваиваются соответствующие поправочные коэффициенты риска, выраженные в процентах. (Коэффициент риска = 20 %, тогда вероятность надежности возврата инвестированных денег – 80% первоначально выданной суммы.) Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете (счетах), или части их, на их коэффициент риска (в %), деленный на 100%. ЦБ устанавливают нормативы ликвидности банков (мгновенной, текущей, абсолютной ликвидности). Мгновенная ликвидность – отношение высоколиквидных активов и суммы обязательств по счету до востребования. Текущая ликвидность – отношение ликвидных активов и суммы обязательств по счету до востребования + обязательства, взятые на 30 дней. Долгосрочная ликвидность – отношение суммы кредитов, выданных на срок более одного года и капитала банка + обязательства, выданные на срок более одного года. Обязательства КБ складываются из реальных и потенциальных. Реальные обязательства – отражены в его балансе в виде депозитов, срочных депозитов, взятых кредитов. Потенциальные обязательства – забалансовые, выданные гарантии, поручительства, т.е. конкретные стоимости он не имеют. Перед менеджерами КБ всегда стоят 2 взаимоисключающие задачи: необходимо выполнить все обязательства и не понести потерь. Решение этих задач обусловливается внутренними и внешними факторами: внутренние факторы – достаточность собственного капитала, качество активов, зависимость от внешних источников, квалификация кадров. внешние факторы – общая политическая и экономическая обстановка, развитие рынка ценных бумаг, развитие банковской системы в стране, ставка рефинансирования. Наихудшая ликвидная позиция – не достаточно средств (собственных и привлеченных), чтобы удовлетворить клиентов выдачей кредитов и ссуд. Задача менеджера – найти дополнительные источники, чтобы не потерять клиента. Наилучшая ликвидная позиция – не востребованы клиентами все кредитные ресурсы. Чтобы не упустить прибыль менеджеры должны найти клиента и выдать средства в активные операции (кредит). Задача менеджера – достичь средней ситуации. Порядок расчета и соблюдение банками основных экономических нормативов. Отчетность по соблюдению экономических нормативов, представляемая в ПРБ В ходе проведения денежно-кредитной политики ПРБ осуществляет дистанционный надзор за работой банков, который заключается в систематическом анализе представляемой финансовыми учреждениями отчётности и пруденциальном контроле выполнения банками установленных экономических нормативов. Соблюдение экономических нормативов служит механизмом обеспечения устойчивости банков и банковской системы в целом, гарантирования безопасности размещённых на счетах денежных средств. Экономические нормативы установлены Инструкцией №1 «О порядке регулирования деятельности кредитных организаций». В основе значимости каждого экономического норматива лежит риск, т. е. каждый норматив характеризует степень защищённости банка от того или иного риска. Основные относительные экономические нормативы: 1.Нормативы достаточности собственного капитала банка Н1, Н1.1 определяются как: - отношение собственного капитала банка к совокупному объему активов, взвешенных с учетом риска и увеличенных на величину кредитного риска по инструментам, отраженным на «Условных счетах» класса VI. Плана счетов бухгалтерского учета и указания по его применению в банках и кредитных учреждениях:

Где К – собственный капитал банка; Ар- сумма активов банка, взвешенных с учетом риска; КРВ - величина кредитного риска по инструментам, отраженным на «Условных счетах» класса VI. Плана счетов бухгалтерского учета и указания по его применению в банках и кредитных учреждениях. Минимально допустимое значение не менее 8%. - отношение основного капитала банка к совокупному объему активов, взвешенных с учетом риска:

где ОК – основной капитал банка. Минимально допустимое значение не менее 4%. 2.Нормативы ликвидности. Под ликвидностью банка понимается способность банка обеспечить своевременное выполнение своих обязательств. В целях контроля за состоянием ликвидности банка устанавливаются нормативы ликвидности (мгновенной, текущей, долгосрочной ликвидности – директивные, общей ликвидности - оценочный). Норматив мгновенной ликвидности Н2.1. определяется как отношение суммы высоколиквидных активов банка к сумме обязательств по счетам до востребования:

Н2.1. =

ЛАМ – высоколиквидные активы, рассчитываемые как сумма остатков на счетах: 1011, 1012, 1013, 1014, 1015, 1016, 1017, 1021, 1022, 1023, 1024, 1026, 1031, 1032, 1033, 1034, 1041, 1042, 1043, 1204, 1812. ОВМ – обязательства до востребования: 2021, 2022, 2023, 2027, 2031, 2032, 2033, 2091, 2092, 2093, 2094, 2096, 2101, 2102, 2103, 2105, 2231, 2241, 2242, 2243, 2244, 2245, 2246, 2247, 2248, 2249, 2251, 2252, 2253, 2254, 2255, 2256, 2257, 2258, 2259, 2261, 2262, 2263, 2264, 2265, 2266, 2267, 2268, 2269, 2271, 2272, 2273, 2274, 2275, 2276, 2277, 2278, 2279, 2170, 2181, 2182, 2183, 2184, 2186, 2187, 2188, 2189, 2191, 2192, 2199, 2211, 2212, 2213, 2214, 2215, 2216, 2217, 2218, 2219, 2221, 2224, 2225, 2226, 2227, 2228, 2229, 2231, 2311, 2391, 2392, 2393, 2651, 2652, 2653, 2654, 2655, 2656, 2657, 2658, 2659, 2661, 2665, 2666, часть 6015, 6314, 2812, 2756, 2777. Минимально допустимое значение – 20%. Норматив текущей ликвидности Н2.2. определяется как отношение суммы ликвидных активов банка к сумме обязательств до востребования и на срок до 30 дней:

Н2.2. =

ЛАТ – ликвидные активы, рассчитываемые как сумма высоколиквидных активов и остатков на счетах: Лам, 1023, 1043, 1101, 1102, 1104, 1111, 1112, 1113, 1202, 1203, 1204, 1207, 1208, 1209, 1212, 1213, 1214, 1217, 1218, 1219, 1301, 1302, 1303, 1304, 1305, 1306, 1307, 1308, 1309, 1311, 1312, 1313, 1314, 1315, 1316, 1317, 1318, 1319, 1331, 1332, 1333, 1334, 1335, 1336, 1337, 1338, 1339, 1351, 1352, 1353, 1354, 1355, 1356, 1357, 1358, 1359, 1371, 1372, 1373, 1374, 1375, 1376, 1377, 1378, 1379, 1431, 1432, 1433, 1434, 1435, 1436, 1481, 1482, 1552, 1655. ОВТ – обязательства до востребования и на срок до 30 дней: 2021, 2022, 2023, 2027, 2031, 2032, 2033, 2091, 2092, 2093, 2094, 2096, 2101, 2170, 2181, 2182, 2183, 2184, 2186, 2187, 2188, 2189, 2191, 2192, 2199, 2211, 2212, 2213, 2214, 2215, 2216, 2217, 2218, 2219, 2221, 2222, 2223, 2224, 2225, 2226, 2227, 2228, 2229, 2231, 2241, 2242, 2243, 2244, 2245, 2246, 2247, 2248, 2249, 2311, 2312, 2313, 2314, 2315, 2391, 2392, 2393, 2651, 2652, 2653, 2654, 2655, 2656, 2657, 2658, 2659, 2661, 2665, 2666, 2801, 2812, 100%(2102, 2103, 2104, 2105, 2251, 2252, 2253, 2254, 2255, 2256, 2257, 2258, 2259, 2261, 2262, 2263, 2264, 2265, 2266, 2267, 2268, 2269, 2271, 2272, 2273, 2274, 2275, 2276, 2277, 2278, 2279, 2332, 2333, 2334, 2352, 2353, 2354, 2372, 2373, 2374, 2481, 2482), 10%(2102, 2103, 2104, 2105, 2251, 2252, 2253, 2254, 2255, 2256, 2257, 2258, 2259, 2261, 2262, 2263, 2264, 2265, 2266, 2267, 2268, 2269, 2271, 2272, 2274, 2275, 2276, 2277, 2278, 2279, 2332, 2333, 2334, 2352, 2353, 2354, 2372, 2373, 2374), 2740, 2750, 2770, 2780, часть 6015, 6314, 6341, 6351, 6353. Минимально допустимое значение – 50%. Норматив долгосрочной ликвидности Н2.3. определяется как отношение всей задолженности банку свыше года к собственному капиталу банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года:

Н2.3. =

Крд – кредиты, выданные банком, размещенные депозиты с оставшимся сроком погашения свыше года, включая просроченные и беспроцентные; ОД – обязательства банка по кредитам и депозитам, полученным банком, а также по выпущенным в обращение ценным бумагам банка сроком погашения свыше года. Максимально допустимое значение – 120%. Норматив общей ликвидности Н2 определяется как процентное соотношение ликвидных активов и суммарных активов банка.

Н2 =

А – общая сумма активов по балансу банка; Ро – обязательные резервы банка. Минимально допустимое значение – 20%. Максимальный размер кредитного риска на одного заемщика-акционера банка или группу взаимосвязанных акционеров Н5 определяется как отношение значения показателя Кра к собственному капиталу банка:

Н5 =

Кра – значение показателя Крз в отношении акционеров банка. Максимально допустимое значение – 20%. Максимальный размер риска на одного заемщика или группу связанных заемщиков Н3 устанавливается в процентах от собственного капитала банка.

Н3 =

Крз – совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков по кредитам, включая межбанковские (кроме предоставленных ПРБ). Взаимосвязанные заемщики – юридические и физические лица – заемщики, связанные между собой экономическими или юридическими отношениями, таким образом, что финансовые трудности одного из заемщиков обуславливают или делают вероятным возникновения финансовых трудностей другого заемщика. Максимально допустимое значение – 30%. Совокупная величина кредитных рисков на заемщиков-акционеров банка Н5.1. определяется как отношение суммарного значения кредитных рисков (Крз) по всем акционерам и взаимосвязанными с ними заемщиками к собственному капиталу банка. Н5.1. = Максимально допустимое значение – 50%. Максимальная совокупная величина задолженности по кредитам, выданным десяти заемщикам Н6 определяется по следующей формуле:

Н6 =

где К10max – совокупная величина задолженности по кредитам, выданным десяти заемщикам, рассчитанная в соответствии с Приложением. Максимально допустимое значение – 40%. Норматив риска собственных вексельных обязательств Н7 определяется по формуле:

Н7 =

где ВО – выпущенные банком векселя. Максимальное значение – 50%.

Норматив использования собственного капитала банка для приобретения акций других юридических лиц Н8 устанавливается как процентное соотношение вложений банка в акции, приобретенные для инвестирования, а также части вложений банка в акции, приобретенные для перепродажи и собственного капитала банка.

Н8 =

где Кин – инвестиции банка в акции других юридических лиц. Максимально допустимое значение – 25%. Норматив покупки ценных бумаг за счет средств, находящихся на счетах предприятий, организаций республиканского и местного бюджета Н9 определяется как 50% среднеарифметических остатков на балансовых счетах 2181, 2182, 2183, 2186, 2187, 2188, 2189, 2191, 2192, 2199, за последние 3 месяца предшествующего периода, при этом в расчет суммы ценных бумаг принимаются ГЦБ и ценные бумаги ПРБ (за исключением векселей). Минимально допустимое значение – 50% от вышеуказанных остатков.

|

||||

|

Последнее изменение этой страницы: 2019-08-19; просмотров: 140; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.166.34 (0.012 с.) |

, где

, где , где

, где , где

, где , где

, где , где

, где , где

, где ,

, ,

, ,

,