Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Форма безналичных расчетов в РФ.Содержание книги

Поиск на нашем сайте

Безналичные расчеты проводятся на основании расчетных документов установленной формы с соблюдением соответствующего документооборота. Они различаются в зависимости от вида расчетных документов, способа платежа и организации документооборота в банке. Безналичные платежи на территории РФ осуществляются в формах, установленных ГК РФ, к которым относятся расчеты платежными поручениями, расчеты по аккредитиву, расчеты по инкассо, расчеты чеками, а также в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (стороны по договору вправе избрать любую из форм расчетов) (см. рисунок 1.4). К формам безналичных расчетов, предусмотренных для осуществления перечислений денежных средств по инициативе плательщиков, относятся расчеты платежными поручениями, аккредитивами и чеками. К формам безналичных расчетов, используемым для получения платежа посредством списания денежных средств со счета плательщика по инициативе получателя (взыскателя), относятся расчеты по инкассо с применением платежных требований и инкассовых поручений. К платежным инструментам безналичных расчетов относятся платежные карты и векселя.

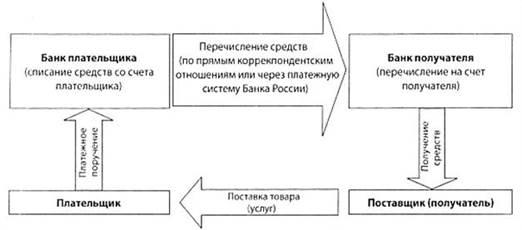

Рисунок 1.4 – Формы и инструменты безналичных расчётов Рассмотрим особенности применения существующих в Российской Федерации форм безналичных расчетов подробнее. 1) Расчеты платежными поручениями – это самая распространенная в настоящее время в России форма безналичных расчетов. Платежное поручение – это расчетный документ, представляющий собой распоряжение плательщика обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежное поручение исполняется банком в срок, предусмотренный законодательством, в течение 10 дней со дня его выписки, или в более короткий срок, установленный договором банковского счета, а также применяемыми в банковской практике обычаями делового оборота. Платежными поручениями могут производиться: - перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; - перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды; - перечисления денежных средств в целях возврата/размещения кредитов (займов)/ депозитов и уплаты процентов по ним; - перечисления денежных средств в других целях, предусмотренных законодательством или договором. В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров работ, услуг или для осуществления периодических платежей. Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. Банк обязан информировать плательщика по его требованию об исполнении платежного поручения не позже следующего рабочего дня после обращения плательщика в банк, если иной срок не предусмотрен договором банковского счета. Порядок информирования плательщика определяется договором банковского счета. Последовательность операций и документооборот с использованием платежных поручений: 1 - поставка товара (оказание услуг); 2 - передача платежного поручения в банк и списание средств со счета покупателя; 3 - перевод средств в банк поставщика и зачисление средств на счет получателя; 4 - сообщение поставщику о зачислении средств на его банковский счет (см. рисунок 3).

Рисунок 1.5 - Расчеты платежными поручениями при последующей оплате товаров (услуг) 2) Аккредитивная форма расчетов. Суть аккредитивной формы расчетов состоит в том, что плательщик поручает обслуживающему его банку произвести за счет средств, предварительно депонированных на счете, либо под гарантию банка, оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях предусмотренных плательщиком в заявлении на открытие аккредитива. Аккредитив представляет собой условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия исполняющему банку произвести такие платежи. Существует несколько видов аккредитивов: 1) покрытые (депонированные) или непокрытые (гарантированные); 2) отзывные или безотзывные. При открытии покрытого (депонированного) аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. (см. рисунок 1.6) При открытии непокрытого (гарантированного) аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка-эмитента в пределах суммы аккредитива либо указывает в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями. При оформлении документов на открытие аккредитива должен быть указан вид аккредитива – отзывной или безотзывной. При отсутствии такого указания документ считается отзывным. Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с получателем (при несоблюдении условий, предусмотренных договором). В случае изменения условий или отмены отзывного аккредитива банк-эмитент обязан направить соответствующее уведомление получателю средств не позже рабочего дня, следующего за днем изменения условий или отмены аккредитива. Безотзывной аккредитив не может быть изменен или аннулирован без согласия получателя средств. При аккредитивной форме расчетов полностью соблюдаются все основные правила осуществления расчетов: - продукция оплачивается после ее отгрузки; - оплата производится с согласия плательщика, выраженного в данном случае самим фактом открытия аккредитива; - плательщику предоставляется право отказаться от оплаты, если обнаружены нарушения условий договора; - аккредитив открывается за счет средств покупателя или кредита банка, если покупатель имеет право на его получение.

Рисунок 1.6 - Аккредитивная форма расчетов с предварительным депонированием средств Положительной стороной аккредитивной формы расчетов является гарантия платежа. Вместе с тем этой форме расчетов присущ ряд недостатков, которые и предопределили ограниченную сферу ее применения: средства покупателя в сумме аккредитива отвлекаются из его хозяйственного оборота на срок действия аккредитива; замедляется товарооборот, так как поставщик до извещения об открытии аккредитива не может отгрузить уже готовую продукцию и несет дополнительные затраты по ее хранению. 3) Расчеты чеками. При расчетах чеками владелец счета (чекодатель) дает письменное распоряжение банку, выдавшему расчетные чеки, уплатить определенную сумму денег, указанную в чеке, получателю средств (чекодержателю). Чеки используются как физическими, так и юридическими лицами, выступают платежным средством и могут применяться при расчетах во всех случаях, предусмотренных законодательством РФ. Чек удобен для расчетов в случаях: - когда плательщик не хочет совершать платеж до получения товара, а поставщик передавать товар до получения гарантии платежа; - когда продавец заранее не известен. Расчетный чек, эмитированный российским банком, имеет хождение только на территории Российской Федерации. Также чек служит ценной бумагой. Бланки чеков являются бланками строгой отчетности. Приобретая товар или получая услуги, предприятие (через полномочного представителя) выписывает расчетный чек и передает его поставщику-получателю средств непосредственно в момент совершения хозяйственной операции (см. рисунок 1.7). В мировой банковской практике в зависимости от того, кто указан получателем платежа, чеки делят на именные, ордерные, предъявительские. Чек должен быть предъявлен к оплате в учреждение банка в течение 10 дней, не считая дня его выдачи. Следует помнить, что при расчетах чеками из чековых книжек с депонированием средств гарантируется платеж поставщику, но средства отвлекаются из хозяйственного оборота плательщика на достаточно длительный срок.

Рисунок 1.7 - Расчеты чеками 1 - покупатель направляет в банк заявление на выдачу чековой книжки; 2 - банк выдает ему чековую книжку (или разовый чек); 3 - отгрузка товара или оказание услуг; 3а - оплата товара чеком; 4 - поставщик предъявляет чек в банк к оплате и последний списывает средства со счета покупателя и зачисляет их на счет поставщика 4) Расчеты по инкассо. Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк-эмитент по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой исполняющий банк. Расчеты по инкассо осуществляются на основании платежного требование/инкассовое поручения. Они представляют собой безусловное требование по списанию средств со счета плательщика в пользу получателя. Можно объединить вместе эти два платежных инструмента, так как по своей сути и порядку расчетов по ним они идентичны. Эта форма похожа на расчеты платежными поручениями, но в отличие от нее не плательщик, а получатель средств оформляет и представляет в банк документ (требование) о списании в его пользу определенной суммы. Такие расчеты (расчеты по инкассо) осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика, с акцептом (от лат. acceptus – принятый) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке). Платежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя) (см. рисунок 1.8).

Рисунок 1.8 – Расчёты платёжными требованиями При платежах платежными требованиями с акцептом плательщик вправе в письменной форме акцептовать платежное требование полностью или частично либо отказаться от акцепта платежных требований по основаниям, предусмотренным в договоре между плательщиком и получателем средств. Срок для акцепта платежных требований определяется сторонами по основному договору. При этом срок для акцепта должен быть не менее 5 рабочих дней. Платежи платежными требованиями без акцепта плательщика используются в случаях: - установленных законодательством (в настоящее время при платежах за продукцию и услуги предприятий топливно-энергетического комплекса, коммунальных, энергетических, водопроводно-канализационных предприятий, предприятий связи); - предусмотренных договором между плательщиком и получателем с предоставлением плательщиком обслуживающему банку права на списание денежных средств со счета плательщика без его распоряжения. Инкассовые поручения применяются: - в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; - для взыскания по исполнительным документам; - в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения. 5) Расчеты пластиковыми карточками. Расчеты пластиковыми карточками предполагают наличие определенной системы, в состав которой входят банки и иные участники, которые совместно осуществляют выпуск в обращение и операции с использованием пластиковых карточек. Основные правила выпуска и применения банковских карт в РФ регулируются «Положением о порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием». В составе системы выделяют ее владельца, банк-эмитент, банк-эквайер. Владельцем системы является лицо, которое определяет правила и стандарты проведения участником различных операций с использованием пластиковых карточек и обладает определенными обязательствами. Среди банков, входящих в систему, особое место занимает банк-эмитенты, которые осуществляет эмиссию карточек, а также расчетное, кассовое обслуживание держателей данных карточек. Банк - эквайер является банком, осуществляющим операции по обслуживанию карточек, что определяется как эквайринг. Безналичные расчеты с использованием пластиковых карточек совершаются на основании договора, заключаемого банком с владельцем системы по установленным им стандартам и правилам и осуществляются по схеме, представленной на рисунке 1.9.

Рисунок 1.9 Схема расчетов с использованием пластиковых карточек 1 - Заключение договора карточного счета и открытие карточного счета; 2 - выдача карточки; 3 - передача товаров, оказание услуг клиенту, который является держателем карточки; 4 - использование карточки с поступлением ПТС карточного чека или иных документов, подтверждающих данную операцию; 5 - передача в банк карточного чека или иных документов; 6 - принятие банком документов от ПТС и формирование платежных инструкций банку - эмитенту; 7 - передача в банк - эмитент платежных инструкций; 8 - списание средств с карт - счета клиента; 9 - перевод денежных средств в банк - эквайер; 10 - зачисление средств на счет ПТС; 11 - извещение ПТС об оплате. Представленная схема отражает лишь общий порядок документооборота, тогда как на практике возможен и иной порядок исполнения инструкций банка - эквайра, что определяется Правилами банка или Правилами конкретной системы. Расчет с помощью банковских карт имеет несомненные преимущества для клиента банка. Привлекательность банковских карт определяется удобством их использования, значительным уровнем защищенности средств, хранящихся на карточном счете в банке, возможностью проверить каждую операцию, обратившись в банк. 6) Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа - векселя. Вексель — это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные [11]. Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской. Переводный вексель (тратта) — это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель; плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) — получатель платежа по векселю. Переводный вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Возможность векселей расширяет границы их использования, превращает вексель из простого орудия оформления коммерческого кредита в кредитное орудие обращения, обслуживающее реализацию товаров и услуг. Все передаточные надписи на векселе, его акцепт или аваль оформляются в пределах установленного срока платежа.

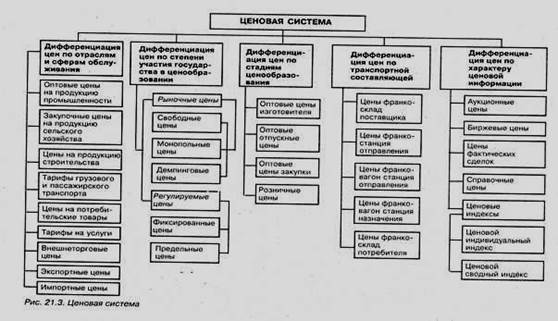

Ценовая система. Виды цен, их классификация. Ценовая система – это единая, упорядоченная совокупность различных видов цен, обслуживающих и регулирующих экономические отношения между различными участниками национального и мирового рынков (рис. 21.3).

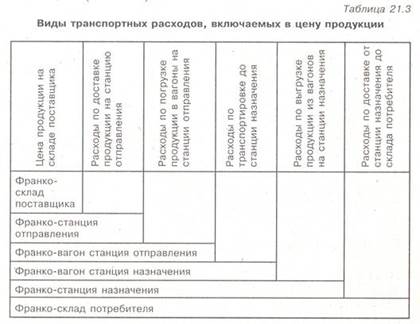

Дифференциация цен по отраслям и сферам обслуживания экономики строится на основе учёта особенностей отдельных отраслей национального хозяйства и включает следующие виды цен: тарифы грузового и пассажирского транспорта - плата за перемещение грузов и пассажиров, которая взимается транспортными организациями с отправителей грузов и населения; цены на потребительские товары используются для реализации товаров в розничной торговой сети населению, предприятиям и организациям; тарифы на услуги - система ставок, по которым предприятия сферы услуг реализуют их потребителям; внешнеторговые цены - это цены, по которым осуществляется экспорт отечественных и импорт зарубежных товаров и услуг. Формирование цен этой группы принципиально отличается от определения национальных цен, которые подразделяются на экспортные и импортные; экспортные цены - это цены, по которым российские производители или внешнеторговые организации продают отечественные товары (услуги) на мировом рынке; импортные цены - это цены, по которым российские фирмы закупают товары (услуги) за рубежом. Цены на импортируемую продукцию устанавливаются на базе таможенной стоимости импортного товара с учетом таможенных импортных пошлин, валютного курса, расходов на реализацию данного товара внутри страны. При этом в структуре импортных цен значительное место занимают косвенные налоги - акциз и налог на добавленную стоимость. При дифференциации цен по степени участия государства в процессе ценообразования цены подразделяются на рыночные и регулируемые. Рыночная цена товара, работ, услуг - цена, складывающаяся в процессе взаимоотношений субъектов ценообразования на рынке под влиянием конъюнктуры. Рыночные цены по условиям их фондирования подразделяются на свободные, монопольные и демпинговые. Регулируемая цена - цена, складывающаяся на рынке в процессе прямого государственного воздействия. Регулируемые цены по условиям их формирования подразделяются на фиксированные и предельные. Дифференциация цен по стадиям ценообразования отражает количественную взаимосвязь цен, складывающихся по мере движения товара (услуги) от производителя к конечному потребителю. Цена на каждой предыдущей стадии движения товара является составным элементом цены последующей стадии. Они подразделяются на оптовые цены изготовителя, отпускные оптовые цены, оптовые цены закупки и розничные цены. Дифференциация цен по транспортной составляющей осуществляется в зависимости от порядка оплаты транспортных расходов. На практике это отражается в системе франкирования цен. «Франко» означает, до какого пункта на пути продвижения продукции от изготовителя до потребителя транспортные расходы включены в состав цены (табл. 21.3).

Дифференциация цен по характеру ценовой информации строится на учете специфики этой информации и включает аукционные цены, биржевые цены, цены фактических сделок, справочные цены и ценовые индексы. Ценовые индексы - это информационные показатели динамики цен за определенный период, которые, в свою очередь, подразделяются на ценовые индивидуальные индексы и ценовые сводные индексы. 21.4. ЦЕНООБРАЗОВАНИЕ. МЕТОДЫ ЦЕНООБРАЗОВАНИЯ: ОПРЕДЕЛЕНИЕ, КЛАССИФИКАЦИЯ Методы ценообразования могут быть представлены в виде системы, показанной на рис. 21.4. Затратные методы ценообразования основаны преимущественно на учете издержек производства и реализации продукции, параметрические методы ценообразования - на учете технико-экономических параметров товаров. Обоснование цен в условиях рынка опирается на использование всей совокупности ценовых методов.

К затратным методам ценообразования относятся метод полных издержек, метод стандартных издержек, метод прямых издержек. Метод полных издержек - это способ формирования цен на основе всех затрат, которые вне зависимости от своего происхождения списываются на единицу того или иного изделия. Основой определения цены являются реальные издержки производителя на единицу продукции, к которым добавляется необходимая фирме прибыль. Метод при меняется предприятиями, положение которых близко к монопольному и сбыт продукции практически гарантирован. Метод стандартных издержек позволяет формировать цены на основе расчета затрат по нормам с учетом отклонений фактических затрат от нормативных. Этот метод в отличие от простого отражения затрат дает возможность проведения пофакторного анализа. Его преимущество состоит в возможности управления затратами по отклонениям от норм, а не по их общей величине. Отклонения по каждой статье периодически соотносятся с финансовыми результатами, что позволяет контролировать не только затраты, но и прибыль. Метод обеспечивает непрерывное сопоставление затрат. Наиболее сложным элементом системы стандартных издержек является определение стандартов затрат. Для формирования экономически обоснованных стандартов необходимо детальное изучение методов производства, технических характеристик и цен аналогичной продукции конкурентов, требований к данным изделиям, предъявляемых на мировом рынке, и т.п. Метод прямых издержек - это способ формирования цен на основе определения прямых затрат исходя из конъюнктуры рынка, ожидаемых цен продажи. Практически все условно-переменные затраты зависят от объема выпускаемой продукции и рассматриваются как прямые. Остальные издержки относятся на финансовые результаты. Поэтому данный метод называют также методом формирования цен по сокращенным затратам. Основное преимущество метода заключается в возможности выявления наиболее выгодных видов продукции. Предполагается, что косвенные затраты практически не изменяются ни при замене одного изделия другим, ни при изменении в определенных пределах масштабов производства. Поэтому чем выше разница между ценой изделия и сокращенными затратами, тем больше валовая прибыль (покрытие), а соответственно и рентабельность. Таким образом, косвенные затраты не распределяются на конкретные изделия, в целом по предприятию они должны быть покрыты за счет валовой прибыли.. Разновидностью ценового метода прямых издержек является метод стандартных прямых издержек, совмещающий преимущества методов стандартных и прямых затрат. Этот метод позволяет управлять сокращенными затратами по отклонениям и требует проведения анализа сокращенной номенклатуры затрат, на основе которого можно определить «узкие места» производства и принять необходимые меры по повышению их рентабельности. К параметрическим методам ценообразования относятся метод удельной цены, метод баллов и метод регрессии. Метод удельной цены основан на формировании цен по одному из главных параметров качества товара. Удельная цена рассчитывается как частное от деления цены на основной параметр качества товара. Этот метод используется лишь для ориентировочных оценок во избежание грубых ошибок. Метод баллов заключается в использовании экспертных оценок значимости параметров товаров. Практическое использование балльного метода при определении конкретных цен осуществляется по следующему алгоритму:

Цена на искомый (новый) товар (

где

Метод баллов целесообразно применять при формировании цен на те товары, параметры которых разнообразны и не поддаются непосредственному количественному соизмерению (удобство, дизайн, мощность, цвет, запах, вкус и т.д.). Метод регрессии состоит в определении эмпирических формул (регрессионных уравнений) зависимости цен от величины нескольких основных параметров качества в рамках параметрического ряда товаров. При этом цена выступает как функция от параметров:

где Х1 Х2, Х3,..., Хn - основные параметры качества товара. Этот метод позволяет моделировать изменение цен в зависимости от совокупности их параметров, строго определять аналитическую форму связи, а также использовать уравнения регрессии для определения цен товаров, входящих в данный параметрический ряд. В результате формируется взаимосвязанная система цен на товары.

|

|||||||||||||

|

Последнее изменение этой страницы: 2019-05-20; просмотров: 193; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.149.254.229 (0.015 с.) |

) балльным методом рассчитывается по формуле:

) балльным методом рассчитывается по формуле:

- цена базисного товара;

- цена базисного товара; - балльная оценка i-гo параметра нового товара;

- балльная оценка i-гo параметра нового товара; - балльная оценка i-гo параметра базисного товара (эталона).

- балльная оценка i-гo параметра базисного товара (эталона). ,

,