Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Какие особенности страхования ТС нестандартной комплектации.Содержание книги

Поиск на нашем сайте

Страхование автомобиля с тюнингом по КАСКО значительно отличается от оформления договора страхования КАСКО на стандартное ТС. i Термин «тюнинг» (англ. Тuning - настройка, регулировка) – усовершенствование («доработка») серийного автомобиля путем установки нештатных узлов, агрегатов и деталей, изменяющих те или иные свойства машины, в том числе и внешний вид. Стандартный договор страхования КАСКО, предполагает, что страховое покрытие будет распространяться только на базовую комплектацию автомобиля. Внешние и прочие нестандартные детали, представляющие собой цельный элемент, как правило, страхуются как дополнительное оборудование (ДО). Если же речь идет о сложных узлах и агрегатах автомобиля, таких как двигатель, подвеска и др., которые были усовершенствованы, то здесь понадобится индивидуальный подход и экспертная оценка стоимости доработок. При страховании ДО важно, чтобы Вы были полностью проинформированы о том, какую страховую защиту и от каких именно рисков Вы получите на свое ДО, с износом или без учета износа будет осуществляться выплаты за детали. Правила КАСКО в разных компаниях имеют большие отличия, где-то износ дополнительного оборудования составляет 10% в год, где-то износ определяется в соответствии с износом ТС, в некоторых компаниях может быть указано, что компенсируются только полная потеря ДО, т.е. фактически ДО страхуется только от угона и т.д. · Обратите внимание, что возмещению при страховом случае подлежит только стоимость дополнительного оборудования, стоимость установки оборудования в страховую сумму и сумму выплаты не входит. Отдельной темой является страхование аэрографии в качестве дополнительного оборудования. Аэрография представляет собой художественную роспись кузова автомобиля. На языке страховых компаний аэрография – это один из видов дополнительного оборудования. С одной стороны, нанесение рисунка на транспорт – это отличная защита автомобиля от угона, поскольку преступникам будет сложно скрыть ТС с аэрографией в потоке транспорта. Однако, не смотря на это, страховщики не спешат страховать аэрографию по КАСКО. Описывая аэрографию и устанавливая ее стоимость, страховщики настаивают, чтобы рисунок и его стоимость были поделены на кузовные элементы. То есть, если аэрография нанесена на капот и крылья, нужно будет установить страховую сумму по каждому из трех элементов в отдельности. Сделать это правильно довольно сложно, так как мастерские аэрографии оценивают работу в целом и, как правило, в стоимости работы не указывается во сколько обошлась аэрография на каждый элемент.

Учитывая сложности и неоднозначные нюансы, на российском рынке сегодня очень мало страховых компаний, готовых предоставить покрытие по договору страхования КАСКО на аэрографию. В целом стоит отметить, что страхование аэрографии и дополнительного оборудования – удовольствие далеко недешевое. Тарифы на страхование КАСКО достигают 20% от стоимости установленного оборудования. Поэтому превратив свой автомобиль в произведение искусства, Вы должны быть готовы к тому, что для его всесторонней страховой защиты вам придется понести немало временных и финансовых затрат. СИСТЕМЫ СТРАХОВАНИЯ Система страхования, лимиты и страховые суммы – как можно застраховать Страховая сумма по договору страхования не может превышать страховой стоимости ТС (действительной стоимости имущества на момент заключения договора страхования). Страховая стоимость, предъявленного на страхование ТС и ДО, определяется с учетом их первоначальной стоимости и норм амортизации (износа) на основании документов, подтверждающих стоимость ТС и ДО. Разобраться с терминами поможет раздел «Словарь терминов». К документам, подтверждающим стоимость ТС и ДО, относятся: · договор купли-продажи; · справка-счет; · счет-фактура завода-изготовителя или официального дилера (продавца); · чеки, квитанции и другие платежные документы; · таможенные документы; · прайс-листы дилеров; · каталоги для импортных ТС, иная справочная или периодическая литература; · иные документы, включая заключение эксперта (экспертизы), позволяющие определить страховую стоимость. По договору страхования может быть установлена постоянная (неиндексируемая) страховая сумма, не снижающая в период действия полиса, и изменяющаяся (индексируемая) страховая сумма, которая определяется как страховая сумма, установленная на дату заключения договора страхования, умноженная на коэффициент или процент снижения, размеры которых каждая страховая компания устанавливает индивидуально.

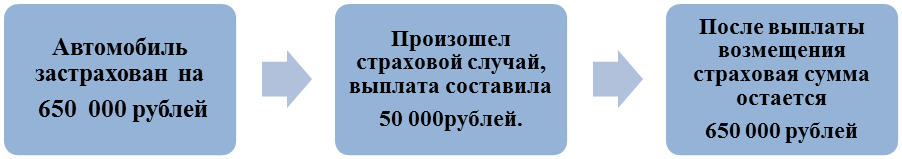

Договор страхования может быть заключен на условиях «полного», «неполного пропорционального» и «неполного непропорционального» страхования. Страхование считается «полным», если страховая сумма в любой момент действия договора страхования равна страховой стоимости ТС. Страхование считается «неполным пропорциональным», если страховая сумма установлена ниже страховой стоимости ТС. В этом случае ущерб возмещается пропорционально отношению страховой суммы к страховой стоимости ТС. Страхование считается «неполным непропорциональным», если страховая сумма установлена ниже страховой стоимости ТС, но страховое возмещение выплачивается в пределах страховой суммы без правил о пропорции. Страховые компании по соглашению сторон могут установить следующие пределы (лимиты) возмещения: - «по каждому страховому случаю» (неагрегатная страховая сумма) – страховая сумма является лимитом возмещения Страховщика по каждому страховому случаю за весь период действия договора страхования (схема 3). Договор страхования прекращает свое действие с момента выплаты возмещения за похищенное (угнанное) ТС, а также при полной гибели ТС Схема 3. Принцип возмещения «по каждому страховому случаю» (неагрегатная страховая сумма).

- «по договору» (агрегатная страховая сумма) – страховая сумма, в пределах которой Страховщик обязуется выплатить страховое возмещение по всем страховым случаям, произошедшим в период срока действия договора страхования (схема 4). При этом страховая сумма уменьшается на сумму выплаченного страхового возмещения, а после выплаты по факту угона или полной гибели ТС, полис прекращает свое действие; Схема 4. Принцип возмещения по договору» (агрегатная страховая сумма).

- «по первому страховому случаю» - страховая сумма является лимитом возмещения по одному страховому случаю за весь период действия договора страхования. Действие договора страхования прекращается после наступления первого страхового случая. Также по договору страхования возможно установление лимита возмещения по отдельному страховому риску. Страховая сумма по страхованию водителя и пассажиров от несчастных случаев устанавливается по соглашению сторон по одному из следующих вариантов: - «поушальная система» - в договоре указывается общая страховая сумма «на салон» ТС. Страховая сумма, приходящаяся на каждое из застрахованных лиц, пострадавших при страховом случае, определяется путем установления процента от страховой суммы в зависимости от количества пострадавших лиц. - «система страхования мест» - страховая сумма устанавливается на каждое «застрахованное место» в ТС. Страховая сумма по страхованию гражданской ответственности владельца ТС устанавливается по соглашению сторон. Основная информация по страхованию гражданской ответственности владельца ТС содержится в Модуле 8 «Страхование автогражданской ответственности». ИСКЛЮЧЕНИЯ ИЗ СТРАХОВАНИЯ Типовые исключения из покрытия – пояснения, возможности включения Условия страхования КАСКО любой страховой компании содержат помимо страховых рисков перечень исключений из страхового покрытия. Страховыми случаями (как правило) не являются, и Страхователю не возмещаются:

· повреждение, гибель или хищение ТС/ДО в результате умышленных действий Страхователя, Выгодоприобретателя, либо водителя, допущенного к управлению ТС; · повреждение, гибель или хищение ТС/ДО в случае управления ТС лицом, не имеющим водительского удостоверения или иного документа на право управления ТС соответствующей категории, а также лишенным права на управление ТС; · ущерб, причиненный при управлении ТС водителем, находящимся в состоянии алкогольного, наркотического или токсического опьянения любой степени; · ущерб, причиненный в результате ДТП, место которого оставил водитель, допущенный к управлению застрахованным ТС; · повреждение и/или гибель застрахованного ТС при перевозке, буксировке и/или эвакуации либо перевозке, буксировке и/или эвакуации застрахованным ТС любого вида транспорта, за исключением случаев, когда это условие включено в договор страхования; · повреждение и/или гибель застрахованного ТС в случае использования источников открытого огня для прогрева двигателя или других деталей ТС; · повреждение и/или гибель, произошедшие вследствие самопроизвольного движения ТС; · повреждение и/или гибель застрахованного ТС в результате перевозки и хранения огнеопасных и взрывоопасных веществ и предметов; · повреждение и/или гибель застрахованного ТС, произошедших в результате поломки деталей; · повреждение, уничтожение или хищение ДО либо отдельных частей застрахованного ТС, находящихся отдельно от ТС (в том числе запасных колес); · точечные повреждения лакокрасочного покрытия без повреждения детали (сколы); · ущерб, вызванный естественным износом ТС и ДО вследствие их эксплуатации; · хищение или повреждение автомагнитолы и/или съемной панели автомагнитолы, если съемная передняя панель была оставлена в ТС; · ущерб, причиненный застрахованному ТС и/или ДО вследствие самопроизвольного открытия капота, крышки багажника или дверей во время движения; · повреждение, гибель или хищение комплекта инструментов, аптечки, огнетушителя, знака аварийной остановки, регистрационных знаков ТС и съемных рамок для их крепления; · повреждение, гибель или хищение ТС в случае оставления дверей ТС и/или окон ТС, и/или крышки багажника ТС, и/или люка ТС открытыми (не запертыми на замок) во время стоянки ТС в случае отсутствия (даже краткосрочного) в салоне ТС водителя или пассажиров; · хищение или угон ТС, не оборудованного в соответствии с требованиями Страховщика противоугонными системами, предусмотренными полисом страхования, а также, если системы в момент убытка были неисправны или неактивны;

· ущерб, вызванный повреждением или уничтожением шин и/или дисков колес при движении ТС, за исключением случаев когда такое повреждение или уничтожение повлекло за собой другие повреждения ТС; · ущерб, вызванный попаданием жидкости в двигатель ТС, повлекшим гидравлический удар, за исключением случаев, когда жидкость попала в результате стихийного бедствия; · ущерб, вызванный проникновением в застрахованное ТС воды, снега, града, грязи и т.п. через незакрытые окна, двери, капот, крышку багажника или люк ТС; · ущерб, вызванный животными, находящимися или перевозимыми в кабине, салоне, багажнике или кузове ТС; · ущерб, причиненный при погрузке в ТС или разгрузке из ТС груза или багажа; · ущерб, причиненный ТС в результате замыкания электропроводки, неисправности оборудования и деталей ТС. По договору страхования ТС не возмещаются: - моральный вред, упущенная выгода, простой и прочие косвенные потери, убытки и расходы Страхователя; - утрата товарной стоимости (некоторые страховые компании допускают включение покрытия по данному риску); - террористический акт и диверсии (некоторые страховые компании допускают включение покрытия по данному риску). Страховщик освобождается от выплаты страхового возмещения и страховой суммы, когда страховой случай наступил вследствие: - воздействия ядерного взрыва, радиации или радиоактивного заражения; - военных действий, а также маневров или иных военных мероприятий; - гражданской войны, народных волнений всякого рода или забастовок; - изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов. При страховании ТС из территории страхования могут исключаться некоторые республики и области, где проводятся антитеррористические мероприятия. При заключении договора стороны могут договориться об изменении (дополнении или сокращении) перечня исключений. При расширении ответственности страховой компании базовые тарифные ставки увеличиваются на повышающие коэффициенты, либо вводится безусловная франшиза в размере до 50% от страховой суммы. Обязательно Страхователю необходимо при заключении договора страхования детально изучить весь перечень исключений из страхования, выбрать оптимальные условия страхового покрытия, чтобы в случае убытка быть уверенным, что данное событие подпадает под определения страхового случая.

|

||||||||

|

Последнее изменение этой страницы: 2016-09-20; просмотров: 251; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.40.234 (0.01 с.) |