Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Модуль 7. Страхование автомобильного каскоСодержание книги Поиск на нашем сайте МОДУЛЬ 7. СТРАХОВАНИЕ АВТОМОБИЛЬНОГО КАСКО Автомобильное страхование – надежный способ сохранить свой автомобиль Введение в модуль (суть страхования КАСКО) В современном мире встречается много факторов, способных привести к повреждению или утрате, гибели вашего автомобиля. Не секрет, что ежегодно количество автомобилей на дорогах постоянно растет. Уже не редкость, когда в семье в наличии не один автомобиль, а два и даже более. Подобная тенденция не могла не повлиять и на количество дорожно-транспортных происшествий на дорогах. И за каждой аварией стоят не просто цифры, а конкретные люди и пострадавшее имущество. Нужно понимать, что не всегда на дороге опыт водителя может предотвратить возможные происшествия. Мы не знаем, кто именно управляет расположенным рядом автомобилем, который совершает очередной маневр на дороге. Мы не знаем, кто встретится нам на пути за поворотом. Столкновения автомобилей происходят ежедневно, и никто не может дать стопроцентной гарантии, что подобное не произойдет с любым, даже опытным, водителем. Помимо этого, статистика указывает на то, что количество угонов в России растет с каждым годом. Угонщики все чаще для угона используют высокотехнологичное оборудование. - Почему Вы украли этот автомобиль? – спрашивает судья у обвиняемого. - Я думал, у него уже нет владельца. - Но почему? - Потому, что автомобиль стоял у ворот кладбища. Ко всему указанному добавим аномальные погодные явления, неудовлетворительную работу дорожных и ремонтных служб, а также противоправные действия третьих лиц, которые поджигают автомобили, разбивают стекла, похищают колеса, оборудование и т.п. Как же защитить свой автомобиль от неблагоприятных событий, которые помимо повреждения или утраты имущества принесут с собой и дополнительные расходы? На помощь приходит добровольное страхование автомобилей от угона/хищения и ущерба (АВТОКАСКО). i Термин «КАСКО» (от исп. Casco) – «буквально» борт (корпус) транспортного средства: речного, морского, воздушного судна или автомобиля (англ. Hull Insurance). Страхование КАСКО предусматривает возмещение ущерба при повреждении или гибели перевозочного средства. Страхование не включает в себя страхование перевозимых пассажиров и грузов (в международной практике грузы или имущество, перевозимые морским судном с целью получения фрахта, называются КАРГО (CARGO)), а также связанных со средствами перевозки имущественных интересов - фрахт, ответственность перед физическими и юридическими третьими лицами и т.п. Автовладелец заключает со страховой компанией договор страхования (полис КАСКО), оплатив при этом указанную страховую премию. Если автомобиль угоняют, либо наносят ущерб, то есть наступает страховой случай, то страховая компания выплачивает автовладельцу страховое возмещение в рамках страховой суммы, установленной договором страхования.

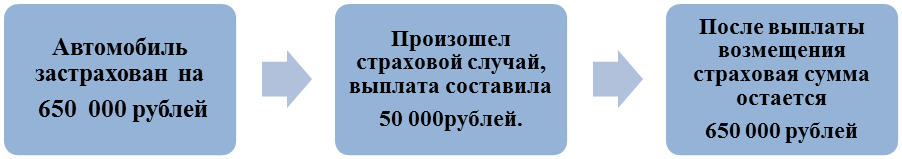

Отечественный и зарубежный опыт автомобильного страхования Историческая справка, отечественный и зарубежный опыт, распространенность на рынке У термина КАСКО давняя история, корни которой уходят в XV век. В те времена корабли европейцев, совершая дальние торговые плавания, часто гибли либо из-за погодных условий, либо из-за нападений пиратов. Тогда и появились первые страховые компании, которые страховали грузы и корабли. В «реалиях» сегодняшнего дня АВТОКАСКО – это все то, что относится к целостности и сохранности самого автомобиля. Страхование КАСКО имеет большее распространение в странах Европы и Северной Америки. Стандартная стоимость полиса там, как правило, не превышает 450-500 долларов США. В России же цена полиса может быть в 2-3 раза выше. Условия страховой защиты автомобиля Дополнительные опции (франшиза, износ, неагрегатная сумма, страхование без справок, отдельные условия для некоторых деталей и другие) Самым важным при оформлении договора страхования является выбор оптимальной программы страхования. Стоимость договора страхования (полиса КАСКО) зависит от многих факторов (схема 1): марка автомобиля; год выпуска автомобиля; мощность и состояние автомобиля; возраст, водительский стаж страхователя и лиц, имеющих право управлять автомобилем; условия хранения и безопасности автомобиля (гараж, стоянка, сигнализация); характер эксплуатации автомобиля; величина страховой суммы и др. Что такое франшиза? Франшиза – это часть ущерба, которую страховщик не возмещает. Измеряется в рублях (валюте договора) или в % от страховой суммы (стоимости автомобиля). Франшиза устанавливается в договоре страхования по соглашению сторон. Тип и сумма франшизы должны быть прописаны в полисе КАСКО. Применение франшизы позволяет уменьшить стоимость страховки на 5-20%. Существует несколько типов франшиз, которые могут использоваться страховыми компаниями. Условная франшиза – Страховщик освобождается от возмещения ущерба, если его размер не превышает размер франшизы, однако возмещает его полностью в случае, если размер убытка превышает размер франшизы. Например, если по полису установлена условная франшиза в размере 10 000 рублей, а ущерб составляет 7 000 рублей, то страховая компания освобождается от страховой выплаты. Но если ущерб составит 11 000 рублей, то страховая компания оплачивает его полностью. Безусловная франшиза – размер страховой выплаты определяется как разница между размером ущерба и размером франшизы. Например, если безусловная франшиза по полису составляет 10 000 рублей, то при ущербе в размере 15 000 рублей, страховая компания выплатит только 5 000 рублей. А если ущерб составит 9 900 рублей, то страховая компания ничего выплачивать не будет. Динамическая франшиза – это гибкая франшиза, за первый страховой случай выплата страхового возмещения производится полностью, а за последующие – выплата производится за вычетом установленного договором страхования размера франшизы (схема 2). Что такое GAP Страхование? i Термин «GAP» (англ. Guaranteed Asset Protection) - возмещение непредвиденных расходов, связанных с уменьшением стоимости ТС в результате его износа, которые собственник ТС должен будет произвести в случае утраты или гибели ТС. «GAP страхование» может быть применено только при условии, что ТС застраховано по рискам повреждения, гибели или утраты ТС. Выплата страхового возмещения по страховому случаю «GAP страхование» производится только после получения Страхователем (Выгодоприобретателем) возмещения по страховым случаям, связанным с гибелью или утратой ТС. v ПРИМЕР. Вы оформили для автомобиля полис КАСКО, страховая сумма составила 650 000 рублей. К моменту угона стоимость Вашего автомобиля снизилась из-за износа, то есть выплата будет меньше, чем стоимость (страховая сумма) автомобиля на дату начала действия страхования. Разницу между начальной и «актуальной» страховой суммой автомобиля возмещает выплата GAP, то есть за угнанный автомобиль Вы в результате получите те же 650 000 рублей. СИСТЕМЫ СТРАХОВАНИЯ Система страхования, лимиты и страховые суммы – как можно застраховать Страховая сумма по договору страхования не может превышать страховой стоимости ТС (действительной стоимости имущества на момент заключения договора страхования). Страховая стоимость, предъявленного на страхование ТС и ДО, определяется с учетом их первоначальной стоимости и норм амортизации (износа) на основании документов, подтверждающих стоимость ТС и ДО. Разобраться с терминами поможет раздел «Словарь терминов». К документам, подтверждающим стоимость ТС и ДО, относятся: · договор купли-продажи; · справка-счет; · счет-фактура завода-изготовителя или официального дилера (продавца); · чеки, квитанции и другие платежные документы; · таможенные документы; · прайс-листы дилеров; · каталоги для импортных ТС, иная справочная или периодическая литература; · иные документы, включая заключение эксперта (экспертизы), позволяющие определить страховую стоимость. По договору страхования может быть установлена постоянная (неиндексируемая) страховая сумма, не снижающая в период действия полиса, и изменяющаяся (индексируемая) страховая сумма, которая определяется как страховая сумма, установленная на дату заключения договора страхования, умноженная на коэффициент или процент снижения, размеры которых каждая страховая компания устанавливает индивидуально. Договор страхования может быть заключен на условиях «полного», «неполного пропорционального» и «неполного непропорционального» страхования. Страхование считается «полным», если страховая сумма в любой момент действия договора страхования равна страховой стоимости ТС. Страхование считается «неполным пропорциональным», если страховая сумма установлена ниже страховой стоимости ТС. В этом случае ущерб возмещается пропорционально отношению страховой суммы к страховой стоимости ТС. Страхование считается «неполным непропорциональным», если страховая сумма установлена ниже страховой стоимости ТС, но страховое возмещение выплачивается в пределах страховой суммы без правил о пропорции. Страховые компании по соглашению сторон могут установить следующие пределы (лимиты) возмещения: - «по каждому страховому случаю» (неагрегатная страховая сумма) – страховая сумма является лимитом возмещения Страховщика по каждому страховому случаю за весь период действия договора страхования (схема 3). Договор страхования прекращает свое действие с момента выплаты возмещения за похищенное (угнанное) ТС, а также при полной гибели ТС Схема 3. Принцип возмещения «по каждому страховому случаю» (неагрегатная страховая сумма).

- «по договору» (агрегатная страховая сумма) – страховая сумма, в пределах которой Страховщик обязуется выплатить страховое возмещение по всем страховым случаям, произошедшим в период срока действия договора страхования (схема 4). При этом страховая сумма уменьшается на сумму выплаченного страхового возмещения, а после выплаты по факту угона или полной гибели ТС, полис прекращает свое действие; Схема 4. Принцип возмещения по договору» (агрегатная страховая сумма).

- «по первому страховому случаю» - страховая сумма является лимитом возмещения по одному страховому случаю за весь период действия договора страхования. Действие договора страхования прекращается после наступления первого страхового случая. Также по договору страхования возможно установление лимита возмещения по отдельному страховому риску. Страховая сумма по страхованию водителя и пассажиров от несчастных случаев устанавливается по соглашению сторон по одному из следующих вариантов: - «поушальная система» - в договоре указывается общая страховая сумма «на салон» ТС. Страховая сумма, приходящаяся на каждое из застрахованных лиц, пострадавших при страховом случае, определяется путем установления процента от страховой суммы в зависимости от количества пострадавших лиц. - «система страхования мест» - страховая сумма устанавливается на каждое «застрахованное место» в ТС. Страховая сумма по страхованию гражданской ответственности владельца ТС устанавливается по соглашению сторон. Основная информация по страхованию гражданской ответственности владельца ТС содержится в Модуле 8 «Страхование автогражданской ответственности». ИСКЛЮЧЕНИЯ ИЗ СТРАХОВАНИЯ Типовые исключения из покрытия – пояснения, возможности включения Условия страхования КАСКО любой страховой компании содержат помимо страховых рисков перечень исключений из страхового покрытия. Страховыми случаями (как правило) не являются, и Страхователю не возмещаются: · повреждение, гибель или хищение ТС/ДО в результате умышленных действий Страхователя, Выгодоприобретателя, либо водителя, допущенного к управлению ТС; · повреждение, гибель или хищение ТС/ДО в случае управления ТС лицом, не имеющим водительского удостоверения или иного документа на право управления ТС соответствующей категории, а также лишенным права на управление ТС; · ущерб, причиненный при управлении ТС водителем, находящимся в состоянии алкогольного, наркотического или токсического опьянения любой степени; · ущерб, причиненный в результате ДТП, место которого оставил водитель, допущенный к управлению застрахованным ТС; · повреждение и/или гибель застрахованного ТС при перевозке, буксировке и/или эвакуации либо перевозке, буксировке и/или эвакуации застрахованным ТС любого вида транспорта, за исключением случаев, когда это условие включено в договор страхования; · повреждение и/или гибель застрахованного ТС в случае использования источников открытого огня для прогрева двигателя или других деталей ТС; · повреждение и/или гибель, произошедшие вследствие самопроизвольного движения ТС; · повреждение и/или гибель застрахованного ТС в результате перевозки и хранения огнеопасных и взрывоопасных веществ и предметов; · повреждение и/или гибель застрахованного ТС, произошедших в результате поломки деталей; · повреждение, уничтожение или хищение ДО либо отдельных частей застрахованного ТС, находящихся отдельно от ТС (в том числе запасных колес); · точечные повреждения лакокрасочного покрытия без повреждения детали (сколы); · ущерб, вызванный естественным износом ТС и ДО вследствие их эксплуатации; · хищение или повреждение автомагнитолы и/или съемной панели автомагнитолы, если съемная передняя панель была оставлена в ТС; · ущерб, причиненный застрахованному ТС и/или ДО вследствие самопроизвольного открытия капота, крышки багажника или дверей во время движения; · повреждение, гибель или хищение комплекта инструментов, аптечки, огнетушителя, знака аварийной остановки, регистрационных знаков ТС и съемных рамок для их крепления; · повреждение, гибель или хищение ТС в случае оставления дверей ТС и/или окон ТС, и/или крышки багажника ТС, и/или люка ТС открытыми (не запертыми на замок) во время стоянки ТС в случае отсутствия (даже краткосрочного) в салоне ТС водителя или пассажиров; · хищение или угон ТС, не оборудованного в соответствии с требованиями Страховщика противоугонными системами, предусмотренными полисом страхования, а также, если системы в момент убытка были неисправны или неактивны; · ущерб, вызванный повреждением или уничтожением шин и/или дисков колес при движении ТС, за исключением случаев когда такое повреждение или уничтожение повлекло за собой другие повреждения ТС; · ущерб, вызванный попаданием жидкости в двигатель ТС, повлекшим гидравлический удар, за исключением случаев, когда жидкость попала в результате стихийного бедствия; · ущерб, вызванный проникновением в застрахованное ТС воды, снега, града, грязи и т.п. через незакрытые окна, двери, капот, крышку багажника или люк ТС; · ущерб, вызванный животными, находящимися или перевозимыми в кабине, салоне, багажнике или кузове ТС; · ущерб, причиненный при погрузке в ТС или разгрузке из ТС груза или багажа; · ущерб, причиненный ТС в результате замыкания электропроводки, неисправности оборудования и деталей ТС. По договору страхования ТС не возмещаются: - моральный вред, упущенная выгода, простой и прочие косвенные потери, убытки и расходы Страхователя; - утрата товарной стоимости (некоторые страховые компании допускают включение покрытия по данному риску); - террористический акт и диверсии (некоторые страховые компании допускают включение покрытия по данному риску). Страховщик освобождается от выплаты страхового возмещения и страховой суммы, когда страховой случай наступил вследствие: - воздействия ядерного взрыва, радиации или радиоактивного заражения; - военных действий, а также маневров или иных военных мероприятий; - гражданской войны, народных волнений всякого рода или забастовок; - изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов. При страховании ТС из территории страхования могут исключаться некоторые республики и области, где проводятся антитеррористические мероприятия. При заключении договора стороны могут договориться об изменении (дополнении или сокращении) перечня исключений. При расширении ответственности страховой компании базовые тарифные ставки увеличиваются на повышающие коэффициенты, либо вводится безусловная франшиза в размере до 50% от страховой суммы. Обязательно Страхователю необходимо при заключении договора страхования детально изучить весь перечень исключений из страхования, выбрать оптимальные условия страхового покрытия, чтобы в случае убытка быть уверенным, что данное событие подпадает под определения страхового случая. СТРАХОВЩИКИ И ПОСРЕДНИКИ Порядок выбора страховщика (рейтинг, статистика, выбор посредника) При выборе страховой компании (далее – СК) показателями надежности могут служить следующие критерии: · СК входит в «топ 20» крупнейших страховых компаний РФ; · СК существует на рынке не менее 7-10 лет под своим постоянным «брэндом»; · СК имеет уставной капитал не менее 500 млн. рублей и рейтинг известных агентств; · СК имеет в числе акционеров и клиентов крупных юридических лиц; · СК не имела в своей истории и не имеет в настоящее время фактов приостановки/ограничений действия лицензии на страховую деятельность со стороны Федеральной службы по финансовым рынкам (ФСФР) и Центрального банка России; · СК имеет сбалансированный страховой портфель (ОСАГО/КАСКО должно занимать не более 60% от всех сборов за год); · СК имеет службу качества, которая реально помогает клиентам решать многие сложности и оперативно реагирует на все указанные недостатки. Обратите пристальное внимание на присвоенный организации уровень надёжности, который определяется специализированными рейтинговыми агентствами (Таблица 1). Таблица 1. Показатели уровня надежности страховой компании (Эксперт РА)

В таблице 2 представлены официальные рейтинги крупнейших страховых компаний. Таблица 2. Официальные рейтинги Таблица 3. Данные статистики по страхованию КАСКО за 2015 год (ТОП-10 страховых компаний)

*Уровень выплат – это отношение суммы выплат страхового возмещения к сумме страховых премий в процентах. ** Доля отказов – это отношение количества отказов к количеству урегулированных убытков в процентах. Рейтинговые агентства представляют собой коммерческие предприятия, которые оценивают платёжеспособность и качество управления страховой компании, а также проверяют наличие долговых обязательств. На сегодняшний день существует более ста независимых рейтинговых организаций. Самые известные из них — Fitch Ratings, Feri, Morningstar. В России рейтинговая культура сформировалась не так давно, поэтому у нас есть всего несколько подобных организаций, которые заслуживают доверия: Эксперт РА; Национальное рейтинговое агентство; Рус-Рейтинг; «AK&M». Если нужно узнать уровень надёжности страховой компании, то обратитесь к данным перечисленных выше организаций. Для разных рейтинговых агентств критерии для определения уровня надежности могут отличаться, но большинство организаций рассматривают одни и те же параметры. Среди них: вероятность невыплаты страхового возмещения; готовность своевременно выплачивать проценты, а также возместить основную сумму ущерба, в соответствии с пунктами, прописанными в договоре; гарантии выполнения обязательств; возможность реорганизации страховой компании и прочих трансформаций. Кроме рейтингов агентств, можно посмотреть так называемый народный рейтинг страховых компаний КАСКО. Он формируется на основе отзывов клиентов организаций. На этот рейтинг влияют только те оценки, которые признаны обоснованными модераторами сайта «Агентства страховых новостей.» Некоторые, не очень крупные или региональные страховые компании стараются занизить цены на страхование, чтобы привлечь своего клиента. Но часто заниженные ставки и качество страхового продукта бывают несовместимы. Поэтому при выборе компании вначале стоит изучить программы крупных страховщиков. К ним можно отнести: Ингосстрах, Альфастрахование, Ресо-гарантия, Росгосстрах, СОГАЗ, Согласие и другие компании. После того, как определена страховая компания, в которой будет заключен договор страхования, нужно выбрать, будете ли Вы заключать договор в офисе страховой компании или через страховых посредников. Существует два вида страховых посредников: физические лица (страховые агенты) и юридические лица (страховые агентства, брокеры). Агент – это доверенное лицо страховой компании, который в первую очередь «блюдет» интересы своего нанимателя и получает от него комиссионное вознаграждение. Брокеры же, по сути, являются экспертами страховых портфелей и правил страхования не одной компании, как агент, а сразу нескольких, даже многих. Они профессионально владеют ситуацией на страховом рынке в целом и даже могут умело прогнозировать ее развитие. Брокер, как и страховая компания, должен иметь лицензию. При заключении договора страхования в автосалонах при покупке автомобиля, при отсутствии специальных программ по страхованию определенных марок автомобилей посредники редко предоставляют скидки, и при пролонгации договора на следующий год часто страхователю уже надо будет обращаться непосредственно в офис страховой компании. Грамотный страховой брокер или агент абсолютно всегда предоставит массу полезной информации, расскажет всё о страховом продукте и укажет на его плюсы и небольшие минусы. Для того, чтобы продавать страховые продукты, любое агентство должно постоянно держать руку на пульсе: анализировать выплатную историю компаний, доводить до сотрудников всю свежую информацию по тарифному руководству и наполнению страхового продукта. Страховому посреднику (агенту или брокеру) важно продать Вам полис КАСКО той компании, которая лучше выплачивает при наименьшей стоимости. Ведь, если у вас начнутся проблемы с получением страховой выплаты, то вы в первую очередь будете винить во всем своего агента, и вряд ли придете к нему в следующий раз. Грамотный страховой агент (брокер), со своей стороны, крайне заинтересован в том, чтобы при пролонгации вы опять обратились к нему. И если у страховой компании начинаются проблемы, посредник узнает об этом первым (по негативным отзывам своих клиентов) и приостанавливает продажи полисов данной компании. Очень часто опытные агенты (брокеры), давно работающие на страховом рынке, имеют «связи» в подразделениях страховой компании, могут оперативно получить информацию о состоянии выплатного дела. Страховая компания при страховом случае не всегда заинтересована в убыточном клиенте («лучший клиент для страховой компании тот, у кого не происходит страховых случаев»). Агент (брокер) же, наоборот, заинтересован в клиенте, и в случае успешного решения проблем клиента для него сильно повышается вероятность в дальнейшем продолжить сотрудничество и расширить число клиентов за счет членов семьи, знакомых, сотрудников («увеличить портфель»). Пообщайтесь со своими знакомыми, выясните, через кого они оформляют страховые полисы, попросите порекомендовать кого-либо из посредников. При первой встрече с посредником попросите предъявить агентский договор и доверенность. Позвоните в страховую компанию и узнайте, работает ли данный агент, брокер с выбранной Вами компанией. Но бывают и такие ситуации, когда агент (брокер) по какой-то причине не сдал своевременно деньги (взносы) по заключенным договорам в страховую компанию. Если Вы приобрели не поддельный полис, то в выплате ни одна страховая компания не может отказать. Если у вас есть на руках полис КАСКО и квитанция об оплате - Ваш полис действует, и выплаты по нему будут производиться. СЛОВАРЬ СТРАХОВЫХ ТЕРМИНОВ Аварийный комиссар – сотрудник Страховщика или иной организации, согласованной со Страховщиком, который осуществляет деятельность по фиксации обстоятельств страховых событий, оказывает Страхователю консультационные услуги, представляет Страхователя в компетентных органах, осуществляющих производство по делу об административном правонарушении. Агрегатная (уменьшаемая) страховая сумма – страховая сумма, снижающаяся после выплаты страхового возмещения на сумму страховой выплаты. Безусловная франшиза – это вид франшизы, при которой размер страховой выплаты определяется как разница между размером убытка и размером франшизы Водитель, допущенный к управлению – дееспособное физическое лицо, указанное в договоре страхования, как лицо, допущенное к управлению застрахованным транспортным средством, имеющее водительское удостоверение с указанием категории транспортного средства. Выгодоприобретатель – физическое или юридическое лицо, имеющее основанный на законе, ином правовом акте или договоре интерес в сохранении застрахованного транспортного средства, и в пользу которого заключен договор. Динамическая франшиза – это гибкая франшиза, за первый страховой случай выплата страхового возмещения производится полностью, а за последующие – выплата производится за вычетом установленного договором страхования размера франшизы. Договор страхования – соглашение между страхователем и страховщиком, по которому одна сторона (страховщик) принимает на себя за обусловленное вознаграждение (страховая премия) обязательство возместить убытки другой стороны (страхователя), произошедшие вследствие предусмотренных в договоре страхования неблагоприятных событий, которым подвергается застрахованное имущество. Дополнительное оборудование (ДО) – приобретенное отдельно оборудование, оснащение ТС, не входящее в заводскую комплектацию и имеющее ценообразующие документы. Дорожно-транспортное происшествие (ДТП) — событие, возникающее в процессе движения по дороге транспортного средства и с его участием, при котором повреждены транспортные средства, груз, сооружения, ранены или погибли люди. Износ застрахованного ТС – фактический износ застрахованного ТС, рассчитываемый в соответствии с действующими нормативными актами РФ на дату заключения договора страхования и/или на дату наступления страхового случая в зависимости от условий договора страхования. КАСКО — вид страхования, применяемый при страховании средств транспорта (суда, самолеты, автомобили). Под термином «страхование каско» имеется в виду возмещение ущерба от повреждения или гибели только самого транспортного средства и не включает в себя страхование пассажиров, перевозимого имущества, ответственности перед третьими лицами и т.д. Конструктивная гибель – причинение ТС таких повреждений, при которых его ремонт оказывается экономически нецелесообразным (стоимость восстановительного ремонта равна или превышает 65%-75% (в зависимости от условий правил страховой компании) действительной стоимости застрахованного ТС). Неагрегатная страховая сумма – страховая сумма, не снижающаяся после выплаты страхового возмещения. Независимая экспертиза – экспертиза, проводимая независимой экспертной организацией в целях выяснения обстоятельств причинения вреда и определения размера, подлежащих возмещению убытков, в связи с повреждением застрахованного ТС. Период страхования – срок/период времени, установленный вступившим в силу и/или действующим договором страхования, в течение которого действует страхование, обусловленное данным договором страхования. СТО (СТОА) – станция технического обслуживания автомобилей. Страхователь – юридическое или дееспособное физическое лицо, заключившее со Страховщиком договор страхования либо являющимся Страхователем в силу закона. Страховая выплата – денежная сумма, подлежащая выплате Страхователю (Выгодоприобретателю) для возмещения расходов по ремонту застрахованного ТС/ДО, или приобретению аналогичного утраченному/погибшему ТС/ДО при наступлении страхового случая, оговоренного в договоре страхования. Страховая премия - плата за страхование, которую Страхователь обязан внести Страховщику в порядке и сроки, установленные договором страхования. Страховая стоимость – рыночная (действительная) стоимость ТС/ДО, определяемая при страховании, на момент заключения договора страхования. Страховая сумма - денежная сумма, определенная договором страхования, исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая. Страховой взнос – часть страховой премии, уплачиваемая Страхователем при уплате премии в рассрочку, в порядке и сроки, установленные договором страхования. Страховой риск – предполагаемое событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления. Страховой случай – свершившееся событие, предусмотренное договором страхования, с наступлением которого возникает обязанность Страховщика произвести страховую выплату. Страховой тариф – ставка страховой премии с единицы страховой суммы, с учетом объекта страхования и характера страхового случая. Страховщик – юридическое лицо, созданное в соответствии с законодательством Российской Федерации для осуществления страхования и получившее лицензию в установленном Законом порядке. Транспортное средство – транспортные средства отечественного и иностранного производства, зарегистрированные или подлежащие регистрации органами ГИБДД (или другими компетентными органами, осуществляющими регистрацию ТС). Условная франшиза – это вид франшизы, при которой Страховщик освобождается от обязательств за убыток, если его размер не превышает франшизу, однако возмещает его полностью в случае, если размер убытка превышает размер франшизы. Франшиза – часть убытков, которая определена договором страхования, не подлежащая возмещению Страховщиком Страхователю/Выгодоприобретателю, и устанавливается в виде определенного процента от страховой суммы или в фиксированном размере. ТЕСТИРОВАНИЕ * правильный ответ может быть один или ответов может быть несколько. 100–120 баллов (отлично): Вы успешно освоили данный раздел. Можете переходить к изучению следующих модулей. 70–90 баллов (хорошо): Вы хорошо изучили большую часть материала. Рекомендуется повторить разделы, в которых допущены ошибки или даны неполные ответы. 60 баллов и менее (удовлетворительно): Вам необходимо вернуться к изучению данного модуля и пройти тестирование еще раз. 1. Какие ТС не принимаются на страхование по КАСКО: А. Спецтехника. Б. ТС, находящиеся в аварийном или нерабочем состоянии. В. Мотоциклы, мотороллеры, мотоколяски; Г. ТС, используемые в качестве такси.

2. Какие страховые риски относятся к полному страхованию КАСКО (АВТОКАСКО): А. УЩЕРБ Б. УЩЕРБ + ХИЩЕНИЕ В. ХИЩЕНИЕ Г. УГОН.

3. Какие события не являются страховыми случаями: А. Ущерб, причиненный ТС в результате провала грунта. Б. Ущерб, причиненный при управлении ТС водителем, находящимся в состоянии алкогольного, наркотического или токсического опьянения любой степени. В. Падение на застрахованное ТС инородных предметов, в том числе снега и льда, выброс из под колес ТС гравия, камней и т.п. Г. Повреждение и/или гибель застрахованного ТС в случае использования источников открытого огня для прогрева двигателя или других деталей ТС. Д. Ущерб, вызванный естественным износом ТС и ДО вследствие их эксплуатации. Е. Повреждение, гибель или хищение Т

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-09-20; просмотров: 417; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.102 (0.014 с.) |

Общая справка. По состоянию на 01.01.2016 года в России насчитывалось почти 41 млн. легковых автомобилей, почти половина из них - машины старше 10 лет. Российские модели формируют 41,5 процента парка, японские - 22,1, немецкие - 9,7, корейские - 9,3 процента. По данным аналитиков агентства «Автостат» 25 российских регионов с самыми большими автопарками аккумулируют 65 процентов всего российского автопарка. Лидерами являются Москва (3,79 млн. машин) и Московская область (2,52 млн.). На третьей позиции находится Краснодарский край (1,65 млн.), на четвертой - Санкт-Петербург (1,63 млн.), на пятой - Ростовская область (1,22 млн.). Следом за ними в рейтинге идут Свердловская область (1,21 млн.), Татарстан (1,18 млн.), Башкортостан (1,12 млн.), Челябинская (1,01 млн.) и Самарская области (0,98 млн.).

Общая справка. По состоянию на 01.01.2016 года в России насчитывалось почти 41 млн. легковых автомобилей, почти половина из них - машины старше 10 лет. Российские модели формируют 41,5 процента парка, японские - 22,1, немецкие - 9,7, корейские - 9,3 процента. По данным аналитиков агентства «Автостат» 25 российских регионов с самыми большими автопарками аккумулируют 65 процентов всего российского автопарка. Лидерами являются Москва (3,79 млн. машин) и Московская область (2,52 млн.). На третьей позиции находится Краснодарский край (1,65 млн.), на четвертой - Санкт-Петербург (1,63 млн.), на пятой - Ростовская область (1,22 млн.). Следом за ними в рейтинге идут Свердловская область (1,21 млн.), Татарстан (1,18 млн.), Башкортостан (1,12 млн.), Челябинская (1,01 млн.) и Самарская области (0,98 млн.).