Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

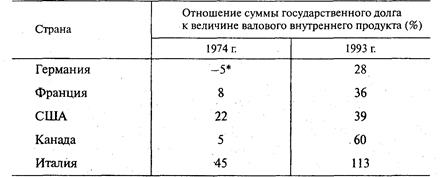

Изменения дефицита государственного бюджета в раде крупных промышленно развитых странСодержание книги

Поиск на нашем сайте

* В Германии в 1974 г. государственный долг перекрывался доходами. Государственный долг представляет собой задолженность, которая накопилась у правительства в результате заимствования денег для финансирования прошлых бюджетных дефицитов. В ряде случаев эта величина достигает поистине астрономических размеров, которую невозможно погасить. Так, в 1994г. в США величина государственного долга составила примерно 3200 млрд долл., или свыше 50 тыс. долл. на каждую семью. Не означает ли это, что государство с бюджетным дефицитом попадает в положение банкрота, не способного оплатить свои расходы? Нет, потому что оно имеет несколько источников для покрытия своего дефицита. К их числу относятся: а) печатание новых денег, что, разумеется, усиливает инфляцию; б) неналоговые поступления, например, доходы от иностранного туризма (в мире в целом они составляют 6% ВНП, в России менее 1%); в) внешний долг - международный кредит, получивший в современных условиях широкое развитие. Крупными должниками являются не только слаборазвитые, но и развитые страны. Так, в 80-е годы США повысили процентные ставки в банках, чтобы привлечь иностранные инвестиции и за этот счет финансировать бюджетный дефицит; г) внутренний долг - государственные ценные бумаги, продаваемые фирмам и населению. К их числу относятся государственные облигации (обязательство выплатить владельцу заимствованную у него сумму денег в будущем) и казначейские обязательства (краткосрочные- до одного года- казначейские векселя). Они обычно продаются со скидкой по сравнению с номинальной (обозначенной на бумаге) ценой, что образует доход владельца векселя, когда государство выкупает его обратно. Увеличение государственного долга имеет ряд отрицательных последствий. Этот долг составляет возрастающую часть ВНП. что уменьшает долю дохода, идущую на потребление и накопление. В бюджете выделяется все увеличивающаяся часть расходов для погашения процентов по внутреннему долгу (10-20% всех бюджетный затрат). Широкая продажа государственных ценных бумаг предприятиям и населению неизбежно ведет к повышению процентных ставок и к увеличению удельного веса государства на рынке ссудных капиталов. В итоге возникает так называемый “эффект вытеснения”. С рынка ценных бумаг уходят иные продавцы, которые не могут дать покупателям ценных бумаг более надежные инвестиции. Большие особенности имела бюджетная политика в нашей стране.

Российский бюджет В условиях командно-административной системы управления в бывшем Советском Союзе государственный бюджет представлял собой основной финансовый план образования и использования общего фонда денежных средств. Эти средства расходовались для выполнения директивного плана социально-экономического развития народного хозяйства. Бюджет и план составлялись и утверждались одновременно и во взаимной увязке. Основными источниками государственных финансов были платежи предприятий в форме налога с оборота (правительство устанавливало твердые ставки налога в ценах товаров, что обеспечивало надежное поступление денег в бюджет) и отчислений от прибылей (они доходили иногда до 70%). Подоходный налог с населения составлял менее 10% доходной части бюджета. Финансирование народного хозяйства осуществлялось почти целиком за счет бюджета. Именно из него направлялись денежные средства на новое капитальное строительство, научно-технический прогресс и совершенствование пропорций воспроизводства. Государственные финансы расходовались на организацию здравоохранения, образование, подготовку кадров, жилищно-коммунальное строительство, социальное обеспечение и иные социально-культурные нужды. Но такое предельно централизованное использование основной части денежных средств общества для выполнения директивных заданий плана имело те же непреодолимые недостатки, которые присущи командно-административной системе в целом. Следовательно, реформирование этого макрорегулятора одновременно предполагает преобразование государственного бюджета. С самого начала реформирования государственных финансов возникли серьезные проблемы и противоречия в бюджетном регулировании макроэкономики. В первую очередь они коснулись организации бюджетной работы. В 1992 и 1993 гг. федеральные бюджеты были приняты не до наступления бюджетного года, а в момент его окончания - в декабре соответствующего года. Это произошло из-за запоздалой подготовки бюджетов, отсутствия научно поставленного прогнозирования (в особенности предвидения динамики инфляции) и других причин. О недоработанности бюджета свидетельствовало, в частности, то, что расходы в нем делились на “защищенные” (полностью обеспеченные ресурсами) и “незащищенные” (выполнение которых зависело от возможного поступления дополнительных доходов). Только бюджет на 1995 г. был принят в начале года на основе проекта Прогноза социально-экономического развития Российской Федерации. Серьезным противоречием бюджетной политики является расхождение между процессами стабилизации денежного обращения и стабилизации всей макроэкономики. Так, в Прогнозе социально-экономического развития страны на 1995 г. поставлена цель - сделать этот год годом стабилизации экономики. Но кризисный спад все же прогнозировался и имел место на деле. Главной же целью была избрана стабилизация денежного обращения - снижение инфляции к концу года до 1-3%, а за год - до 15-20%. Однако, согласно кривой Филипса и по закону Оукена, одностороннее уменьшение темпов инфляции вызывает усиление иных видов дестабилизации макроэкономики - рост безработицы и падение производства, что и произошло в действительности. Продолжающийся кризис сделал цель снизить инфляцию до 1-3% в месяц нереальной. К тому же важно заметить, что на практике принимались антиинфляционные меры, которые пригодны для борьбы с инфляцией спроса (при неудовлетворении покупательной потребности населения), в то время как в действительности главную угрозу представляет инфляция издержек. В основу бюджетной политики на 1995-1997гг. было заложено глубокое и неразрешимое противоречие. С одной стороны, в соответствии с монетаристской концепцией ставилась цель снизить предложение денег и проводить по существу рестриктивиую (ограничительную) бюджетную политику. Эта политика сопровождалась жесткими кредитно-денежными мерами - прекратилось централизованное распределение кредитов, практика списания задолженности, не предоставлялись бюджетные ссуды отраслям хозяйства на льготных условиях и т. п. В этом случае, как известно, усиливается спад производства. С другой стороны, ставилась задача уже в 1996 г. добиться приостановки экономического кризиса. Однако, как мы знаем, в его основе лежал глубокий структурный кризис, который невозможно было преодолеть за короткий срок и для выхода из которого потребовались бы огромные затраты государственных денежных средств. Очень острым явилось противоречие между экономическими и социальными целями бюджета. Ужесточение кредитно-денежной политики в соответствии с требованиями Международного валютного фонда (снижение темпов инфляции - условие предоставления кредитов этого фонда для сбалансирования бюджета) сопровождалось уменьшением социальной ориентации бюджета. В нем не предусматривались необходимые меры по улучшению материального положения основной части населения (не проводилась должная индексация заработной платы, пенсий “замораживалась” доля расходов на выплату заработной платы и пособия населению и т. п.). Не случайно размер реальной заработной платы в июле 1995 г. составлял 72% к уровню 1994 г. Ежегодно составлялся нереальный бюджет, что было видно из итогов его выполнения. Так, в 1997 г. фактически было собрано доходов 74% у утвержденному бюджету, в том числе налоговые доходы составили лишь 65%. Фактические расходы составили 77% к утвержденному бюджету. Как известно из темы 15, в целях регулирования денежного обращения и ликвидации бюджетного дефицита государство прибегает к выпуску государственных ценных бумаг. В 1994 г. дефицит консолидированного бюджета в нашей стране возрос до 10,7% к валовому внутреннему продукту. Под этим предлогом с 1994 г. Банк России и правительство наладили нарастающую эмиссию государственных краткосрочных облигаций (ГКО) и облигаций федерального займа (ОФЗ): с 20,5 трлн руб. в 1994 г. до 605,5 трлн руб. в 1997 г. Для привлечения инвесторов аукционная доходность этих ценных бумаг в отдельные месяцы, например, в 1996 г. доходила до 120-200% годовых. Совершенно очевидно, что выпуск ГКО и ОФЗ использовался для спекулятивной наживы. Собранная выручка от продажи этих бумаг лишь в сравнительно небольшой части (от 5 до 60%) поступала в бюджет. Вместе с тем объем государственного внутреннего долга по ГКО и ОФЗ возрос с 10,6 трлн руб. в 1994г. до 237,1 трлн руб. в 1996 г. Стала действовать так называемая “финансовая пирамида”. В ней выплаты больших процентов по ценным бумагам осуществлялись за счет все большего привлечения инвесторов - как отечественных, так и иностранных. В итоге все более усиливался угрожающий противоестественный процесс: эмиссия ГКО-ОФЗ не только не помогла укрепить денежное обращение и уменьшить бюджетный дефицит, но, напротив, сама потребовала расходования быстро возрастающей доли бюджета для погашения государственного долга по ценным бумагам. И наконец, разразился огромной силы финансовый кризис. Он подорвал бюджет страны, всеобщее доверие к государственным ценным бумагам, породил кризис банковской системы и вызвал многократное обесценение рубля. Сегодня общепризнанно, что требуется последовательно провести бюджетно-налоговую реформу. Это позволит существенно повысить качество планирования и финансирования государственных расходов, укрепить доходную базу бюджета, создать механизмы действенного контроля за использованием финансовых ресурсов государства. Предстоит усовершенствовать налоговую систему и повысить эффективность ее функционирования. Одновременно важно осуществить комплекс мер, улучшающих финансовые отношения нашей страны с другими государствами.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

АстаповичА.З. и др. США: экономика, дефицита, задолженность. М., 1991. Барр Р. Политическая экономия: В 2 т. М., 1995. Т. 2. Часть III. Тема I. Гл. 5. Тема II. Гл. 5. Лэйард Р. Макроэкономика. М., 1994. Гл. 2. Макконнелл К. Р., Брю С. Л. Экономикс. М., 1992. Т. 1. Гл. 14. Мэнкью Н. Г. Макроэкономика. М., 1994. Гл. 9, 16. Налоги в развитых странах. М., 1991. Самуэльсон П. А., НордхаусВ.Д. Экономика. М., 1997. Гл.25, 32. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. М., 1993. Гл. 28.

РАЗДЕЛ IV. МИРОВАЯ ЭКОНОМИКА

В последней теме нам предстоит взглянуть - словно из околоземного космического пространства - на всю обитель человечества. На пороге XXI столетия это представляет особый интерес. Мировое сообщество вышло на знаменательный исторический рубеж: стало реальным создание на новых основах всемирного хозяйства, на которое опирается планетарная общность людей. Как и почему развилось такое экономическое взаимодействие между странами, все более сближающее их и делающее устойчиво зависимыми друг от друга?

ТЕМА 18 МИРОВОЕ ХОЗЯЙСТВО НА СОВРЕМЕННОМ ЭТАПЕ РАЗВИТИЯ § 1. НА ПУТИ К ГЛОБАЛИЗАЦИИ МИРОВОЙ ЭКОНОМИКИ

|

||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 269; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.009 с.) |