Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Маркетинг та його специфіка в банківській сфері.Содержание книги

Поиск на нашем сайте

Товарна політика комерційного банку та ціноутворення на банківські послуги.

1. Планування банківських послуг. 2. Обсягова політика комерційного банку, її мета. 3. Асортиментна політика комерційного банку, її мета. 4. Цінова політика комерційного банку, її мета

Література: 1. Филипп Котлер "Основы маркетинга", - М.: "Прогресс", 1992.. Гл.8-11. 2. Спицин И.О., Спицин Я.О. "Маркетинг в банке", - К.: Писпайп", 1993.- Гл. 6. 3. Дихтль Е., Хершген Х. "Практический маркетинг", - М.: "Высшая школа", 1996. - Гл.3,4. 4. Макарова Г.П. "Система банковского маркетинга", М.: "Финстатинформ", 1997. - Гл.5.

Планування комплексу маркетингу: - стратегія продукту - стратегія ціноутворення - стратегія у сфері систем доставки - комунікаційна стратегія

Продуктова стратегія складається з 2-х елементів: 1. Аналіз тих продуктів, що є. 2. Аналіз розвитку продуктів з точки зору доцільності 2.1. зміни структури запропонованих продуктів 2.2. розширення спектру продуктів за рахунок: 2.2.1. продуктів, які не застосовувались конкретним банком 2.2.2. продуктів, які є новими, розробленими безпосередньо банком 2.2.1. Зміна структури: - з точки зору оптимізації взагалі - з точки зору відношення до різних етапів життєвого циклу банківського продукту: 1. виведення на ринок 2. зріст 3. зрілість 4. спад

Схема життєвого циклу продукту (класична):

Види кривих обсягу продаж: - класична - крива з повторним циклом (кредити) - “гребешкова” крива - електронні послуги - “Бум” - немає ознак спаду

Оптимізація структури продуктового ряду, в даному випадку: * який продукт на якому етапі циклу * збалансування (стабільний прибуток)

Критерій оптимізації асортиментного ряду

a´P(t) - b´R(t) ® max

P(t) - сумарний прибуток за момент часу t R(t) - сумарна оцінка ризику, банківської діяльності по всім операціям банку, які проводяться в момент t a,b - адаптивні коефіцієнти

Оцінка асортименту проводиться по параметрах: Старі продукти - рівень збуту - відносна частка ринку - розмір витрат та рівень рентабельності Нові продукти: - перспективність - унікальність - ефективність - рентабельність - сумісність з діючими продуктами

- дохідність у поєднанні з прийнятним рівнем ризику - можливість автоматизації

Вирішення проблеми балансу: - диверсифікації рівня та прибутковості - поєднання старих та нових послуг

2.2.2. Розробка продукту новинки Процес створення продукту проходить стадії: 1. Пошук ідей 1.1. пошук і накопичення ідей 1.2. відбір придатних ідей 1.3. розробка задумів продукту 1.4. відбір придатних задумів 1.5. визначення стратегії маркетингу 2. Аналіз маркетингових можливостей 2.1. аналіз ринкових можливостей 2.2. аналіз можливостей банку 2.3. співставлення наявних перспектив з цілями банку 3. Безпосередньо розробка продукту 3.1. розробка техніки надання послуги 3.2. підготовка нормативної документації 3.3. навчання кадрів 4. Випробування продукту 4.1. апробація послуги в реальних умовах 4.2. перевірка на практиці якості продукту, доступності ціни, наявності потреби в ньому 4.3. визначення частості звертання 5. Комерціалізація 5.1. прийняття рішення про виведення продукту-новинки дот ринку 5.2. вибір слушного моменту та місця надання послуги із врахуванням результатів аналізу ринкових випробувань 5.3. проведення пропагандистської кампанії 5.4. розробка інструкцій і формальної документації

Послідовність визначення ціни на послуги банку 1. Постановка завдань ціноутворення 1.1. Забезпечення виживання 1.2. Максимізація поточного прибутку 1.3. Збільшення частки прибутку 1.4. Завоювання лідерства у якості продукту 2. Оцінка попиту в залежності від чинників 2.1. Рівень цін, еластичність попиту 2.2. Інтенсивність рекламних заходів 2.3. Спосіб доставки 2.4. Ступінь насичення ринку даним продуктом, чи продуктом-аналогом (замінником) 2.5. Часовий чинник 3. Визначення валових витрат 3.1. Постійні витрати 3.2. Змінні витрати 4. Аналіз цін та продуктів конкурентів за критеріями 4.1. Швидкість обслуговування 4.2. Якість обслуговування 4.3. Точність 4.4. Відповідність структурі та обсягу споживчого попиту 4.5. Ступінь унікальності послуги 4.6. Рівень комплексності обслуговання 5. Вибір методу ціноутворення 5.1. Середні витрати плюс прибуток 5.2. Забезпечення цільового прибутку на основі аналізу беззбитковості 5.3. На базі відчуваємої цінності продукту

5.4. По поточним ринковим ставкам 5.5. На базі взаємовідносин із клієнтурою 5.6. Стратегія проникнення до ринку 5.7. “Ковзаюче” ціноутворення

Типи ринку, які впливають на цінову концепцію банку: 1) Ринок “чистої” монополії - продукт унікальний 2) Олігополістичний ринок - декілька продавців 3) Ринок монополістичної конкуренції - декілька варіантів послуги з різними цінами 4) ринок чистої конкуренції

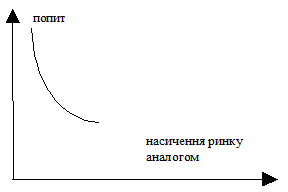

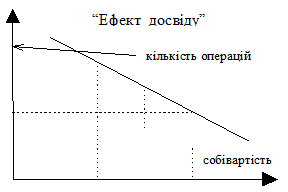

Варіанти залежності попиту від чинників:

Проблема визначення витрат на здійснення банківської послуги: - відокремлення послуг одна від одної - визначення нормативних витрат часу

ВЧ*ПП+ПВ+НВ =витрати ВЧ - витрати часу ПП - погодинна платня ПВ - прямі витрати НВ - накладні витрати

Приклад планування цільового прибутку, базуючись на аналізі беззбитковості

Тема 5 Маркетинг та його специфіка в банківській сфері.

1. Поняття маркетингу. 2. Банківський продукт: поняття, особливості. 3. Особливості маркетингу в банківській сфері. 4. Інструменти банківського маркетингу 5. Необхідність і перспективи застосування маркетингу комерційними банками України.

Література: 1. Филипп Котлер "Основы маркетинга", - М.: "Прогресс", 1992.- Гл.1. 2. Спицин И.О., Спицин Я.О. "Маркетинг в банке", - К.: Писпайп", 1993.- Гл.1. 3. Хруцкой В.Е. "Современный маркетинг", - М.: "Финансы и статистика", 1991.- Гл.6. 4. Усоскин В.М. "Современный коммерческий банк - управление и операции", - М.: "Все для вас", 1993.- Гл.8. 5. Уткин Э.А. "Банковский маркетинг", - М.: "Инфра-М", 1995.- Гл.1.1.,2.1. 6. Дихтль Е., Хершген Х. "Практический маркетинг", - М.: "Высшая школа", 1996.- Гл.1. 7. Макарова Г.П. "Система банковского маркетинга", М.: "Финстатинформ", 1997.- Гл.1.,2.1.

Поняття маркетингу.

Маркетинг - комплекс заходів в галузі досліджень торгівельно-збутової діяльності підприємства, по вивченню усіх чинників, здійснюючих вплив на процес виробництва та просунення товарів та послуг від виробника до споживача.

Елементи маркетингу: 1. вивчення споживача 2. дослідження мотивів його поведінки на ринку 3. аналіз безпосередньо ринку 4. дослідження продукту (виробу чи послуг) 5. аналіз систем і методів реалізації продукту 6. аналіз обсягу товарообороту підприємства 7. вивчення конкурентів, визначення форм і рівня (ступеню жорсткості) конкуренції 8. дослідження рекламної діяльності 9. визначення найбільш ефективних засобів просунення товару на ринку 10. вивчення "ніши" ринку

"Ніша" ринку - область виробничої і комерційної діяльності, в якій підприємство має найкращі можливості (у порівнянні з потенційними конкурентами) по реалізації своїх переваг для збільшення товарообігу.

Банківський маркетинг - система управління банківською діяльністю в рамках загальної ідеології маркетингу.

КАТЕГОРІЇ МАРКЕТИНГУ:

· НЕСТАТОК(нужда): почуття відчування людиною нестачі будь-чого. · ПОТРЕБА (потребность): нестаток, який прийняв специфічну форму у відповідності з культурним рівнем та особистістю індивідуума. · ЗАПИТ(запрос): потреба, яка підкріплена купівельною спроможністю. · ТОВАР: все, що може задовольнити потребу чи нестаток та пропонується ринку з метою звернення уваги, придбання, використання чи купівлі.

· ОБМІН: акт отримання від будь-кого об’єкту, який бажається, з пропозицією будь-чого взамін. · УГОДА (сделка): комерційний обмін цінностями між двома сторонами. · РИНОК: сукупність існуючих та потенційних покупців товару.

Ринки: 1) Потенційні 2) Доступні a) Кваліфікаційний доступний b) Освоєний

Згідно закону Парето, 20% споживачів купляють 80% товарів.

ІНСТРУМЕНТИ МАРКЕТИНГУ 1. Робота з продуктом (визначення розміру кредиту, строку, умов надання та погашення, вибір назви, властивості, гарантії, технічне обслуговання клієнта, торгівельне обслуговання). 2. Визначення ціни (відсоткової ставки, комісійної винагороди): встановлення та зміна цін, можливості диференціювання, надання знижок, формулювання умов платежу... 3. Розподіл (система збуту послуг: філії, відділення і т.п.). 4. Комунікації: (реклама, підтримка збуту і робота з громадськістю).

Необхідність маркетингу в сфері банківської діяльності Сфера дії маркетингу останнім часом розширилася, охопив крім товарів сферу надання послуг. У банківській діяльності маркетинг став застосовуватися в 70-х роках. Незважаючи на те, що більшість із концептуальних принципів, які існують у банківській діяльності, існують і в промисловості, дуже важливо зрозуміти, що в багатьох відношеннях банківська діяльність має істотні відмінності. Як наслідок, ряд принципів і відношень, що установилися в промисловості, не можуть бути цілком застосовні у ній навіть із зміною ряду акцентів. Світова банківська індустрія з кінця 60-х років переживала істотні зміни. Конкуренція, що особо почала гостро виявлятися тут протягом 70-х років, була обумовлена рядом чинників. По-перше, банківська індустрія мала тенденцію до інтернаціоналізації, але при цьому існувала велика орієнтація на провідні банки США. Це призвело до взаємопроникнення на ринки зарубіжних конкурентів, результатом чого явилося солідне суперництво з місцевими банками (під місцевими банками розуміються банки, що діють на території своєї країни), що особливо спостерігалося на спільному ринку. Зарубіжні банки, що з'явилися тут, принесли із собою нові підходи до задоволення запитів клієнтів на нові банківські послуги, стали враховувати специфічні потреби в усіх видах міжнародних операцій. По-друге, відкрилися нові ринки капіталів, що трансформували традиційні системи внесків. До кінця 70-х років великий відсоток банківських депозитів був забезпечений за рахунок коштів інших банків, завдяки міжбанківському ринку, що розвивався, а також євроринкам і удосконаленню наявних ринкових інструментів. Спочатку євроринки розташовувалися в Лондоні, а потім ці найбільші у світі ринки капіталу поширилися на основні фінансові центри світу.

По-третє, у відповідь на конкуренцію місцеві європейські банки стали набувати свого власного багатонаціонального характеру, створюючи відносини суперництва на внутрішньому ринку США, що в багатьох випадках мало певний успіх. По-четверте, банківська індустрія, незважаючи на стримування з боку банківського законодавства в багатьох країнах, почала диверсифікуватися. Наприклад, у США рестрикції Глас-Стігола перешкоджали діяльності тих банків, що були здатні функціонувати в ряді інших країн. Тому основна діяльність комерційних банків зосередилася в сферах фінансування під заставу майна, споживчого кредитного фінансування, комерційної діяльності, управління довірчими і пенсійними операціями, операцій і поширення інформації про євровалюти, створення кредитних карток і т.п. У цей період розростався перелік традиційних банківських послуг. Обмеження не торкнулися тільки страхового посередництва і гарантійних операцій, поручництва і комп'ютерних послуг. У результаті до кінця 70-х років банки змогли розширити комплекс послуг за рахунок цих операцій. І незважаючи на те, що під тиском конкуренції нівелювалася маржа комерційного кредиту й інших платних операцій, ці послуги набували усе більшого значення. По-п'яте, у зв'язку з регулюючою дією вищевказаних обмежень банківська індустрія ототожнювалася з зростаючою кількістю небанківських організацій, яким давалися сприятливі можливості для діяльності в специфічних областях. Наприклад, автомобільні компанії, такі як General Motors, що довгий час були зв'язані можливостями агентів у справах продажу і власним фінансовим положенням, що залежало від реалізації автомобілів, побачили можливості розширення лізингових операцій і кредитного фінансування за рамки своєї постійної клієнтури. Компанії, що випускають туристичні чеки і кредитні картки, такі як American Express, вишукали можливості запропонувати великий спектр фінансових послуг своїм вкладникам за невеличку додаткову плату. І, нарешті, торгові компанії, такі як Sears Roebuck, використовували можливості створення загальнонаціональних ринків збуту, забезпечивши собі гарні перспективи в наданні міжнародних фінансових послуг, які банкам було заборонено здійснювати. По-шосте, на банківську індустрію усе більший вплив стала робити технологія. Особливо це торкнулося роздрібної банківської діяльності, де усе зростав паперовий потік і вартість самих операцій. Щоб справитися з обсягом діловодства, що росте, банки прагнули впроваджувати пластикові картки й електронні машини. Крім того, потреби збільшення обсягу послуг, особливо в неробочі години, призвели до росту використання перших касових автоматів, а потім і автоматичних касових машин. Таким чином, багато установ ставали усе більш автоматизованими, і з'явилася реальна можливість надання послуг по інформаційній обробці даних, що стало новим видом ринкових операцій.

По-сьоме, конкуренція зростала й у банківській діяльності по обслуговуванню приватних осіб. Здійснення прибуткового залучення коштів вкладників, що проводилося з ініціативи ощадних і позичкових банків, призвело до гострої конкуренції з комерційними банками. Ощадні банки і будівельні товариства за межами США для залучення коштів дрібних вкладників пропонували зростаючу кількість послуг. Кошти значних вкладників значною мірою відволікалися фондами грошового ринку або ж за допомогою пропозиції новітнього комплексу самих витончених фінансових послуг, такого як у брокерського будинку Merrill Lynch "Система управління готівкою", що ускладнювало роботу банків. Зростало суперництво на фронті кредитування приватних осіб. Компанії, що застосовують кредитні картки, оперуя через банки, надавали дешеві кредити; магазини пропонували клієнтам системи автоматично поновлюваних кредитів; кредитно-фінансові компанії надавали позики під заставу майна і т.п. Таким чином, до кінця 70-х років банківська індустрія стала набагато більш конкурентноспроможною. Відмінності, що традиційно існували між різноманітними видами фінансових інститутів, швидко стиралися. Більшість конкурентів змогло вийти за рамки національних меж і діяти в глобальному масштабі. Крім того, з'явилося багато нових суб'єктів ринку, які не були стримані чинними обмеженнями з боку законодавства, що давало їм безсумнівні переваги в конкурентній боротьбі. І, нарешті, поява нових технологій і альтернативних послуг реально загрожувало традиційним методам банківської діяльності. 80-е роки характеризувалися ще більш високими темпами змін у банківській індустрії.

СПЕЦИФІКА банківського маркетингу: · абстрактність продукту · договірний характер відношень · тривалість часу використання банківських послуг

Банківський продукт – виконання банком певних дій в інтересах клієнтів

СТРАТЕГІЯ МАРКЕТИНГУ: вибір перспективної виробничо-збутової політики згідно з очікуваною ситуацією на конкретному ринку.

ТАКТИКА МАРКЕТИНГУ: оперативна діяльність по здійсненню маркетингових програм.

ОСНОВНІ КОНЦЕПЦІЇ ФІНАНСОВОГО АНАЛІЗУ

1. чистої поточної вартості 2. теорія ефективного ринку 3. теорія портфелю 4. теорія ціноутворення основного капіталу 5. теорія ціноутворення опціону 6. теорія посередництва

ОПЕРАЦІЇ БАНКУ (банківські продукти): 1. По формуванню банківських ресурсів. 2. Кредитні послуги 3. Інвестиційні операції 4. Інші банківські послуги · організація розрахунково-касового обслуговання · операції з іноземною валютою · трастові операції · послуги по зберіганню цінностей · консультаційні послуги · інформаційні послуги · аудиторські послуги · послуги по інженерно-економічній експертизі · надання гарантій

Варто мати на увазі, що клієнтський ринок неоднорідний. Розрізняють такі його основні види: роздрібний (споживчий) ринок, на якому окремі особи набувають товари і послуг для себе; оптовий (ринок виробників), суб'єкти якого організації і підприємства - використовують придбані товари і послуги в процесі виробничої діяльності; посередницький (також ставиться до оптового), на якому організації-посередники перепродають придбані раніше товари і послуги, одержуючи при цьому прибуток; ринок державних установ, де товари і послуги набуваються з метою їхньої передача в соціальну сферу; міжнародний ринок, що об'єднує всіх потенційних і реальних споживачів за межами країни і який має усі перераховані вище різновиду. Ринок продавця - типовий прояв економіки дефіциту, коли активним елементом доводиться бути покупцю. Ринок покупця, навпроти, припускає ініціативу продавця. Сьогодні в нашій країні на фінансовому ринку склалася ситуація, коли пропозиція послуг порівняно висока, а активність роздрібних покупців і платоспроможний попит на банківські послуги порівняно низькі. Це пояснюється слабістю товарного ринку, наявністю інфляційних явищ у російській економіці, збільшенням числа фінансових і банківських інститутів. Тому становлення і практична реалізація банківського маркетингу в Україні представляються цілком актуальними. Специфіка банку як кредитної установи виявляється в тому, що тут сконцентровані і проходять потоки вартості, що позичається, тільки в грошовій формі., Тому в практику повсякденної діяльності спеціалістів банку необхідно впровадити аналіз процесів, що відбуваються на ринку позичкових капіталів, і виявлення можливостей регулювання тих сторін зазначених процесів, що стосуються безпосередньо діяльності конкретного банку. Подібна робота повинна розвиватися в трьох напрямках, що відповідають аналізу стану кредитної системи, банківського сектора і ринку цінних паперів. У цьому зв'язку заслуговує на увагу зарубіжний досвід у створенні методик аналізу названих процесів. Дані методики розроблені в рамках науки про фінанси. Остання, у свою чергу, грунтується на шести фундаментальних концепціях: § концепції чистої поточної вартості, відповідно до якого фінансовий менеджер спрямовує інвестиції в такі проекти, де очікуваний прибуток перевищує витрати; § теорії ефективного ринку, вихідним пунктом якої є аксіома про те, що курси цінних паперів швидко і точно відбивають зміни на ринках; § теорії портфеля, що наказує ранжувати цінні папери і портфелі на основі компромісу між прибутковістю і ризиком; § теорії ціноутворення основного капіталу, що визначає розмір необхідного прибутку на ризиковані активи шляхом виділення ризиків, що диверсифіковані і § недиверсифіковані; теорії ціноутворення опціону, що дає схему визначення цінності можливих вимог або опціонів; § теорії посередництва, що вивчає протиріччя в договірних відношеннях, що виникають унаслідок розходжень у мотиваціях партнерів і перекручувань інформації. Для приклада приведемо методику визначення чистої поточної вартості і прийняття рішень на її основі. Перший принцип даної концепції говорить: можна вибирати тільки ті проекти, що відповідно до попередніх оцінок принесуть прибуток, що перевищує витрати. По визначенню, чиста поточна вартість (ЧПВ) дорівнює дисконтоваій вартості майбутніх грошових надходжень за мінусом витрат:

ЧПВ =

де ПГ - майбутні надходження готівки при оптимальному відсотку на капітал (k); І - витрати по проекту. Операція дисконтування означає приведення суми до теперішнього часу, а дисконт - це ставка відсотка, що відбиває гадану норму прибутку на цінні папери з однаковим ризиком (для забезпечення порівнянності проектів). Другий принцип - закон збереження вартості, або принцип вартісної аддитивності, відповідно до якого при незмінному співвідношенні “ризик - прибутковість” дисконтовані потоки готівки можна складати доти, поки вони незмінні. Таким чином, ціле ніколи не може бути більше, чим сума частин: ПВ(А) + ПВ(В) = ПВ(АВ), де додатні являють собою дисконтовану вартість проектів А и В, а в результаті утворюється дисконтована вартість комбінованого проекту АВ. Та ж формула в категоріях потоків готівки виглядає в такий спосіб: ПВ(ПГА)+ПВ(ПГВ)=ПВ (ПГАВ)

Де ПВ(ПГА) = і т.д. Отже, для будь-якого вкладення, що породить потік коштів у майбутньому, справедлива властивість аддитивності. Цей висновок відноситься як до фінансування проектів, так і до операцій по вкладенню активів у дочірні компанії. На практиці названий принцип означає, що незалежно від засобу фінансування складових частин прийняті рішення не дають ніяких переваг, поки сумарний потік готівки залишається незмінним. Стосовно до банку цей висновок можна перефразувати в такий спосіб: подібні рішення торкаються форми або зовнішнього вигляду балансу банку, але не змісту його статей. Виходячи зі сказаного, керівництво банку в першу чергу повинно зосередитися на питаннях стратегічного планування - найбільше перспективного і пріоритетного напрямку мікромаркетингу. Під стратегією маркетингу розуміють вибір перспективної виробничо-збутового політики відповідно до очікуваної ситуації на конкретному ринку. Тактика маркетингу - оперативна діяльність, спрямована на здійснення маркетингових програм. Ці дії повинні бути тісно ув'язані з поточною стадією життєвого циклу споживчого попиту на товар. Тактичні маркетингові рішення варто приймати оперативно, у короткі терміни, з урахуванням усієї наявної інформації про минулі, сучасні та майбуті ринкові ситуації. Крім того, самі маркетингові стратегії повинні піддаватися ретельному аналізу, результати якого необхідно зберігати для використання надалі. Ясно, що без обчислювальної техніка цієї завданні вирішити неможливо. З стратегічними питаннями тісно пов'язана робота маркетологів по визначенню і нейтралізації банківських ризиків. Ризик - це можливість втрати банком частини своїх ресурсів, недополучення прибутків або необхідність здійснення витрат понад звичайну норму. Кількісним вираженням ризику є розмір втрат (класифікація банківських ризиків дана в табл.).

Таким чином, ми роздивилися основні поняття банківського маркетингу. Проте даний ряд визначень був би не повний без звертання до поняття середовища маркетингу. Нижче приведена схема, що відбиває всі аспекти маркетингового середовища стосовно до банківської сфери. Виходячи з розгляду елементів середовища маркетингу, можна визначити її як сукупність активних суб'єктів і сил, що діють за межами і всередині банку і що впливають так чи інакше на процес прийняття рішень керівництвом.

Тема 2

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 198; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.12.34.211 (0.011 с.) |

- І

- І +

+  + … +

+ … +